Пошаговая инструкция, как взять кредит под бизнес и какой банк для этого выбрать

Для получения кредита на открытие бизнеса в первую очередь необходимо выбрать подходящий банк с лучшими программами кредитования. Условия можно изучить на официальных сайтах банков.

Условия для получения кредита

Каждый банк имеет свои условия выдачи кредита на открытие бизнеса с нуля. Во многих банках распространена практика использования имущественного залога, который дает возможность взять кредит на льготных основаниях. Некоторые банки выдают кредит без залога, но под большие проценты и на короткий срок. Но любой банк попросит предоставить бизнес-план и пакет документов от заявителя.

Обеспечение и поручители

Предприниматели, которые начинают бизнес с нуля — высокорисковая категория банковских клиентов. Надёжной гарантией возврата займа банк считает залоговое имущество. Залог говорит о серьёзном отношении к кредитованию.

При использовании залога вас ожидает ряд бонусов в виде индивидуальных условий кредитования:

- пониженная процентная ставка,

- увеличенный срок кредитования.

Большим преимуществом будет наличие поручителя. Обратитесь в городской центр предпринимательства или другую организацию, которая помогает начинающим предпринимателям. Подойдёт и физическое лицо, обладающее высоким и стабильным доходом.

Подробный бизнес-план

В подробном бизнес-плане документально докажите:

- доходность бизнеса,

- рентабельность,

- надёжность,

- выживаемость бизнеса.

Если у вас нет опыта составления бизнес-плана, обратитесь к сторонним экспертам. Они укажут слабые стороны и помогут их исправить.

Идеальная кредитная история

Шансы получить кредит будут выше, если на момент обращения в банк у вас не будет просроченных или непогашенных платежей по кредитам. Плюсом также будет наличие в срок погашенных кредитов, подтверждающих серьёзное отношение к займу.

Наличие всех документов

Кредит на открытие предприятия потребует большого количества документов. Без них ни один банк не одобрит кредит.

Проследите, чтобы документы были:

- актуальны,

- правильно оформлены.

Воспользуйтесь услугами организаций, которые собирают для бизнесменов документы. Они точно знают какие документы и где можно получить и сделают это в кратчайший срок.

Пошаговая инструкция получения кредита на открытие бизнеса

Пошаговая инструкция получения кредита на открытие бизнеса включает следующие шаги:

- Выбор банка и программы кредитования.

- Сбор документов.

- Подача заявки в банк.

- Подписание договоров.

- Получение средств.

Выбор банка и программы

В России множество банков, которые кредитуют малый бизнес. Задача выявить надежный банк, предоставляющий необходимую сумму под минимальные проценты на необходимы срок.

Выбирая банк, обращайте внимание на:

- рейтинг банка,

- прогнозы экспертов о банке,

- условия получения кредита,

- отзывы.

Помните, что даже если банк, выдавший кредит, обанкротился, то нужно будет выплачивать проценты другому банку. При этом вас обязаны заранее известить об этом и не ухудшать условия кредитования.

Существует несколько типов кредитных программ для бизнеса:

- венчурное кредитование для научных проектов, на длительный срок и под большие проценты,

- овердрафт если кредит нужен на короткий срок, привязывается к расчетному счету предпринимателя,

- товарное кредитование предпринимателю предоставляют оборудование,

- универсальное кредитование на любую деятельность, приносящую доход,

- коммерческая ипотека на недвижимость вроде склада или магазина,

- инвестиционный кредит банк финансирует ваш проект, если вы докажете высокую прибыльность с помощью бизнес-плана,

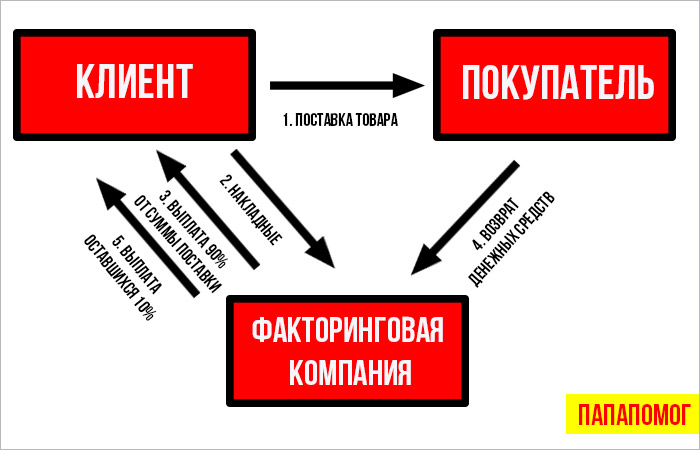

- факторинг переуступка долга,

- лизинг аренда оборудования у банка с последующим выкупом,

- оборотное кредитование на имущество, которое используется в вашем бизнесе,

- рефинансирование оптимизация условий кредита.

Сбор документов

Документы, которые лучше подготовить заранее:

- паспорт гражданина РФ,

- индивидуальный номер налогоплательщика,

- справка 2-НДФЛ,

- военный билет для мужчин до 27 лет,

- пенсионное свидетельство.

Дополнительные документы, связанные с кредитованием бизнеса:

- бизнес-план: полный и сокращённый, на 10 страницах,

- документ индивидуального предпринимателя,

- документ о франчайзинге или поручительстве,

- бумаги о владении имуществом, доходах.

Подача заявки в банк

После того как вы выбрали банк, изучите его программы и требования к заёмщику. После выбора программы, можно оформлять онлайн-заявку на сайте банка. Сотрудники банка сами свяжутся с вами и предложат назначить встречу. После этого вы сможете прийти с необходимым пакетом документов и подписать договор о кредитовании.

Специалисты советуют подать заявки сразу в 3–4 банка. Так вырастут шансы найти банк, который одобрит заем. Кроме того, это позволит выбрать самое выгодное предложение из согласившихся выдать кредит банков.

Подписание договоров и получение средств

Часто кредиты на бизнес выдаются при внесении заёмщиком первоначального взноса. Если это ваш случай, то после внесения средств останется только подписать составленный сотрудниками банка договор.

Внимательно читайте условия договора. Если вы неуверены, что сможете разобраться самостоятельно, пригласите на подписание договора юриста, который изучит договор. Не стесняйтесь задавать вопросы сотруднику банка по непонятным пунктам соглашения.

На видео рассказывается о рисках при подписании договора кредитования. Видео предоставлено каналом Телеканал «Краснодар».

После подписания договора банк зачисляет деньги на счёт, который нужно открывать заранее.

Как повысить шансы на получение кредита на открытие малого бизнеса

Существует несколько возможных путей повышения шансов получать кредиты на открытие малого бизнеса:

- финансовые фонды,

- франшиза,

- залог,

- помощь финансовых брокеров.

Поддержка финансовых фондов

В нашей стране существуют фонды, которые оказывают финансовую поддержку малому бизнесу. Эти учреждения работают как поручители по выдаваемому кредиту от лица государства. Также они могут сами предлагать небольшие льготные кредиты бизнесменам.

Условия этих организаций отличаются в различных регионах, но очень демократичны. Учитываются финансовые объемы проекта и способы обеспечения.

- максимальная сумма займа,

- процентная ставка на заём,

- срок кредитования.

Франшиза

Франшиза – это готовая модель бизнеса, продаваемая популярным брендом. Чем выше рейтинг фирмы, тем дороже стоит франшиза. Предприниматель, купивший франшизу, получает помощь и оборудование от компании. Банки чаще выдают средства на запуск проверенного бренда, чем на новое предприятие.

Залог

Залог это то имущество, которое банк получит, если кредит не будет закрыт. Если залогом является движимое имущество, оно передается на хранение банку на время кредитования. Недвижимое имущество на время кредита остается у заёмщика, но на него нельзя взять еще один кредит.

Имущество, которое банк может принять в качестве залога:

- недвижимость: квартиру, земельный участок,

- оборудование,

- ценные бумаги,

- транспорт,

- прочие активы.

Заранее подготовьте документы, подтверждающие владение залоговым имуществом. Также понадобятся документы, подтверждающие отсутствие других займов, оформленных на это имущество.

Помощь финансовых брокеров

Если сложно самостоятельно разобраться, как получить кредит открытие бизнеса, обратитесь к кредитным брокерам. Кредитный брокер — это посредник между предпринимателем и банком.

- подобрать схему кредитования,

- собрать документы,

- вести переговоры с банком.

10 лучших банков, чтобы получить кредит

Ниже представлен список из десяти российских банков. Список составлялся на основе рейтинга банка и качества программ кредитования.

Эти банки имеют хорошую репутацию и предоставляют услуги кредитования для малого и среднего бизнеса с нуля на выгодных условиях:

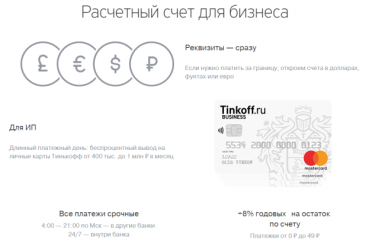

- Тинькофф предлагает оформить кредит не выходя из дома. Максимальный срок кредитовани 4 года. Максимальная сумма займа 200 млн рублей. Кроме этого, банк предлагает помощь с ведением бухгалтерии и личного менеджера, который будет на связи круглосуточно.

- Промсвязьбанк гибкое отношение к залогу. Максимальная сумма займа 150 млн рублей.

- Сбербанк самый популярный банк России предлагает получить кредит на открытие дела онлайн не выходя из дома. Максимальная сумма 5 млн рублей.

- ВТБ предлагает программы для открытия нового бизнеса и поддержки уже существующего. Максимальная сумма займа 850 млн рублей.

- Альфа-банк даёт кредиты на развитие малого бизнеса без залога и поручителей. Существуют ограничения по возрасту заёмщика – от 22 до 65 лет.

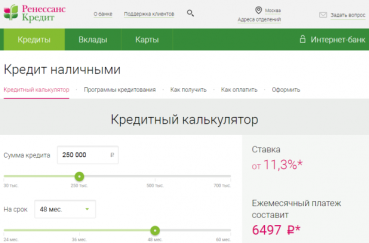

- Ренессанс внимательно относится к предоставленным дополнительным документам и предоставляет льготы. Максимальная сумма займа 500 млн рублей.

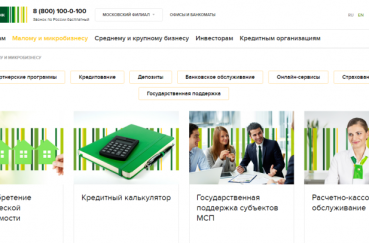

- Россельхозбанк имеет массу предложений для начинающих предпринимателей помимо самого кредитования. Максимальная сумма 60 млн рублей.

- Райффайзенбанк предлагает максимальную сумму кредитования для малого бизнеса 4,5 млн рублей. Предоставляет выгодные программы страхования предприятия.

- Modulbank предлагает одинаковую ставку по кредиту для всех заёмщиков. Нужно внимательно рассчитывать насколько это будет выгодно в вашем конкретном случае. Также банк предлагает открыть счёт и получить доступ к кредиту в тот же день. Залоги и поручители не нужны. Все оформление происходит онлайн.

- Уралсиб выдаёт на открытие малого бизнеса до 170 млн рублей. Гибкое отношение к залогу и поручителям.

Альфа-банк

Альфа-банк  Modulbank

Modulbank  Промсвязьбанк

Промсвязьбанк  Райффайзенбанк

Райффайзенбанк  Ренессанс

Ренессанс  Россельхозбанк

Россельхозбанк  Сбербанк

Сбербанк  Тинькофф

Тинькофф  Уралсиб

Уралсиб  ВТБ

ВТБ

Видео

На видео эксперты рассказывают как взять кредит малому бизнесу. Видео предоставлено каналом Волга Ньюс ИП.

Брали ли Вы кредит в банке?

Как получить кредит на открытие бизнеса с нуля — пошаговая инструкция + обзор ТОП-3 популярных банков

Какие бывают виды кредитов под открытие бизнеса с нуля? Где можно взять кредит на открытие бизнеса по франшизе? Как получить кредит на создание нового бизнеса?

Открыть бизнес на заемные средства – зачастую единственный вариант для начинающих предпринимателей стартовать без начального капитала. В этом деле главное – убедить кредитора в своей платежеспособности и доказать, что дело, на которое вы берете займ, обязательно принесёт доходы.

С вами Денис Кудерин – финансовый эксперт популярного интернет-журнала «ХитёрБобёр». Я расскажу, как правильно брать кредит на открытие бизнеса, и почему многим заявителям банки отказывают в выдаче средств на цели коммерции.

Читаем до конца – из заключительных разделов вы узнаете, какие банки выдают кредиты на бизнес на выгодных для заёмщика условиях, и есть ли у предпринимателя, которому отказали в выдаче денег, альтернативные варианты.

1. Кредит на открытие бизнеса – как убедить кредитора

Где взять стартовый капитал? Ключевой вопрос для начинающих бизнесменов. Если не хватает своих средств и не удаётся найти компаньонов с деньгами, то остаётся только занять денег у банка.

Средства у финансовых учреждений есть всегда, но кредиты дают далеко не всем желающим.

Получить займ именно на открытие бизнеса непросто. Предприниматели, которые стартуют с нуля, относятся к высокорисковой категории банковских клиентов.

Банки гораздо охотнее выдают кредиты физическим лицам с постоянным доходом и опытным бизнесменам с действующими предприятиями.

Логика кредитных учреждений вполне понятна – физлица и бизнесмены со стажем всегда готовы подтвердить свою платежеспособность. А какие гарантии даст банку начинающий бизнесмен?

Вот поэтому банки стараются максимально снизить свои риски, выдавая кредиты на открытие малого бизнеса.

Они требуют от заявителей:

- предоставить в залог ценное имущество – недвижимость, транспорт, акции и т.п.;

- показать бизнес-план – не просто изложить идею, а документально подтвердить её коммерческий потенциал;

- найти поручителей – лиц со стабильным, желательно высоким доходом;

- подтвердить серьёзность своих намерений – к примеру, показать договор аренды офиса, договоры купли-продажи оборудования или транспорта для бизнеса.

А ещё им нужна от клиента положительная кредитная история. И наличие дополнительного дохода тоже приветствуется. Если у заявителя есть незакрытые кредиты, новый займ ему вряд ли выдадут. Как и бывшим банкротам, лицам с судимостью и наличием арестованного имущества.

Больше шансов у тех, кто открывает бизнес по франшизе. Готовая бизнес-модель с доказанной эффективностью хотя и не гарантирует успех на 100%, но значительно повышает его вероятность.

Идеальный вариант – сотрудничество с франчайзинговыми компаниями-партнёрами банка.

Оригинальный и уникальный стартап – это, безусловно, хорошо. Но для начала надо исследовать рынок, провести экономический анализ проекта, рассчитать финансовые затраты и будущие доходы. Другими словами, нужно показать себя профессионалом, а не дилетантом.

Банковские эксперты – люди опытные. Ваша бизнес-идея будет безупречной и перспективной для вас, но сомнительной для квалифицированных финансовых и экономических аналитиков.

Поэтому есть смысл обратиться к посредническим фирмам, которые дадут вашей идее трезвую и всестороннюю экспертную оценку.

Банки охотнее работают с традиционными и проверенными моделями бизнеса, чем с принципиально новыми, но если вы твёрдо верите в свой проект, потратили на его разработку много сил и времени, деньги вы обязательно найдёте.

Однако в любом случае хорошо бы получить кредит на гуманных, а не кабальных условиях. Пользуйтесь любыми льготами, которые вам положены, и не стесняйтесь просить помощи со стороны.

2. Какие бывают виды кредитов — 5 популярных видов

Подбирать вид кредита и программу нужно в соответствии с индивидуальными особенностями бизнеса. В некоторых случаях начинающим предпринимателям выгоднее вообще взять потребительский нецелевой кредит и употребить деньги по своему усмотрению.

Этот вариант подходит для тех заёмщиков, которым нужна относительно небольшая сумма.

Сами бизнес-кредиты тоже бывают разные. Рассмотрим наиболее популярные разновидности.

Вид 1. Классическая ссуда

Традиционный кредит для бизнеса, который выдают на открытие собственного дела, развитие, увеличение оборотного капитала, закупку оборудования.

Целевые кредиты для выполнения конкретных бизнес-задач, как правило, обходятся дешевле на 1-3%. Суммы зависят от кредитной программы и целей заёмщика. Есть очень крупные кредиты до 50 и даже 75 млн рублей , есть более скромные – до 1-3 млн .

Кредит для ИП по определению будет меньше, чем кредит для среднего бизнеса.

Ставки тоже зависят от банка и конкретной программы. В среднем это 15-17% годовых. Если есть залог, ставка снижается.

Вид 2. Кредитная линия

Кредитная линия – это займ, который выдаётся не сразу, а частями через определенные промежутки времени. Клиент получает деньги по мере надобности фиксированными суммами.

Это удобный для заёмщика вариант, поскольку позволяет тратить ровно столько, сколько необходимо, и не платить за средства, которые не нужны прямо сейчас. Часть денег, которая выдаётся за раз, именуется «траншем». Транши выдаются ежеквартально или по требованию клиента.

Пример

Предприниматель берёт 500 000 рублей на аренду офиса, закупку оргтехники и мебели. Через несколько месяцев ему нужно приобрести дополнительное оборудование и закупить партию товара для продажи. Он берёт ещё 500 000 рублей .

Затем он расширяет бизнес и открывает свой сайт в интернете. На его запуск нужно ещё 200 000 рублей . Он берёт очередной транш по кредитной линии в рамках утвержденного лимита 2 000 000 рублей .

Вид 3. Овердрафт

Такая услуга предоставляется держателям расчетного счёта в банке.

Овердрафт – это возможность снять деньги в размере, превышающем имеющийся остаток на счету.

Разумеется, услуга не безвозмездная. За пользование банковскими средствами клиент платит проценты.

В основном овердрафтом пользуются корпоративные клиенты. Опция предназначена для ликвидации кассовых разрывов, когда на счету недостаточно средств для проведения текущих финансовых операций.

К примеру, предпринимателю надо оплатить услуги наёмных работников, а деньги от контрагента ещё не пришли. Бизнесмен пользуется овердрафтом, рассчитывается по зарплате, а через некоторое время вносит на счёт поступившие от контрагентов средства.

Процентная ставка зависит от оборотов компании и степени доверия банка клиенту. В среднем это 12-17% годовых без всяких залогов и обеспечений.

Вид 4. Банковская гарантия

Банковская гарантия – не совсем кредит, скорее разновидность поручительства или своеобразный вид страхования рисков. Она компенсирует издержки заказчика, нанимающего исполнителя, в случае, если последний не выполнит взятых на себя обязательств.

Банковские гарантии используются в сфере государственных закупок и тендеров. Они выступают обеспечением по контракту для компаний, у которых ещё нет определённого опыта и авторитета в своей отрасли рынка.

Как это работает? Подрядчик (бенефициар) нанимает исполнителя (принципала) на долгосрочный и сложный заказ. Заказчику нужны гарантии, что компания справится с большим объёмом работ вовремя и выполнит её качественно.

Чтобы доказать свою лояльность, исполнитель предоставляет нанимателю гарантию на определённую сумму от третьей стороны сделки – банка (гаранта).

Финансовое учреждение обязуется выплатить заказчику средства в случае, если контрагент не сделает свою работу.

Но не беспокойтесь за банк – он не останется в минусе при любом раскладе. Контрагент заплатит банку за сам факт предоставления гарантии и в случае чего вернёт средства, которые банк заплатил бенефициару.

О банковских гарантиях на нашем сайте есть подробная статья. Если интересуетесь – добро пожаловать.

Вид 5. Не кредитные займы

И наконец, специфические виды займов – факторинг и лизинг.

Факторинг – это когда банк расплачивается с продавцом за покупку товара клиентом, а затем берёт с последнего деньги и проценты за предоставленные средства. Срок займа по договору факторинга меньше, чем при традиционном кредитовании.

Лизинг – предоставление клиенту имущества во временное пользование. У крупных банков есть дочерние предприятия, которые занимают физическим и юридическим лицам не деньги, а другие материальные активы – транспорт, спецтехнику, оборудование.

Для начинающих бизнесменов это прекрасная возможность приобрести средства производства по сниженной цене. Правда, не в собственность, а в долгосрочную аренду с правом последующего выкупа.

Плюсы лизинга:

- он дешевле обычного кредита;

- требует минимального количества документов;

- договор заключается быстро;

- никаких бизнес-планов и технико-экономических обоснований не нужно.

Лизинг и факторинг – удобные инструменты для выполнения узких и предельно конкретных бизнес-задач.

3. Как получить кредит на открытие бизнеса с нуля – пошаговая инструкция

Для начала стоит определиться с суммой кредита. Вы ведь не хотите брать больше или меньше, чем требуется? Сразу решите для себя, готовы ли вы предоставить банку залог или найти поручителей.

Любому бизнесмену нужен расчётный счёт. Без него невозможно открытие собственного предприятия. Даже если вы открываете ларёк по продаже шаурмы, расчётный счёт у вас должен быть.

Открывать его опытные люди советуют либо в банке Тинькофф (лучший банк для бизнеса), либо в Уральском банке (выгодные условия обслуживания, оперативность). Ещё один хороший вариант – банк Открытие.

Далее следуем экспертному руководству.

Шаг 1. Выбираем банк и программу кредитования

Универсальный кредитный совет – первым делом поинтересуйтесь условиями займов в банке, услугами которого пользуетесь. Если вы зарплатный клиент банка, имеете дебетовую карту, это большой плюс. Таким заёмщикам финансовые компании охотно идут навстречу.

Если в «вашем» банке нет подходящих программ, придётся искать учреждение на стороне. Главная ошибка – воспользоваться первым попавшимся предложением. Велика вероятность, что подписав договор, будете кусать локти – в других банках окажутся условия мягче, и ставки ниже.

Выделите время на поиск кредитора, отберите несколько кандидатур и затем выберите из них лучший банк.

Критерии сравнения:

- независимый рейтинг банка;

- опыт работы;

- финансовая стабильность;

- разнообразие программ бизнес-кредитования;

- отзывы пользователей и ваших знакомых бизнесменов.

Надёжнее сотрудничать с известными и давними игроками финансового рынка – меньше шансов, что у банка отзовут лицензию. Если отзовут, платить всё равно придётся, но уже по другим реквизитам и в другой банк, а это лишние хлопоты.

Шаг 2. Регистрируемся в налоговой

Государственная регистрация в Налоговой Службе – обязательная процедура для всех ИП и руководителей ООО. Делается это по месту нахождения.

Гражданин вправе зарегистрироваться лично или через нотариального представителя (по доверенности). Срок регистрации, если документы в порядке, 3 рабочих дня. Госпошлина для ИП – 800 рублей , для юрлиц – 4 000 .

Шаг 3. Определяемся с франшизой

Франшиза – это готовая модель бизнеса, предоставленная известным брендом. Чем солидней фирма, тем дороже стоит её франшиза. Помимо права работать под раскрученной вывеской, покупатель франшизы получает помощь от представителей компании, а иногда даже и оборудование.

Смотрите видео о том, как правильно выбирать франшизу.

На нашем сайте читайте отдельную публикацию про франшизы.

Шаг 4. Разрабатываем бизнес-план

Без детально проработанного и грамотно оформленного бизнес-плана ваши шансы на получение кредита существенно уменьшаются. Бизнес-план – не абстрактное изложение коммерческих идей, а конкретный документ, в котором есть финансовые, стратегические и тактические расчёты.

Бизнес-план должен ясно показывать, как именно заёмщик собирается тратить банковские деньги. Такой документ нужен любому предприятию независимо от его уровня.

Если вы не знаете, как составить бизнес-план, вам либо рано заниматься предпринимательством, либо требуется профессиональная помощь со стороны консалтинговых фирм. Таких компаний сейчас множество. Услуги платные, но если дело перспективное, затраты обязательно окупятся.

Шаг 5. Подаем заявку на кредит

Подавайте заявку онлайн, если не хотите терять времени, или сразу идите в банк, если предпочитаете личное общение.

Вас попросят заполнить анкету с целью выяснения ваших намерений и проверки кредитной истории. Рекомендую указывать только достоверные данные – попытки скрыть от кредитора важную информацию обернутся против вас.

На рассмотрение заявки уходит от 1 до 7 дней, иногда больше. Банку нужно выяснить вашу платежеспособность по всем доступным каналам.

Если с кредитной историей есть проблемы, то для начала вам посоветуют решить их, а потом обращаться снова.

Шаг 6. Предоставляем документы

Чем больше нужных документов предоставите банку, тем лучше.

Помимо собственного паспорта, вам понадобятся:

- второй документ;

- свежая выписка из ЕГРЮЛ (сделанная не ранее, чем за 2 недели до обращения);

- свидетельство о регистрации ИП или ООО и уставные документы;

- лицензии и другие разрешительные документы на коммерческую деятельность (если они нужны);

- документы на собственность, если оформляете кредит с залогом;

- справка о доходах (при наличии таковых);

- договоры аренды офисов, производственных помещений, складов;

- банковская выписка с расчетного счёта, если вы уже оплачивали какие-либо товары, оборудование и прочие активы.

Некоторые банки требуют: справку об отсутствии судимости, бумагу из наркологического или психоневрологического диспансера, что вы не состоите там на учёте, и другие документы на своё усмотрение.

И видимо, эти справки требуют не зря — смотрите прикольное видео в тему:

Шаг 7. Заключаем договор и получаем средства

Подписание договора – самый ответственный этап всего процесса. Ставить свою подпись, не прочитав документ, — большая ошибка. Люди почему-то стесняются внимательно изучать соглашение, по которому собираются платить деньги в течение ближайших нескольких лет.

Читать нужно обязательно – при чем каждый пункт, вникая в его смысл. Все непонятные места менеджер обязан разъяснить. Если какие-то формулировки вас не устраивают, вы вправе настоять на их изменении.

Самое важное:

- итоговая процентная ставка;

- плата за открытие и обслуживание кредитного счёта;

- наличие комиссий за финансовые операции;

- правила начисления штрафов;

- условия досрочного закрытия кредита;

- обязанности и права сторон.

Если договор вас устраивает, остаётся лишь поставить автограф и получить вожделенный кредит.

Открывайте свой бизнес, развивайтесь, получайте первые прибыли и не забывайте вовремя погашать задолженность.

4. Где взять кредит на открытие бизнеса – обзор ТОП-3 популярных банков

Представляем обзор тройки лучших российских банков, в которых выдают кредиты на открытие и развитие бизнеса.

Изучайте, сравнивайте условия и делайте выбор.

1) Сбербанк

Сбербанк – самый популярный банк у россиян. Больше половины взрослого населения страны – клиенты Сбербанка. Не удивительно, что многие начинающие коммерсанты в первую очередь обращаются за кредитами для бизнеса именно сюда.

Обратите внимание на кредитную программу «Доверие» — финансирование потребностей малого и среднего бизнеса. Банк готов выдать кредит без обеспечения ИП и ООО в размере до 3 млн рублей по ставке 16,5% годовых.

Другие предложения:

- Кредит на пополнение оборотных средств;

- Экспресс-займ для бизнеса;

- Кредит на покупку транспорта и оборудования;

- Бизнес-актив;

- Бизнес-инвест;

- Лизинг;

- Факторинг.

Заполняйте заявки прямо на сайте: ответ придёт через 2-3 дня.

2) ВТБ Банк Москвы

ВТБ Банк Москвы предлагает специальные программы для действующих и только что открытых предприятий малого бизнеса: «Оборот» — пополнение оборотных активов компании, «Овердрафт» — средства сверх остатка на счету, «Перспектива для бизнеса» — на закупку оборудования или расширение производства.

Есть и обычные потребительские кредиты на сумму до 3 млн рублей . Предложением стоит воспользоваться, если вашему бизнесу достаточно такой суммы. Годовая ставка по потребительскому займу – 14,9% в год.

3) Райффайзенбанк

Райффайзенбанк – оформите заявку на потребительский кредит, если у вас нет возможности предоставить банку залог, бизнес-план или поручителей.

В остальных случаях воспользуйтесь специальными программами для малого и среднего бизнеса: «Экспресс» (до 2 млн ), «Овердрафт», «Классик» (до 4,5 млн ). Свяжитесь со специалистами по телефону, и они помогут вам подобрать наиболее подходящий кредит для целей вашего бизнеса.

Таблица сравнения условий:

5. Альтернативные способы получения кредита – ТОП-4 проверенных способов

Что делать, если в кредите на бизнес отказали?

Воспользоваться альтернативными вариантами!

Способ 1. Оформить кредитную карту

Если нужна относительно небольшая сумма на нужды бизнеса, закажите срочно кредитную карту с возобновляемым лимитом.

Наиболее интересные предложения:

- Карта Тинькофф – 300 000 рублей на счету, беспроцентный период 55 дней, бесплатный выпуск и доставка в офис.

- Карта Близнецы от Альфа-Банка – 500 000руб. на счету, рекордный срок льготного кредитования – 100 дней. Грейс-период распространяется на снятие наличных.

- Ренессанс – бесплатный выпуск и обслуживание, льготный период 55 дней, 200 000 – возобновляемый лимит, бесплатный выпуск и обслуживание.

Средств карты, возможно, не хватит на открытие полноценного бизнеса, но сделать важные начальные шаги эти деньги определённо помогут.

Способ 2. Взять потребительский кредит

Получить потреб-кредит гораздо легче, особенно если вы имеете официальный доход.

Другое дело, что суммы, которую предложит вам банк в зависимости от вашего кредитного рейтинга, может и не хватить на открытие бизнеса. В таком случае недостающую часть средств придётся брать в другом месте.

Способ 3. Обратиться в центр поддержки малого бизнеса

Государство и муниципальные структуры поддерживают некоторые направления бизнеса. Если ваше будущее предприятие потенциально полезно для экономики страны, вам обязательно помогут Центры Предпринимательства, Бизнес-Инкубаторы и другие организации, поддерживающие малый бизнес.

Такие учреждения есть в каждом крупном городе. Они обеспечат поручительство перед банком, а если повезёт – даже возьмут на себя часть выплат по кредитам. Приоритетные для государства отрасли коммерции – сельское хозяйство, сфера услуг, строительство, транспорт, добыча и распределение ресурсов, связь.

Способ 4. Стать партнером крупной компании

Способ отличный, но не всегда выполнимый. Не у всех есть знакомства с крупными бизнесменами и не всегда успешным предпринимателям нужны молодые неопытные партнёры. Что ж, тогда вам нужно их заинтересовать и грамотно преподнести свою бизнес-идею.

6. Заключение

Кредит на открытие бизнеса поможет открыть своё дело тем, у кого нет стартового капитала. Задача бизнесмена – убедить в перспективности своего проекта сотрудников банка и предоставить им гарантии своей платежеспособности.

Вопрос к читателям

Как вы считаете, почему малый бизнес в нашей стране связан с такими высокими рисками?

Желаем вам удачных кредитов и успешного бизнеса! Пишите комментарии, ставьте звёздочки статье, делитесь с друзьями в соцсетях. До новых встреч!

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.

Как и где получить кредит на открытие и развитие малого бизнеса – советы эксперта

Многие из нас хоть раз задавались вопросом: «А не открыть ли свой бизнес?». Но в большинстве случаев дальше этого дело не шло.

Причин множество. Вот некоторые из них:

- страх уйти от гарантированной зарплаты по найму в неизвестность;

- не хватает навыков и знаний;

- нет идеи, чем можно заняться.

Однако проводимые социологические опросы выяснили, что основным сдерживающим фактором для россиян служит отсутствие стартового капитала.

Сегодня я, Алла Просюкова, эксперт по финансовым вопросам журнала «Папа Помог», расскажу вам, как можно решить эту проблему. Информация будет полезна и действующим предпринимателям, которые испытывают нехватку средств на развитие бизнеса.

Стоит ли брать кредит на бизнес – плюсы и минусы

Ответить на этот вопрос сможет только сам бизнесмен. Никто лучше него не знает цель, на которую требуются заимствования, истинное финансовое положение компании, перспективы её развития.

Я же только обращу ваше внимание на плюсы и минусы такого кредитования.

Плюсы:

- Заёмщик получает нужную сумму денежных средств.

- С их помощью можно начать/расширить бизнес, модернизировать предприятие, избежать кассовых разрывов и т.п.

- График платежей и сумма известны в момент получения займа, что позволяет просчитать свои возможности по исполнению кредитного обязательства в будущем.

Минусы:

- Сложности в получении (нужно предоставить большой объём документов, имеются требования по срокам ведения деятельности, может потребоваться залог и т.д.).

- Ежемесячные платежи, для погашения которых нужны средства.

- Жёсткий график платежей, за просрочку предусмотрены штрафные санкции.

- Придётся уплачивать проценты за пользование заёмными средствами.

Принимая решения о бизнес-кредитование, сопоставьте потребности в заёмных средствах с возможностями предприятия длительное время рассчитываться по долгам. Пренебрежительное отношение к такому анализу чревато финансовыми проблемами.

Виды и особенности кредитов для малого бизнеса

Банки разрабатывают кредиты под различные потребности бизнеса.

Сейчас основными видами бизнес-кредитов для МСБ служат:

1. Коммерческая ипотека – заём на приобретение коммерческой недвижимости.

Оформить ипотеку можно в:

- Промсвязьбанке без первоначального взноса под залог приобретаемой недвижимости в сумме от 3 до 120 млн. рублей на срок до 36 месяцев, ставка устанавливается индивидуально.

- Абсолют Банке с первоначалкой 20% на срок до 30 лет с годовой ставкой от 11,49% под залог приобретаемого объекта.

2. Инвестиционный кредит – заём на приобретение транспортных средств, коммерческой недвижимости, строительство или приобретение основных средств, их модернизацию. Получить можно во многих крупных банках.

Например, инвестиционный кредит выдают:

- Россельхозбанк. Сумма от 1 до 60 млн. рублей, срок до 96 месяцев, % ставка зависит от суммы, срока, наличия/отсутствия залога.

- Сбербанк. Сумма любая, срок 10-15 лет, ставки индивидуальные.

3. Кредит на готовый бизнес – денежные средства, взятые у банка в долг для покупки готового бизнеса. К этому виду относятся и займы для покупки франшиз. Их предлагают большинство финучреждений, кредитующие бизнес.

Вот некоторые из них:

- Тинькофф Банк: от 12% годовых, максимум 2 млн. рублей на 3 года, оформление за 1 день, только по паспорту.

- Сбербанк: до 5 млн. рублей на любые цели от 15,5% на срок до 3 лет без залога и комиссий.

4. Овердрафт – кредит для покрытия кассовых разрывов, совершения текущих платежей при недостаточности средств на расчётном счёте.

Часто банки подключают овердрафт в момент открытия расчётного счёта. Договор оформляется один раз, как правило, на год. При большом лимите некоторые кредиторы могут потребовать залог или поручительство.

Сумма долга списывается автоматически за счёт поступлений на расчётный счёт. Воспользоваться ещё раз можно только после полного погашения предыдущей задолженности. Есть практически во всех кредитных организациях, обслуживающих юр.лиц и ИП.

Пример условий по овердрафту:

- Росбанк: сумма до 100 млн. рублей, ставка от 11,01% годовых, срок договора до 12 месяцев, необходим залог или поручительство владельцев бизнеса.

- Альфа-Банк: 300 000 – 15 млн. рублей, под 13,5-16,5% годовых, подключается на 12 месяцев, срок по каждому заимствованию до 60 дней.

Факторинг, аккредитив, лизинг

Часто к кредитам для бизнеса причисляют факторинг, аккредитив и лизинг. На самом деле это финансовые услуги, но никак не кредит в чистом виде.

1. Факторинг – уступка предприятием фактору (банку или специализированной факторинговой компании) своей дебиторской задолженности за отгруженный товар по договору с отсрочкой платежа. Проще говоря, фактор выкупает у предприятия дебиторку по цене на 10-30% ниже её реальной стоимости.

Основные преимущества факторинга:

- не нужен залог/поручительство;

- минимальный пакет документов;

- сокращается время получения выручки за реализованную продукцию/услуги;

- более лояльное отношение при рассмотрении заявки;

- договор может неоднократно пролонгироваться.

Стоит упомянуть и о недостатках факторинга:

- высокая комиссия факторинговых услуг;

- срок отсрочки покупателям не может быть более 180 дней;

- не все компании могут воспользоваться факторингом (наличие большого числа мелких дебиторов; ежемесячный оборот менее 3 млн. рублей, договором с покупателями предусмотрено постпродажное обслуживание и т.п.).

2. Аккредитив – это форма расчётов, при которой банк обязуется перевести денежные средства поставщику при предоставлении им документов, подтверждающих полное исполнение своих обязательств по договору, для которого был открыт аккредитив.

Схематично процесс выглядит так:

Преимущества и недостатки аккредитивной формы расчётов:

| Участник расчётов | Преимущества | Недостатки |

| Поставщик | Гарантия получения от покупателя суммы за отгруженный товар | Большой пакет документов |

| Покупатель | Полный возврат денег при отмене сделки | Банковская комиссия |

| Банк | Комиссионное вознаграждение | Ответственность за аккредитивную сделку по закону, обязанность контролировать сделку от начала до её завершения |

3. Лизинг – финансовая аренда, при которой лизинговая компания покупает по заявке предприятия-лизингополучателя необходимое имущество (оборудование, транспортные средства и т.п.) и передаёт его ему за плату во временное пользование с правом последующего выкупа.

Основные отличия лизинга от кредита представлены в таблице.

- на балансе предприятия;

- на балансе лизинговой компании.

Кредит на бизнес или потребительский кредит – что лучше

Начинающие предприниматели часто задают этот вопрос. Ответить на него однозначно нельзя. Нужно знать ситуацию изнутри. Без этих данных я могу дать только общие рекомендации, показать плюсы/минусы каждого вида.

Итак, кредит на бизнес – целевой кредит. А, значит, банк будет контролировать, куда и сколько вы потратили, соответствует ли цель получения займа его фактическому использованию.

Важно!

Если обнаружится нецелевое использование кредитных средств, кредитор имеет право расторгнуть договор в одностороннем порядке и потребовать досрочно вернуть все полученные деньги.

Исходя из цели получения заёмных средств, финансового положения компании-заёмщика, наличия/отсутствия залога, будет определяться сумма выдачи и годовая процентная ставка.

На сегодняшний день такие кредиты выдаются под 6-24% годовых. Размер выдаваемых средств ограничивается только кредитной политикой банка и возможностью заёмщика качественно выплачивать платежи.

Для получения потребуется внушительный пакет документов.

- заявление;

- анкета;

- правоустанавливающие документы;

- бухотчётность с расшифровками и оборотными ведомостями по счетам;

- документы на залог (при его наличие).

Потребительский кредит выдаётся физлицу. Он может быть залоговым и беззалоговым, с поручительством и без. Сумма к получению рассчитывается, исходя из дохода заёмщиков/созаёмщиков, поэтому её размер ограничен. В своей практике я редко встречала реально выданные потребкредиты более 3 млн. рублей.

Этот вид заимствование хорош тем, что тратить его можно на что угодно. Поэтому многие начинающие предприниматели используют полученные деньги на открытие бизнеса.

Простота оформления и минимальный набор документов делает потребкредиты весьма популярными у владельцев небольших компаний.

Такое кредитования востребовано при открытии и ведении бизнеса небольших торговых точек, мелкого общепита в формате кофе с собой, фастфуд, маникюрных студий, косметических и массажных кабинетов и т.п. То есть компании из сфер, где на начало бизнеса требуются относительно небольшие средства.

На момент написания статьи ставки по потребкредитам находились в диапазоне от 7,6 до 27% годовых.

Чтобы вам легче было сделать сравнение, я обобщила все основные показатели этих видов кредитования в таблице.

| Показатель | Бизнес-кредит | Потребкредит |

| Заёмщик | Юрлицо или ИП | Физлицо |

| Назначение кредита | Целевое | Нецелевое |

| Обеспечение | Чаще всего требуется | Чаще всего не требуется |

| Поручительство | Возможно | Требуется в некоторых случаях |

| Годовые процентные ставки | 6-24 | 7,6-27 |

| Кредитный лимит | Без ограничения | Обычно не более 3 млн. рублей |

| Стандартный срок кредитования | 1 год | до 5 лет |

| Пакет документов | Расширенный | Стандартный |

Как получить кредит на открытие бизнеса – пошаговая инструкция

Сложнее всего получить кредит на открытие бизнеса. Российские банки не очень любят кредитовать начинающих предпринимателей. Уж очень велики риски для кредитора!

В помощь новичкам я подготовила небольшую пошаговую инструкцию. Она позволит вам сэкономить время и избежать некоторых досадных ошибок.

Шаг 1. Определяем вид деятельности, выбираем систему налогообложения и регистрируемся в налоговой

Любой бизнес начинается с идеи. Своей или чужой. Если не знаете, чем заняться, а открыть своё дело невтерпёж, то советую взять чистый лист бумаги, разделить его на 2 столбца.

В первом напишите все навыки, которыми вы обладаете. Всё то, что умеете делать хорошо. Не сдерживайте себя! Пишите всё, что приходит в этой связи в голову. Лишнее потом отсеется.

Во втором столбце перечислите все сферы, в которых вы хотели бы себя попробовать. Например, общепит, туризм, столярное дело, косметология и т.д.

Теперь сопоставьте записи первого и второго столбцов. Посмотрите, если у вас навыки или опыт в тех сферах, которые вам интересны.

Уверена, пара-тройка совпадений найдётся. Вот именно эти направления я и рекомендую вам развивать.

Это только один способ. Определить вид деятельности вашей будущей компании можно, просматривая магазин франшиз.

Франшиза – запуск своего бизнеса под маркой какого-либо бренда – владельца франшизы. В этом случае за определённое вознаграждение вам будет предоставлена готовая бизнес-модель, рабочие инструменты, кураторское сопровождение и всесторонняя помощь.

Покупка франшизы – лёгкий старт для новичков. Однозначно стоит присмотреться к этому варианту.

Определившись с видом деятельности, подберите ему код (ОКВЭД) из специального справочника – список легко найдете по поиску в Яндексе.

Видов деятельности может быть несколько. Поэтому необходимо среди них выбрать основной и дополнительные. Эти данные потребуются при оформлении заявления на регистрацию в налоговой.

Итак, сфера деятельности определена, ОКВЭДы выбраны. Теперь необходимо выбрать организационно-правовую форму будущей компании. Как правило, выбирают либо ООО, либо ИП.

Главное, что следует знать с самого начала, делая выбор, перечислено ниже.

| Показатель | ООО | ИП |

| Уставной капитал | Минимум 10 000 рублей | Не нужен |

| Ответственность по долгам | Собственники отвечают по долгам компании только уставным капиталом | Всем своим имуществом |

| Сложность регистрации | Требуются специальные знания или помощь юриста | Просто. Подготовить документы под силу любому гражданину без посторонней помощи |

| Ведение бухучёта | Обязательно, возможно по упрощённой схеме | Только налоговый учёт |

| Сотрудники | Обязательно хотя бы один сотрудник – директор компании | Необязательно. Деятельность может вести предприниматель самостоятельно |

| Расчётный счёт в банке | Обязателен | На усмотрение ИП |

Это азы. На деле важных нюансов гораздо больше.

Следующее, что нужно сделать – это выбрать систему налогообложения.

Всего их 6. Одна общая и 5 спецрежимов:

| Налоговый режим | Система налогообложения |

| Общий | ОСН (общая система налогообложения) |

| Спецрежим | УСН Доходы (упрощенная система налогообложения, налог считается по полученным доходам) |

| УСН Доходы минус расходы (упрощенная система налогообложения, налог платится с разницы между полученными доходами и произведёнными расходами) | |

| ЕНВД (единый налог на вменённый доход. Применяется по решению региональных властей для отдельных видов деятельности. Налог рассчитывается по установленному (вменённому) для каждого вида деятельности доходу | |

| ЕСХН (сельхозналог) | |

| ПСН (патентная система налогообложения. Может применяться для отдельных видов деятельности, по перечню, утверждённому в каждом регионе самостоятельно) | |

| НПД (налог на профессиональный доход). Его ещё называют налог для самозанятых |

Выбор системы налогообложения – серьёзный шаг. В рамках этой статьи я не буду подробно останавливаться на этом вопросе. Лишь заострю ваше внимание на некоторых нюансах.

Ознакомьтесь с небольшим видео по этой теме:

ОСН необходима в первую очередь компаниям, работающим с НДС. Если такая задача не стоит и по критериям вы подходите под какой-либо спецрежим, то лучше выбрать его.

Выбирая упрощёнку, помните, что объект налогообложения «Доходы минус расходы» следует выбирать, если планируемые расходы по деятельности составляют не менее 60% от предполагаемых доходов. В противном случае придётся платить приличный налог. Всё просчитывайте заранее.

Допустим, доходы составили 300 000 рублей, расходы 210 000 рублей, ставка 15%, рассчитаем налог (300-210)*15%= 13 500 рублей .

Изменим условия: получен доход 300 000 рублей, произведены расходы 60 000 рублей, ставка 15%, получаем налог к уплате 36 000 рублей .

Как говорится, разница налицо.

Начинающие ИП часто выбирают УСН «Доходы», прельстившись ставкой 6%. Однако это не всегда выгоднее, чем УСН «Доходы минус расходы».

Предположим, что доходы за отчётный период составили 200 000 рублей, расходы 150 000 рублей. Если выбрать налогообложение по доходам, то налог составит 12 000 рублей .

Если применяется объект налогообложения «Доходы минус расходы», то несмотря на более высокую % ставку, получим доход к уплате в сумме 7 500 рублей .

Вменёнка отлично подходит общепиту, розничной торговле, фирмам, оказывающим услуги по перевозке и различные бытовые услуги (парикмахерские, швейные, ремонт обуви и т.п.). Однако этот режим вводится по усмотрению региональных властей. Уточняйте, есть ли он в вашем регионе.

Плательщиками ЕСХН могут стать только сельхозпроизводители.

ПСН может применяться ИП с численностью персонала не более 15 человек. Патент выдаётся на срок 3, 6, 12 месяцев. Стоимость можно рассчитать на сайте ФНС . Рекомендую сделать это обязательно!

Для 4 регионов РФ (Москва, Московская обл., Татарстан, Калужская обл.) есть возможность выбрать НПД. Спецрежим подходит для ИП без работников, которые реализуют услуги или товары собственного производства. Не буду рассказывать детали. У нас на сайте есть подробная статья по этой теме здесь.

Если не знаете, какая система налогообложения наиболее выгодна вашей компании, воспользуйтесь специальным сервисом подбора на сайте налогового ведомства .

Итак, вид деятельности определён, ОКВЭДы подобраны, система налогообложения выбрана. Остаётся подготовить пакет документов и оформить заявление на регистрацию. Как это сделать, читайте в моих статьях-инструкциях на портале «Папа Помог»: «Как зарегистрировать ИП за 1 час» и «Как зарегистрировать ООО».

Также вам в помощь услуга бесплатной подготовки документов для регистрации ООО или ИП на сервисе «Мое дело» !

Шаг 2. Готовим бизнес-план

Бизнес-план для получения кредита на открытие своего дела – один из самых важных этапов. Это чётко структурированный документ, в котором прописывается весь процесс становления вашего бизнеса от идеи до точки безубыточности.

От того, насколько он будет составлен грамотно и убедительно, во многом зависит результат по кредитной заявке.

Сейчас в интернете много материала по этой теме. При желании можно разобраться самостоятельно. Конечно, потребуются некоторые навыки и базовые знания. Без них обойтись невозможно.

Облегчить задачу смогут сервисы по созданию бизнес-планов онлайн. Лично мне нравится абсолютно бесплатный на сайте АО «Федеральная корпорация по развитию малого и среднего предпринимательства» (Корпорация МСП – smbn.ru). После создания документ можно скачать. Он подходит под требования кредитных организаций.

Однако хочу вас предостеречь: банки тяжело кредитуют вновь создаваемые ИП и ООО. Чтобы снизить риск отказа, подготовку бизнес-плана и всех документов для кредита вы можете доверить профессионалам.

Шаг 3. Изучаем условия банков

Предварительная подготовка завершена. Приступаем к подбору кредитора.

Делать это удобнее через интернет: экономия времени и больше вариантов. Задайте в поисковике запрос. Например: «Оформить кредит для бизнеса».

Ещё проще подобрать нужный вариант с помощью специальных сервисов. Рекомендую портал Banki.ru. Здесь удобная форма подбора.

Задаёте критерии и получаете кучу предложений. Остаётся только выбрать наиболее подходящие для вас.

Ознакомившись с базовыми параметрами предложения, перейдите на сайт кредитной организации, чтобы повнимательнее изучить условия и требования.

Появились вопросы? Звоните на горячую линию или пишите в онлайн-чат. Перед подачей заявки вы должны чётко понимать все нюансы выбранного продукта.

Разобравшись во всех тонкостях, получив ответы на все свои вопросы, переходите к заявке.

Шаг 4. Подаём заявку

Заявку можно подать одним из следующих способов:

- в отделении банка;

- через мобильное приложение;

- онлайн на официальном сайте.

На мой взгляд, через форму на сайте удобнее всего.

Подавайте сразу в несколько банков. Сэкономите время. Если получите добро от 2-3 кредиторов, появится возможность выбора.

Форма первичной заявки практически одинакова у всех кредитных организаций и содержит минимум полей:

- сумма кредита;

- контактный телефон;

- почта;

- ИНН компании;

- Ф.И.О. заявителя;

- город.

После её отправки при необходимости с вами свяжется представитель банка, чтобы уточнить детали. Рассматриваются заявки в среднем 1-3 дня. Результат поступит либо в виде СМС, либо письмом на электронную почту.

Шаг 5. Собираем документы

Банк принял предварительное положительное решение. Пришло время собирать документы.

Стандартный пакет включает в себя:

- учредительные документы для ООО, регистрационные для ИП;

- финансовая отчётность;

- документы на залог (если условиями предусмотрен залог).

Особое внимание обратите на финотчётность.

Подготовленную документацию отнесите в банк. Некоторые кредитные организации разрешают отправку сканированных документов, подписанных ЭЦП, через личный кабинет в интернет-банке. В этом случае компания уже должна иметь расчётный счёт и онлайн-кабинет в банке, в который подаётся заявка.

Срок их рассмотрения не имеет ограничений. Всё зависит от качества представленной документации и оперативности, с которой заявитель отвечает на запросы банка.

Шаг 6. Подписываем договор

Документы в порядке. Банк принял окончательное решение о кредитовании.

Вам будет назначен день и время, в которое следует прийти в отделение для оформления кредитного договора и всех необходимых бумаг.

До этого времени вы должны открыть расчётный счёт для своей фирмы или ИП . Это обязательное условие во всех банках!

После подписания всех бумаг кредитор перечислит деньги, оговоренные договором, на расчётный счёт компании.

Это может быть вся сумма единовременно, либо её часть, если оформлена кредитная линия.

Где взять деньги на развитие бизнеса

Я расскажу о наиболее удобных и быстрых способах получения денежных средств на развитие бизнеса.

Бизнес-кредит

Этот вариант самый широко известный и наиболее востребованный. Однако воспользоваться им смогут лишь организации, ведущий бизнес не менее 3-6, а в некоторых случаях 12 месяцев. То есть имеющие обороты по расчётному счёту, исправно выполняющие обязанности по уплате налогов.

Очень часто банки кредитуют на солидные суммы только под залог.

Потребительский кредит без залога

Потребкредит, как я уже писала выше, предназначен для финансирования потребительских нужд физлица. Как правило, он нецелевой. По нему не требуется предоставлять оправдательные документы.

Если у гражданина хорошая кредитная история и небольшая кредитная нагрузка, то получить таким образом деньги не составит труда.

На крупные суммы также, как и при бизнес-кредитовании, может потребоваться залог и/или поручительство.

Я сделала вам в помощь мини-подборку интересных предложений по потребкредитам. Посмотрите, может быть что-то вас заинтересует.

В продуктовой линейке Райффазенбанка есть подходящее предложение – кредит на любые цели без залога и поручительства.

Основные параметры займа:

- лимит кредитования до 2 млн. рублей;

- процентная ставка от 10,99% годовых;

- срок до 60 месяцев.

По этой программе можно получить до 300 000 рублей только по паспорту. Если дополнительно предоставить справку о доходе, то сумма к получению увеличивается до 1 млн. рублей. Официально подтверждаете не только доход, но и занятость, сможете претендовать на максимум – 2 млн. рублей.

Акционное предложение от Совкомбанка кредит под 0%. При условии активного пользования другим продуктом этого банка – картой «Халва» . Необходимо рассчитываться ей за покупки в магазинах-партнёрах, а Совкомбанк вернёт вам % по кредиту после его полного погашения.

В этом нет никакой магии или обмана! Банк не будет дарить просто так деньги. Свою «упущенную» прибыль при возврате % он получит от магазинов, с которыми вы рассчитываетесь.

Чем больше покупок вы оплачиваете «Халвой», тем больше денег получает кредитная организация от своих партнёров. Выгодно всем: заёмщик получает возврат уплаченных ранее % по кредиту, магазин получает целевых покупателей и не тратится на рекламу, банк свой %.

Кроме того, проценты, которые заёмщики оплачивают весь срок кредитования, не лежат мёртвым грузом в хранилище. Банк успеет не раз инвестировать и получить с них доход!

Основные условия кредита:

- По акции 0%

- без акции 17,4-22,9% годовых

- Наличие карты «Халва»

- Ежемесячно оплата не менее 5 покупок на сумму от 10 000 рублей картой «Халва»

- Оформление продукта «Финансовая защита»

- Отсутствие просрочек по кредиту и карте

- Не используется досрочное погашение кредита

Кредитная карта без отказа

Ещё один способ – оформление кредитки на физлицо. Простота получения и большие лимиты делают его очень популярным у начинающих бизнесменов.

Если вам нужны деньги на бизнес и вы планируете оформить для этого кредитку, то рекомендую выбирать те, у которых продолжительный грейс-период, небольшой минимальный платёж, не очень большая ставка за льготным периодом.

Подобных предложений множество.

Например, у Альфа-Банка пользуется спросом карта «100 дней без %» .

Она отвечает всем заявленным требованиям:

- кредитный лимит до 500 000 рублей (возобновляемый);

- грейс-период 100 дней;

- ежемесячный минимальный платёж 3-10 % от суммы задолженности;

- 50 000 руб./мес. снятие налички без %;

- процентная ставка за льготным периодом от 11,99% годовых.

Важно!

Льготный период распространяется и на снятие наличных денег при условии своевременного погашения минимального платежа. Есть плата за годовое обслуживание (590-6 990 рублей, зависит от типа карты).

Минус этого предложения – маловероятно, что с первого раза вам одобрят максимальный лимит.

Если нужно денег больше, присмотритесь к предложению от Росбанка «#Можно всё» .

Чем привлекательна эта кредитка:

- лимит до 1 млн. рублей;

- льготный период 62 дня;

- обслуживание от 0 до 99 руб./мес.;

- ставка за грейс-периодом от 25,9%;

- выдача карты в день обращения;

- высокий процент одобрения заявок.

Но есть и минусы:

- сложно сразу получить лимит в 1 млн. рублей;

- за снятие наличных за счёт кредитного лимита взимается комиссия 4,9%+290 рублей.

Помощь государства малому бизнесу

Поддерживает ли государство малый бизнес? Да! Только как показывает практика, о большинстве программ предприниматели ничего не знают.

На сегодняшний день в России действуют следующие программы финансовой поддержки:

| Программа | Содержание |

| Стимулирование кредитования | 71 уполномоченный банк кредитует на сумму от 3 млн. рублей по фиксированным ставкам компании, реализующие проекты в приоритетных отраслях экономики (до 9,6% годовых), прочие отрасли до 10,6% годовых |

| Национальная гарантийная система | Предоставление гарантий и поручительств при оформлении кредитов от АО «Корпорация «МСП», АО «МСП Банк», региональных гарантийных организаций |

| Инвестиционный лифт | Займы, кредитно-гарантийная поддержка, участие в акционерном капитале, финансирование экспортных операций и т.д. |

| Лизинговая поддержка | Льготный лизинг оборудования под 6% годовых для оборудования российского производства и 8% для импортного |

| Гарантии/поручительства по биржевым операциям | Субсидирование купонных выплат, затрат при размещении, гарантийная поддержка |

Также предусмотрена субсидия по программе Минэкономразвития: единовременная финпомощь в размере 12 минимальных пособий по безработице, выдаваемая через Фонды занятости. Рассчитывать на неё могут безработные, решившие открыть своё дело.

Начинающим предпринимателям предусмотрена региональная грантовая поддержка, единовременная и безвозмездная. Максимально можно получить до 600 000 рублей .

Есть и целевые программы. Например, «Начинающий фермер». Размер субсидий 3-5 млн. рублей, зависит от региона деятельности.

Регионы могут самостоятельно разрабатывать программы поддержки субъектов МСБ. Например, питерским предпринимателям, работающим в социальной сфере, могут быть возмещены расходы по арендным платежам (помещений и оборудования).

Обо всех программах вашего региона узнавайте на местах в фондах/комитетах по поддержке малого бизнеса.

Советы эксперта, как повысить вероятность получения бизнес-кредита

Гарантировать одобрение кредита не может никто, но повысить шансы – реально.

1. Если у вас ООО, уделяйте внимание качеству ведения бухгалтерского и налогового учёта. Не допускайте просрочек налоговых платежей. Помните: банк обязательно запросит бухгалтерскую документацию. Нужно, чтобы она была в полном порядке. Ведение налогового и бух. учета смело можете поручить онлайн-бухгалтерии «Мое дело» .

Кстати, это важно и для ИП. Этой категории законом разрешено не вести бухучёт. Однако в этом случае предпринимателю будет сложно подготовить документы по требованию кредитора.

Моя знакомая Наталья – владелица 2-х салонов красоты, решила расширяться. Но собственных средств маловато. Было решено прокредитоваться.

Банк запросил бухгалтерскую отчётность, расшифровки по счетам и т.п. Так как ИП на ЕНВД бухгалтера в штате не было, чёткого учёта тоже.

Все документы (накладные на расходные материалы, счета за коммуналку, ведомости на зарплату, выписки банка, декларации и т.п.) просто складывались в большую коробку. Все записи делались в тетрадках, в которых по прошествии времени разобраться было сложно.

Итог: предоставить банку запрашиваемую документацию Наталья не смогла. Пришлось оформлять на себя потребкредит под более высокий процент.

2. Если вы начинаете бизнес по франшизе и хотите повысить шансы на получение кредита на её покупку, то рекомендую подбирать вариант из числа одобренных в том или ином банке.

Например, в Сбербанке есть обширный каталог проверенных франшиз. На её покупку банк гарантировано выдаст деньги.

3. Если у вас стартап, то повысить шанс на получение кредита можно, заручившись гарантией Фонда поддержки малого бизнеса в вашем городе.

Услуги кредитного брокера при получении кредита

Предприниматели в России часто пренебрегают услугами кредитных брокеров. И причина не столько в экономии средств, сколько в твёрдом убеждении, что реальной помощи здесь не получишь.

На самом деле помощь хорошего брокера при получении кредита на развитие бизнеса, а особенно на его открытие, неоценима.

Сразу отмечу, услуги таких посредников не подразумевают получение одобрения с помощью личных контактов. Этот способ давно канул в Лету.

В каждой фирме, предлагающей услуги кредитного посредничества, специалисты стараются работать с наиболее лояльными банками на протяжении длительного времени, досконально изучив все тонкости подготовки необходимой документации, требования к заёмщикам и залогам. Именно поэтому у них получается гораздо быстрее добиться нужного результата.

Важно правильно выбрать брокерскую компанию. Читайте отзывы, узнавайте со сколькими кредитными организациями у неё партнёрские отношения.

Вас должно насторожить предложение брокера сфабриковать недостающие документы, «подчистить» цифры и факты в отчётности вашего предприятия.

Главные выводы

Кредитные организации РФ предлагают различные виды кредитования для юр.лиц и ИП. Деньги можно получить:

- на открытие или развитие бизнеса;

- на инвестиционные цели;

- на приобретение готового бизнеса, франшизы или коммерческой недвижимости;

- на предотвращение кассовых разрывов.

Банки говорят о быстроте и лёгкости получения таких займов. Однако на деле всё обстоит гораздо сложнее.

Вы повысите свои шансы на одобрение заявки, если:

- Ведёте бизнес более 3 месяцев.

- Ваш бухгалтерский учёт и отчётность в полном порядке.

- Нет задолженности по налогам и взносам.

- Отсутствует задержка по выплате зарплаты.

- Вид деятельности относится к экономически значимым.

Помните!

Кредит на развитие бизнеса может как расширить, оживить бизнес, так и погубить его. Чтобы этого не случилось, перед его оформлением проанализируйте все плюсы/минусы этого шага.

Желаю успехов и процветания вашему бизнесу!

Задавайте вопросы в комментариях, и я обязательно отвечу!

С уважением,

эксперт портала «ПАПА ПОМОГ» по финансовым вопросам,

Алла Просюкова

Источник https://easybizzi39.ru/finansyi/poshagovaya-instruktsiya-kak-vzyat-kredit-pod-biznes-i-kakoy-bank-dlya-etogo-vyibrat

Источник https://hiterbober.ru/businessmen/gde-vzyat-kredit-na-otkrytie-biznesa.html

Источник https://papapomog.com/loans/kredit-na-biznes