Энциклопедия бизнеса: где брать деньги на старт своего дела?

Один из самых главных вопросов не только для среднестатистического белоруса, но и для обычного горящего идеей предпринимателя. Если мечтающий о своем деле не получил наследство или не выиграл в лотерею, то приходится изыскивать средства самому. Где могут помочь с финансами молодому и начинающему? Разбирались вместе с «Беларусбанком» и управляющим партнером компании «Инновационный консалтинг» Александром Шустом.

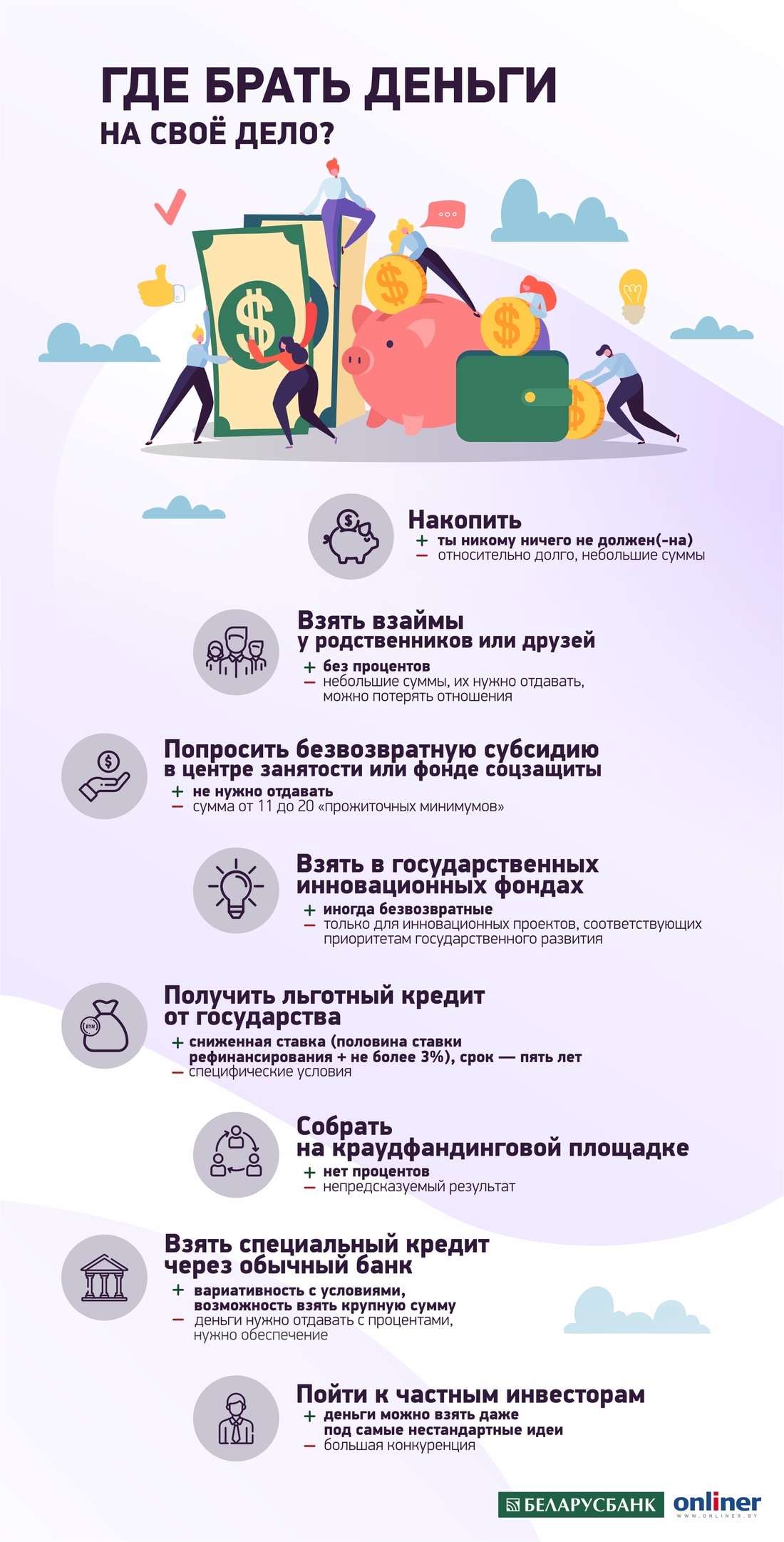

Александр выделяет несколько источников финансирования для открытия нового либо развития действующего бизнеса, которые существуют сегодня. Это:

- личные накопления;

- заем у родственников или друзей;

- краудфандинг;

- господдержка;

- кредиты банков;

- инвестиции.

Дальше мы расскажем обо всем подробнее.

Накопления

— Самый простой способ — это каждый месяц упорно откладывать по 5—20% своей зарплаты, какой бы она ни была. И рано или поздно у тебя будет нужный капитал, — объясняет Александр. — Скорость накопления, конечно, зависит от того, сколько ты зарабатываешь и сколько тратишь. По закону Паркинсона, чем больше человек зарабатывает, тем больше он тратит. Причем рост затрат идет быстрее, чем рост заработка. Поэтому основной момент, о котором нужно помнить, выбирая такой способ, — это дисциплина.

Из плюсов эксперт называет простоту и тот факт, что эти средства потом не нужно будет отдавать.

— В этом случае, если даже у тебя будут потери, ты не будешь никому потом должен, — говорит он. — Минусы в том, что накопления могут занять достаточно длительное время (все зависит от заработка и величины нужной суммы).

Заем у родственников или друзей

Второй простой способ — взять в долг у окружения — родственников или друзей.

— Плюсы такого способа получения денег в том, что занять денег можно довольно быстро и в большинстве случаев проценты за них платить не придется (случаи, когда в долг берут под минимальные проценты, довольно редки), — говорит Александр. — Какие здесь минусы? Во-первых, у родственников или друзей вряд ли можно взять в долг большую сумму. Во-вторых, деньги придется отдавать. В-третьих, в случае неудачи и затягивания сроков возврата есть риск испортить отношения с родственниками или потерять друзей.

Господдержка

— Сюда могут входить разные источники, начиная от субсидий в центре занятости (на сегодня они составляют от 11 до 20 «прожиточных минимумов») и заканчивая фондами по развитию предпринимательства и различными инструментами господдержки (льготы по кредитам, лизингу и т. д.), — отмечает эксперт. — Есть также инновационные фонды, средствами которых можно воспользоваться, если проект связан с инновациями.

Кроме этого, можно получить гранты на развитие бизнеса от исполкомов, а также льготные кредиты или беспроцентные ссуды.

Кредиты по поддержке предпринимательства

Согласно указу президента №255 от 21.05.2009 года определенные категории предпринимателей могут рассчитывать на льготные кредиты по сниженным ставкам (половина ставки рефинансирования плюс не более 3%).

Это «ипэшники», микроорганизации с численностью работников до 15 человек и малые организации, в которых работает от 16 до 100 человек в год. Такие кредиты банки предоставляют за счет различных программ по поддержке малого бизнеса.

При этом требования достаточно простые: опыт работы в качестве ИП не менее одного года, возраст от 22 лет, не должно быть долгов перед государством, процесса ликвидации другого предприятия и так далее.

Как правило, такие кредиты даются в первую очередь на:

— создание, развитие и расширение производства товаров (работ, услуг);

— организацию, развитие производства экспорто ориентированной, импортозамещающей продукции;

— производство продукции, направленной на энерго- и ресурсосбережение;

— внедрение новых технологий.

Инновационные фонды

— Государственных инновационных фондов достаточно много. В них можно получить деньги как на возвратной, так и на безвозвратной основе. Но это касается инновационных проектов, которые соответствуют основным приоритетам государственного развития, — говорит эксперт. — Есть перечень утвержденных приоритетов на год или на пятилетку. Соответственно, проект должен соответствовать этим приоритетам. К примеру, он должен либо производить какую-то продукцию, либо являться импортозамещающим или экспорто ориентированным и так далее.

Безвозвратная субсидия от центра занятости

Процедура получения субсидии довольно проста. Человек должен быть безработным и стоять на учете в службе занятости минимум месяц и не иметь вариантов для трудоустройства. Если человек раньше занимался бизнесом, ремесленничеством или агроэкотуризмом, то с момента прекращения этой деятельности должно пройти не меньше года.

Какие субсидии сейчас можно получить?

— 4338 рублей (20 БПМ) для тех, чья предпринимательская деятельность будет связана с внедрением результатов научных исследований и разработок (изобретения, полезные модели, промышленные образцы, сорта растений, топологии интегральной микросхемы);

— 3253,5 рубля (15 БПМ) для безработных, зарегистрированных по месту жительства в малых городах и районах с высокой напряженностью на рынке труда и в сельских населенных пунктах;

— 2385,9 рубля (11 БПМ) — во всех остальных случаях.

— Это целевые средства, под которые нужно составлять экономическое обоснование. В нем нужно расписать, что ты хочешь делать и на что потратить деньги, — говорит Александр. — Потом будет проверка, как и каким образом были потрачены выделенные деньги.

Из минусов этого способа финансирования можно назвать небольшие суммы. Из плюсов — ссуды в большинстве своем безвозвратные (кроме случаев, когда человек нарушил условия использования и так далее, более подробно можно посмотреть тут).

Краудфандинг

— Сейчас это один из модных способов собрать деньги на свой проект, — объясняет Александр. — Как правило, средства может пожертвовать любой желающий, которому понравилась идея того, что человек будет делать. Взамен ему обещают либо бесплатно прототип или первые образцы этого продукта, либо обещают бесплатно оказать какую-то услугу или определенные скидки на покупку продукции или услуг.

Например, ребята запускали на ulej.by бьюти-пространство. И тем, кто собирался вкладываться, они обещали сертификаты и клубные карты на какое-то определенное время, в зависимости от суммы, которую человек внес.

— Я не могу сказать, что в Беларуси краудфандинг сильно развит. Но определенное количество успешных проектов, привлекших средства по этой схеме, есть, — заключает эксперт.

Плюсы при получении денег через краудфандинг в том, что можно предлагать даже самые безумные идеи, нет процентов по собранные средства, можно возвращать услугами или товарами. Минусы — далеко не факт, что ваша идея выстрелит на краудфандинговой площадке.

— Здесь нужен нестандартный подход и концепция с изюминкой, тогда все может быть, — говорит Александр.

Кредит через обычный банк

— Есть денежные средства от международных кредитных организаций, которые приходят в Беларусь под эгидой поддержки предпринимательства. Эти деньги через различные банки также доступны для бизнеса, — отмечает эксперт. — Процентные ставки и условия зависят от конкретной отрасли и сферы бизнеса, как правило. Есть кредиты для начинающих предпринимателей, для среднего или крупного, есть ресурсы для какой-то конкретной отрасли. Например, кредиты для развития придорожного сервиса, каких-то социальных проектов и так далее.

— У банков также есть свои собственные кредитные продукты, рассчитанные на поддержку малого и среднего бизнеса. Появились банки, готовые предоставлять займы для тех, кто начинает бизнес с нуля. В качестве обеспечения могут выступать залог автомобиля, недвижимости или поручительство какого-то юридического лица. Сегодня банки достаточно гибкие в этом вопросе и с многими из них не сложно договориться, — заверяет эксперт.

Частные инвестиции

— Первая история, почему люди обращаются к частным инвесторам. Они имеют идею инновационного стартапа и знают, что под такую идею банк не рискнет давать средства, — говорит Александр. — Вторая история. Инвестиции ищут даже под стандартные и классические бизнес-направления потому, что не имеют обеспечения для получения банковского кредита.

Это могут быть частные и венчурные инвесторы, инвестфонды. Каждый из источников работает по своим правилам и направлениям. Есть фонды, которые инвестируют только в определенные направления, есть инвесторы, которые вкладываются только в определенные узкие темы, и так далее.

Из минусов такого подхода — большая конкуренция, сейчас просто бум стартапов, это модно. Не всегда выгодные условия инвестиций. Из плюсов: если идея заинтересует инвестора, деньги можно получить довольно быстро.

— Резюмируя все вышесказанное, хочется отметить, что сегодня в нашей стране деньги для открытия и развития бизнеса не только можно, но и нужно привлекать, тем более сделать это достаточно просто. Главное — горящие глаза предпринимателя, его вера в проект и свое дело, — заключает эксперт.

Наш партнер «Беларусбанк» разработал кредиты, предусматривающие привлекательные условия для небольших предприятий, со ставкой 5% годовых. Предприниматель может выбрать подходящий вариант в зависимости от целей и размера бизнеса. Смотрите таблицу на сайте нашего партнера.

Спецпроект подготовлен при поддержке ОАО «АСБ Беларусбанк», УНП 100325912.

Читайте также:

- Открываем бизнес в Беларуси: разбираемся в тонкостях регистрации ООО и УП

- Что лучше — «упрощенка» или общая система налогообложения? Разбираемся с юристом

- Как понять, будет работать бизнес-идея или нет? Отвечаем на важные вопросы перед открытием своего дела

- Что делать, если вы захотели открыть бизнес в Беларуси. Пошаговая инструкция для будущих предпринимателей

Наш канал в Telegram. Присоединяйтесь!

Быстрая связь с редакцией: читайте паблик-чат Onliner и пишите нам в Viber!

Как выгодно оформить бизнес кредит?

Bankchart рассказывает, какие виды кредитов предлагают банки Беларуси индивидуальным предпринимателям и юридическим лицам, какие документы нужно собрать для оформления займа.

Краткое содержание и ссылки по теме

- Кто относится к субъектам малого и среднего бизнеса?

- Что такое бизнес кредит?

- Виды бизнес кредитов

- Кредиты для индивидуальных предпринимателей

- Кредиты на развитие бизнеса

- От чего зависит ставка на кредит для бизнеса?

- Как получить бизнес кредит?

- Какие документы необходимы для получения кредита для бизнеса?

- Кредитование в рамках соглашений с ОАО «Банк развития Республики Беларусь»

- Как получить кредит для малого бизнеса в Казахстане

Кто относится к субъектам малого и среднего бизнеса?

Сегодня мы хотели разобраться в вопросе кредитования субъектов малого и среднего бизнеса. И чтобы это сделать, давайте для начала разберемся, кто же относится к этим субъектам МСБ.

Что такое бизнес кредит?

Успешный бизнес – это плюс как для его собственника, так и для страны в целом. Для собственника – это возможность обеспечить себе беззаботную старость, для страны – это хороший источник пополнения государственной казны. Но где взять средства для создания такого бизнеса или же для его поддержания, если собственных денег на это нет. Решением в такой ситуации могут стать бизнес кредиты.

Бизнес кредит – это средства, предоставляемые банками или другими кредитными учреждениями юридическим лицам или ИП (индивидуальным предпринимателям) на создание, развитие или поддержание их деятельности. Средства сие выдаются на условиях возврата, на определенный срок и под проценты.

Виды бизнес кредитов

Что такое кредиты для бизнеса мы узнали. Теперь необходимо разобраться, какие виды бизнес кредитов существуют. Все существующие кредиты на бизнес можно условно поделить в зависимости от различных параметров. Например, в зависимости от субъекта и объекта кредитования, в зависимости от формы кредитования и так далее.

Такое разнообразие кредитов делает рынок кредитования ЮР и ИП более гибким. Клиенты могут подобрать себе тот продукт, который будет максимально выгодным и полезным именно им.

Кредиты для индивидуальных предпринимателей

Уже из самого определения становится ясно, что кредиты для индивидуальных предпринимателей – это кредиты, предусмотренные именно для ИП. Как правило, суммы кредитования по таким кредитам меньше, чем по кредитам для юридических лиц. Но и требований к ИП, как к потенциальному заемщику, тоже, как правило меньше, чем к ЮЛ.

Кстати, индивидуальные предприниматели могут так же пользоваться и кредитными продуктами, предназначенными для физических лиц (например, автокредитом). Правда, размер процентной ставки будет для них немного выше.

Кстати, если вы только планируете заниматься собственным делом и хотите открыть ИП, по этой ссылке вы можете узнать: как оформить индивидуальное предпринимательство, какие налоги нужно платить, как ликвидировать ИП в Беларуси и так далее.

Кредиты на развитие бизнеса

Развивать бизнес – это как растить ребенка. Его нужно постоянно кормить. Но где брать средства начинающему предпринимателю на содержание своего «чада»? Особенно, когда работаешь в «ноль», или, в худшем случае, в убыток.

Оптимальным решением для таких предпринимателей/бизнесменов может стать кредит на развитие бизнеса. С актуальными рейтингами и условиями кредитов на открытие и развитие бизнеса в банках Республики Беларусь, вы можете ознакомиться по ссылке.

Но чтобы не получить отказ в финансировании, прежде чем обращаться в какое-либо кредитное учреждение, необходимо тщательно подготовиться и отвечать следующим критериям:

- у вас должно быть ликвидное имущество, которое вы готовы предоставить в залог (в случае необходимости)

- вы должны иметь грамотно составленный бизнес-план

- вы должны иметь одного или нескольких поручителей

- у вас не должно быть других непогашенных кредитов

Нужно отметит, что требования у всех банков разные, и к тому или иному потенциальному заемщику могут быть применены свои требования. Нужно быть готовым ко всему.

От чего зависит ставка на кредит для бизнеса?

Индивидуальный подход к каждому клиенту – вот чем гордятся банки больше всего. Поэтому, если вашему знакомому, который является владельцем бизнеса или его представителем, выдали в банке бизнес кредит, допустим, под 9% годовых, это совсем не значит, что вам его выдадут под такую же процентную ставку. От чего же зависит процентная ставка и на что стоит обратить внимание, попробуем разобраться.

Первое, от чего зависит размер процентной ставки, это от выбранной вами кредитной программы. Например, ставки по овердрафту, как правило, отличаются от ставок по кредитам на развитие бизнеса или на пополнение оборотных средств.

Также размер процентной ставки может зависеть уже от параметров самой программы: суммы кредитования, срока, валюты или размера первоначального взноса. Если говорить, например, о размере первоначального взноса, то это актуально для кредитов на покупку коммерческого транспорта или же коммерческой недвижимости.

Не последним фактором, влияющим на формирование итоговой процентной ставки, является залог, а точнее его наличие и качество. Думаю, ни для кого не секрет, что беззалоговые кредиты, как правило, более дорогие. А иногда, полное отсутствие залога, или же его несоответствие требованиям банка – это отказ в финансировании.

В дополнение к залогу позитивное влияние на формирование ставки оказывает наличие одного или нескольких поручителей.

Еще одним немаловажным фактором, который может повлиять на величину ставки, является то, относитесь ли вы к клиентам кредитуемого банка. Например, если вы находитесь у банка на расчетно-кассовом обслуживании, то, как правило, требования к вам более лояльные. Да и ставки для вас будут более «демократичные».

Еще на что стоит обратить внимание – это на финансовое состояние компании. Если у компании нет задолженности перед другими кредиторами, дела идут хорошо, и она не первый год работает в прибыль, рисков невозврата кредитных средств не так много. А значит, компания может претендовать на более дешевые ресурсы.

Как видим, факторов, влияющих на размер процентной ставки, предостаточно. Зная те ли иные нюансы формирования процентной ставки, у вас всегда есть шанс получить кредит по более низкой ставке.

Как получить бизнес кредит?

Первое – определитесь с программой кредитования. Нужно понимать, на что вам нужны средства. Если вы хотите избежать кассовых разрывов, вам может подойти овердрафт, если вы хотите приобрести автотранспорт, вам необходимо обратить внимание на кредиты на покупку коммерческого транспорта и так далее. Кстати, подобрать кредит и ознакомиться с актуальными рейтингами и условиями кредитов для юридических лиц и индивидуальных предпринимателей, вы можете по ссылке.

Далее нужно понять, соответствует ли ваша компания требованиям банка и выбранной вами программы, в частности. На что стоит обратить внимание?

- Соответствует ли срок деятельности вашей организации запрашиваемому банком. Если вы ИП, то во внимание могут взять ваш возраст

- Соответствует ли объем выручки для получения того или иного кредита

- Необходимо ли наличие положительной кредитной истории

- Другие требования (например, отсутствие пролонгаций по ранее выданным кредитам; положительная деловая репутация потенциального заемщика)

Если все в соответствии с требованиями, можно подавать заявление и документы.

При положительном ответе банка на ваше заявление, вам остается лишь подписать договор и получить средства.

Какие документы необходимы для получения кредита для бизнеса?

Ниже представлен стандартный пакет документов, необходимый для получения кредита юридическому лицу. Но нужно понимать, банки вправе запрашивать дополнительные документы на свое усмотрение.

Кредитование в рамках соглашений с ОАО «Банк развития Республики Беларусь»

С целью поддержки малого и среднего предпринимательства и расширения предложений на рынке кредитования юридических лиц некоторые банки Республики Беларусь сотрудничают с ОАО «Банк развития Республики Беларусь».

В рамках сотрудничества реализована программа, согласно которой кредитные средства предоставляются на цели, связанные с созданием (движением) оборотных и внеоборотных активов.

Претендовать на средства, предусмотренные программой, могут ИП и ЮЛ, отвечающие следующим требованиям:

- средняя численность работников за предыдущий год составила до 250 человек

- объем выручки за предыдущий год не превышает 25 млн. белорусских рублей

Также потенциальные заемщики должны соответствовать критериям отбора ОАО «Банк развития Республики Беларусь».

- возможность получить финансирование по льготным ставка

- возможность инвестировать существенные суммы в развитие своего бизнеса

- возможность договориться о сроках погашения задолженности в соответствии с обстоятельствами и денежными потребностями вашего бизнеса

Господдержка малого бизнеса в 2022 году

Правительство Беларуси определило предельные значения выручки за 2021 год от реализации товаров (выполнения работ, оказания услуг) для субъектов предпринимательства, обратившихся за оказанием государственной финансовой поддержки в 2022 году. Данное решение закреплено постановлением Совета Министров Республики Беларусь от 17 марта 2022 г. № 142.

Разбираемся, кто может получить господдержку и как она предоставляется.

- СУБЪЕКТАМ МАЛОГО ПРЕДПРИНИМАТЕЛЬСТВА путем предоставления:

1. Белорусским фондом финансовой поддержки предпринимателей:

- финансовых средств на возвратной возмездной или безвозмездной основе;

- имущества на условиях финансовой аренды (лизинга);

- гарантий по льготным кредитам, в том числе микрокредитам, предоставляемым банками Республики Беларусь;

2. Облисполкомами и Минским горисполкомом:

- финансовых средств на возвратной возмездной или безвозмездной основе;

- субсидий для возмещения части процентов за пользование банковскими кредитами;

- субсидий для возмещения части расходов на выплату лизинговых платежей по договорам финансовой аренды (лизинга) в части оплаты суммы вознаграждения (дохода) лизингодателя;

- субсидий для возмещения части расходов, связанных с участием в выставочно-ярмарочных мероприятиях либо с их организацией;

3. Банками Республики Беларусь льготных кредитов, в том числе микрокредитов, за счет средств местных бюджетов, предусмотренных программами государственной поддержки малого и среднего предпринимательства и размещенных во вклады (депозиты) этих банков;

- СУБЪЕКТАМ ИНФРАСТРУКТУРЫ ПОДДЕРЖКИ МАЛОГО И СРЕДНЕГО ПРЕДПРИНИМАТЕЛЬСТВА (центрам поддержки предпринимательства, инкубаторам малого предпринимательства) путем предоставления субсидий облисполкомами и Минским горисполкомом.

Указанная поддержка предоставляется за счет средств, предусмотренных в программах государственной поддержки малого и среднего предпринимательства.

К субъектам малого предпринимательства относятся:

- индивидуальные предприниматели, зарегистрированные в Республике Беларусь;

- микроорганизации – зарегистрированные в Республике Беларусь коммерческие организации со средней численностью работников за календарный год до 15 человек включительно;

- малые организации – зарегистрированные в Республике Беларусь коммерческие организации со средней численностью работников за календарный год от 16 до 100 человек включительно.

Кто может претендовать на получение господдержки?

На получение поддержки со стороны государства могут претендовать субъекты малого предпринимательства на конкурсной основе при реализации ими инвестиционных проектов, бизнес-проектов по следующим направлениям:

- создание, развитие и расширение производства товаров (работ, услуг);

- организация, развитие производства, реализация экспортоориентированной, импортозамещающей продукции;

- производство продукции, направленной на энерго- и ресурсосбережение;

- внедрение новых технологий.

Для каких целей предоставляется финансовая помощь?

Финансовая помощь государства предоставляется для:

- строительства, приобретения капитальных строений (зданий, сооружений), изолированных помещений и (или) их ремонта и реконструкции;

- приобретения оборудования, транспортных средств, специальных устройств и приспособлений;

- закупки комплектующих изделий, сырья и материалов для собственного производства и оказания услуг.

Обязательным условием оказания государственной финансовой поддержки является создание новых рабочих мест.

Конкурсный отбор инвестиционных проектов и бизнес-проектов не проводится:

- для предоставления фондом гарантий банкам по льготным кредитам, в том числе микрокредитам, выдаваемым субъектам малого предпринимательства, выделения облисполкомами и Минским горисполкомом субсидий на возмещение части расходов, связанных с участием (организацией) в выставочно-ярмарочных мероприятиях, субсидий субъектам инфраструктуры поддержки малого и среднего предпринимательства, а также при льготном кредитовании, в том числе микрокредитовании, субъектов малого предпринимательства;

- в иных случаях, установленных законодательными актами.

В каких случаях государственная финансовая поддержка не может оказываться, за счет средств, запланированных программами?

Согласно Положению такая поддержка субъектам малого предпринимательства не может оказываться за счет указанных средств, в случаях, если:

- средняя численность работников за календарный год на дату обращения за оказанием такой поддержки превышает установленные значения;

- объем выручки от реализации товаров (выполнения работ, оказания услуг) без учета налога на добавленную стоимость за календарный год превышает установленные предельные значения;

Постановлением Совета Министров Республики Беларусь от 17 марта 2022 г. № 142 установлены следующие предельные значения выручки от реализации товаров (выполнения работ, оказания услуг) без учета налога на добавленную стоимость за 2021 год для:

- субъектов малого предпринимательства, обратившихся за оказанием государственной финансовой поддержки в 2022 году:

- ИП – 456 тыс. рублей;

- микроорганизации – 3336 тыс. рублей;

- малые организации – 12 587 тыс. рублей;

- субъектов среднего предпринимательства Оршанского района Витебской области, обратившихся за оказанием государственной финансовой поддержки в 2022 году, – 24 399 тыс. рублей.

3. в уставном фонде которых доля Республики Беларусь, ее административно-территориальных единиц, иностранных юридических лиц, иностранных граждан и лиц без гражданства, общественных объединений (за исключением общественных объединений инвалидов), союзов (ассоциаций), фондов, одного или нескольких юридических лиц, не являющихся субъектами малого предпринимательства, превышает 49 % (за исключением субъектов инфраструктуры поддержки малого и среднего предпринимательства);

4. они являются банками, небанковскими кредитно-финансовыми организациями, страховыми организациями, профессиональными участниками рынка ценных бумаг, ломбардами;

5. они являются участниками концессионных договоров (соглашений) о разделе продукции, заключенных с иностранными инвесторами в порядке, определенном законодательством;

6. осуществляют деятельность в сфере игорного бизнеса, лотерейной деятельности, электронных интерактивных игр, производство и реализацию подакцизных товаров, добычу полезных ископаемых, за исключением общераспространенных полезных ископаемых.

Государственная финансовая поддержка не оказывается субъекту малого предпринимательства в случае, если:

- он находится в процессе реорганизации, ликвидации (прекращения деятельности), экономической несостоятельности (банкротства);

- им не представлены предусмотренные в настоящем Положении документы, необходимые для принятия решения об оказании государственной финансовой поддержки, или при наличии в представленных документах недостоверных сведений;

- со дня нарушения данным субъектом условий оказания государственной финансовой поддержки не прошло три года;

- у него имеется задолженность по платежам в бюджет и государственные внебюджетные фонды;

- у этого субъекта имеются убытки по итогам фактически отработанного времени в текущем году на дату обращения за оказанием государственной финансовой поддержки.

Напоминаем, что в системе ЭТАЛОН-ONLINE сформирована тематическая подборка « Индивидуальный предприниматель », которая включает правовые акты, регулирующие осуществление предпринимательской деятельности в Республике Беларусь и внешнеэкономическую деятельность индивидуальных предпринимателей, закрепляющие государственные гарантии о поддержке индивидуальных предпринимателей. Документы поддерживаются в актуальном состоянии (со всеми изменениями и дополнениями) и доступны зарегистрированным пользователям. Доступ можно оформить на любой период.

Источник https://people.onliner.by/2019/03/11/enciklopediya-4

Источник https://bankchart.by/stati/kak_vygodno_oformit_biznes_kredit_

Источник https://etalonline.by/novosti/korotko-o-vazhnom/gospodderzhka-predprinimatelstva/