Маржа по фьючерсам: что такое кредитное плечо и как оно работает?

Одна из самых привлекательных особенностей фьючерсных контрактов заключается в том, что на этом рынке можно торговать с кредитным плечом. Это означает, что трейдеры могут вносить относительно небольшой размер капитала для совершения крупных сделок с активом. Возможность применения кредитного плеча обеспечивается наличием маржинальных требований на фьючерсных биржах. В этом руководстве мы подробно рассмотрим, что такое маржа по фьючерсам и как она влияет на ваши торговые возможности.

Содержание:

- Что такое маржа по фьючерсам?

- Различия между маржой по фьючерсам и другим ценным бумагам

- Виды маржи по фьючерсам

- Что такое маржин-колл?

- Как рассчитывается маржа по фьючерсам?

- Основные плюсы внедрения системы маржинальных требований на рынке фьючерсов

- Минусы маржинальных требований на фьючерсном рынке

- Мысли напоследок

Что такое маржа по фьючерсам?

Если вкратце, то маржа по фьючерсам — это минимальная сумма средств, которую необходимо иметь на торговом счёте, чтобы открыть позицию на покупку или продажу фьючерсного контракта. Обычно это доля номинальной стоимости фьючерса. Фактическая сумма варьируется в зависимости от рынка и типа позиции: внутридневная или овернайт (с переносом на следующий день).

Маржа позволяет торговать с больши́м размером кредитного плеча, которое является важнейшим инструментом на фьючерсном рынке. При использовании кредитного плеча вам не нужно вносить 100% стоимости контракта, чтобы войти в сделку. Вы можете просто внести требуемый размер маржи для открытия крупной позиции и продолжать торговать дальше, если на вашем счёте достаточно свободных средств.

Имейте в виду, что кредитное плечо — палка о двух концах. Небольшие изменения в цене базового актива могут принести не только крупную прибыль, но и существенные убытки. Если рынок пойдёт в нежелательном направлении, ваши потери могут превысить первоначальную сумму внесённой маржи.

Различия между маржой по фьючерсам и другим ценным бумагам

Понятие маржи широко используется на различных финансовых рынках, включая фондовый рынок. Поэтому, прежде чем приступать к торговле фьючерсными контрактами, необходимо понять различия между маржой на рынке фьючерсов и других ценных бумаг.

На фондовом рынке под маржой понимается сумма средств, которую нужно иметь на торговом счёте, чтобы получить возможность брать взаймы под залог активов. Сумма займа — это что-то вроде ссуды, которая позволяет вам получить доступ к большему капиталу для покупки и владения акциями, облигациями и ETF. С помощью такого займа вы увеличиваете свои позиции. Эту практику также называют “покупкой с маржой”. Она позволяет существенно повысить доходность вашей торговли за счёт более крупной прибыли от успешных сделок.

В свою очередь, на рынке фьючерсов маржа — это сумма средств, которую вы должны внести и держать “под рукой” у вашего брокера при открытии фьючерсной позиции. Важно понимать, что это не первоначальный взнос. Внесение требуемых средств на маржинальный счёт для торговли фьючерсами не даёт вам права владения базовым активом. Этот депозит представляет собой что-то вроде “доказательства благих намерений”, без которого вы бы вообще не смогли войти в сделку.

Другое важное различие заключается в том, что маржа по фьючерсам обычно составляет 3–12% номинальной стоимости каждого фьючерсного контракта, тогда как маржинальные требования по другим ценным бумагам обычно составляют до 50% номинальной стоимости актива.

Виды маржи по фьючерсам

На рынке фьючерсов есть две основные категории маржи:

- Начальная маржа. Это минимальная сумма, устанавливаемая платформой фьючерсной биржи, для открытия позиции по фьючерсу. Хотя размер маржи устанавливается биржей, ваш брокер может потребовать внести дополнительные средства, и лишь затем вы сможете приступить к торговле.

- Поддерживающая маржа. Это сумма, которую вы должны постоянно поддерживать на торговом счёте для покрытия потенциальных убытков по позициям. Уровень поддерживающей маржи будет ниже начальной.

Что такое маржинальная торговля на бирже, и как она работает

Любой, кто интересуется сферой биржевых инвестиций встречал упоминания понятия маржинальная торговля. Но что это такое, и для чего нужен этот инструмент? Разбираем в нашем новом материале.

Примечание: любая инвестиционная деятельность на бирже связана с определенным риском, и при торговле можно потерять средства – это нужно учитывать. Мы не призываем использовать возможность маржинальной торговли, а рассказываем об этом инструменте. Кроме того, для осуществления инвестиций вам понадобится брокерский счет, открыть его можно онлайн. Вы можете изучить торговый софт и потренироваться в совершении операций с помощью тестового доступа с виртуальными деньгами.

Когда используется маржинальное кредитование

Начать инвестировать на бирже сегодня очень легко – брокерский счет открывается онлайн, для покупки многих акций, производных инструментов или валюты не нужно значительных сумм денег. Но и получить значительную прибыль при минимальных вложениях трудно.

Если вы купите за тысячу рублей одну акцию, которая затем вырастет в цене на 50%, вы получите 500 рублей дохода. В процентном соотношении все это выглядит неплохо, но в реальности денег будет совсем немного.

Для обхода этой ситуации с небольшим объемом начальных активов используется так называемое маржинальное кредитование. Его суть в том, что инвестор получает от брокера, по сути, кредит на совершение инвестиций. При этом клиент должен оставить залог для обеспечения кредита – это могут быть акции, валюта и другие активы.

В итоге трейдеры могут совершать операции с акциями, валютой, производных инструментов (фьючерсы и т.п.), физически не обладая ими или не внося на счет полную сумму нужных для покупки денег.

Как это работает

Основное понятие при маржинальной торговле – это кредитное плечо, то есть соотношение собственных средств к заемным.

Как это работает проще показать на примере:.

Представьте, что вы купили 10 бумаг компании Лукойл на свои деньги. Гипотетические расчеты по сделке могут выглядеть так:

- 1 октября 2019 г. Покупка 10 акций Лукойл по цене 5 390 рублей.

- Сумма сделки — 53 900 руб.

- 6 октября 2019 г. Продажа 10 акций Лукойл по цене 5 500 рублей сумма сделки — 55 000 руб.

- Ваш финансовый результат — прибыль в 1 100 рублей

- 1 октября 2019 г. Покупка 50 бумаг Лукойл по цене 5 390 рублей. Сумма сделки — 269 500 руб.

- 6 октября 2019 г. Продажа 50 бумаг Лукойл по цене 5 500 рублей. Сумма сделки — 275 000 руб.

С этой прибыли нужно заплатить брокеру за предоставление кредитного плеча. Кредитом вы пользовались пять дней по ставке 13% годовых – эту часть нужно будет вычесть из итоговой суммы.

Итог: вы заработали больше пяти тысяч рублей. Вместо 1,1 тыс. руб.

Брокерские компании самостоятельно определяют правила маржинального кредитования клиентов. В ITI Capital по умолчанию возможность торговли с плечом доступна всем клиентам, у которых на счету есть деньги или ценные бумаги из списка ликвидных ценных бумаг.

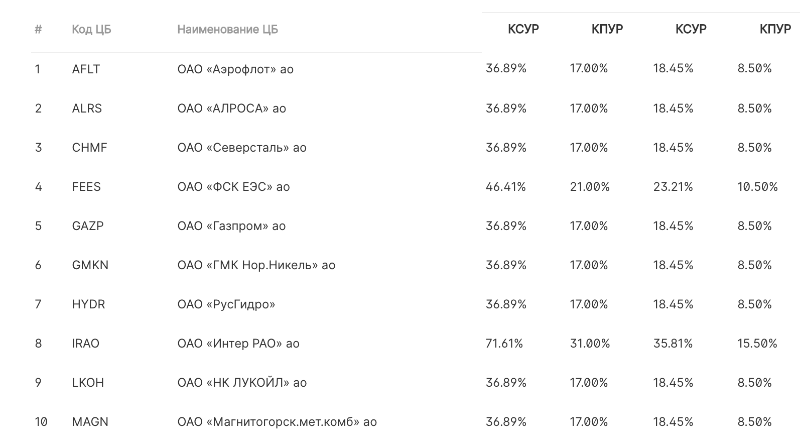

Топ-10 списка ликвидных ценных бумаг на конец сентября 2019 г.

За использование заемных средств при совершении операций «внутри дня» плата не взимается, она берется при переносе позиций между двумя торговыми сессиями в разные дни.

На величину и ставку по маржинальным займам влияет целый набор риск-параметров – они меняются и рассчитываются на основе текущей рыночной ситуации, волатильности и т.п. Один из важных факторов из этого набора – уровень риска клиента. Клиенты делятся по этому показателю на несколько групп:

- КСУР – клиент со стандартным уровнем риска;

- КПУР – клиент с повышенным уровнем риска;

- КОУР – клиент с особым уровнем риска.

Логика довольно проста – чем больше ресурсов можно взять в долг у брокера, тем больше будет заработок в случае удачного развития событий на рынке.

Если что-то пошло не так: маржин-колл

Понятно, что инвестиции с привлечением заемных средств – это само по себе довольно рискованное занятие. Поэтому необходимо понимать, и что происходит в случае неудачного развития событий на рынке.

В том случае если цена акций или другого инструмента, купленного с привлечением маржинального займа, идет не в том направлении, что ожидал инвестор, или при падении стоимости других инструментов из его портфеля, баланс счета может снижаться слишком сильно. Тогда брокер отправляет клиенту так называемый маржин-колл.

Маржин-колл — это предупреждение со стороны брокера о том, что средств клиента больше не хватает на то, чтобы открывать новые позиции и обеспечивать текущие. При получении такого оповещения, инвестор должен дополнительно внести средства на счет, чтобы восстановить возможность обеспечения своих сделок.

Если клиент уверен, что в скором времени рыночная ситуация изменится, то какое-то время он может игнорировать маржин-колл. Однако в том случае, если этого не произойдет, и активы продолжат терять в стоимости, брокер автоматически закроет позиции – то есть продаст акции, валюту и т.п. по текущей рыночной цене. Это позволит брокеру полностью вернуть выданный инвестору займ.

Оптимизация маржинальной торговли

При использовании маржинального кредитования трейдеры сталкиваются с различными ограничениями. Одно из основных – разделение ресурсов по разным рынкам. К примеру, на Московской бирже есть фондовый, срочный, валютный рынки. И для использования маржинальных займов раньше инвестору нужно было иметь ресурсы для обеспечения сделок на каждом из этих рынков – это физически не очень удобно, плюс увеличивает затраты на обеспечение позиций.

В нашей торговой системе под названием MATRIx клиентам доступен сервис единой денежной позиции (ЕДП). Благодаря ему ограничения разных рынков можно обойти. В рамках сервиса ЕДП инвесторы получают общий счет, который объединяет:

- Фондовый рынок Московской биржи (все инструменты, торгуемые в режиме Т+2)

- Срочный рынок Московской биржи (фьючерсы, опционы)

- Валютный рынок и рынок драгоценных металлов Московской биржи (беспоставочный режим)

- Рынок иностранных ценных бумаг Санкт-Петербургской биржи

Это открывает инвесторам возможности использования общего риск-менеджмента (функция доступна в торговом терминале SMARTx), построения сложных арбитражных стратегий, наконец, суммы гарантийного обеспечения операций оказываются ниже, чем при жестком разделении брокерских счетов по разным рынкам, доступное плечо также повышается.

Как правильно вести маржинальную торговлю: 4 простых совета

Маржинальное кредитование при торговле на бирже помогает увеличивать доходность инвестиций. При этом неважно, падает рынок или растет – инвестор получает возможность для совершения более масштабных операций и сделок, чем смог бы осуществить только с привлечением собственных средств. Соответственно, и заработать можно больше.

При использовании этого инструмента есть и риски, которые нужно учитывать. Для избежания ситуации маржин-колла и принудительного закрытия позиций достаточно соблюдать несколько простых правил:

- важно всегда следить за рыночной ситуацией и контролировать достаточность баланса счетов для покрытия сделок и позиций;

- если позиция убыточна, от нее лучше избавиться;

- при неблагоприятном развитии ситуации на рынке вы можете получать сообщения от брокера – на них нужно оперативно реагировать;

- оптимизируйте маржинальную торговлю – сделать это помогает сервис Единой денежной позиции, при его использовании затраты на обеспечение сделок будут ниже.

Полезные ссылки по теме инвестиций и биржевой торговли:

- Открыть брокерский счет онлайн

- Тестовый счет с виртуальными деньгами

- Софт для торговли на бирже: торговый терминал, мобильные приложения

- Структурные продукты

- Модельные портфели

Маржинальная торговля на бирже: что это такое и как она работает

Многие начинающие инвесторы хотят вкладывать больше денег в перспективные компании и быстрее увеличить собственный капитал. Маржинальная торговля помогает повысить объем инвестирования в акции и другие ценные бумаги. Что такое маржинальная торговля и как она работает — читайте в статье.

Чтобы увеличить размер вложений на бирже, инвесторы используют маржинальную торговлю. Она одновременно может увеличить как потенциальную прибыль, так и потенциальные убытки инвестора.

- Что такое маржинальная торговля

- На основании чего открывается непокрытая позиция

- Что такое маржа и каких видов она бывает

- Какие есть стратегии маржинальной торговли

- Плюсы и минусы маржинальной торговли

- Кратко

Ещё по теме:

Что такое маржинальная торговля

Маржинальная торговля — это способ инвестирования на фондовом рынке, который позволяет открывать позиции на сумму больше, чем есть у инвестора на счете, то есть торговать с плечом.

Маржинальная торговля помогает вкладывать в акции компаний и другие бумаги на бирже больше средств и увеличивать потенциальную прибыль. При этом растут риски и возможные убытки инвестора — он может потерять весь свой капитал.

Маржинальная торговля основывается на понятии плеча. Оно отражает, во сколько раз непокрытые позиции превышают собственный капитал инвестора для каждой отдельной сделки. Например, если кредитное плечо имеет соотношение 1 к 200, а на счете инвестора находятся 10 000 рублей, значит, для сделок на бирже он может использовать 2 000 000 рублей. Чем больше плечо, тем выше объем вложений инвестора и его потенциальная прибыль и риски.

На основании чего открывается непокрытая позиция

В маржинальной торговле количество средств, которые доступны инвестору, зависит от размера ставки риска. Это специальный показатель, который отражает вероятность изменения стоимости определенных ценных бумаг. Чем выше ставка риска для акций конкретной компании, тем меньше размер плеча получится использовать и тем больше должна быть первоначальная сумма на счете инвестора. То есть ставка риска влияет на размер маржи и плеча.

Шорт, или короткая позиция. Это стратегия, когда инвестор стремится заработать не на росте, а на падении стоимости акций. В этом случае инвестор ищет ценные бумаги, которые предположительно упадут в цене. Он берет определенное количество акций и продает их по текущей стоимости. После этого инвестор ждет, когда цена акций упадет, чтобы купить нужное количество и закрыть позиции. Прибыль инвестора равняется разнице между ценой продажи и ценой покупки акций за вычетом расходов на совершение маржинальных сделок.

Допустим, инвестор изучил отчетность одного популярного стримингового сервиса и решил, что акции компании скоро упадут в цене. 18 апреля стоимость одной акции составляла 348 рублей. Чтобы открыть короткую позицию, инвестор продает 100 акций за 34 800 рублей. Уже 19 апреля стоимость акций Netflix упала до 226 рублей. Теперь инвестор может приобрести 100 акций за 22 600 рублей и вернуть их. В этом случае его прибыль составит: 34 800 ─ 22 600 = 12 200 рублей без вычета расходов на плечо.

На графике акции этого стримингового сервиса. Из-за того, что выручка компании растет медленно, а количество подписчиков уменьшилось, акции упали на 122 рублей за один день. Инвесторы могли бы заработать на коротких позициях, если бы предсказали падение котировок.

Плюсы и минусы маржинальной торговли

Маржинальная торговля имеет несколько положительных и отрицательных сторон, которые могут повлиять на решение инвестора.

Маржинальная торговля позволяет увеличивать прибыль. Если инвестор изучил ситуацию на фондовом рынке и выделил несколько перспективных акций, чтобы открыть длинную позицию, он может вложить в ценные бумаги больше денег, чем у него есть на счете. То же самое происходит, если инвестор находит переоцененные акции и решает открыть короткую позицию. В этом случае он сможет открыть шорт и больше заработать на разнице продажи и покупки. То есть маржинальная торговля может повысить эффективность инвестирования.

Получится открывать сразу несколько позиций на бирже. Многие инвесторы не имеют на счете достаточно средств, чтобы совершать сразу несколько сделок. Поэтому, чтобы приобрести новые ценные бумаги, инвестору приходится быстрее закрывать текущую позицию. В этом случае не получается дождаться выгодного момента для продажи акций. Маржинальная торговля позволяет держать открытыми сразу несколько позиций и закрывать их, только когда это будет нужно самому инвестору.

Значительно вырастают риски. Ситуация на фондовом рынке меняется очень быстро, а стоимость акции трудно предсказать даже профессиональным инвесторам. Если упадет стоимость акций, которые инвестор добавил в портфель с помощью непокрытых позиций, он рискует лишиться всех своих средств. В случае с короткой позицией инвестору придется покупать акции дороже, чем он их продал. При этом маржинальная торговля работает по принципу мультипликатора. В зависимости от размера кредитного плеча в несколько раз увеличивается как прибыль, так и убытки инвестора.

С декларацией о рисках, связанных с совершением маржинальных сделок и сделок с неполным покрытием, а также иных рисках можно ознакомиться в регламенте брокерского обслуживания клиентов ООО «Ньютон Инвестиции». Услуги по брокерскому и депозитарному обслуживанию оказываются компанией ООО «Ньютон Инвестиции» (Лицензия на осуществление брокерской деятельности №045-14007-100000; лицензия на осуществление депозитарной деятельности №045-14086-000100)

Кратко

- 1 Маржинальная торговля — это способ инвестирования, при котором инвестор может совершать сделки на суммы больше, чем у него есть на счете. В основе маржинальной торговли лежат понятия маржи и плеча.

- 2 Количество средств, на которые может рассчитывать инвестор, зависит от ставки риска. Она показывает, с какой вероятностью, по мнению брокера, может упасть стоимость определенной ценной бумаги.

- 3 Маржа — определенное количество собственных средств инвестора, которые должны быть на его счете для открытия непокрытых позиций. На маржу влияет ставка риска. Существует два вида маржи — начальная и минимальная.

- 4 Есть две основные стратегии маржинальной торговли: длинная позиция (лонг) и короткая позиция (шорт). Лонг используют, чтобы зарабатывать на росте стоимости акции. Шорт позволяет заработать на ее падении.

- 5 Маржинальная торговля позволяет увеличить объем инвестиций, чтобы увеличивать прибыль и совершать сделки на бирже. Но в несколько раз увеличивается как потенциальная прибыль инвестора, так и его потенциальные убытки.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Источник https://rostrade.com/blog/marzha-po-fyuchersam/

Источник https://habr.com/ru/companies/iticapital/articles/469289/

Источник https://gazprombank.investments/blog/questions/margin/