Как устроен фондовый рынок

Фондовый рынок (далее по тексту ФР) – это место, где торгуют акциями, валютами, ЦБ и другими активами. В XV веке первые биржи были созданы в Европе. Они отличались от современных и предлагали приобрести или продать любой товар на главной площади.

Спустя время биржи перестали быть универсальными и стали специализироваться на продаже и покупке ценных бумаг. Рассмотрим в статье, что такое фондовый рынок и биржа, какие операции там выполняются. Дополнительное внимание уделим видам ФР, как оформить сделку и какие риски следует принимать во внимание. В конце статьи опубликованы самые крупные игроков инвестиционного рынка.

Что такое фондовый рынок и фондовая биржа

Перед тем, как вкладывать в ценные бумаги(далее ЦБ), следует понять, что такое фондовый рынок. Надо учитывать, что это рынок, где продают и покупают различные фонды и активы. Чтобы все было прозрачно, каждая биржа устанавливает правила. В них прописываются обязанности и права каждой стороны сделки. Понятие фондовой биржи (далее ФБ) – это механизм, через который проводятся сделки.

Согласно правилам, все сделки на ФБ регистрируются. Частные клиенты вкладывают деньги, или инвестируют, для получения пассивной прибыли. Получать доход могут и юридические лица. Полученная прибыль направлена на развитие производства.

Зачем компании продают акции? Все просто. Компании выпускают ценные бумаги и продают их, для привлечения денег. Полученные средства они направляют в развитие бизнеса. Если инвестор покупает пакет акций, то он становится владельцем небольшой доли в организации. Он получает право участвовать в собрании акционеров и каждый год забирать дивиденды, или направлять их для дальнейшего развития организации.

Приобретая облигации, клиент дает компании в долг под определенный процент, на конкретный срок. Это как займы в банке, только вместо кредитора инвестор.

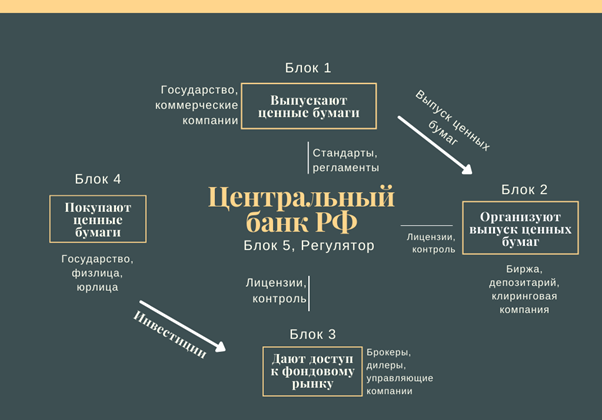

Согласно закону все ФБ ведут деятельность в рамках закона. В каждой стране свой регулятор – специальные комиссии или государственные учреждения. Их задача – лицензирование и предоставление основной информации для инвестиционного рынка.

Помимо этого они фиксируют нарушения и расследуют их. К примеру, у клиента были сворованы деньги. Их задача выявить вора. Дополнительно регулятор может лишить лицензии или выписать штраф. Если определенный человек не соответствует занимаемой должности, регулятор может его уволить.

В России регулятором является Центральный банк. Он действует в рамках ФЗ «Об организованных торгах». В рамках указанного закона, только АО может выступать биржей, при наличии соответствующей лицензии. Т.е. ИП и ООО данный вид деятельности получить не могут.

Внимание! ФБ, в рамках закона, не могут вести дополнительную деятельность, кроме клиринга.

Если рассматривать регулятор США, то там он – SEC. Он может также привлекать к уголовной ответственности или обращаться с исками в суд. Япония опирается на регулятор США, в то время как в Великобритании рынок контролирует FCA.

Инвестору не стоит бояться приобретать активы через ФБ. Это объясняется тем, что все эмитенты, перед торгами, предоставляют бухгалтерскую отчетность и выполняют ряд правил. К примеру, попасть в первый уровень листинга на Московской бирже могут акции компании, ведущие деятельность не меньше трех лет. Дополнительно они должны предоставить отчетность за 3 года.

Задачи и функции фондового рынка

Основная задача – это организация торгов и создание справедливых цен. Они включают ЦБ в котировальные списки и следят за сделками. Стоит учитывать, что вся информация по сделкам прозрачная и доступна для ознакомления на официальном сайте биржи.

Другие задачи:

- Организация торгов. Они на постоянной основе начинаются в установленное время, в рамках правил.

- Котировка цены. При биржевой торговле определяется стоимость ЦБ. Следует учитывать, что дополнительно торгуют ценными контрактами.

- Биржевые контракты. Созданы для страховки активов в зависимости от изменений стоимости. В данном случае речь идет об увеличении стоимости.

Обратите внимание! Контракты делятся на фьючерсные и опционные. Фьючерсные — это обязательства, по которым ЦБ будут проданы спустя определенный период по фиксированной в контракте стоимости. Опционы — это не обязанность, а право приобрести или реализовать актив по текущей стоимости. Необходимо принимать во внимание, что биржевые контракты торгуются только на срочном рынке.

Центральный контрагент гарантирует выполнение сделок. К примеру, на Московской бирже это Национальный клиринговый центр, который является посредником. Перед сделкой он проверяет продавца и покупателя. У первого обязательны в наличии активы, которые он продает. У покупателя средства на счете для оформления сделки. Если в конце торгового дня участник сделки не может выполнить свои обязательства, то они переходят к центральному контрагенту. Он их выполнит.

Инструменты оценки рынка

Капитализация – главный критерий оценки, что представляет собой все активы (ЦБ), выпущенные на определенном рынке. Чтобы ее рассчитать, следует умножить количество выпущенных бумаг на их рыночную стоимость. Важно учитывать, что полученная сумма не является фиксированной. В зависимости от котировок цена ее может изменяться как в большую, так и в меньшую сторону.

Следующий важный инструмент – оборот рынка. Для его определения потребуется взять общую цену ЦБ и умножить на количество завершенных сделок. Для удобства определяется процент от уровня капитализации.

Также учитываться при анализе могут котировки. В течение суток их курс меняется несколько раз. Каждое изменение отражается индексами. Они отражают динамику различных групп. К примеру, по конкретной отрасли или стране выпуска.

С помощью индекса можно понять, какие активы пользуются большим спросом, как изменится цена. Рассчитываются индексы по разным формулам. Распространенная – по взвешенной стоимости.

Чем торгуют на ФР

Следует учитывать, что по виду товара биржи разделяют.

| Вид | Что продают |

| Товарные | Товары, опционные контракты |

| Фондовые | Ценные бумаги |

| Валютные | Продают и покупают валюту. Если сравнивать с банками, то объем продаж в данном случае больше |

| Криптовалютные | Появились недавно. Торгуют криптовалютой |

Структура фондового рынка:

| Открытого и закрытого типа | На открытую биржу могут попасть все участники сделки. Что касается закрытой, то вход доступен только членам биржи. |

| Национальные | Осуществляется торговля ценными бумагами небольших компаний. |

| Международный фондовый рынок | Могут торговать нефтью (пример, на Санкт-Петербургской международной товарно-сырьевой бирже). |

| Смешанные | Различными инструментами. |

Виды фондовых рынков

Специалисты выделяют 2 основных вида.

Виды фондовых рынков:

- Первичный. В данном случае можно реализовать только новые активы. Также в группу входят свежие бумаги или ваучеры. Ценные бумаги приобретаются напрямую у самой компании.

- Вторичный. На этой площадке происходит перепродажа. Как правило, работают перекупщики.

Также фонды различают по:

- По эмитентам.

- Территориальные (делят на национальные, региональные).

- С краткосрочными или долгосрочными акциями.

- По отраслям.

- Биржевые и внебиржевые.

Участники фондового рынка

Для удобства участников фондового рынка делят на обычных и профессиональных инвесторов. Обычные – это клиенты, без специальных знаний и навыков. Им не требуется лицензия. Поэтому для инвестирования им следует обратиться за помощью к профессионалам.

Профессиональные – это брокеры или клиринговые компании, ведущие свою деятельность в рамках полученной лицензии. Их деятельность контролируется регуляторами.

Основные участники:

- Брокеры. Они выполняют поручения инвесторов в рамках заключенного договора. За свою работу они получают вознаграждение, как правило, комиссию от сделки. При заключении договора открывается брокерский счет или индивидуальный инвестиционный счет.

- Эмитенты. Это учреждения, выпускающие ценные бумаги на рынке. Эмитентом может выступать не только отдельное учреждение в пределах одного города, но в государстве.

- Регуляторы. Они контролируют всех участников рынка. Дополнительно они защищают интересы инвестора и следят, чтобы не было нарушений. В России биржи контролирует Центральный банк.

- Инвесторы – это клиенты, покупающие ценные бумаги. Поскольку напрямую в компании купить их инвесторы не могут, им приходится обращаться к услугам посредников. В данном случае посредник – это брокер, который помогает открыть брокерский счет и получить пассивный доход.

Как начать торговать на фондовом рынке

Обычному человеку для этого надо воспользоваться услугами посредника – брокера. При этом он должен понимать, что в отличие от банковского вклада деньги там не застрахованы. Если рынок начнет «падать», то можно потерять вложения. Поэтому перед инвестированием можно пройти бесплатное обучение. К примеру, Тинькофф банк учит азам инвестирования, рассказывает, какие риски ждут клиента и что делать, чтобы не потерять средства. Бесплатных обучений много в интернете.

Также можно обратиться к доверительному управляющему. Но его услуги в несколько раз дороже. В отличие от брокеров они могут разработать стратегию для получения максимальной прибыли. Но есть VIP-брокеры, услуги которых стоят так же, как и управляющих компаний. В таком случае клиент получает персонального менеджера и полную аналитику.

Неважно, чьими услугами воспользуется инвестор, необходимо подобрать стратегию. Простыми словами – выбираются ценные бумаги, когда будут куплены и проданы. Если рассматривать простую стратегию, то в ней инвестор определяет:

1. Что именно приобрести. Можно купить акции, облигации или ПАИ.

2. На какой срок оформить сделку. Большинство активов могут принести хороший доход только в долгосрочной перспективе. Поэтому лучше оформлять на срок не менее 3 лет.

3. Сколько готовы потерять. В течение срока действия договора цены могут падать. Важно понять, при какой цене следует продавать акции, чтобы не потерять все вложения. К примеру, если акции Газпрома упадут на 20% от приобретенной цены, то следует их продавать.

Есть сложные стратегии. При их составлении учитывается анализ каждого актива, как менялась цена за последний год (или меньший срок). Дополнительно подготавливается фундаментальный анализ, отражающий текущее финансовое положение компании, которая продает акции. Такой анализ помогает выбрать дату сделки.

Как начать торговать:

- Открыть счет. Необязательно лично обращаться к брокеру. Достаточно зайти на его официальный сайт и открыть счет. Некоторые компании отправляют курьера с документами, и после их подписания можно приобретать активы. Другие компании предлагают полностью дистанционное открытие счета и подписание договора.

- Перевести деньги на счет. Потребуется войти в личный кабинет и изучить актуальные способы пополнения. Обычно можно перевести деньги с карты любого банка. Можно распечатать реквизиты и перевести наличные через банк. Срок зачисления денег в этом случае может достигать 5 рабочих дней.

- Оформить заявку. Подать заявку можно через личный кабинет или мобильное приложение. Самые востребованные платформы — Quik и MetaTrader. Эти программы следует скачать на официальном сайте брокера и установить. Некоторые компании принимают заявки по телефону. Главное, уточнить, услуга принятия заявок по телефону платная или бесплатная.

- В личном кабинете контролировать стоимость приобретенных активов. Следует понимать, что бумажные акции клиент не получает.

Риски торговли на ФР

Самый главный ожидающий инвестора риск – это потеря вложенного капитала. Даже в случае заключения договора доверительного управления, клиент не застрахован от потерь. Возмещать убытки управляющие не будут. Т.е. клиент не защищен от неудачных сделок.

Также есть еще такой риск, как банкротство брокера или УК. Клиент рискует потерять средства из-за падения ЦБ. В России инвесторы не застрахованы. Но если что случится, то активы можно перевести к другому брокеру. Если брокер или компания будет банкротом, инвестор получает 500 000 долларов.

Важно учитывать, что рынки в основном зависят от экономики. Если будут негативные новости (санкции), то будет происходить постепенное падение цен. Следует следить за новостями и продавать в срочном порядке, чтобы не потерять деньги.

Если инвестор заинтересован в получении максимального дохода, то вкладывается в рисковые инструменты. В данном случае сразу есть риск не получить доход или уйти в убыток. Это следует понимать.

Самые крупные ФР

В основном они находятся в США. Они сами выставляют требования к компаниям, которые хотят через них продавать свои облигации или акции.

- NASDAQ – первая в мире электронная биржа. На ней представлены акции более 4 400 организаций. NASDAQ работает в основном с IT-организациями. Microsoft, Google, Apple и Intel являются самыми крупными игроками рынка.

- Amex, была создана, когда продажа переместилась с улицы в помещение. Длительный период времени она специализировалась только на продаже мало ликвидных активов. Но после 1987 года все изменилось. В 2008 году ее приобрела NYSE.

- NYSE – Нью-Йоркская биржа. Ее обороты равны 50% от всего оборота мировых фондов. Доступны активы более 3 000 организаций. Стать участником крайне сложно. Инвесторам доступен вход при наличии дохода от 2,7$ миллиона рублей в год. Считают, что у NYSE самые жесткие требования.

- Лондонская, приносящая самый большой процент общемировой торговли по ЦБ (50%). До первой мировой войны она была лидером. Стать участником могут физические лица, государственные брокеры, имеющие поручение от государства.

- Токийская, которая считается второй по величине, после NYSE. На ней можно купить акции крупных организаций, таких как Mazda, Sony, Toyota. Физические граждане не смогут стать ее участниками, поскольку вход доступен только мелким учреждениям или специальным брокерам.

- Гонконгская, где проходят торги более 1,5 тысяч эмитентов. Ее капитал – порядка 24 миллиарда долларов.

- Шанхайская – крупнейшая биржа Китая.

- Крупные в России: Московская и Санкт-Петербургская

Что такое фондовый рынок (и что там продают) – Как на него выйти

Что такое фондовый рынок, и какие типы акций на нем можно купить. Участники рынка, их роль в формировании курса акций, а также типы рынков. Реально ли трейдеру выйти на фондовый рынок и как это сделать.

Популярность рынка ценных бумаг обусловлена невероятными историями о сверхприбылях и инвестиционных гигантах, но мало людей по-настоящему понимают, что такое фондовый рынок. Они лишь видят внешний лоск, не осознавая, как работает механизм и каковы его цели. В данной статье мы рассмотрим, что из себя представляет фондовый рынок и как с ним работать.

Что такое фондовый рынок простыми словами

Фондовый рынок — это рыночная система, в рамках которой происходит оборот ценных бумаг между покупателями и продавцами.

Википедия говорит, что фондовый рынок — это совокупность экономических отношений в плане выпуска, а также обращения ценных бумаг между его участниками.

В результате, фондовый рынок простыми словами — это место, где покупают и продают акции. В теории такой рынок мало, чем отличается от продуктового или любого другого рынка, только объектом продаж выступают здесь ценные бумаги, а не яблоки.

Суть фондового рынка заключается в том, он позволяет компаниям привлекать инвестиции за счёт выпуска ценных бумаг, а инвесторам получать прибыль от владения акциями. Он также является составной частью экономики любой страны, давая возможность развивать инфраструктуру и благосостояние людей.

Что продается на фондовом рынке

Как было сказано выше, на фондовом рынке оборачиваются ценные бумаги, но они могут быть разными. Выделяют следующие активы фондового рынка:

- Обыкновенные акции — самый распространенный вид актива, представляющий собой долю в собственности компании с правом получения дивидендов и участия в собрании акционеров.

- Привилегированные акции — на биржевом жаргоне «префы», они позволяют получать фиксированный доход с дивидендов, но ограничивают права по участию в собрании акционеров.

- Облигации — это по своей сути долговая расписка, дающая право на получение её номинальной стоимости с процентами по истечении определенного срока. Могут быть государственными, корпоративными или муниципальными.

Таким образом, на фондовом рынке продают различные виды акций и облигаций. Векселя не реализуются на централизованных площадках, а передаются лично от должника к кредитору. Производные виды активов (фьючерсы, опционы) оборачиваются на срочном рынке, который фактически не является частью фондового.

Участники рынка ценных бумаг

Для полного представления механизма рынка также следует обратить внимание на его участников:

- эмитенты;

- инвесторы;

- посредники;

- участники механизма биржи.

В качестве эмитентов выступают компании, которые выпускают свои акции на биржу. Первичная эмиссия бумаг называется IPO. За счёт этого эмитент получает инвестиции для развития своего бизнеса и роста прибыли компании.

Под инвесторами понимается несколько категорий участников:

- Частные (физические лица). Независимо от капитала, это могут быть как крупные инвесторы, так и мелкие трейдеры.

- Корпоративные (организации и юридические лица). Дополнительно можно отметить коллективные (паевые и инвестиционные фонды, пенсионные, страховые организации).

- Государственные (муниципальные образования). Государство имеет в собственности немалую долю акций в различных компаниях.

В качестве посредников выступают брокерские компании. Они позволяют получить доступ к рынку инвесторам.

Участники механизма биржи:

- Дилеры (маркетмейкеры) — создают ликвидность на рынке и берут на себя обязательства по котированию инструментов;

- Депозитарии — ведут учёт ценных бумаг и хранят сертификаты;

- Реестродержатели — ведут реестры ценных бумаг по договору с эмитентом.

В итоге, как и на любом рынке, здесь есть персонал, организующий торги и позволяющий совершать операции, а также посредники. Вместо производителя какого-либо товара выступает эмитент акций. Основными участниками (покупателями и продавцами) являются инвесторы, именно они формируют спрос и предложение, как следствие, и цену.

Какие бывают фондовые рынки

В зависимости от характера движения ценных бумаг выделяют:

- Первичный рынок — здесь обращаются только впервые выпущенные ценные бумаги в результате IPO, в дальнейшем бумаги переходят на вторичный рынок;

- Вторичный рынок — на данном рынке происходит основной оборот ценных бумаг, которые уже прошли IPO и закрепились на бирже;

- Третий рынок — внебиржевой рынок, который охватывает торговлю бумагами, не прошедшими листинг, т.е. не зарегистрированными на бирже;

- Четвёртый рынок — здесь оборачиваются крупные пакеты акций между институциональными инвесторами, у частных лиц нет сюда доступа.

По территориальному признаку существуют фондовые рынки:

- России;

- США;

- Великобритании;

- Японии;

- Китая и многих других стран.

Существует довольно много различных классификаций, но они имеют не самое большое значение для инвестора и его понимания структуры биржи.

Как выйти на фондовый рынок

Для того, чтобы начать торговлю на фондовом рынке, достаточно зарегистрировать счёт у брокера. Следует учитывать, что реальные сделки открываются только у лицензированных брокерских компаний.

Для открытия счёта достаточно иметь паспорт. Сам процесс можно выполнить дистанционно (по интернету). После прохождения процедуры по открытию счёта нужно установить на компьютер специальный терминал для открытия сделок. В нём будут проводиться все транзакции.

Заключение

Фондовый рынок — это рыночная система, в которой оборачиваются ценные бумаги (акции, облигации). Он позволяет эмитентам получить инвестиции, а инвесторам заработать на владении долей компаний. Третьей стороной на рынке выступают посредники (брокеры), а также участники биржевого механизма (дилеры, депозитарии и т.д.). Торговля на фондовом рынке требует наличие открытого счёта у брокера, имеющего лицензию, а также внесённого депозита для покупки ценных бумаг.

Как работает фондовая биржа

Идея организации пассивного дохода на фондовом рынке, чтобы больше никогда не работать, привлекает многих людей. Однако такой способ получения прибыли требует крепких экономических знаний.

В статье расскажем, зачем люди покупают ценные бумаги, как работает биржа ценных бумаг, кому она подчиняется и кому все это нужно.

Что такое фондовая биржа

Проще всего про фондовую биржу можно сказать, что это место, где покупают и продают ценные бумаги компаний и государств. Однако, подобное определение ничего не объясняет.

Представьте, что в вашем городе открылось новое производство компании «А» и она нуждается в финансировании. Данная компания выпускает ценные бумаги. Перед выпуском ценных бумаг компания оценивает, сколько денег ей нужно и в какой форме.

Компания может просто «занять» деньги у будущих покупателей ценных бумаг, пообещав им выплатить процент в будущем, — тогда она выпускает облигации, фактически долговые расписки.

А можно получить деньги, предложив покупателям стать совладельцами компании, — разделить ее капитал на микродоли и продать их. Это будут акции.

Фондовая биржа — специальная торговая площадка для покупки и продажи акций и других ценных бумаг.

У вас имеется значительная сумма денег, и вы хотите инвестировать их в развитие данной организации. За это вы будете получать долю от прибыли в будущем, соразмерную вашему вкладу, если купите акции данной компании. Или будете получать заранее оговоренный процент от инвестированных средств, если купите облигации.

Для защиты интересов обеих сторон и регулирования сделки, например, чтобы компания завтра не пропала с вашими деньгами, существует фондовая биржа.

Продавец получает деньги, а покупатель — ценные бумаги, которые подтверждают владение частью компании, например, акции. Соответственно, чем больше акций, тем большая доля вам принадлежит.

Что продают на фондовом рынке

Рассмотрим, что является товаром на фондовой бирже. Как мы уже отметили, здесь можно купить ценные бумаги (акции, облигации и т.д.). Кроме этого, здесь торгуют облигациями и паями паевых инвестиционных фондов.

Покупая акции, инвестор становится совладельцем, так как он «купил» часть компании. И теперь на правах совладельца инвестор будет получать некоторую долю от прибыли — дивиденды. Размер части владений и получаемых дивидендов зависят от количества ваших акций по отношению к их общему числу. Проще говоря, — или вы владеете десятью акциями из тысячи, или десятью из ста.

Облигации можно сравнить с долговой распиской. Покупая такую бумагу, продавец обязуется перед вами выкупить ее обратно с процентами в установленный срок. Для продавца это примерно то же самое, что кредит.

Однако данные ценные бумаги — не единственный товар на фондовом рынке. Кратко расскажем о видах бирж, и что на них можно купить.

Виды бирж и товаров

Итак, про рынок ценных бумаг мы сказали. Существуют также рынки:

- валютные;

- криптовалютные;

- товарные.

На валютной бирже торгуется валюта. Можно представить обменный пункт, однако суммы гораздо крупнее, — подходящие аппетитам крупных компаний и национальных банков. Часто валютный сектор является частью фондового, образуя валютно-фондовую биржу.

На криптовалютном рынке можно купить и продать цифровые деньги. Он бывает чистым или смешанным.

Товарная биржа позволяет приобрести натуральные товары и их поставку. Для этого используются фьючерсы и опционы.

Это была классификация по типу товара. Также биржи отличаются по внутреннему устройству. Коротко расскажем и об этом.

По доступности рынки бывают открытыми и закрытыми. К торгам на открытых площадках допускаются все, на закрытых — только ее члены и профессиональные участники.

Биржа может быть международной площадкой для торговли акциями или национальной. Данный критерий зависит от экономики страны, роли конкретной торговой площадки в мировом товарообороте и капитализации присутствующих на площадке компаний.

И, наконец, биржи могут относиться к частному, государственному или смешанному типу собственности. В наши дни они зачастую являются акционерными сообществами, однако государство, как регулятор правил торговли, присутствует.

Обратите внимание! Существует широкая классификация рынков. Российские фондовые рынки относятся к акционерным обществам.

Кто управляет фондовой биржей

Возникают логичные вопросы о том, кто управляет всей площадкой, кому она подчиняется, и кто устанавливает правила.

Фондовая биржа ведет свою деятельность в рамках законов той страны, где располагается. В РФ правила торговли закреплены в федеральных законах от 22.04.1996 г. № 39-ФЗ «О рынке ценных бумаг» и от 21.11.2011 г. № 325-ФЗ «Об организованных торгах».

Помимо этого, имеется надзорный орган от государства, который следит за соблюдением законов и прав сторон на каждом этапе сделки. В России им выступает Банк России. Далее рассмотрим, кто кого контролирует и кто с кем торгует.

Основные участники торгов на бирже

У каждого участника сделки, посредника и надзорного лица имеются свои названия. Часть из них мы уже упомянули.

Инвесторами называют покупателей ценных бумаг. Они также продают активы, которые купили ранее. Инвесторами могут быть как физические, так и юридические лица.

Эмитент выпускает на продажу свои ценные бумаги. Подобная роль доступна для компаний, государственных и муниципальных органов власти.

Брокер является посредником между эмитентом и инвестором. Торговля на фондовом рынке разрешена только через него — после заключения с ним договора и открытия счета. За работу брокер берет комиссию, которая и является его заработком. Более подробно мы рассмотрим алгоритм работы инвестора и брокера позже.

Регулятор наблюдает за соблюдением установленных законов ведения торговли. Кроме этого, регулятор выдает лицензии профессиональным членам биржи, например, брокерам. В России деятельность фондовых рынков находится под присмотром Банка России.

Также есть клиринговый центр, он ведет взаиморасчеты между покупателем и продавцом. Кроме этого, информацию о вас (как об акционере) хранит регистратор. Информацию о вас и принадлежащих вам бумагах хранит депозитарий. Он содержит все доказательства ваших инвестиций и прав на акции.

Напоследок отметим доверительного управляющего. Его нанимает инвестор, доверяя собственные средства. Задачами доверительного управляющего являются анализ и грамотное распоряжение капиталом инвестора для получения прибыли. Это профессиональный участник фондовой биржи, который должен получить лицензию на ведение подобной деятельности.

Обратите внимание! Вы можете самостоятельно проверить наличие лицензии на сайте Банка России.

Задачи и функции фондовой биржи

Итак, мы знаем, чем торгуют на бирже, кто и для чего участвует в торгах. В свою очередь организация торгов, а именно график и правила, находится в зоне ответственности торговой площадки. Все участники должны иметь доступ к информации и инструментам бесперебойно.

Цели функционирования биржи:

- справедливое ценообразование;

- исполнение сделок;

- предоставление информации всем участникам торгов.

Исполнение сделки осуществляет биржа. Проверка денежных средств инвесторов, фиксация факта владения ценными бумагами и хранение информации об операциях требуют мощных ресурсов. Торговая площадка их предоставляет.

Процедура инвестирования на фондовой бирже

Чтобы лучше понять, как работает фондовая биржа, разложим на этапы сам процесс покупки ценных бумаг.

Например, вы хотите купить акции крупной компании «Н».

Шаг 1. Для начала вам нужно завести счет у брокера, потому что частный инвестор может получить доступ к рынку только через него. В наше время для этого необходимо всего лишь мобильное приложение. Там же можно изучить рынок ценных бумаг, узнать цены и прочую информацию.

Шаг 2. В приложении или с помощью терминала, телефонного звонка, сайта вы оставляете заявку брокеру на покупку определенного количества акций. Они продаются лотами, количество акций внутри зависит от цены.

Шаг 3. Заявка на покупку создана. Далее запрос переходит в «стакан заявок». Это сводная таблица обо всех заявках на продажу и покупку по выбранному активу. Если интересующие вас акции ликвидные, то есть ими много и часто торгуют, то продавец найдется быстро, буквально за пару секунд.

Шаг 4. Покупатель и продавец найдены, далее идут взаиморасчеты. Для этого сведения о сделке передаются в клиринговый центр. Он списывает или замораживает средства на счету покупателя.

Шаг 5. Дополнительно информацию о сделке фиксируют регистратор и депозитарий. В регистраторе появится информация, что теперь вы — акционер компании «Н». Далее сведения примет депозитарий, который хранит информацию о ваших ценных бумагах. Покупатель не получает акции на руки, поэтому депозитарий выступает гарантом прав инвестора.

Как видите, организация биржевой деятельности включает в себя взаимодействие сразу нескольких профессиональных участников. Это сложный механизм, за стабильностью которого должна следить фондовая биржа.

Однако появляются купленные акции на счете не сразу. Например, на Московской бирже акции торгуются в режиме «Т+2». Это означает, что покупатель становится владельцем акций через два рабочих дня после сделки. Сумма, необходимая для осуществления сделки, также будет заморожена на два дня.

Если же средств недостаточно, у вас есть два рабочих дня для пополнения счета. Некоторые инвестиционные инструменты торгуются в режите «Т+0», когда сделки проходят сразу.

Соответственно, при продаже бумаг процесс выглядит также, только вы с другой стороны. Советуем ознакомиться со схемой, чтобы лучше понять, как работает система биржи.

Примеры фондовых бирж России

Фондовых бирж в России две: Московская и Санкт-Петербургская. Помимо этого, в Санкт-Петербурге расположена международная товарно-сырьевая биржа.

Московская площадка (MOEX) имеет мощную инфраструктуру. Многие новички начинают именно здесь, так как MOEX предоставляет широкий ряд инструментов для торговли. Здесь расположен фондовый рынок, срочный рынок с фьючерсами и опционами, валютный, денежный и товарный секторы. Кроме того, имеется внебиржевой рынок (МОЕХ Board).

Фондовая биржа в Санкт-Петербурге скромнее, однако акций иностранных компаний на ней представлено больше. При этом их число постоянно растет. Это хорошая площадка для покупки зарубежных акций без статуса квалифицированного инвестора.

Как работает фондовая биржа в праздники

По выходным дням биржи не работают, и все торги приостанавливаются. Бывают редкие исключения, например, 20 февраля 2021 года. Это была рабочая суббота.

Как правило, нерабочими для российских площадок являются государственные красные дни календаря. Среди них обычно День защитника Отечества, Международный женский день, День Труда, День народного единства и Новый год.

По тому же примеру работают фондовые биржи в США. То есть нерабочие дни — это выходные и государственные праздники. Более подробную информацию о нерабочих днях текущего года можно узнать на сайте каждой торговой площадки.

Обратите внимание! Актуальную информацию о работе биржи можно найти на ее официальном сайте.

Как начать инвестировать на фондовой бирже

Алгоритм простой и интуитивно понятный. Первым делом необходимо выбрать брокера. Прямой доступ к бирже имеют только ее члены и профессиональные участники. Вашим брокером может стать даже банк, в котором вы обслуживаетесь. Например, банки Тинькофф, Сбербанк, ВТБ. Доступ к рынку осуществляется через мобильное приложение, а открытие счета занимает несколько минут.

Далее нужно пополнить счет. Стоимость лотов с акциями проще всего узнать на сайте торговой площадки или в мобильном приложении вашего брокера. Пополнение брокерского счета ничем особенным не отличается. Для этого нужна банковская карта или счет в банке.

Как раз следующий этап требует анализа котировок акций и знания стратегий заработка с помощью ценных бумаг. Необходимо выбрать акции для покупки. К функциям фондовой биржи не относится обучение инвесторов и их страхование от экономических рисков. Существуют тематические форумы, блоги, каналы, в которых начинающие и опытные инвесторы делятся своими успехами, неудачами и мнениями о текущем состоянии дел на рынке. Если вы решили зарабатывать на акциях, то там можно найти полезную информацию.

Наконец, после покупки акций информация о вас и вашем приобретении появится в регистраторе и депозитарии.

Плюсы и минусы фондовой биржи

В завершении поговорим о рисках и преимуществах инвестирования на фондовой бирже. О них следует знать всем инвесторам перед открытием счета.

Риски инвестирования на бирже

Ни один инвестор не застрахован от падения цен на акции. Никто не гарантирует, что завтра утром стоимость ваших бумаг не обрушится и вы останетесь ни с чем. Именно для этого нужен хороший анализ котировок.

Подобный сценарий возможен из-за тесной связи фондовых рынков с мировой экономикой. Новые экономические санкции, публичные заявления мировых лидеров и прочие события сильно влияют на отдельные ценные бумаги как негативно, так и позитивно. В данном случае потенциально высокая прибыль связана с высоким риском потерять вложения.

Второй серьезный риск — банкротство брокера. Сами ценные бумаги не пропадут, информация о них хранится в депозитарии. При таком раскладе событий фондовые активы можно перевести к другому брокеру. Однако есть вероятность упустить изменения цен на рынке бумаг в то время, пока будет происходить передача активов от брокера брокеру.

Обратите внимание! Инвестиции никак не застрахованы.

Плюсы инвестирования на бирже

Имейте в виду, что активная торговля акциями — это риск, при котором можно очень много потерять. А вот инвестиции в акции, на длительном временном интервале, приносят больше прибыли, чем депозиты или облигации. Поэтому при грамотной стратегии и хорошем капитале можно получить значительный доход.

Безопасность и прозрачность сделок обеспечивается организаторами торгов. Компании, выпускающие свои бумаги, должны предоставить отчетность за три предыдущих года. Таким образом обосновывается стоимость акций, их ликвидность и ценообразование.

Заключение

Биржевая деятельность — это важный элемент современной экономики, а инвестиции в акции привлекают многих людей по вполне понятным причинам.

Однако данный способ накопления средств не отличается простотой: нужно изучить принципы работы биржи, стратегии заработка, следить за мировой повесткой и быть готовым к рискам.

Публикуем только проверенную информацию

Источник https://meta.ru/help/fondovyi-rynok

Источник https://investingnotes.trade/chto-takoe-fondovyj-rynok.html

Источник https://www.nalogia.ru/article/500-kak-rabotaet-fondovaya-birzha/