Инвестиции в реальный сектор экономики – тема научной статьи по экономике и бизнесу читайте бесплатно текст научно-исследовательской работы в электронной библиотеке КиберЛенинка

Экономика на любом уровне обычно рассматривается, как система, где каждая структура состоит из различных компонентов и подсистем. Любая хозяйственная система представляет собой совокупность множества связей между субъектами, включая их управление объектами и установление отношений между собой. Экономическая наука занимается вопросами исследования, изучения, поиска закономерностей и определенных принципов устройства систем различного уровня. Так, для удобства анализа национальной экономики принято разбивать ее на сектора.

Экономический сектор является условным объединением определенных институциональных единиц, схожих по своим целям, функциям, принципам устройства и работы.

Единой системы разделения экономики на сектора нет. Однако, сегментация может проводиться по следующим принципам:

- В зависимости от лица, владеющего собственностью выделяют государственный и частный сектора. Последний включает в себя финансовый, корпоративный и индивидуальный подсектора.

- По принципу реализации хозяйственной деятельности выделяют непроизводственный, финансовый, а так же производственный или реальный сектор экономики.

- Относительно содержания этапа создания экономического блага говорят о первичном, вторичном и так далее секторах.

Реальный сектор экономики формируется субъектами и объектами, чья деятельность направлена на создание материальных и нематериальных экономических благ. Именно здесь реализуется производственная цепочка, на основе которой строятся хозяйственные отношения в любом обществе. Доходы реального сектора являются базой для развития национальной экономики. Кроме того, этот сектор во много определяет направленность хозяйственной системы страны, уровень ее развития и способность противостоять мировым кризисным явлениям.

Готовые работы на аналогичную тему

Определение и виды инвестиций. Их цели

Согласно законодательству Российской Федерации под инвестициями понимаются любые виды вложений в предпринимательскую деятельность, включающие в себя деньги, ценные бумаги, имущество, имущественные и иные права, с целью увеличения дохода, либо получения дополнительных финансовых средств. То есть инвестор производит определенные вложения с целью получения положительного эффекта, либо увеличения прибыли.

Инвестирование может преследовать следующие цели:

- модернизация, либо расширение производственной деятельности;

- создание или повышение эффективности производственной инфраструктуры;

- формирование запасов или резервов;

- развитие научной деятельности;

- модернизация социальной инфраструктуры;

- повышение квалификации наемных работников и так далее.

Под инвестированием чаще всего понимается денежное вливание в проект, но вклады могут осуществляться посредством других инструментов. Например, физические лица могут размещать свои средства на депозитных счетах в банках для получения дополнительного дохода в долгосрочной перспективе. Пайщик может внести средства в компанию, который станет долей этого предприятия. Покупка акций дает возможность получить право управления, либо выплаты дивидендов в пользу их владельца.

Инвестиции могут быть реализованы в виде новых более совершенных технологий, либо оборудования, способных увеличить производительность труда и оборачиваемость денежных средств. Так же инвестирование может быть нематериальным, например, в виде товарного знака, получения лицензии на определенный вид деятельности, интеллектуальной собственности.

Так же инвестиции принято делить по срокам вложения. Краткосрочные реализуются сроком до года. Обычно такое инвестирование совершается в ценные бумаги и другие инструменты, обладающие высокой степенью ликвидности. Среднесрочные инвестиции действуют сроком от года до трех лет. Здесь ликвидность активов ниже, кроме того, сюда можно отнести инвестирование в реконструкцию. Долгосрочные инвестиции обычно подразумевают капитальное строительство объектов и зданий.

Вкладывая деньги, инвестор, прежде всего, стремится к получению будущей выгоды. Однако, его вложения подвергаются воздействию большого числа факторов среды, а их успешность во многом зависит от стабильности объекта вложения. На положительную отдачу от инвестиций влияет политический климат в стране, четкость и прозрачность законодательной базы, социальная стабильность, экономической, финансовой, экологической и криминогенной обстановки в стране.

Инвестирование в реальный сектор экономики

Работа предприятий реального сектора экономики предполагает постоянное инвестирование в их деятельность. Однако, оно обычно представлено вложением собственных средств в капремонты, реконструкцию, обновление основных фондов компании и так далее. Для более эффективного развития объектов реального сектора, а значит и экономики страны в целом, необходимо привлекать сторонние инвестиции. Государство должно выступать основным источником создания подобных условий, через повышение инвестиционной привлекательности собственных отраслей народного хозяйства.

Наиболее важными проблемами реального сектора, требующими дополнительных инвестиционных средств можно назвать:

- воспроизводственные диспропорции;

- увеличение объемов неконкурентоспособной продукции;

- низкая степень отдачи от размещения фондовых инструментов;

- высокая степень энергоемкости производства.

Инвестиционная активность в реальный сектор падает в случае кризисных экономических состояний и общего падения уровня доходов населения. Такие условия формируются возрастающими темпами инфляции, высокими инвестиционными рисками, связанными с потенциальным невыполнением планов по продажам. Кроме того, инвестиции в реальный сектор чаще всего являются долгосрочными и отдача от них происходит только в течении нескольких лет, поэтому такие вклады могут производить только крупные инвесторы. При снижении доходов населения, индивид старается производить вклады в краткосрочные или среднесрочные депозиты. Основой развития инвестирования в реальный сектор экономики являются долгосрочные банковские вклады от населения.

Иностранные инвестиции в российскую экономику так же сталкиваются с рядом проблем, которые снижают желание сторонних инвесторов вкладываться в реальный сектор. Прежде всего, на данную сферу влияют политические изменения в мире, сложность российского законодательства, отсутствие прозрачности финансовой системы, низкая степень развития российского фондового рынка.

Таким образом, основные инвестиции в реальный сектор экономики реализуются из собственных средств предприятий, формируемых за счет амортизационных отчислений и полученной прибыли, а так же благодаря кредитным средствам, получаемых от банков.

Нужны еще материалы по теме статьи?

Воспользуйся новым поиском!

Найди больше статей и в один клик создай свой список литературы по ГОСТу

Автор этой статьи Дата последнего обновления статьи: 21.04.2022

Эксперт по предмету «Экономика» , преподавательский стаж — 5 лет

Автор24 — это сообщество учителей и преподавателей, к которым можно обратиться за помощью с выполнением учебных работ.

Инвестиции в реальный сектор экономики Текст научной статьи по специальности «Экономика и бизнес»

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Ольга Изряднова, Кирилл Рогов

Инвестиции в основной капитал в мае 2015 г. составили 92,4%, а за январь–май текущего года – 95,2% от соответствующих показателей 2014 г. Продолжающееся уже шестой квартал подряд сокращение инвестиций определяется падением деловой активности со второй половины 2012 г. и усугубляется ухудшением макроэкономической ситуации в начале 2015 г. (в результате чего продолжала сокращаться доля привлеченных средств в структуре источников финансирования инвестиций), осложнением бюджетной ситуации в регионах и сокращением внутреннего платежеспособного спроса (что ведет к снижению инвестиций в строительстве, торговле и сфере платных услуг). Особую тревогу вызывает нестабильность инвестиционного спроса в сырьевом секторе обрабатывающей промышленности, оказывавшем позитивное влияние на динамику отечественного производства в первом квартале 2015 г. В то же время инвестиционная ситуация в машиностроительном секторе демонстрирует определенный потенциал импортозамещения.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Ольга Изряднова, Кирилл Рогов

Investment in the Real Sector of the Economy

In May 2015, investments in capital assets amounted to 92.4%, while in January-May 2015, to 95.2% as compared to respective indices of 2014. A drop in investments which continues for six quarters running has been determined by a decline of business activities since H2 2012 and made worse by the macroeconomic situation early in 2015 (due to that the share of borrowed funds in the pattern of sources of funding of investments kept decreasing), complicated budget situation in regions and reduction of domestic solvent demand (which situation results in a drop in investments in building, trade and the sphere of paid services). Instability of investment demand in the primary sector of the manufacturing industry which had a positive effect on the dynamics of the domestic production in Q1 2015 is of a particular concern. At the same time, the investment situation in the engineering sector demonstrates a certain potential of import substitution.

Читать статью ETFs пропали с полок. Как теперь покупать ETF через Тинькофф? — Финансы на vc. ru

Текст научной работы на тему «Инвестиции в реальный сектор экономики»

ИНВЕСТИЦИИ В РЕАЛЬНЫЙ СЕКТОР ЭКОНОМИКИ

Кирилл РОГОВ, канд. филол. наук

Инвестиции в основной капитал в мае 2015 г. составили 92,4%, а за январь—май текущего года — 95,2% от соответствующих показателей 2014 г. Продолжающееся уже шестой квартал подряд сокращение инвестиций определяется падением деловой активности со второй половины 2012 г. и усугубляется ухудшением макроэкономической ситуации в начале 2015 г. (в результате чего продолжала сокращаться доля привлеченных средств в структуре источников финансирования инвестиций), осложнением бюджетной ситуации в регионах и сокращением внутреннего платежеспособного спроса (что ведет к снижению инвестиций в строительстве, торговле и сфере платных услуг).

Особую тревогу вызывает нестабильность инвестиционного спроса в сырьевом секторе обрабатывающей промышленности, оказывавшем позитивное влияние на динамику отече-

ственного производства в первом квартале 2015 г. В то же время инвестиционная ситуация в машиностроительном секторе демонстрирует определенный потенциал импортоза-мещения.

Начало 2015 г. характеризовалось углублением инвестиционного спада, который продолжается с учетом данных апреля-мая уже шестой квартал подряд (с начала 2014 г.). Инвестиции в основной капитал в мае 2015 г. составили 92,4% к уровню мая прошлого года, а объем выполненных работ в строительстве -89,7%. Таким образом, к посткризисным пикам 2013 г. инвестиции в первом квартале 2015 г. сократились на 8,7%, а в мае (к маю 2013 г.) — на 10%.

Инвестиции в основной капитал в первом квартале 2015 г. в реальном выражении относительно аналогичного периода предыдуще-

Динамика инвестиций в основной капитал в 2011-2015 гг., в % к соответствующему кварталу предыдущего года

1 II III IV I II III IV I II III IV 1 II III IV 1

2011 2012 2013 2014 2015

Инвестиции в основной капитал ш Объем работ в строительстве -ВВП

го года составили 96,4%, а объем выполненных работ в строительстве — 95,3%. В результате доля инвестиций в основной капитал в этот период составила 11,5% ВВП и оказалась на 0,6 п.п. ниже уровня соответствующего периода предыдущего года. (См. рисунок.)

В структуре инвестиций по видам основных фондов наиболее быстрыми темпами сокращались инвестиции в строительство нежилых зданий и сооружений (они уменьшились по сравнению с первым кварталом 2014 г. даже в номинальном выражении); чуть менее быстро сокращались инвестиции в строительство жилых домов. Вложения в машины и оборудование выросли за рассматриваемый период в номинальном выражении на 6%, в результате доля этих инвестиций (так же как и прочих) в общей структуре инвестиций увеличилась. (См. табл. 1.)

Следует иметь в виду, что перераспределение инвестиционных средств по видам основных фондов имело место на фоне изменения структуры цен на продукцию и услуги инвестиционного назначения: при снижении цен производителей строительной продукции в марте 2015 г. относительно декабря 2014 г. на 1,1% индексы цен приобретения машин и оборудования инвестиционного назначения увеличились за тот же период на 6,6% и по прочим видам продукции и услуг — на 6,9%.

В долевом жилищном строительстве в первом квартале 2015 г. повысились объем и доля средств населения при нарастающем сокращении средств организаций. Средства, полученные на долевое участие в строительстве, увеличились за рассматриваемый период на 3,6 млрд. руб., что гораздо меньше прироста на 9,6 млрд. руб. годом ранее. При этом прирост средств населения на долевое строительство по сравнению с январем-мартом 2014 г. составил 2,5 млрд. руб., или в четыре раза меньше. Объем предоставленных жилищных кредитов по итогам исследуемого периода уменьшился относительно аналогичного временного интервала предыдущего года на 35,5% и составил 222,0 млрд. руб.

Результатом высокой инвестиционной активности в сегменте жилищного строительства в 2014 г. стал ввод в действие в первом квартале 2015 г. 18,6 млн. кв. м общей площади, что на 32,8% больше, чем в первом квартале 2014 г. При этом растет доля индивидуальных застройщиков: ими построено 51,0% общего объема введенного жилья против 46,7% годом ранее. Однако резкое торможение инвестирования в строительство жилищ в январе-марте 2015 г. (в реальном выражении) предсказуемо негативно скажется на динамике ввода жилья до конца текущего года.

Жилища 48,4 63,9 81,7 82,5 4,0 4,9 5,7 5,4

Здания (кроме жилых) и сооружения 604,6 609,4 710,6 706,0 49,9 46,5 49,7 46,6

Машины, оборудование, транспортные средства 441,1 506,5 481,7 528,4 36,4 38,6 33,7 34,8

Прочие 116,9 130,4 155,7 199,8 9,7 10,0 10,9 13,2

Объем и структура инвестиций в основной капитал по видам основных фондов

(без субъектов малого предпринимательства и параметров неформальной деятельности)

в первом квартале 2012-2015 гг.

Млрд. руб. В % к итогу

2012г. 2013г. 2014г. 2015г. 2012г. 2013г. 2014г. 2015г. Инвестиции в основной капитал 1211,0 1310,2 1429,7 1516,7 100 100 100 100

Основным фактором сокращения инвестиций в первом квартале 2015 г. стало снижение инвестиционной активности в сфере торговли и платных услуг населению: падение инвестиций в сфере транспорта и связи составило 18,3% к первому кварталу 2014 г., а в торговле — 22,7%. Рост инвестиций в реальном выражении наблюдался в сельском хозяйстве и в добыче топливно-энергетических полезных ископаемых. (См. табл. 2.)

Умеренное снижение инвестиций в обрабатывающей промышленности в целом скрывает резкую дифференциацию инвестиционной активности по отдельным группам произ-

водств. Так, инвестиции в основной капитал в машиностроительном комплексе выросли по сравнению с первым кварталом 2014 г. на 13,8%, в то время как инвестиции в сырьевом секторе обрабатывающей промышленности сократились: в металлургии — на 15,4%, в производстве кокса и нефтепродуктов -на 14,8%.

Рост инвестиций в производство электрооборудования, электронного и оптического оборудования в 1,85 раза и в производство машин и оборудования — на 17% указывает на определенный потенциал импортозамещения в этих секторах. Следует также отметить увеличение инвестиций в основной капитал химического

Динамика и структура инвестиций в основной капитал по видам деятельности (без субъектов малого предпринимательства и объема инвестиций, не наблюдаемых прямыми статистическими методами) в первом квартале 2012-2015 гг.

В % к I кв. предыдущего года В % к итогу

2012 г. 2013 г. 2014 г. 2015 г. 2012 г. 2013 г. 2014 г. 2015 г.

Всего 116,8 95,0 101,8 95,2 100 100 100 100

Сельское хозяйство, охота и лесное хозяйство 116,7 102,5 98,8 108,6 3,2 3,3 3,1 3,4

Рыболовство, рыбоводство 161,4 46,4 82,5 80,8 0,1 0,1 0,1 0,1

Промышленность 129,0 94,8 103,3 94,7 53,8 53,8 53,2 58,7

добыча полезных ископаемых 132,2 88,6 105,4 114,8 25,0 24,1 24,6 29,3

обрабатывающие производства 128,9 108,0 102,6 98,1 18,5 20,2 19,6 20,8

производство и распределение электроэнергии, газа и воды 121,9 86,1 99,7 92,0 10,3 9,5 9,0 8,6

Читать статью Терминал Тинькофф Инвестиции для компьютеров: вход и обзор функций |

Строительство 134,5 106,5 153,2 95,5 2,6 2,6 4,2 1,6

Оптовая и розничная торговля 91,8 119,1 129,4 77,3 2,2 3,0 3,5 2,6

Гостиницы и рестораны 40,3 135,4 64,1 11,3 0,2 0,7 0,4 0,3

Транспорт и связь 106,2 80,9 110,5 81,3 24,0 19,5 19,8 17,8

деятельность железнодорожного транспорта 82,1 94,0 90,0 86,3 3,7 3,3 2,8 2,4

транспортирование по трубопроводам 107,3 60,8 113,7 70,3 10,4 6,6 6,1 6,0

связь 129,0 104,1 87,3 85,9 3,2 3,2 2,8 3,5

Финансовая деятельность 140,6 99,8 108,5 124,9 1,4 1,6 1,3 1,7

Операции с недвижимым имуществом 97,9 115,4 108,5 87,6 6,3 9,2 9,6 9,1

Государственное управление 121,3 80,0 121,6 98,6 0,8 0,7 0,9 0,9

Образование 88,7 116,1 89,7 125,3 1,2 1,2 1,0 1,3

Здравоохранение и предоставление социальных услуг 125,7 102,9 66,4 89,3 1,6 1,6 1,0 0,9

производства (на 18,4%) и производства резиновых и пластмассовых изделий (на 14,5%), что может быть связано как с повышением экспортного потенциала этих производств, так и с процессами импортозамещения.

Начиная с 2012 г. доля привлеченных средств в структуре инвестиций неуклонно снижалась: в 2011 г. она составляла 58,1%, а в 2014 г. — только 51,9%. В начале 2015 г. эта тенденция усилилась: в первом квартале текуще-

го года привлеченные средства составили 41,2% от всех инвестиций, в то время как в первом квартале 2014 г. они составляли 45,7%. Привлеченные средства на финансирование инвестиций в основной капитал в январе-марте 2015 г. сократились относительно того же периода предыдущего года на 27,7 млрд. руб. (См. табл. 3.)

Доля банковского кредитования сократилась незначительно (на 0,4 п.п.). При этом со-

Объем и структура инвестиций в основной капитал по источникам финансирования (без субъектов малого предпринимательства и параметров неформальной деятельности) в первом квартале 2012-2015 гг.

Млрд. руб. В % к итогу

2012 г. 2013 г. 2014 г. 2015 г. 2012 г. 2013 г. 2014 г. 2015 г.

Инвестиции в основной капитал -всего 1211,0 1310,2 1429,7 1516,7 100 100 100 100

в том числе по источникам финансирования:

Собственные средства 613,3 693,9 776,5 891,2 50,6 53,0 54,3 58,8

Привлеченные средства 571,8 583,8 653,2 625,5 47,2 44,6 45,7 41,2

Кредиты банков 97,6 130,3 140,5 142,6 8,1 9,9 9,8 9,4

кредиты иностранных банков 23,2 15,9 18,2 31,9 1,9 1,2 1,3 2,1

кредиты российских банков 74,4 114,4 122,3 110,7 6,1 8,7 8,5 7,3

Заемные средства других организаций 64,4 94 87,5 84,6 5,3 7,2 6,1 5,6

Инвестиции из-за рубежа Н.Д Н.Д 9,4 9,0 3,3 2,8 0,7 0,6

Бюджетные средства 133,4 148,4 137,5 156,7 11,0 11,3 9,6 10,3

из федерального бюджета 57,0 70,4 58,6 79,3 4,7 5,4 4,1 5,2

из бюджетов субъектов РФ 67,8 67,6 67,2 67,0 5,6 5,2 4,7 4,4

Средства внебюджетных фондов 2,9 6,1 2,7 2,8 9,2 0,5 0,2 0,2

Прочие 273,5 204,9 232,5 182,2 22,6 15,6 16,3 12,0

средства вышестоящих организаций 237,4 135,8 168,5 138,5 19,6 10,4 11,8 9,1

средства от выпуска корпоративных облигаций н/Д 0,4 4,0 22,0 ■ 0,03 0,3 1,5

средства от эмиссии акций 13,6 15,4 41,5 5,6 1,1 1,2 2,9 0,4

средства, полученные на долевое участие в строительстве (организаций и населения) 25,9 32,5 43,1 46,7 2,1 2,5 3,0 3,1

в том числе средства населения 16,6 25,4 35,1 37,6 1,4 1,9 2,5 2,5

кращение доли кредитов российских банков частично компенсировалось резким ростом объема кредитов от иностранных банков: по сравнению с первым кварталом 2014 г. кредиты российских банков в номинальном выражении уменьшились на 11,6 млрд. руб., а иностранных — увеличились на 13,7 млрд. руб.

Доля бюджетных средств в структуре источников финансирования инвестиций по сравнению с первым кварталом 2014 г. несколько выросла (в номинальном выражении бюджетные инвестиции увеличились на 20,7 млрд. руб.). Причем тенденция сокращения доли бюджетных средств в структуре инвестиций прослеживается с 2012 г. (доля бюджетных инвестиций уменьшилась с 19,2% в 2011 г. до 16,2% в 2014 г.), а данные первого квартала не являются показательными для годовой динамики. Общее сокращение доли бюджетных инвестиций происходило за счет снижения инвестиционных ресурсов бюджетов субъектов Федерации, что также является тенденцией последних лет.

В российской практике средства вышестоящих организаций чаще всего представлены крупными холдингами, акционерными компаниями и финансово-промышленными группами с государственным участием. Ослабление активности этих институциональных инвесторов на протяжении 2013-2015 гг. крайне негативно отразилось на общей динамике инвестирования. Доля инвестиций за счет средств вышестоящих организаций в структуре источ-

ников финансирования уменьшилась с 11,8% в первом квартале 2014 г. до 9,1% в первом квартале 2015 г. Доля средств вышестоящих организаций резко снизилась в структуре инвестиций еще в 2013 г., и, судя по результатам января-марта, в 2015 г. следует ожидать нового витка падения внутрикорпоративного финансирования.

Таким образом, продолжающееся сокращение инвестиций определяется ухудшением макроэкономической обстановки, что отражается в снижении доступности инвестиционных ресурсов, ухудшении бюджетной ситуации в регионах и сужении внутреннего платежеспособного спроса (и, соответственно, ведет к уменьшению инвестиций в строительстве, торговле и сфере платных услуг).

Особую тревогу вызывает нестабильность инвестиционного спроса в сырьевом секторе обрабатывающей промышленности, поскольку именно этот сектор в значительной мере оказал поддержку внутреннему производству в первом квартале текущего года. В то же время инвестиционная ситуация в машиностроительном секторе демонстрирует определенный потенциал импортозамещения. Падение в этом секторе наблюдалось уже в январе-марте 2014 г., а инвестиционное оживление в первом квартале 2015 г. на фоне дальнейшего сокращения выпуска говорит в пользу того, что сектор достиг в инвестиционном отношении локального дна. ■

Частные инвестиции в реальный сектор экономики — стоит ли и зачем

3. Как проверить проект перед тем, как в него заходить.

Разберемся, стоит ли инвестировать и как это делать, чтобы снизить риски.

Статья написана для тех, кто рассматривает возможности для инвестиций и готов часть капитала вложить в реальный сектор.

Я, как брокер по продаже готового бизнеса и привлечению инвестиций видел множество проектов, где инвесторы в итоге зарабатывали от 30-40 до 200 процентов годовых. Видел и проекты где они не зарабатывали, а теряли часть или даже все вложенные средства.

Я, как предприниматель, сам привлекал инвестиции в свои удачные и неудачные проекты. Мои инвесторы получали хорошую доходность и теряли свои деньги вместе со мной. Но, наши договоренности и мы всегда находили тот или иной выход из этих ситуации, а многие ситуации и риски проговаривали на берегу.

Поэтому, я немного разобрался в этом вопросе и решил поделиться с вами своими наблюдениями.

Блок 1: Стоит ли инвестировать в действующий бизнес и почему.

Блок 2: Кому стоит инвестировать в действующий бизнес.

Блок 3: Как находить проекты для инвестиций.

Блок 4: Как проверять проекты, перед тем как принять решение.

Блок 5: Что в итоге.

Начну коротко — стоит. Но не всем и не всегда. И точно не последние деньги.

Если разобраться в любом случае деньги зарабатывает только бизнес и любые инвестиции в той или иной степени это инвестиции в действующий бизнес.

Даже вклад в банк, это инвестиции в банковский капитал, который они в итоге реинвестируют сами и делятся с вами прибылью.

Инвестиции в фондовый рынок по сути тоже самое, вы покупаете долю в бизнесе.

Читать статью Что такое web терминал, и зачем он нужен в Тинькофф Инвестициях

Поэтому, если совсем коротко, то таким образом вы обходите многих посредников, начиная от банков и бирж, заканчивая всеми аналитическими компаниями, которые проверяют проект. Но они работают с крупным бизнесом. В случае покупки доли в малом бизнесе вы по сути совершаете сделку аналогичную покупке акций.

Отсекая этих посредников вы существенно увеличиваете собственные риски, но и доходность тоже растет.

Любые инвестиции это баланс риска и доходности, который будет оптимально решать вашу задачу.

Откуда берется доходность и проекты. Малый бизнес, в отличии от крупного имеет существенно более высокую рентабельность капитала и может расти быстрее. Это сопряжено с рисками, но тем не менее экономика растет, бизнес процветает даже при не всегда распологающему политико-экономическому климату.

Почему вообще существует рынок инвестиций в действующий малый бизнес?Потому что бизнес хочет расти и если собственник нашел масштабируемую систему, он будет хотеть ее увеличить. Рост упирается в капитал.

У него есть три варианта:

• Медленно расти на свои, но не терять долю.

• Расти на кредитные средства, но не у всех есть возможность взять столько, сколько надо. Банки не любят кредитовать малый бизнес в нашей стране.

• Привлекать средства с рынка и делиться будущими доходами.

Согласитесь, иметь условные 50 процентов от бизнеса с годовым доходом в 1 млн долларов интереснее, чем иметь 100 процентов от бизнеса с годовым доходом 1 млн рублей.

Купив долю в небольшом производстве, парикмахерской или, например, интернет-магазине — вы можете зарабатывать вместе с ними обеспечив их ресурсами для роста.

Если вы поставили задачу: увеличение капитала и готовы рискнуть его частью ради существенно более высокой доходности — инвестиции в действующий бизнес, это один из ваших вариантов.

Инвестировать в действующий бизнес точно имеет смысл только тем, кто во-первых достаточно компетентен, что оценить бизнес.

Во-вторых, тем у кого есть деньги и он понимает, что часть этих денег он готов вложить в высокорисковый проект. Это подразумевает риск их потери.

В-третьих, кто умеет договариваться и проговаривать максимальное количество возможных исходов заранее.

Итак, если это про вас — скорее всего, стоит выделить какую-то небольшую для вас сумму и для начала сразу принять ее как расход. Именно расход.

Очень большая вероятность, что первый или даже первые несколько проектов не оправдают себя и вы потеряете часть денег. Но, именно этот опыт, позволит вам минимизировать потери в будущем.

Поэтому эти деньги — это ваш расход на самообучение, но с вероятностью их возврата.

По сути, это может быть практически любая сумма. Для начала это может быть даже 100 или еще меньше тысяч рублей. На самом деле на рынке полно предложений и запросов. Это может быть какой-то ваш знакомый в успех и идею которого вы поверите. Дайте ему этот стартовый капитал и поверьте, для вас это будет очень интересный опыт, который многому вас научит.

Дальше, постепенно, когда вы поучаствуете вкус, а также наработаете какие-то компетенции по оценке проектов, проработке договоренностей и контролю за вашими инвестициями — вы сможете постепенно увеличивать сумму.

Как найти проект. На самом деле этот океан просто огромный. Уверен люди ищущие инвестиции есть даже в вашем окружении. Есть куча площадок по размещению подобных предложений, они есть даже на авито.

Со временем вы наработаете себе репутацию инвестора и проекты сами к вам пойдут. Ко мне например, поскольку я работаю в этой сфере приходят десятки, а иногда и сотни проектов в месяц. Разобрать все просто не возможно, поэтому со временем нарабатывается навык сразу отсеивать то, во что не веришь. Это, кстати, очень большой процент. И вот единицы оставшихся, стоят оценки, а единицы из них стоят того, чтобы дать им деньги.

Тем не менее, если вы решили, что хотите попробовать такие инвестиции — начинайте смотреть рынок, выделите 15-20 минут в день. Смотрите презентации, задавайте вопросы, с самыми интересными созванивайтесь. Эти звонки ни к чему вас не обяжут, а опыт в оценке будет нарабатываться.

Еще один способ находить проекты, который хочу упомянуть отдельно — знакомые и знакомые знакомых.

Тут найти проекты очень легко, достаточно поспрашивать или выложить сторис, но будьте аккуратны. Также так легко и потерять друзей.

Оценивайте риски, заранее проговаривайте все варианты развития событий.

Это самый важный этап, по сути ваш успех на 90% будет зависеть именно от качества оценки проектов.

- Собственник — насколько он человек, который умеет достигать результата. Насколько с ним стоит иметь дело и как он решает проблемы.

- Команда — насколько эта команда профессиональная, каких результатов они уже достигали и чем они это могут подтвердить.

- Честность и экологичность проекта — насколько этот проект белый, не схлопнется ли всё из-за того, что бизнес в принципе основан на обходе налогов или продаже какого-то не поддерживаемого мной товара.

- Текущие результаты — какие текущие результаты в этом бизнесе, сколько продаж, какая прибыль, что уже удалось достичь.

- На что нужны деньги — под какие задачи бизнес привлекает инвестиции, почему именно эта сумма, как он собирается их тратить, как эти расходы соотносятся с ростом.

- Финансовая модель — откуда в бизнесе деньги, как распределяются финансовые потоки, какая рентабельность капитала, какая ожидается прибыль и за счет чего.

- Клиенты и маркетинг — откуда в этом бизнесе клиенты и почему бизнес уверен, что при его росте клиенты также будут в достаточном количестве.

- Сама идея и бизнес модель — в чем заключается бизнес, чем он отличается от конкурентов, какой продукт, какие есть зоны роста.

- Потенциал рынка — общая оценка рынка на котором работает этот бизнес, насколько велика конкуренция, куда движется этот рынок в целом и какая у него перспектива развития.

- Бизнес-процессы — как построен бизнес, какие внутри потери, насколько сама система готова к масштабированию.

Исходя из этих факторов я оцениваю риски, а потом сопоставляю с потенциальной доходностью. Это соотношение бывает положительным и отрицательным.

Иными словами, если вложить в точно такой же бизнес несколько раз — доходы от удачных исходов покроют ли риски от неудачных. Это называется математическое ожидание. Исходя из него и вашего готовности к уровню риска в данном проекте и следует принимать решение.

Самое главное: никого ни к каким инвестициям я не призываю, никакие проекты не предлагаю, данный текст не является инвестиционной рекомендацией или рекламой. Инвестируйте туда, где баланс риска и доходности комфортен для вас. Для кого-то оптимальным решением является банковский вклад и покупка облигаций, а кто-то готов инвестировать в спаки и крипту.

Думайте сами, но всегда помните о рисках. Не бывает высокой доходности при минимальных или рисках. Если бизнес уверен, что риски минимальны — он возьмет займ с минимальными процентами и не будет привлекать дорогие инвестиционные деньги.

Тем не менее при правильно оцененных рисках, этот инвестиционный инструмент может принести существенную доходность вашему портфелю.

Спасибо за прочтение и вашу оценку моей статьи. С радостью обсужу с вами ваше мнение и опыт в комментариях.

Похожие записи:

- Виды инвестиционных активов: 6 типов активов, на которых зарабатывают инвесторы

- Управление инвестициями — ставим цели, эффективность. этапы

- Накопление капитала – Финансовая энциклопедия

- Стартап и инвестор: как оформить инвестиции в проект и избежать юридических конфликтов — Трибуна на vc. ru

Инвестиции в реальный сектор экономики

Инвестиции в реальный сектор экономики: как не прогадать

Экономическая модель современного успешного государства строится на положениях и теориях, которые были впервые разработаны и воплощены в жизнь еще задолго до появления трудов К. Маркса, Д.М. Кейнса, М. Фримана и других.

Эта модель, как известно, состоит из трех основополагающих элементов — труд (производительные силы, или человеческий капитал), земля (производственные ресурсы в любом материальном воплощении) и капитал (финансовые активы как средство обеспечения функционирования обмена и воспроизводства).

Практически в течение 300 лет, вплоть до появления первых лидеров постиндустриальной экономики (экономики знаний), основным источником роста её являлся реальный сектор, начиная от возведения гигантов промышленной индустрии и заканчивая инфраструктурными проектами регионального масштаба (дороги, больницы, школы и т.п.).

Причем следует отметить, что такая модель успешно развивается только в рыночных условиях, и такие эксперименты как плановая экономика СССР стали очевидным доказательством несостоятельности методов прямого администрирования рынка и пренебрежения законами экономики. Мало кто помнит, но именно в СССР в 50-е годы 20 века экономика была признана лженаукой, и студенты экономисты ограничивались изучением бухгалтерии и политэкономией.

В этой статье будет рассказано о системе инвестиций в реальный сектор экономики, принципах и источниках финансирования проектов, а также о том, что представляет собой экономическая безопасность национальной экономики, которую, в первую очередь, они обеспечивают.

Система инвестиций в реальный сектор экономики и источники ее финансирования

В самом общем виде инвестиционный процесс базируется на простом экономическом законе спроса и предложения. Этот спрос может формироваться по разным каналам, но в итоге образуется экономическая система, основу которой составляют именно реальные проекты или производительные ресурсы.

Чтобы более наглядно себе представить эту систему и связь ее элементов между собой, можно обратиться к схеме, представленной на рисунке.

Главное, что следует понять из этой структурной схемы работы реального сектора, это то, что спрос на реальные рыночные проекты происходит по следующим основным направлениям:

- Спрос со стороны государства (в лице его экономических агентов, министерств, ведомств, гос. корпораций). Эти проекты связаны как напрямую с функциями государства (оборона, резервы, социальная защита), так и для развития инвестиционного климата через создание инфраструктуры, строительство дорог, сетевых коммуникаций и т.п.

- Спрос со стороны коммерческого сектора (бизнес – проекты) как с использованием собственных ресурсов, так и на принципах государственного – частного партнерства.

- Потребительский спрос в виде индивидуального жилищного строительства

- Спрос со стороны не государственных общественных институтов — некоммерческих организаций и прочих объединений граждан.

Все эти вместе взятые факторы спроса на объекты капитального строительства, реальных инвестиционных проектов создают тот экономический фундамент, благодаря которому формируется так называемый (учеными – экономистами) мультипликативный эффект. Например, строительство дороги в отдаленной местности создает предпосылки для развития территории, что через создание новых рабочих мест и новой бизнес-системы формирует последующий спрос на новые объекты и услуги в ближайшей перспективе.

Источники финансирования инвестиций в реальный сектор

Любой инвестиционный проект, будь то частный или государственный, требует своего финансирования и ресурсного обеспечения.

Такими источниками могут быть:

- Ресурсные сбережения, аккумулированные в виде, например, банковских вкладов частных лиц и коммерческих организаций. Эти сбережения через выход на рынок (покупка товаров и услуг) создают условия для развития инвестиционного спроса в реальном секторе, например, строительство многоквартирного жилья через систему ипотечных займов или кредитования коммерческого сектора

- Прямое или опосредованное кредитование государством различных программ капитального строительства в частном секторе. Например, через программу субсидирования сельского хозяйства происходит развитие реальных инвестиций в агро/индустриальный сектор или, например, через систему государственных гарантий коммерческие компании получают льготное кредитование по линии международных финансовых институтов (МВФ, ЕББР и др.)

- Прямые бюджетные инвестиции (посредством участия государственных банков и государственных компаний) государства в различные инфраструктурные проекты, например, строительство федеральной трассы Чита-Хабаровск, портов в Усть-Луге.

- Финансирование различных проектов реального сектора через привлечение иностранных инвестиций (см. Иностранные инвестиции — границ не существует).

Инвестиционные проекты в реальный сектор экономики кроме всего прочего имеют источники финансирования в самих компаниях, которые могут быть использованы при условии благоприятной налоговой и фискальной политики государства, когда бизнес заинтересован в расширении своего производства, а не в поиске путей занижения своей налоговой базы или выводе средств в офшорные юрисдикции.

Реальные инвестиции как фактор экономической безопасности страны

Кроме чисто функциональной значимости реального сектора экономики в деле воспроизводства капитала и создания новых рабочих мест, инвестиции в капитальные проекты имеют решающее значение для обеспечения экономической безопасности страны.

В данном случае под экономической безопасностью понимается минимально допустимый уровень зависимости критически важных областей экономики от поставок, комплектующих, сырья и оборудования из-за границы.

Это, конечно же, не значит полное самообеспечение по принципу северокорейской «идеи чучхе», поскольку в современном глобальном мире это практически невозможно и лишено всякого практического смысла.

Тем не менее, что касается капитальных инвестиций как фундаментального фактора экономической состоятельности государства, то приоритет должен быть за национальным инвестором, чему государство должно всячески способствовать.

Ведь именно создание условий для постоянного увеличения благосостояния своих граждан через удовлетворение спроса на продукцию является фактором не только совершенствования человеческого капитала (во всех отношениях), но и социальной стабильности.

Как видно из представленной таблицы экспертных наибольший приоритет в формировании экономической безопасности и социального благополучия составляют именно промышленный и сельскохозяйственный сектор, намного опережая такие показатели как индикаторы роста инфляции, стоимости импорта и т.п. Единственное, что следует также отметить, – это то, что спрос на нематериальные сферы индустрии составляет заметную конкуренцию реальному сектору экономики, что не является удивительным в эпоху информационной экономики.

Все это говорит о том, что на текущий момент развитие капитальной сферы и значение реальных инвестиций в экономике России (как впрочем и для других стран) является приоритетным на долгие десятилетия вперед.

Инвестиции в реальный сектор экономики

Экономика на любом уровне обычно рассматривается, как система, где каждая структура состоит из различных компонентов и подсистем.

Любая хозяйственная система представляет собой совокупность множества связей между субъектами, включая их управление объектами и установление отношений между собой.

Экономическая наука занимается вопросами исследования, изучения, поиска закономерностей и определенных принципов устройства систем различного уровня. Так, для удобства анализа национальной экономики принято разбивать ее на сектора.

Экономический сектор является условным объединением определенных институциональных единиц, схожих по своим целям, функциям, принципам устройства и работы.

Единой системы разделения экономики на сектора нет. Однако, сегментация может проводиться по следующим принципам:

- В зависимости от лица, владеющего собственностью выделяют государственный и частный сектора. Последний включает в себя финансовый, корпоративный и индивидуальный подсектора.

- По принципу реализации хозяйственной деятельности выделяют непроизводственный, финансовый, а так же производственный или реальный сектор экономики.

- Относительно содержания этапа создания экономического блага говорят о первичном, вторичном и так далее секторах.

Попробуй обратиться за помощью к преподавателям

Реальный сектор экономики формируется субъектами и объектами, чья деятельность направлена на создание материальных и нематериальных экономических благ.

Именно здесь реализуется производственная цепочка, на основе которой строятся хозяйственные отношения в любом обществе. Доходы реального сектора являются базой для развития национальной экономики.

Кроме того, этот сектор во много определяет направленность хозяйственной системы страны, уровень ее развития и способность противостоять мировым кризисным явлениям.

Определение и виды инвестиций. Их цели

Согласно законодательству Российской Федерации под инвестициями понимаются любые виды вложений в предпринимательскую деятельность, включающие в себя деньги, ценные бумаги, имущество, имущественные и иные права, с целью увеличения дохода, либо получения дополнительных финансовых средств. То есть инвестор производит определенные вложения с целью получения положительного эффекта, либо увеличения прибыли.

Инвестирование может преследовать следующие цели:

- модернизация, либо расширение производственной деятельности;

- создание или повышение эффективности производственной инфраструктуры;

- формирование запасов или резервов;

- развитие научной деятельности;

- модернизация социальной инфраструктуры;

- повышение квалификации наемных работников и так далее.

Под инвестированием чаще всего понимается денежное вливание в проект, но вклады могут осуществляться посредством других инструментов.

Например, физические лица могут размещать свои средства на депозитных счетах в банках для получения дополнительного дохода в долгосрочной перспективе. Пайщик может внести средства в компанию, который станет долей этого предприятия.

Покупка акций дает возможность получить право управления, либо выплаты дивидендов в пользу их владельца.

Инвестиции могут быть реализованы в виде новых более совершенных технологий, либо оборудования, способных увеличить производительность труда и оборачиваемость денежных средств. Так же инвестирование может быть нематериальным, например, в виде товарного знака, получения лицензии на определенный вид деятельности, интеллектуальной собственности.

Так же инвестиции принято делить по срокам вложения. Краткосрочные реализуются сроком до года. Обычно такое инвестирование совершается в ценные бумаги и другие инструменты, обладающие высокой степенью ликвидности.

Среднесрочные инвестиции действуют сроком от года до трех лет. Здесь ликвидность активов ниже, кроме того, сюда можно отнести инвестирование в реконструкцию.

Долгосрочные инвестиции обычно подразумевают капитальное строительство объектов и зданий.

Вкладывая деньги, инвестор, прежде всего, стремится к получению будущей выгоды. Однако, его вложения подвергаются воздействию большого числа факторов среды, а их успешность во многом зависит от стабильности объекта вложения.

На положительную отдачу от инвестиций влияет политический климат в стране, четкость и прозрачность законодательной базы, социальная стабильность, экономической, финансовой, экологической и криминогенной обстановки в стране.

Инвестирование в реальный сектор экономики

Работа предприятий реального сектора экономики предполагает постоянное инвестирование в их деятельность. Однако, оно обычно представлено вложением собственных средств в капремонты, реконструкцию, обновление основных фондов компании и так далее.

Для более эффективного развития объектов реального сектора, а значит и экономики страны в целом, необходимо привлекать сторонние инвестиции.

Государство должно выступать основным источником создания подобных условий, через повышение инвестиционной привлекательности собственных отраслей народного хозяйства.

Наиболее важными проблемами реального сектора, требующими дополнительных инвестиционных средств можно назвать:

- воспроизводственные диспропорции;

- увеличение объемов неконкурентоспособной продукции;

- низкая степень отдачи от размещения фондовых инструментов;

- высокая степень энергоемкости производства.

Инвестиционная активность в реальный сектор падает в случае кризисных экономических состояний и общего падения уровня доходов населения. Такие условия формируются возрастающими темпами инфляции, высокими инвестиционными рисками, связанными с потенциальным невыполнением планов по продажам.

Кроме того, инвестиции в реальный сектор чаще всего являются долгосрочными и отдача от них происходит только в течении нескольких лет, поэтому такие вклады могут производить только крупные инвесторы. При снижении доходов населения, индивид старается производить вклады в краткосрочные или среднесрочные депозиты.

Основой развития инвестирования в реальный сектор экономики являются долгосрочные банковские вклады от населения.

Иностранные инвестиции в российскую экономику так же сталкиваются с рядом проблем, которые снижают желание сторонних инвесторов вкладываться в реальный сектор. Прежде всего, на данную сферу влияют политические изменения в мире, сложность российского законодательства, отсутствие прозрачности финансовой системы, низкая степень развития российского фондового рынка.

Таким образом, основные инвестиции в реальный сектор экономики реализуются из собственных средств предприятий, формируемых за счет амортизационных отчислений и полученной прибыли, а так же благодаря кредитным средствам, получаемых от банков.

Эксперты: реальный сектор экономики оказался невыгодным для банковских инвестиций

ЕКАТЕРИНБУРГ, 11 июля. /ТАСС/. Банковские инвестиции пока остаются “декоративной системой” для отечественной промышленности, что вынуждает производственников в ряде отраслей, в частности, в машино- и станкостроении, тратить до 90% времени на поиски средств для развития производства, теряя при этом мировой рынок.

Такое мнение высказали эксперты на прошедшей во вторник сессии “Возможности софинансирования устойчивых средних производств: опыт 2016-2017 гг.” на международной промышленной выставке “Иннопром”.

В Банке России считают, что только за счет банковского финансирования существующие экономические вопросы производственникам решить не удастся, и предлагают воспользоваться другими механизмами, в частности, возможностями активно развивающегося сейчас рынка облигаций.

Три проблемы

Сопредседатель Общероссийской общественной организации “Деловая Россия”, президент группы “Стан” Сергей Недорослев сравнил ситуацию с кредитованием реального сектора экономики с контрой “Рога и копыта” из романа “Золотой теленок” Ильи Ильфа и Евгения Петрова.

“Банки, вместо того чтобы помогать и развивать это направление, поставщикам, небольшим промышленным компаниям несут “рога и копыта”, – сказал, выступая на “Иннопроме”, Недорослев. По его словам, на данный момент российские промышленники столкнулись с тремя основными проблемами.

“Первая проблема состоит в том, что промышленные компании 90% времени тратят на поиски финансирования, а после работы, например, уже делают станки. Вторая проблема состоит в том, что нас ограничивают в оборотных средствах. Мы никому не можем объяснить, что если нас будут ограничивать в них, то у нас будут снижаться заказы”, – сказал он.

По словам Недорослева, “тем временем промышленные компании из других стран будут отдавать заказы на глобальный рынок, работать с банками под отрицательную ставку и занимать большую часть рынка”.

Кроме того, отметил он, в России существует ряд проблем с оценкой залогового имущества.

Банки неохотно инвестируют в реальный сектор экономики еще и потому, что промышленникам сложно обосновать экономическую эффективность своего предприятия из-за специфики производства.

“У банка есть кредитный комитет, который всегда думает: а как это оформить? У людей в этом комитете возникает ощущение, что им что-то подсовывают, и им проще было бы оформить документы на очередной “Ашан”, чем дать денег промышленнику. Выходит, что вся система сопротивляется тому, чтобы выдать кредит промышленнику на развития производства”, – сказал Недорослев.

Производители в роли кредиторов

По словам Недорослева, из-за существующих проблем крупные промышленные предприятия вынуждены были стать кредиторами для своих поставщиков.

“По сути, не имея лицензии, мы сами являемся кредитным учреждением.

Мы кредитуем огромное количество поставщиков, когда наши зарубежные партнеры понятия не имеют о том, как это можно делать, поскольку там настолько четко отлажена система, что все поставщики кредитуются в местных небольших банках.

С нас же поставщики требуют авансовый платеж, но в уставе нашей компании, например, не прописано, что этим мы должны заниматься”, – отметил сопредседатель “Деловой России”.

По его словам, все эти проблемы снижают конкурентную способность российских промышленников на мировом рынке, так как они не имеют возможности использовать комплектующие других производителей.

Облигации как одно из решений проблемы

Директор департамента развития финансовых рынков Центрального банка России Елена Чайковская считает, что решить существующие проблемы промышленникам поможет выход на рынок облигаций.

“Мы пришли к выводу, что финансирование банками реального сектора экономики не совсем эффективно, для того чтобы промпредприятиям получать финансирование, недостаточно банков.

В результате был принят масштабный план по развитию рынка капиталов, для того чтобы заемщик и кредиторы могли встретиться друг с другом помимо банка.

Центробанк предложил промышленникам рынок облигаций – как альтернативу банковскому финансированию”, – сказала она.

По ее словам, промышленники должны понимать, что на облигационный рынок нужно заходить надолго, ради разовых займов – это бесполезное решение.

“Практика показывает, что компаниям из реального сектора экономики можно получить более дешевые и длинные деньги только на рынке облигаций. Однако чтобы войти на этот рынок, нужно раскрыть информацию о себе инвестору, иногда для компаний это проблема.

В отношении раскрытия информации есть варианты для тех компаний, которые не готовы к этому”, – сказала она.

Чайковская рассказала, что “есть возможность выпустить облигации по закрытой подписке, которые оформляются на резидента, так как эти инструменты не сопровождаются раскрытием информации”.

Недорослев отметил, что на данный момент на рынке наблюдается нехватка накопленных средств для покупки облигаций у промышленников. “Поэтому предприятия массово их не выпускают”, – сказал он.

Помощь от ФРП

Пытается оказать помощь промышленникам и Фонд развития промышленности (ФРП). По словам заместителя директора ФРП Михаила Макарова, по итогам прошлого года было одобрено 77% рассмотренных на экспертном совете проектов. Всего за два года ФРП профинансировал 162 проекта на 40 млрд рублей. В результате уже открыто 26 производств.

“На рынке работает среднее предприятие из реального сектора экономики, которому нужно что-то модернизировать. Директор компании идет в банк, который предлагает кредит под неподъемную ставку в 15-20%. В свою очередь, ФРП предлагает ставку в 5% для модернизации и техперевооружения. Правда, мы оказываем помощь промышленникам на условиях софинансирования”, – сказал Макаров.

По его словам, согласно действующим программам ФРП, сумма займа составляет от 50 до 500 млн рублей под 5%. Срок займа составляет 5 лет при условии софинансирования 50/50. Макаров отметил, что в этом году ФРП запустил также программы поддержки конверсии предприятий оборонно-промышленного комплекса и производителей комплектующих изделий.

“Мы запустили две новые программы.

Одна из них – это программа “Конверсия”, по которой мы будем предоставлять льготное финансирование предприятиям оборонно-промышленного комплекса, занимающимся проектами в сфере двойного или гражданского назначения.

Для таких компаний мы впервые подняли максимальную сумму займа от 200 до 750 млн рублей. Если меньше, то такие проекты могут финансироваться по нашей основной программе”, – сказал он.

По словам Макарова, процентная ставка составит 1% в первые три года. Срок займа остается прежним – 5 лет, софинансирование будет также осуществляться по системе 50/50. Еще одна программа, которую запускает ФРП, направлена на поддержку производителей комплектующих изделий с уникальными предложениями по процентной ставке, аналогичной программе конверсии, сроком до 7 лет.

Об “Иннопроме”

Международная промышленная выставка “Иннопром” проводится в Екатеринбурге ежегодно с 2010 года, в 2012 году правительство присвоило выставке федеральный статус. В этом году выставка проходит с 10 по 13 июля.

Темой этого года стало “Умное производство”, страной-партнером выступает Япония.

Организатор – Министерство промышленности и торговли Российской Федерации, оператор – ГК “Формика”, генеральный информационный партнер и оператор пресс-центра – информационное агентство ТАСС.

Что такое реальные инвестиции: главные особенности и сущность

Евгений Смирнов

- Что такое реальные инвестиции

- Виды реальных инвестиций, классификация, пример

- Формы реальных инвестиций и особенности управления ими

- Управление рисками при реальном инвестировании

- Объекты реальных инвестиций

- Инвестиции в реальный сектор экономики, активы и бизнес

- Инвестиционные проекты для портфеля реальных инвестиций

- Лизинг как метод финансирования реальных инвестиций

- Методы оценки эффективности реальных инвестиций

У человека, далекого от мира финансов и бизнеса, имеется весьма смутное представление о том, что такое инвестиции. Обычно под этим понятием люди понимают финансовые вложения в покупку различных ценных бумаг, рынок Forex или покупку недвижимости. Но кроме финансовых инвестиций также бывают вложения в реальный сектор или, как еще их называют, — реальные инвестиции.

Что такое реальные инвестиции

Под финансовыми инвестициями принято понимать вложения денежного капитала в различные финансовые инструменты — акции, облигации, товарные фьючерсы и т. п. По сути, это покупка спекулятивных активов с целью их дальнейшей перепродажи по более выгодной цене. А какие инвестиции называются реальными?

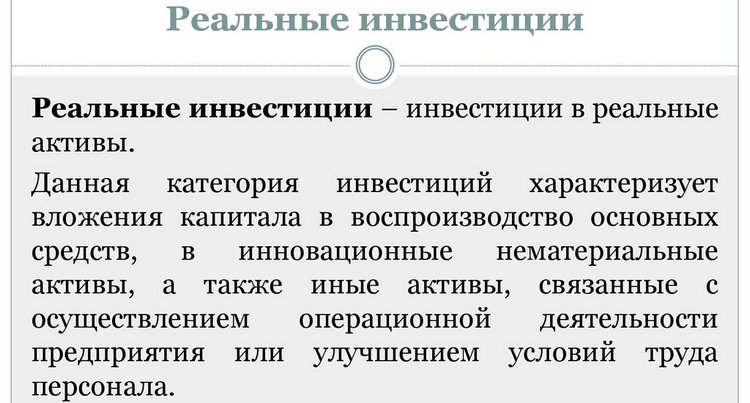

Реальными инвестициями называют вложения в реальный сектор экономики, то есть в производство и сферу услуг, в создание материальных и нематериальных ценностей. Если смотреть на инвестиции с точки зрения макроэкономики, то это вложения в общее улучшение материального благосостояния общества.

Таким образом, реальные инвестиции — это вложения в поддержание хозяйственного комплекса, а также в его модернизацию и расширение. В данном случае инвестиции могут быть направлены на приобретение или создание как материальных, так и нематериальных ценностей (объектов интеллектуальной собственности — производственных лицензий, художественных произведений, программного обеспечения и т. д.).

Реальное инвестирование — это, в большинстве случаев, финансирование крупных дорогостоящих проектов. Если при осуществлении финансовых инвестиций можно покупать ценные бумаги малыми партиями буквально за несколько тысяч или даже несколько сотен долларов, в реальном секторе любые вложения почти всегда представляют собой довольно крупные суммы.

По этой причине реальные инвесторы — это либо богатые частные лица, либо юридические лица, обладающие крупным капиталом. Только они являются достаточно состоятельными, чтобы обеспечить финансирование проектов по строительству, модернизации и расширению производственных комплексов различного масштаба.

Виды реальных инвестиций, классификация, пример

Реальные инвестиции более разнообразны, чем финансовые вложения, поскольку применимы ко всем видам хозяйственной коммерческой деятельности. А это десятки отраслей экономики и тысячи различных видов деятельности, в каждом из которых может найтись несколько направлений для инвестирования.

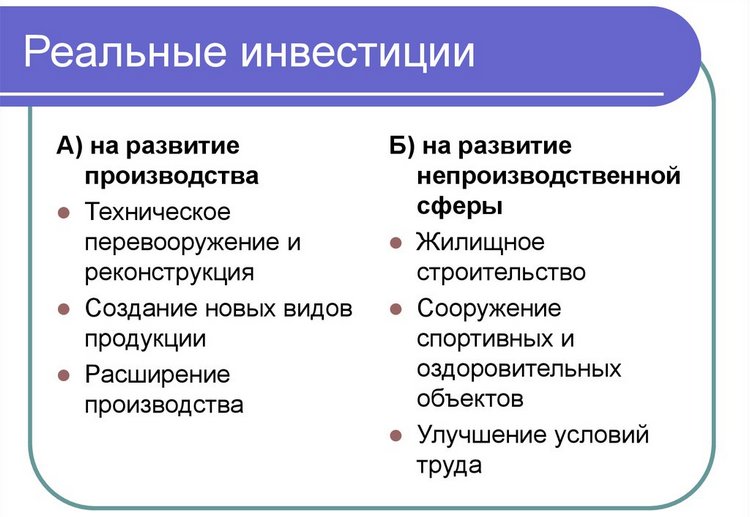

В целом все виды реальных инвестиций можно разделить на две основные группы:

- Материальные инвестиции. Представляют собой вложения в создание или приобретение материальных объектов. Классификация этого вида вложений охватывает такие виды затрат, как покупка или создание объектов недвижимости, производственного и вспомогательного оборудования, инженерных коммуникаций, транспортной инфраструктуры и т. д.

- Нематериальные инвестиции. Это вложения в нематериальную сферу, которая важна для ведения хозяйственной деятельности. Пример тому — инвестиции в рекламу, способствующую лучшей продаваемости товара, покупка лицензии на использование чужих технологий в производстве, затраты на обучение персонала и т. д.

Примечательно, что некоторые категории инвестиций оформляются, как правило, в виде текущих производственных затрат предприятия, а не капитальных инвестиций. Это связано с особенностями их финансирования путем регулярных взносов, а не разовых затрат. Так происходит с рекламой, использованием чужих технологий (аренда лицензий) и программного обеспечения.

К реальным инвестициям относятся следующие вложения средств:

- приобретение оборудования;

- покупка земельных участков, в том числе месторождений полезных ископаемых;

- покупка или строительство зданий и сооружений;

- вложения в модернизацию производства;

- расходы на структурную реорганизацию предприятия;

- покупка или создание товарных знаков, брендов;

- покупка патентов и лицензий;

- финансирование научных исследований;

- обучение и переобучение персонала.

К понятию реальных инвестиций с некоторой натяжкой также относятся вложения в покупку облигаций или акций предприятия, если их перепродажа третьим лицам не предусмотрена, а вырученные средства направляются на расширение или модернизацию производства.

Реальные инвестиции во многом более выгодны, нежели финансовые вложения. Хотя они не всегда обеспечивают более высокий уровень доходности в сравнении с финансовыми, зато менее рискованны. Во-первых, они мало подвержены краткосрочным колебаниям рынка. Во-вторых, объекты реальных инвестиций обладают собственной стоимостью, что позволяет продать их в случае необходимости и тем самым вернуть бо́льшую часть вложений.

В то время как финансовые инвестиции позволяют инвестору зарабатывать исключительно на колебаниях рыночной конъюнктуры, реальные инвестиции ориентированы на извлечение прибыли путем производства дополнительных материальных и нематериальных благ.

Реальные инвестиции всегда тесно связаны с конкретным производством. Если при покупке акций инвестора интересует лишь перспектива их подорожания, то для вложений в расширение или модернизацию производства большое значение приобретает множество дополнительных факторов. Инвестору становятся важны все проблемы производственного процесса, которые в итоге влияют на увеличение объемов производства и получение прибыли от реализации продукции.

По указанным причинам, лицо, желающие вложить в инвестиции и реально заработать, должно быть тесно связано с руководством предприятия. Инвестору нужно не только понимать, куда именно пойдут его деньги, но и иметь возможность влиять на этот процесс. Таким образом, реальный инвестор почти всегда в той или иной степени принимает участие в управлении предприятием. Он либо изначально является собственником, либо получает пакет акций с правом голоса в обмен на свои инвестиции.

Формы реальных инвестиций и особенности управления ими

Осуществлять инвестиции в реальный сектор экономики можно различными способами. Эти способы и представляют собой отдельные формы вложений.

Наиболее понятным и наглядным вариантом является приобретение производственного предприятия. Хотя в принципе состоятельное физическое лицо может приобрести небольшой цех, магазин или иной хозяйственный комплекс, на практике более распространено приобретение одного предприятия (либо его материальных активов) другим, более крупным предприятием.

Важным аспектом данной формы инвестирования является то, что покупается не отдельное имущество, а в целом хозяйственный комплекс, полностью или частично готовый к выпуску продукции или предоставлению коммерческих услуг. Такой способ инвестирования хорошо подходит для опытных предпринимателей, которые могут сэкономить время и силы, восстановив работу купленного предприятия вместо того, чтобы создавать собственное с нуля.

Далее следует упомянуть такую форму инвестирования, как покупка отдельных материальных активов — зданий, земельных участков, станков, транспорта и т. д. К ней прибегают в тех случаях, когда приобретать готовый хозяйственный комплекс нецелесообразно. Например, фабрике нужно 100 новых станков. Очевидно, что покупать другую фабрику только ради этого оборудования глупо. Нужно просто обратиться к производителю данного вида станков и купить нужное количество машин.

Другой популярной формой реальных инвестиций является строительство новых зданий, инженерных объектов и коммуникаций, транспортной и производственной инфраструктуры. Данная форма востребована в тех случаях, когда предприятие нуждается в новых зданиях, объектах и коммуникациях, но не имеет возможности их приобрести. Например, сельхозпредприятию нужно собственное зернохранилище. И если в округе такого объекта нет в принципе, то и купить его невозможно. Аналогично нельзя купить дорогу между двумя производственными цехами на собственной территории, ее можно лишь построить.

Основные формы реальных инвестиций включают также реконструкцию и модернизацию. Это особая форма реального инвестирования, которая в некоторой степени является альтернативой расширению предприятия. В данном случае стоит цель не увеличить количество основных фондов, а улучшить их или заменить на более совершенные и подходящие для современных технических реалий. Хотя увеличение объемов производства часто является следствием такого рода вложений, главная цель всё же состоит в том, чтобы снизить производственные издержки за счет оптимизации производственных процессов и снижения расходов на сырье, персонал и энергоресурсы.

Постоянная модернизация — единственный вид реальных инвестиций, без которых не может обойтись ни одно предприятие. Даже если речь идет о маленьком семейном кафе в провинциальном городе, где в принципе нет никаких перспектив для расширения бизнеса, постоянное техническое перевооружение всё равно необходимо как на кухне, так и в торговом зале.

Наконец, существует и такая форма инвестиций, как покупка или создание нематериальных активов. Как уже упоминалось выше, сюда относятся технические патенты, торговые марки, производственные лицензии, программное обеспечение и многое другое.

Управление рисками при реальном инвестировании

Анализ и управление рисками при осуществлении реальных инвестиций является одной из главных задач инвестора. Хотя в сравнении с финансовым сектором вложения в реальную экономику считаются более надежными, риски всё равно существуют. Это объективное явление, которое существует как на отраслевом уровне, так и на уровне отдельного предприятия. Особенности управления ими — отдельная наука.

Реализуя любой инвестиционный проект, нужно учитывать возможные риски того, что вложения не смогут себя окупить по причинам, возникшим на макроэкономическом и локальном уровне. Для любого инвестиционного проекта делается оценка степени риска с учетом его специфики, а также предусматриваются возможные способы и особенности их управления. Выделяют следующие виды рисков:

- Риск неплатежеспособности. Подразумевается возможность того, что в процессе реализации проекта у инвестора закончатся деньги и проект будет сорван, а уже сделанные вложения — потеряны.

- Риск проектирования. Опасность наличия существенных ошибок в бизнес-плане или техническом проекте, способных сильно повлиять на рентабельность или вообще на возможность осуществления изначального проекта.

- Риск исполнения. Неквалифицированные исполнители могут нарушить все изначальные планы, сделав работу некачественно, слишком затянув ее или чрезмерно увеличив затраты.

- Маркетинговый риск. Возможность того, что потребительский спрос на товар, под который создается проект, будет ниже предполагаемого.

- Инфляционный риск. В результате инфляции сильно возрастут затраты на реализацию проекта, или итоговая реальная прибыль окажется меньше реальных затрат.

- Налоговый риск. Возможность появления новых налогов или увеличения существующих, что поставит под сомнение экономическую целесообразность проекта.

- Структурный операционный риск. В ходе эксплуатации уже реализованного проекта, текущие операционные расходы могут возрасти по разным причинам и снизить его рентабельность.

И это лишь некоторые наиболее типичные проблемы, которые приходится учитывать, проводя анализ и управление рисками.

Объекты реальных инвестиций

К объектам инвестирования можно применить различные способы классификации. Их различают по таким характеристикам:

- масштаб;

- направленность проекта;

- характер и содержание инвестиционного цикла;

- характер участия государства в проекте;

- эффективность вложений.

Наиболее типичными объектами, на которые реальные средства могут быть направлены в рамках инвестиционного проекта, являются земельные участки, здания, производственное оборудование, инженерные коммуникации и т. д. К более специфическим объектам для такого рода вложения относятся научно-технические исследования, разработка новых усовершенствованных типов продукции и услуг, реклама, расширение сети сбыта, реорганизация компании, обучение персонала.

Инвестиции в реальный сектор экономики, активы и бизнес

Ключевой особенностью инвестиций в реальный бизнес в сравнении с вложениями в финансовые активы является прямая связь с реальным сектором экономики. В то время как спекуляции с ценными бумагами лишь отдаленно связаны с непосредственно производственным процессом, каждая копейка реальных инвестиций прямо влияет на производство товаров и услуг.

Примечательно то, что финансовый инвестор может совершенно не разбираться в том, как работает предприятие, акции которого он купил. Для него значение имеют лишь общие финансовые результаты деятельности предприятия, а также состояние и перспективы того сектора экономики, в котором оно работает. Для реального инвестора важны абсолютно все аспекты, вплоть до территориальной локализации производственных цехов и среднего возраста сотрудников.

Таким образом, для осуществления реальных инвестиций нужно быть настоящим профессионалом и экспертом в той отрасли, в которую делаются вложения. Либо же нужно нанимать таких экспертов в качестве консультантов.

Также инвестору приходится учитывать, что инвестиции в реальные активы обладают крайне низкой ликвидностью. Их сложно (а часто и вовсе невозможно) обратно конвертировать в финансовые ресурсы, что почти исключает возможность спекулятивного распоряжения ими. По этой причине реальные инвестиции всегда делаются на длительный срок.

С макроэкономической точки зрения, реальные инвестиции — это единственный источник реального экономического роста. Спекуляции с ценными бумагами способны обогатить конкретных физических лиц, но обеспечить общее увеличение объемов производства в стране могут только вложения в реальный сектор экономики — в строительство зданий, производство товаров и услуг.

Инвестиционные проекты для портфеля реальных инвестиций

Портфель реальных инвестиций представляет собой совокупность нескольких инвестиционных проектов в реальный сектор экономики, подчиненных определенным задачам и целям. Теоретически, таким портфелем может обладать частный инвестор, вкладывающий свои капиталы в различные предприятия с целью минимизировать риски при сохранении высоких показателей прибыльности вложений.

Тем не менее, на практике портфель реальных инвестиций — это, как правило, комплекс инвестиционных проектов, реализуемых на конкретном предприятии с целью увеличения объемов производства, снижения производственных издержек и расширения сбытовой сети.

Любой портфель реальных инвестиций характеризуется предельно низкой ликвидностью. Зачастую он представляет собой нулевую ценность в качестве спекулятивного актива и способен приносить прибыль лишь самому инвестору в средне- и долгосрочной перспективе. Это связано с тем, что единственным способом извлечения прибыли из этих инвестиций является выпуск и реализация продукции (услуг) предприятия, в которое были инвестированы средства.

Портфель реальных инвестиций очень сложен в управлении и напрямую связан с управлением самим предприятием. По этой причине реальным инвестором зачастую выступает либо собственник компании (физическое или другое юридическое лицо), либо сама компания.

В рамках одного предприятия портфель реальных инвестиций формируется из инвестиционных проектов на базе общей стратегии развития данного субъекта хозяйствования. Соответственно, получение прибыли от этих вложений напрямую завязано на повышении объемов производства, снижении издержек и расширении клиентской базы.

В качестве примера такого инвестиционного портфеля возьмем небольшое сельхозпредприятие, стоящее на пороге масштабного расширения. Собственники и руководство принимают решение реализовать сразу несколько проектов:

- закупить новые тракторы;

- приобрести дополнительные земельные участки под новые сельхозкультуры;

- построить животноводческий комплекс;

- нанять и обучить дополнительный персонал.

Каждый пункт этого списка — это реальный инвестиционный проект, который может быть профинансирован как из операционной прибыли предприятия, так и за счет средств, привлеченных со стороны через механизм эмиссии акций и облигаций, либо на кредитные средства. Ну а все вместе эти проекты объединяются в единый портфель, который одновременно является общей стратегией развития данной компании.

Лизинг как метод финансирования реальных инвестиций

Лизинг как метод финансирования долгосрочных инвестиционных проектов является отличным альтернативным инструментом привлечения средств. В условиях стагнации экономики с высоким уровнем инфляции и высокими ставками по банковским кредитам, лизинг позволяет успешно реализовывать дорогостоящие инвестиционные проекты с долгим сроком окупаемости. Как это работает?

Инфляция может съесть всю прибыль от долгосрочных инвестиций, поэтому стороннему инвестору реальный инвестиционный проект, рассчитанный на долгий срок, неинтересен. Если же у предприятия недостаточно собственных оборотных средств для такого проекта, ему остается только банковский кредит. Но из-за высоких процентов инвестиции в реальные активы могут оказаться убыточными.

Выходом из ситуации становится лизинг. Сторонний инвестор приобретает соответствующее имущество (например, промышленные станки) и сдает их в аренду промышленному предприятию. В итоге инвестор получает прибыль от аренды, покрывающую уровень инфляции, и при этом остается собственником имущества, которое можно будет продать по истечении срока лизингового договора.

В свою очередь предприятие получает в пользование необходимое ему имущество, аренда которого покрывается из прибыли, генерируемой этим имуществом. Причем стоимость аренды получается ниже, чем выплаты по банковскому кредиту.

Также следует отметить еще один принципиальный момент, касательно данного источника финансирования инвестиций. Банковский кредит можно взять только в банке той страны, в которой находится предприятие. Закон запрещает напрямую кредитоваться в иностранных банках с более низкими процентными ставками. А вот договор лизинга можно заключать с нерезидентами, то есть арендовать имущество у компаний и физических лиц, зарегистрированных в другой стране.

К слову, решающей предпосылкой притока реальных иностранных инвестиций является как раз высокая стоимость банковских кредитов в нашей стране. Иностранные инвесторы охотно включаются в лизинговые схемы, которые достаточно безопасны и при этом обеспечивают всем сторонам отличные условия для получения прибыли.

Методы оценки эффективности реальных инвестиций

Критерии, обосновывающие целесообразность реальных инвестиций, делятся на две основные категории — оценка доходности и оценка риска.

При оценке ожидаемой доходности реальных инвестиций главным методом анализа является разработка технико-экономического обоснования (ТЭО). Это документ, который отражает грубые укрупненные расчеты всех основных производственных показателей, а также затрат и выручки.

Важным элементом расчета эффективности инвестиций является составление бизнес-плана. Причем на каждом этапе реализации проекта такой план составляется заново. То есть, сначала разрабатывается предварительный бизнес-план, потом текущий план в процессе осуществления проекта и финальный план при начале эксплуатации уже реализованного проекта.

Ключевые методы оценки эффективности вложений с точки зрения доходности базируются на подсчете таких показателей:

- индекс доходности;

- срок окупаемости;

- чистый приведенный доход;

- внутренняя норма доходности вложений.

Сравнив разные проекты по этим показателям, инвестор выбирает наиболее подходящий и выгодный, чтобы реализовать его в первую очередь.

Что касается оценки рисков при осуществлении реальных инвестиционных проектов, то и она происходит через сравнение основных показателей доходности. Для этого выберите показатели производства, финансирования и реализации продукции в рамках проекта, и смоделируйте их изменения, чтобы оценить чувствительность и уязвимость проекта к таким переменам.

С точки зрения риска, анализ эффективности инвестиций сводится к составлению трех бизнес-планов:

- пессимистического;

- оптимистического;

- усредненного или реалистического.

Чем меньше колебания основных показателей между этими тремя сценариями, тем более стабильным и менее рискованным является инвестиционный проект.

Итоговая целесообразность вложений определяется выбором оптимального баланса между показателем рентабельности и уровнем риска.

Источник https://vse-investory.ru/investicii/investicii-v-realnyi-sektor-ekonomiki-tema-nauchnoj-stati-po-ekonomike-i-biznesu-chitajte-besplatno-tekst-nauchno-issledovatelskoj-raboty-v-elektronnoj-biblioteke-kiberleninka/

Источник https://ekonomika-student.com/investicii-v-realnyj-sektor-ekonomiki.html

Источник https://delen.ru/investicii/realnye-investicii.html