Дифференцированный платеж по ипотеке: что надо знать

Любые ошибки при заключении ипотечного договора могут ударить по бюджету. Чтобы не переплачивать банкам, важно выбрать правильный способ погашения кредита. Рассказываем, чем хорош дифференцированный платеж

Фото: kan_chana/Shutterstock

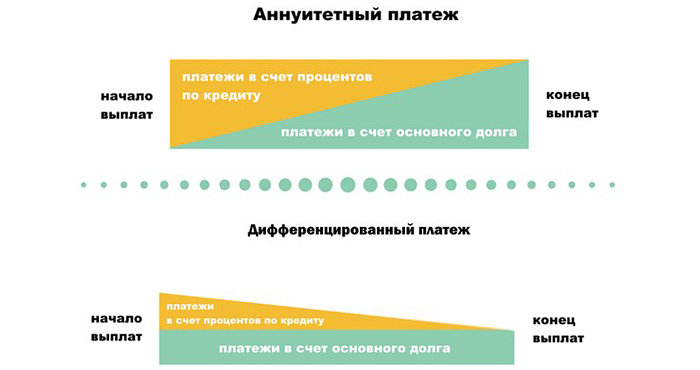

«РБК-Недвижимость» уже писала об особенностях аннуитетных платежей, при которых сумма ежемесячного взноса не меняется на протяжении всего периода кредитования. Но получается большая переплата по процентам.

В данной статье речь идет о менее распространенной, но куда более выгодной для заемщиков стратегии выплат — дифференцированных платежах. Большинство банков сами определяют, каким будет способ погашения ипотечного кредита. И все же некоторые кредитные организации оставляют этот выбор клиентам. Объясняем, что такое дифференцированный платеж и как он рассчитывается.

Дифференцированные платежи — более выгодная для заемщиков стратегия погашения ипотечного кредита (Фото: Rahabi Khan/Pexels)

Что такое дифференцированный платеж

Дифференцированный платеж — это система погашения кредита, при которой заемщик ежемесячно вносит разные суммы, размер которых с каждым разом уменьшается. Максимальная финансовая нагрузка приходится на первые месяцы после оформления ипотеки, а ближе к концу периода кредитования взносы становятся минимальными.

Разница в размере платежей обусловлена тем, что при дифференцированной схеме так называемое тело кредита (его сумма без учета процентов) распределяется на весь срок равными долями, а поверх фиксированной суммы начисляются проценты на остаток.

Поскольку к концу срока кредитования основной долг сокращается, то и процентов начисляется меньше — отсюда изменения в сумме ежемесячного платежа. Для сравнения, при аннуитете размер минимальных взносов всегда фиксирован, но меняется соотношение процентов и основного долга. В первые месяцы львиная доля платежа уходит на погашение процентов, тогда как основной долг заемщика почти не убывает. Только после того как банк получил большую часть положенных процентов, начинается погашение основного долга. Таким образом, итоговая переплата по кредиту оказывается существенно выше.

На графике можно проследить, как при дифференцированных платежах уменьшается размер переплат в процессе погашения долга (Фото: credits.ru)

Как рассчитать ежемесячные взносы

При заключении договора заемщик получает платежный график. Если в случае с аннуитетом нужно запомнить всего одну цифру, то при дифференцированной схеме придется регулярно сверяться с этим документом. Уточнить актуальную сумму обязательного платежа можно также в офисе банка, через банкомат или по телефону контактного центра.

При желании сумму платежа можно рассчитать и самостоятельно. Для этого удобнее всего использовать ипотечный калькулятор либо специализированный онлайн-сервис на портале банка. Более трудоемкий вариант — вычислить по формуле. Это не так сложно, но нужно много времени.

Первоначальная сумма кредита делится на срок в месяцах — так вы получаете базовый размер платежа. Далее каждый месяц к нему прибавляются проценты. Для их расчета остаток основного долга нужно умножить на ставку в процентах и разделить на 12.

Рассмотрим на примере разницу в расчетах аннуитетных и дифференцированных платежей. Итоговые цифры будут приблизительными, поскольку в разных банках действуют свои условия по графику и выплате взносов. Но расчет, как правило, одинаковый. Допустим, вы оформили ипотеку в размере 6 млн руб. на десять лет со ставкой 10% годовых.

Аннуитетный платеж. В этом случае каждый месяц вам придется платить банку по 79,29 тыс. руб. Итоговая переплата по кредиту составит 3,51 млн руб.

Дифференцированный платеж. По тем же исходным данным, но уже с дифференцированными платежами, ежемесячный взнос на протяжении всего периода кредитования будет опускаться со 100 тыс. до 50,42 тыс. руб. Переплата по процентам выйдет на полмиллиона меньше — 3 млн руб.

При дифференцированной схеме можно рассчитать сумму обязательного ежемесячного платежа самостоятельно (Фото: Khwanchai Phanthong/Pexels)

Плюсы и минусы дифференцированного платежа

Основное достоинство дифференцированных платежей — ощутимая экономия на процентах. При аннуитете они начисляются по схеме, более выгодной банку. В случае же с дифференцированной системой погашения заемщик каждый раз платит проценты только за те средства, которыми действительно пользовался в расчетном месяце. Поскольку тело кредита с каждым взносом становится меньше, с ним сокращаются и отчисления кредитору. В результате основной долг убывает быстрее, а итоговая переплата оказывается существенно меньше, чем при аннуитете. Лучше всего это заметно при больших суммах и сроках ипотеки.

С другой стороны, дифференцированные платежи менее доступны. Эта схема больше подходит людям с высоким заработком, поскольку платежеспособность потенциальных заемщиков оценивается более строго. Подтвержденный доход должен быть в среднем примерно на 20–25% выше, чем в случае с аннуитетом. Это связано с тем, что при согласовании кредита банк отталкивается именно от первых месяцев, на которые приходятся максимальные ежемесячные платежи. Хотя в процессе погашения кредита взносы могут уменьшиться вдвое, при дифференцированной схеме заемщикам одобряют меньшие суммы.

Еще один недостаток — постоянно меняющийся размер ежемесячных взносов. Из-за этого заемщику приходится постоянно сверяться с платежным графиком и уточнять, какую сумму потребуется внести в следующем расчетном периоде. Кроме того, усложняется планирование семейного бюджета.

Основное достоинство дифференцированных платежей — экономия на процентах (Фото: Andrea Piacquadio/Pexels)

Кому подходит дифференцированная ипотека

Несмотря на выгоду дифференцированных платежей, выбирать схему погашения нужно исходя из ваших целей и текущих финансовых возможностей. Дифференцированный график позволяет хорошо сэкономить на процентах, но подходит не всем. Людям с невысоким заработком лучше выбрать аннуитет — иначе первые платежи могут оказаться для них неподъемными. Если заемщик рассчитывает получить крупный кредит и не планирует погашать его досрочно, дифференцированные платежи тоже не дадут желаемого эффекта.

Если же бюджет сможет покрыть первоначальный взнос и достаточно крупные последующие платежи — дифференцированная ипотека будет оптимальным вариантом. Специалисты рекомендуют ее людям с высоким заработком и тем, у кого есть дополнительные источники дохода, которые позволят поддерживать привычный уровень жизни в период наиболее высокой кредитной нагрузки. Вы сможете сэкономить еще больше, если выплатите ипотеку раньше положенного срока. Это выгодно, так как в случае с дифференцированной схемой проценты погашаются не сразу, а распределяются в течение всего периода кредитования.

В каких банках есть такой способ оплаты

В советское время именно дифференцированные платежи были единственным возможным вариантом погашения займов, поэтому такую схему часто называют классической.

К сожалению, на российском ипотечном рынке сегодня она почти не встречается. Кредиторам гораздо выгоднее аннуитетные платежи, поскольку в этом случае они получают проценты практически сразу. Лишь единицы разрешают заемщикам самим определять порядок погашения. Например, такая возможность есть в Россельхозбанке и Газпромбанке (актуально на февраль 2021 года. — Прим. ред.). При оформлении ипотеки составляются два графика, чтобы клиент выбрал для себя наиболее выгодный.

Определять порядок погашения заемщикам самостоятельно разрешают лишь единицы банков. При оформлении ипотеки клиент может выбрать наиболее выгодный график платежей (Фото: Floriane Vita/Unsplash)

В некоторых кредитных организациях также используются обе схемы расчетов, но у них «классика» распространяется только на потребительские кредиты. Более подробно узнать о программах кредитования можно в соответствующих разделах на сайтах кредитных организаций.

Сотрудники этих банков учитывают предпочтительный для клиента способ погашения, но окончательное решение выносится после рассмотрения заявки, проверки кредитной истории и анализа финансового состояния потенциального заемщика. Прежде чем сделать выбор, рекомендуем сравнить как можно больше вариантов и предложений от банков.

Дифференцированный платеж по ипотеке в 2023 году

Вопрос погашения кредита на жилье — всегда актуальный и обсуждаемый. Как быстрее рассчитаться с банком и каким образом сделать это выгодно — моменты, волнующие всех покупателей квартир. Вместе с адвокатом АБ «Лапицкий и партнеры» Алексеем Босовым объясняем, что такое дифференцированный платеж по ипотеке в 2023 году, в чем его преимущества и недостатки.

- Что такое дифференцированный платеж

- Как он рассчитывается

- Популярные вопросы и ответы

Что такое дифференцированный платеж

Как известно тем, кто сталкивался с ипотекой или читал про нее, выделяют два вида платежей. Аннуитетные и дифференцированные. Первые используются чаще. Сумма платежа на весь срок кредита не меняется, но очень много приходится тратить на проценты. Переплата получается значительная.

— А дифференцированный платеж — это способ погашения кредита, при котором человек уплачивает ежемесячно не одинаковые, а разные суммы. И если в начале он платит больше, то ближе к концу кредита сумма становится меньше. Если брать итоговую цифру, то она получается меньше, чем при другом виде платежа, — рассказывает Алексей.

Это интересно

Аннуитетный платеж по ипотеке

Разбираем со специалистом, что такое аннуитетный платеж по ипотеке, как он рассчитывается и какие у него плюсы и минусы

Как рассчитывается дифференцированный платеж по ипотеке

Но и в случае с дифференцированным платежом необходимо сформировать сумму платежей за месяц. Она получается из следующих составляющих:

— Основной долг делится на равные части в зависимости от срока кредита. Проценты начисляются ежемесячно на остаток ссудной задолженности.

Формула расчета

Формула расчета при дифференцированных платежах такая:

ДП = ПСК/n + ОД*П*ДМ/ДГ, где:

- ДП — дифференцированный платеж

- ПСК — первоначальная сумма кредита

- ОД — остаток долга на дату расчета

- П — процент по кредиту (поделенный на 100)

- ДМ — число дней в месяце

- ДГ — число дней в году

Пример расчета

Юрист приводит пример на небольшой срок и относительно невысокую процентную ставку:

Вы берете кредит на 600 000 рублей на 6 месяцев под 10% годовых. Расчет платежа за первый месяц — например, август 2020 — такой: ДП = 600 000/6 + 600 000*0,1*31/366 = 105 081,96.

Остальные можно узнать в графике платежей

Платеж;Основная сумма долга;Сумма платежа в погашение основного долга;Сумма платежа в погашение процентов;Общая сумма платежа;Остаток долга после ежемесячного платежа

1;600 000;100 000;5081,96;105 081,96;500 000 2;500 000;100 000;4098,36;104 098,36;400 000 3;400 000;100 000;3387,97;103 387,97;300 000 4;300 000;100 000;2459,01;102 459,01;200 000 5;200 000;100 000;1693,98;101 693,98;100 000 6;100 000;100 000;849,31;100 849,31;0

Добавим, что самим проводить такие математические операции не всегда просто. В сети существует множество ипотечных калькуляторов, которые могут вам помочь.

Популярные вопросы и ответы

Насколько выгоднее дифференцированные платежи по ипотеке, чем аннуитетные?

— У них плюс в том, что каждый месяц после внесения на счет суммы платежа ваш основной долг становится меньше. Вы каждый раз платите процент за те деньги, которыми вы реально пользовались в расчетном месяце. Переплата в итоге получится меньше. Да, первые платежи выше последующих и могут стать серьезной нагрузкой на бюджет семьи, но в дальнейшем эта ситуация поправится.

Можно ли позже сменить выбранный вид платежа?

— Выбор платежа по кредиту индивидуален. Все зависит от ваших доходов. Если они позволяют погашать ежемесячные платежи в значительном размере, то вам подойдет дифференцированная система. Если на старте и в дальнейшем вы не хотите много платить — вам предложат аннуитетную. Все это будет прописано в договоре с банком. И изменить его по своей воле не получится. В то же время, если банк использует обе системы платежа — а это не всегда так — он может перевести вас на другую через рефинансирование кредита.

В чем минусы дифференцированных платежей?

— Как уже сказано выше, это большие выплаты на первых месяцах ипотеки. Поэтому, если вы не готовы к такому, то не рассчитывайте на подобный вид платежей. Кроме того, каждый месяц придется уточнять — сколько денег осталось вернуть. Ведь график будет постоянно меняться и с ним нужно сверяться. Это не так, как у вас 7-10 лет каждый месяц будет настроен автоплатеж на одну и ту же сумму денег. И еще один неприятный момент состоит в том, что если вы в банке не докажете свою платежеспособность, то вам могут и не одобрить желаемый размер ипотеки. Ведь отталкиваться в финансовой организации будут именно от первых месяцев, когда платить придется много.

В каких банках дифференцированный платеж по ипотеке и чем он выгоднее аннуитетного

Всем привет, друзья! Вчера консультировал по телефону одного нашего постоянного клиента по поводу ипотеки.

У него в планах оформить сделку и буквально в течение пары лет погасить всю задолженность. В его интересах было оформить кредит с дифференцированными платежами.

Далеко не каждый банк готов кредитовать именно на таких условиях. Хотите узнать, в каких банках дифференцированный платеж по ипотеке? Какие документы могут понадобиться для оформления такой сделки? В статье ниже подробно распишу информацию по этим вопросам.

Ипотека с дифференцированными платежами в банках в 2023 году

Для многих наших соотечественников покупка жилья в ипотеку является единственным способом обзавестись собственной недвижимостью. Платить понемногу 10–30 лет для большинства из них легче, чем единым платежом выложить сумму порядка нескольких миллионов.

Именно поэтому ипотека с дифференцированными платежами в банках в 2018 году стала очень востребованным кредитным продуктом.

Однако далеко не все желающие могут получить подобный заём. Ведь финансовые организации должны быть уверены в надлежащем уровне платежеспособности потенциального клиента.

В чем суть дифференцированных платежей

Обращаясь в банки за выдачей ипотеки, заёмщик, как правило, в первую очередь принимает во внимание процентную ставку. Гораздо реже он изучает условия кредитной программы на предмет наличия разного рода комиссий.

А вот на систему платежей не обращает внимания почти никто. Однако следует знать, что конечная стоимость кредита весьма существенно зависит от указанного в договоре способа его погашения.

Дифференцированная ипотека предусматривает выплату основной части долга равными долями, в то время как начисление процентов осуществляется на остаток тела кредита. Отсюда следует, что объём процентов постепенно уменьшается.

В итоге суммы ежемесячных платежей будут отличаться. Заёмщику надо быть готовым к тому, что в первые годы выплаты по ссуде с дифференцированными платежами будут особо ощутимыми, но со временем выплачивать заём станет легче.

Этот фактор служит дополнительной причиной тщательной проверки финансового состояния потенциального клиента. Специалисты банка будут прогнозировать возможность проведения им больших выплат в начальном периоде кредитования.

Причём для уменьшения риска невозврата делается такой расчёт с применением подстраховочных коэффициентов, что, конечно же, снижает шансы на получение займа.

Как и любой банковский продукт, ипотека с дифференцированными платежами имеет свои достоинства и недостатки.

- Значительная экономия при досрочном погашении: на оставшуюся часть проценты не выплачиваются.

- Структура платежа понятна и проста.

- Стоимость страховки меньше, поскольку тело кредита уменьшается каждый месяц.

- Чтобы получить дифференцированную ипотеку, необходимо иметь высокий легальный доход.

- Вышеуказанный фактор может обусловить снижение максимальной суммы кредита. Ведь по закону объём выплат не должен быть больше 50 % уровня ежемесячного дохода заёмщика.

Почему дифференцированный график предпочтительнее аннуитетного

Существенным преимуществом дифференцированного платежа является то, что тело кредита начинает уменьшаться с первой же выплаты. А при аннуитетном способе погашения на первых порах сумма основного долга практически не меняется – бóльшую часть выплат занимают проценты.

Рассмотрим вариант, ярко иллюстрирующий, почему дифференцированные платежи по ипотеке выгоднее. Два гражданина взяли подобные кредиты на одинаковый срок, но с разными способами погашения. После того, как прошла половина этого времени, они приняли решение погасить заём досрочно.

Банки уже получили к тому моменту по три четверти от суммы планируемых процентных платежей. Но кредитополучатель, взявший дифференцированную ипотеку, должен будет вернуть банку половину долга, а тому, кто предпочёл заём с аннуитетными выплатами, придётся отдать три четверти.

Такая же ситуация прослеживается и в случае, когда на середине срока оба заёмщика объявили дефолт, став неплатежеспособными. Первый отдал банку в общей сложности на 15–18 процентов больше второго, но все же половину основного долга выплатил.

Поэтому, потеряв заложенное жильё, он вправе рассчитывать на квартиру, пусть даже однокомнатную. Объём выплаченных «аннуитетным» заёмщиком процентных платежей примерно такой же, но вот основного долга он перечислил банку только четверть.

Дополнительным подтверждением тезиса о бóльшей выгодности для заёмщика дифференцированной ипотеки служат данные, приведенные в двух нижерасположенных таблицах. За основу при расчёте был взят кредит объёмом 1 млн рублей. Процентные ставки – усреднённые (с уменьшением срока кредитования они тоже снижаются).

Прямое сравнение представленных данных показывает, что уровень переплат при аннуитетной схеме выше по сравнению с дифференцированной. И с увеличением срока кредитования разница становится ощутимее. Так, цены 30-летней ипотеки разнятся на 1,29 млн руб., что совсем немало.

Банковские программы с дифференцированным погашением

По вполне понятным причинам сегодня большинство финансовых организаций нашей страны выдают кредиты с аннуитетными платежами. Но существуют банки с дифференцированными платежами по ипотеке. Их названия и условия программ представлены в таблице.

Следует знать, что во всех этих финансовых учреждениях можно взять кредит на жильё и с аннуитетной схемой.

Немаловажным фактором, на который следует обращать внимание в поисках ответа на вопрос, в каком банке наиболее выгодная ипотека с дифференцированными платежами, является размер первоначального взноса. Чтобы получить представление об актуальных цифрах, ознакомьтесь с данными таблицы.

- ГК «Северстрой».

- ООО «Самолет девелопмент».

- ГК МИЦ.ГК ТИС.

- ФСК «Запсибинтерстрой».

- ООО «Брусника. Тюмень».

- ОАО «АИЖК».

- ООО «Промстройкомплекс».

- ООО «Стройинвест».

- ООО «Строй Мир».

Все вышеперечисленные банки в качестве обеспечения займа требуют от клиента предоставить залог. Таковым может быть и приобретаемая недвижимость.

Кроме того, банкиры предъявляют определённые требования к возрасту клиента, подавшего заявку на ипотеку, в том числе и дифференцированную. На момент окончания кредитного соглашения заёмщик должен быть не старше 60 (Сургутнефтегазбанк, Газпромбанк) или 65 (Россельхозбанк, Петрокоммерц Банк) лет. Но Газпромбанк продемонстрировал некую лояльность в этом вопросе.

Заключается она в том, что допускается превышение возраста не более, чем на 5 лет. Однако заёмщик должен будет предоставить в залог дополнительное обеспечение, если оно не было предусмотрено в договоре кредитования.

В заключение следует указать на один негативный момент дифференцированной выплаты по ипотеке. Этот способ не очень удобен с точки зрения планирования личных финансовых затрат. Зная размер своих ежемесячных постоянных доходов и используя аннуитетный метод погашения кредита, клиенту будет легче прогнозировать свой бюджет.

Дифференцированный и аннуитетный платежи по ипотеке: какой выбрать

В первой декаде февраля Сбербанк перестал выдавать жилищные кредиты с дифференцированными платежами. Любопытно, что некоторые кредитные брокеры не сразу отреагировали на эту новость и почти до конца месяца предлагали клиентам такой вариант ипотеки.

А вот среди потенциальных заемщиков нашлось немало тех, кто сразу заметил уход с рынка данного кредитного продукта, и довольно активно скорбел по этому поводу. Большинство интересующихся ипотекой считают, что кредит с дифференцированным способом погашения обходится заемщику ощутимо дешевле, чем кредит с аннуитетными платежами.

Для начала вспомним, что такое дифференцированные и аннуитетные платежи.

Дифференцированный платеж. Погашение кредита через дифференцированные платежи еще называют погашением равными долями. Расчет ежемесячного платежа по такой схеме понятен на интуитивном уровне.

Сумма кредита разбивается на число месяцев в сроке кредита, и заемщик ежемесячно погашает одну такую долю тела кредита, плюс проценты, набежавшие на остаток задолженности. Понятно, что с каждым месяцем непогашенный долг уменьшается, следовательно, уменьшается платеж, вносимый заемщиком.

Например, если вы взяли в кредит 1 млн. руб. на 10 лет под 12,5%,то размер первого платежа составит 18,75 тыс., а последнего – 8,42 тыс. Общая сумма платежей в счет кредита составит 1,630 млн. руб. Из этой суммы 1 млн. – погашение тела кредита, а 630 тыс. – выплата процентов по кредиту.

Аннуитетный платеж. При погашении кредита аннуитетными платежами заемщик ежемесячно вносит одну и ту же сумму, как в самом начале, так и в конце срока погашения кредита. Зато внутри этой суммы постоянно меняются доли платежа в счет погашения тела кредита и в счет процентов по кредиту (см. рисунок 1).

Кстати, именно в этом соотношении спрятана самая неприятная особенность аннуитета. В начале срока кредита заемщик оплачивает в основном проценты. Тело кредита при этом почти не погашается. А значит проценты в течение нескольких месяцев, а то и лет начисляются на почти не уменьшающуюся сумму остатка.

Разумеется, это ощутимо удорожает пользование кредитом. Если взять приведенный выше пример (1 млн. на 10 лет под 12,5%), то окажется, что с аннуитетным способом погашения общая сумма платежей заемщика составит 1,757 млн. руб. То есть в нашем случае аннуитет оказался почти на 130 тыс. руб. тяжелее, чем кредит с дифференцированным платежом.

Если же срок кредита будет больше, то «переплата» за счет аннуитетной схемы окажется еще более весомой. При сроке 30 лет общая сумма платежей заемщика при дифференцированном платеже составит 2,88 млн., а при аннуитете — 3,84 млн. Разница составила почти миллион!

Тем не менее, у ипотечного кредита с аннуитетным способом погашения есть серьезное преимущество – возможность получения в кредит более весомой суммы. Банк рассчитывает сумму кредита исходя из дохода заемщика. То есть разовый ежемесячный платеж в счет погашения займа не должен превышать определенную долю месячного дохода заемщика.

И если сравнивать аннуитет с дифференциалом, то окажется, что при одной и той же сумме кредита первый платеж по аннуитетному кредиту меньше, чем ежемесячный платеж по дифференциальному. Опять рассмотрим наш пример (1 млн. на 10 лет под 12,5%). При дифференцированной схеме размер первого платежа составит 18,75 тыс. руб., а при аннуитетной разовый платеж будет 14,64 тыс.

Обычно банк позволяет заемщику направлять на погашение кредита не более 50% ежемесячного дохода. Следовательно, чтобы получить пресловутый миллион по дифференциальной схеме заемщик должен иметь доход не менее 37,5 тыс., а при аннуитетной схеме будет достаточно дохода 29,3 тыс.

Впрочем, подойдем с другой стороны. Посчитаем, какую сумму заемщик, обладающий определенным доходом, получит при разных схемах погашения кредита.

Один из российских банков, предлагающий по ипотеке на выбор аннуитетную и дифференциальную схему погашения рассчитывает размер кредита таким образом, чтобы после внесения ежемесячного платежа у заемщика оставалось не менее чем по 7 тыс. руб. на каждого члена семьи (что-то вроде прожиточного минимума).

В табл. 1 мы приводим расчет максимально возможной суммы кредита для семьи из трех человек. Согласно требованиям банка, после каждого платежа по кредиту у семьи должно остаться не менее 21 тыс. руб.

Из таблицы видно, что в определенных условиях применение аннуитетной схемы позволяет увеличить сумму ипотечного кредита (по сравнению с дифференциальной схемой) на миллион и более рублей.

Что же касается такого нехорошего свойства аннуитета, как более высокая стоимость для заемщика, то с этим как раз не все однозначно.

В табл. 2 приведены данные по двум ипотечным кредитам. Условия одинаковые: 1 млн. руб. на 10 лет под 12,5%. Разница только в том, что первый кредит заемщик гасит дифференцированными платежами, а второй – аннуитетными.

По теме: Как узнать кредитную историю через Госуслуги и сколько это стоит?

Обратите внимание на колонки таблицы, в которых речь идет о платежах с учетом инфляции (3 и 5 колонки). Размер ежемесячного платежа при погашении ипотечного кредита в абсолютных цифрах (в количестве рублей) остается неизменным в течение всего срока кредита.

Но, как известно, благодаря инфляции реальная стоимость рубля постепенно снижается. Если сопоставлять стоимость рубля со стоимостью потребительской корзины, то окажется, что рубль ежегодно дешевеет на коэффициент инфляции. Экономисты используют термин «временная стоимость денег».

Ну а обычные заемщики, которые взяли ипотеку 5-7 лет назад, безусловно заметили, что ежемесячный платеж со временем становится все менее обременительным (занимает все меньшую долю семейного бюджета).

В упомянутых 3 и 5 колонках приведены фактические размеры платежей с учетом инфляции. Суммы обозначены не просто в рублях, а привязаны к сегодняшней покупательной способности рубля. Чем дальше по времени отодвинут платеж, тем (благодаря инфляции) рубль дешевле, следовательно, фактический размер платежа – ниже.

Предсказать инфляцию на 10 лет вперед достаточно трудно. Поэтому чисто условно мы приняли показатель инфляции в размере 8% в год. Это несколько ниже того, что мы наблюдаем в последние годы. Но мы будем оптимистами…

Чтобы не утяжелять таблицу, мы не стали расписывать все ежемесячные платежи, а сгруппировали выплачиваемые суммы по годам. К тому же инфляцию в годовом масштабе проще учитывать. В результате получили любопытную картину.

Если считать в абсолютных цифрах, то кредит с дифференциальным платежом оказывается дешевле кредита с аннуитетом на 127 тыс. руб. Но если учесть инфляцию (т.е. считать по реальной покупной стоимости денег), то разница составит всего 29 тыс.

Причем если брать кредит на срок более 10 лет, то разница вовсе исчезнет, а при сроке кредита 15 лет и более, аннуитет окажется даже дешевле (в реальном стоимостном выражении) чем дифференциал. Кстати, если уровень инфляции окажется выше принятых нами 8% в год, то аннуитет будет смотреться еще более выигрышно.

Из всего сказанного можно сделать вывод, что аннуитет – это сильно удобная и приятная для заемщика штука. В большинстве случаев это действительно так. Но позолота мгновенно слезает, если заемщик решает погасить кредит досрочно. При аннутитеных платежах заемщик за первые месяцы (годы) платит проценты вперед, при этом почти не погашая тело кредита.

Если же он досрочно погасит (полностью или частично) тело кредита, то получится, что часть денег, которые заемщик ранее внес в счет процентов, он заплатил зря – то есть погасил проценты за срок, в течение которого средствами кредита уже не пользовался.

Разумеется, «переплаченные» проценты банк заемщику не вернет. От этой напасти спасение одно – не гасить ипотечный кредит досрочно.

Кстати, многие предприниматели точно так поступают со своими бизнес-кредитами. Они не спеша гасят их в соответствии с графиком платежей, а если у фирмы появляется дополнительный доход, они не используют его для досрочного погашения кредита, а вкладывают в развитие бизнеса или берут под него новый заем.

Банки, предоставляющие ипотеку с дифференцированными платежами

Суть дифференцированного платежа заключается в следующем: погашение кредита производится при том условии, что основная сумма займа банку выплачивается равными частями, в свою очередь проценты начисляются к остатку. Существуют и другие названия для такого способа погашения кредита: коммерческий, классический, начисление процентов по остатку.

Поскольку при такой системе платежей кредит выплачивается одинаковыми долями в течение полного периода, размер общего платежа с каждым месяцем уменьшается, при этом погашение основного тела ипотечного кредита равномерно распределяется на весь ипотечный срок.

На первый взгляд может показаться, что аннуитетный тип выплат более удобен, так как сумма кредита, выплачиваемая банку, не изменяется, в результате заемщик может достаточно эффективно планировать собственный бюджет.

Однако стоит учитывать, что при совершенно одинаковых условиях кредита общая сумма выплат при аннуитетных платежах будет несколько выше общей суммы, которая выплачивается по дифференцированным платежам.

Для того, чтобы полностью оценить преимущества такого типа платежей нужно рассмотреть дифференцированные платежи по ипотеке банков, которые предоставляют жилищные кредиты и сравнить их. Поскольку условия такого кредитования может несколько отличатся в разных финансовых учреждениях.

Сравнение банков с дифференцированными платежами по ипотеке

Как уже говорилось, дифференцированные платежи помогут сэкономить на переплате по любому виду кредита, и особенно это актуально в долгосрочных займах, таких как ипотека. Однако не все банки предлагают заемщику такую схему погашения.

- ПромСбербанк – «Ипотечный».

- Сургутнефтегазбанк – «На приобретение дома с участком».

- Нордеа Банк – «Классический».

- Петрокоммерц – «Приобретение квартиры (готовое жилье)».

- Газпромбанк – «На приобретение квартир в строящихся домах», «Приобретение жилых квартир на вторичном рынке».

- Санкт-Петербург – «Стандарт».

- Балтинвестбанк – «Строящееся жилье»

С этого следует что, поскольку самым долгосрочным видом кредитования является ипотека, дифференцированный платежи банк не особо стремится предлагать своим клиентам. Однако для заемщика такой вид оплаты является самым выгодным.

Дифференцированный платеж по ипотеке: в каких банках

Говоря об ипотеке, можно с уверенностью заявить, что подобный займ в 2018 г. является самым альтернативным решением множества проблем, связанных с приобретением собственной недвижимости.

Решив оформлять жилищный кредит, потенциальному клиенту необходимо заблаговременно ознакомиться с общими условиями сделки и обязательно уточнить информацию про дифференцированный платеж по ипотеке.

В каком банке есть дифференцированные платежи по ипотеке

Банки, дающие ипотеку с дифференцированными платежами, не достаточно распространены, так как, оформляя данных клиентов, финансовые организации упускают возможность выгоды в выплаченных должником процентах.

Дифференцированный платеж, как альтернативный выбор способа погашения, это — ежемесячная выплата по ипотеке, которая, в свою очередь, состоит из разных частей, основной и переменной.

Также важная особенность дифференцированного платежа состоит в том, что с каждым отчетным месяцем он идет на уменьшение согласно специальной формуле. Грубо говоря, заёмщик к концу ипотеки оплачивает минимально низкий платеж, при этом всю основную часть всех процентов успел выплатить в начале срока.

- Газпромбанк. Крупнейший российский известный банк, имеющий в своем арсенале множество выгодных ипотечных предложений с низкими ставками, комфортными для заёмщиков условиями, а главное возможностью дифференцированно выплачивать кредит.

- Россельхозбанк. Данная финансовая компания также идет навстречу своему населению, и запускает процесс формирования дифференцированных платежей по ипотеке. Это довольно повысило количество потенциальных обратившихся граждан за ипотечным кредитом практически в два раза.

Почему банки дают диффиренцированный платеж

Итак, выше перечислены, пожалуй, самые известные банки дающие ипотеку с дифференцированными платежами, с помощью которых граждане не ограничены в выборе способов гашения, а самостоятельно для себя решают, что для них будет удобней и комфортней.

В 2018 году список банков не поменялся, и по сегодняшний день они успешно выдают ипотеку дифференцированными платежами.

- За неимением возможности снизить процентную ставку или какое-либо другое условия, требование к физическому лицу, банки предлагают населению выгодный фундамент выплаты задолженности. Исходя из этого, привлеченные клиенты, для которых важен этот фактор, стремительно обращаются именно к ним.

- Выбранная методика начисления ежемесячных дифференцированных платежей повышает рейтинг финансовой компании, и является отличной рекламой среди граждан.

Ипотеке в Сбербанке — аннуитетный или дифференцированный платеж

Сбербанк – лидер кредитования и предоставления соответствующих услуг на финансовом рынке Российской Федерации в 2018 году. Призванный быть ответственным центром выдачи ипотечных займов, к сожалению, Сбербанк работает исключительно с аннуитетным платежом.

Для столь масштабного и крупного банка важен размер процентной прибыли, и в этом случае, аннуитетный платеж принесет ему доход намного быстрее, нежели в случае с дифференцированным.

В Сбербанке нет возможности выбора платежа по ипотеке, погашение возможно только аннуитетными платежами.

- Сбербанк настаивает на аннуитетном платеже, потому что клиент в первую очередь выплачивает максимально начисленные проценты, и только примерно к середине срока начинает гасить основной долг взятой суммы.

- Сбербанку, как и другой системе кредитования, не выгодны досрочные погашения ипотеки. И именно поэтому, подстраховывая себя, он прибегает к аннуитетным платежам, при которых заёмщик за первые года пользования успеет выплатить некий максимум процентов.

Почему Сбербанк не относится к банкам, дающим ипотеку с дифференцированными платежами? Ответ прост – так как он благополучно существует уже на протяжении множества лет, успешно развиваясь и совершенствуясь, и не нуждаясь в дополнительных наплывов клиентов, имея при этом великую денежную потерю.

Ипотека Сбербанка на сегодняшний момент – одна из самых распространенных и популярных, благодаря существенно низкой процентной ставки, минимальным списком требований, широким выбором типов жилья, не смотря на то, что платежи по ипотеке аннуитетные, а не дифференцированные.

Каждый человек хотел бы минимизировать денежные потери своего семейного бюджета, поэтому ищет варианты для реализации данного факта. Придавать значение схемам выплат по ипотеке очень важно. Дифференцированный платеж по ипотеке значительно сокращает часть годовых процентов, однако подходит тем клиентам, которые готовы в начале срока вносить довольно большие суммы.

Поэтому, отвечая на вопрос – что лучше, платежи по ипотеке аннуитетные или дифференцированные? — ответ однозначен – для тех, кому психологически удобнее платить одну и ту же сумму каждый месяц, не заглядывая постоянно в график – для них комфортнее аннуитет.

Аннуитетный и дифференцированный платеж что это и как считать?

Выбирая ипотечную программу, многие люди обращают внимание только на размер ставки по кредиту, забывая о том, что существуют и другие параметры, которые влияют на стоимость займа. Не все из них измеряются в цифрах. Одним из таких параметров является применяемый финансовым учреждением метод погашения кредита.

Большинство российских банков сегодня предлагают физическим лицам кредитные программы, предусматривающие тип платежа по ипотеке равными частями (аннуитетный платеж).

Одним из основных преимуществ этого метода является простота его использования – заемщик ежемесячно погашает одну и ту же сумму.

Аннуитетный платеж

Несмотря на то, что сумма платежа неизменна в течение всего периода, структура его меняется – в первые месяцы большая часть выплат направляется на возврат процентов по кредиту (в первые годы выплата примерно на 80% состоит из процентов), а в конце срока — на погашение основного долга. Т.е. аннуитетная система (схема) платежей при досрочном погашении не так выгодна.

Для расчета платежа нужно знать срок заимствования, ставку и коэффициент аннуитета (производная величина от количества периодов, за который производится платеж, и ставки по кредиту). Формула расчета аннуитетного платежа по ипотеке следующая:

Сумма аннуитета = коэффициент аннуитета *сумма ежемесячного платежа.

Существует несколько способов расчета коэффициента. Чаще всего используется формула: КА=(j*(1+j)m) / ( (1+j)m– 1 ), где КА — коэффициент аннуитетного платежа, j-ставка по ссуде, m– число платежных периодов. В банках для расчета используется такая формула — Ап = Sk * (j / (1 – (1+j)-m)), где Sk –итоговая сумма по ссуде.

Дифференцированный платеж

Однако, кроме аннуитета, есть и другой способ погашения, о котором многие заемщики не знают — дифференцированный платеж. Его особенностью является постепенное уменьшение выплат.

Происходит это потому, что при неизменной сумме выплат по основному долгу сумма процентов, которые начисляются на остаток основного долга, с каждым погашением становится меньше.

- вначале определяем сумму основного платежа. Для этого первоначальную сумму займа (ту, что указана в кредитном договоре) делим на срок кредита ( в месяцах). Полученная цифра и будет той суммой, которую требуется погасить заемщику. Сама формула расчета выглядит так: b=S/N, где b-основной платеж, S-сумма ссуды, N-количество месяцев;

- после этого считаем проценты. Посчитать начисленные проценты можно умножив остаток ссуды за период на годовую процентную ставку, после чего полученную результат делим на 12 (количество месяцев в году). Таким образом, дифференцированная процентная ставка это: Р = Sn * P / 12, где p – начисленные %, Sn — ссудная задолженность на период, P – годовая ставка по займу.

По теме: Онлайн Сбербанк: как получить кредит в Сбербанке без посещения учреждения банка

Чтобы рассчитать остаток долга на период, т.е. найти величину из приведённой выше формулы, следует размер основного платежа умножить на количество прошедших периодов и всё это вычесть из общей суммы платежа.Проводится такой расчет по такой формуле: Sn = S — (b * n), где n – количество прошедших периодов.

Периодичность погашения долга при дифференцированном виде платежа может быть разной (раз в месяц, раз в квартал и т.д.), но наиболее распространенным является ежемесячный график. Дифференцированный график погашения кредита имеет один существенный недостаток — каждый раз сумма к погашению меняется. Это нужно помнить.

Существует еще один нюанс, о котором нужно знать желающим оформить кредит, – т.к. сумма к погашению в первые месяцы больше, требования к платежеспособности клиента со стороны банка также предъявляются более высокие. Кроме этого, при одинаковых доходах заемщика, расчетная сумма займа при аннуитете тоже будет больше.

Какие банки выдают (предлагают) ипотеку с дифференцированными платежами

Банков, которые предлагают ипотеку с дифференцированными платежами в 2018 году традиционно немного. Из наиболее крупных, на данный момент оформить такую ипотеку можно в Газпромбанке и Россельхозбанке. Ознакомиться с актуальными условиями ипотечных программ этих учреждений можно здесь:

В рамках кредитных продуктов Россельхозбанка и Газпромбанка клиенты имеют возможность выбрать схему погашения ипотечного кредита (аннуитетную или дифференцированную). Кроме этого, финансовые учреждения предоставляют специальные условия кредитования для молодых семей, в том числе, с возможностью использования материнского капитала.

Анализируя условия ипотечных программ сложно обойти стороной крупнейшие банки. Выборка аннуитетный и дифференцированный кредит в Сбербанке перед его клиентами традиционно не стоит –банк по-прежнему работает только с аннуитетной схемой погашения. Структура платежей по ипотеке в ВТБ 24 также не предусматривает дифференцированный платеж.

Какими платежами заемщику выгоднее платить ипотеку — что выбрать?

Поскольку большая часть заемщиков осуществляют погашение ипотеки досрочно, наиболее выгодным способом погашения принято считать дифференцированный платеж. В тоже время, если погашение планируется провести в первые пять лет кредита, следует провести расчеты, которые подтвердят реальную выгоду для клиента.

Например, оформив ипотеку в сумме 2 млн.руб. на 10 лет под 14% годовых при погашении равными частями (метод аннуитетный) заёмщик заплатит за весь период кредитования 1,7264 млн.руб., а при уменьшающиеся графике платежей (дифференцированный метод) –1,4117 млн. руб. Как видно из этого примера, выгода во втором случае составит около 300 тыс.руб.

Однако, ориентироваться только на расчетные цифры тоже не стоит — максимальная сумма займа по кредитам, схема погашения которых предусматривает аннуитет, будет больше, чем при использовании дифференцированного платежа.

Реальная экономия при выборе дифференцированного платежа будет в том случае, если досрочное погашение не планируется.

Можно ли поменять аннуитетный платеж на дифференцированный

Многие заемщики, желающие перейти с аннуитетного способа погашения на дифференцированный, сталкиваются с недопониманием со стороны банковского персонала. Вызвано это тем, что такая просьба противоречит самим условиям договора, в которых указано, каким образом заемщику необходимо выплачивать кредит.

Чтобы изменить существенные условия договора, необходимо перезаключить сам договор. Т.е. осуществить рефинансирование.

Стоит отметить, что особенно интересно рефинансирование ипотеки с дифференцированными платежами в пользу аннуитета в том случае, если для заемщика важно снижение кредитной нагрузки.

Рассчитать, ипотечный калькулятор

Чтобы упростить задачу выбора наиболее выгодного способа погашения кредита банки размещают на своих сайтах ипотечные калькуляторы. Воспользовавшись ими можно достаточно быстро подобрать подходящий вариант.

Для тех случаев, когда выбор стоит между несколькими банками имеет смысл воспользоваться калькуляторами на специализированных сайтах.

Ипотека с дифференцированным платежом

Газпромбанк – есть множество программ, которыми можно воспользоваться для покупки квартиры или таунхауса, частного дома.

Предусмотрена возможность оформления льготной ипотеки с государственной поддержкой, военная ипотека для участников НИС, спец.предложение для покупки недвижимости, которая находится в залоге у банка.

Если у Вас уже есть действующая задолженность, можно её рефинансировать. Под залог имущества выдают ссуду на проведение ремонта.

Россельхозбанк — позволяет подобрать подходящий вариант кредитования для каждого клиента. Вы найдете программы для строящихся и уже готовых домов, для загородных домов и земельных участков, начала и завершения строительства. Предусмотрены спец.предложения для военнослужащих, молодых и многодетных семей. Кто хочет, может оформить договор по двум документам.

Большинство банков работают с аннуитетными платежами по кредиту. Их преимущество в удобстве – ежемесячно заемщик должен платить одинаковую сумму, при этом процент начисляется на всю сумму долга, за счет чего переплата, а значит и доход банка, увеличивается.

Если же рассматривать дифференцированные взносы, то они предполагают постепенное снижение размера той суммы, которую необходимо вносить ежемесячно: в начале срока Вы вносите крупные платежи, которые со временем снижаются.

Это удобно в том случае, если Вы хотите погасить свою задолженность досрочно, либо расплатиться за небольшой период, потому как в данном случае ставка будет начислена только на остаток долга.

Если провести сравнительный анализ, то окажется, что аннуитет менее выгоден для заемщика.

Пример: Вы хотите получить 2 миллиона рублей на 10 лет под ставку в размере 14%. При равных платежах размер Вашей переплаты составит 1726,4 млн., а при снижающихся – 1411,7 млн. рублей.

По этой причине большинство заемщиков ищут варианты, которые позволяют им минимизировать потери для семейного бюджета. К сожалению, сегодня не так много организаций, куда можно обратиться.

Дифференцированные платежи гораздо выгоднее при возможности частичного досрочного погашения.

Иннуитетные позволяет планировать платежи и заранее знать сколько заплатить (сумма одна — психологически проще).

Понятие и принцип расчета дифференцированного платежа по ипотеке. В каких банках есть дифференцированный способ оплаты?

При обслуживании кредитов банки отдают предпочтение аннуитетному способу погашения. Такой порядок расчетов удобен для клиента и выгоден для финансовой организации.

Но некоторые заемщики считают более приемлемым вариантом, особенно при долгосрочных ипотечных кредитах, дифференцированный способ.

Дифференцированный платеж – понятие и принцип расчета

Дифференцированные платежи по ипотеке — выплаты, которые состоят из двух частей: постоянной и переменной и уменьшается после ежемесячных расчетов.

- Основной платеж. Суть этой постоянной части – погашение равными долями основной суммы задолженности (тела кредита). Если заемщик не гасит основной долг досрочно, эта составляющая остается неизменной в течение всего срока кредитования.

- Процентные выплаты – переменная часть платежа, которая определяется как проценты за пользование кредитом, начисляемые на остаток тела кредита. Поскольку после каждого регулярного взноса величина основной задолженности уменьшается, эта составляющая постоянно убывает.

- общая сумма основного долга (Cк);

- срок, количество периодов пользования кредитом. Как правило, для ипотеки указывается в месяцах (Кп);

- годовая процентная ставка (Пр).

Основной платеж (Пло) – общая сумма задолженности, разбитая на равные части.

Пло = Ск / Кп.

Остаток задолженности (Ост) Ост = Ск – Пло*n, где n – количество прошедших периодов, расчеты за которые уже произведены.

Текущий процентный платеж (Плп) Плп = Ост * Пр / k, где k – количество периодов оплаты в течение года. При ежемесячном обслуживании долга k= 12.

Пример расчета основных показателей

- сумма кредитования Ск – 6 миллионов рублей;

- срок погашения – 20 лет (при ежемесячной схеме обслуживания кредита Кп =240);

- процентная ставка по ипотеке – 12% годовых.

Для таких условий величина основного платежа составит Пло=25 000 рублей, проценты в первый месяц Плп1= 60 000 рублей, в последний Плп240= 250 рублей.

Итоговая сумма, перечисленная банку за первый месяц, составит П1 = 85 000 рублей, а за последний П240 = 25 250 рублей. Уменьшение нагрузки выглядит довольно существенным.

С использованием этих простых формул легко самостоятельно получить график расчетов, который даст представление не только о ежемесячной нагрузке на бюджет, связанной с обязательными выплатами по ипотеке, но и о стоимости кредита (общей переплате).

Достоинства и недостатки дифференцированного способа погашения и его сравнение с аннуитетным

- интуитивно понятная методика расчетов;

- регулярное равномерное уменьшение основной задолженности;

- простота пересчета сумм при досрочном погашении части кредита.

При досрочной уплате части долга по займу для корректировки графика требуется только пересчитать величину основного долга.

Дифференцированный и аннуитетный платежи — сравнение. Среди заемщиков распространено мнение, что дифференцированная методика выгоднее, чем аннуитетная.

При тех же условиях, для которых приведен пример расчета ежемесячных сумм погашения, общая переплата при дифференцированном способе составит 7230 тыс. рублей, а при выплатах равными суммами (аннуитетная схема) пользование кредитом обойдется в 9856 тыс. рублей, что почти на треть дороже.

Особенно заметна эта разница при длительных сроках кредитования (более 10 лет).

Происходит так, потому что при аннуитетном погашении ежемесячные выплаты остаются неизменными. В первые месяцы большую часть взноса составляют проценты. При этом тело кредита не претерпевает существенных изменений, в результате уровень процентных выплат остается высоким.

Недостатки дифференцированного платежа. Банк, предлагающий дифференцированную ипотеку, однозначно не работает в убыток. Явные достоинства такого варианта расчетов нивелируется скрытыми, но не менее значимыми недостатками.

Сумма первого платежа (наиболее значительная) становится основной при расчете необходимого для погашения дохода и возможной суммы кредитования. В результате доступные суммы ипотечного кредита оказываются ниже, чем при аннуитетных расчетах.

Влияние инфляции в долгосрочной перспективе сводит к нулю все преимущества дифференцированного метода – максимум затрат приходится на первые месяцы выплат, когда деньги оказываются максимально дорогими (инфляционная составляющая — минимальна).

Планирование бюджета с учетом различных взносов на погашение займа оказывается более сложным, чем при схеме ежемесячных выплат равными суммами.

При выборе дифференцированного способа погашения ипотеки банки предъявляют к заемщику более жесткие требования, а нередко, кредиты с использованием такой методики выдаются по более высоким процентным ставкам.

В каких банках есть такой способ оплаты?

Ипотеку с выбором дифференцированной или аннуитетной схемы предлагают не так много кредитных организаций, работающих на российском рынке – Газпромбанк, Россельхозбанк, Нордеа Банк.

Банки с дифференцированными платежами по ипотеке и перечень программ, приведены в таблице.

Максимальный выбор ипотечных программ с различными условиями предлагает Газпромбанк. Решение о способе оплаты принимается при заполнении анкеты и заключении кредитного договора.

В аналогичном ключе работает и кредитование от Россельхозбанка. Смена схемы обслуживания производится в индивидуальном порядке по заявлению заемщика.

Нордеа Банк больше не выдает ипотеку, но позволяет изменить схему расчетов в ходе реструктуризации действующего кредита. Выбор способа оплаты следует производить исходя из суммы подтвержденного дохода (точнее, достаточности ее для совершения ежемесячных расчетов) и минимизации общей стоимости пользования заемными средствами.

В общем случае, отдать предпочтение дифференцированной схеме стоит в случае долгосрочного кредитования и оплате в соответствии с графиком. В других случаях такая схема не имеет явных преимуществ, а выбор программ и организаций, использующих аннуитетный способ оплаты, значительно шире.

Рекомендуем! Какой срок давности по неоплаченным кредитам, когда банк может подать иск в суд

Обязательно поделитесь с друзьями!

Источник https://realty.rbc.ru/news/60199d7a9a79474477ba4021

Источник https://www.kp.ru/putevoditel/ipoteka/differentsirovannyj-platezh-po-ipoteke/

Источник https://prpr.su/zaemshhiku/v-kakikh-bankakh-differencirovannyy-pl/