Топ-10 Лучших Дебетовых Карт на 2023

Для новичков

Автор Руслан Смирнов На чтение 8 мин Просмотров 7.2к. Обновлено 04.03.2023

В этой статье Вы найдете подборку лучших дебетовых карт с высоким кэшбэком, бесплатным обслуживанием и кучей различных опций и фишек.

№1. Тинькофф Банк — Tinkoff Black

Верхушку в моем топе уверенно занимается карта Tinkoff Black от Tinkoff — лучшего мобильного банка в мире по версии крупного американского журнала Global Finance в 2020 году.

И первое место она занимается вполне заслуженно — огромное количество возможностей, удобное получение, высокий кэшбэк и многое другое.

О карте:

Использование: владельцу Тинькофф Блэк доступно удобное мобильное приложение банка, в котором можно узнать количество денег на карте, изучить подробный разбор трат за месяц, подключить овердрафт, открыть новый счет, создать сбор денег, взять кредит, открыть вклад, купить страховку и еще очень-очень много всего.

Оформление: когда я заказывал эту карту себе, первое, что меня порадовало — не нужно идти за картой ни в отделении банка, ни на почту. На указанный Вами адрес приходит курьер, всё объясняет и передает Тинькофф Блэк. Кстати, в дополнение к карточке, банк дарит фирменный чехол для неё.

CashBack: карта славится своим длинным списком кэшбэка — можно выбрать до 200+ категорий, с покупок по которым будет возвращаться до 30%.

Обслуживание: карта может обходиться Вам абсолютно бесплатно, если будет соблюдено какое-то из условий: на карте к концу месяца остается не менее 30 тысяч рублей, в банке открыт вклад, открыт расчетный счет как ИП или юрлицо, выдан кредит. В ином случае, придется платить стандартную для большинства карт ежемесячную сумму — 99 рублей.

Мультивалютность: Тинькофф Блэк позволяет открыть до 30 счетов в разных валютах и мгновенно переключаться между ними. Это весомый повод путешественникам заказать эту карту для себя, ведь намного удобнее платить в валюте той страны, в которой ты сейчас находишься.

Инвестиции: карта Тинькофф Блэк напрямую связана с Тинькофф.Инвестициями, что позволяет покупать акции различных крупных компаний (Яндекс, Газпром, Apple и др.) и зарабатывать на их росте. То есть, деньги могут не просто лежать на счете, но еще и приносить нам доход. Я, например, смог увеличить количество денег, вложенных в акции через Тинькофф.Инвестиции на 30% — и эта цифра продолжает плавно расти.

Оценка: 9.5/10 баллов, лучшая дебетовая карта среди стран СНГ на сегодняшний момент.

№2. Альфа-Банк — Альфа-Карта

Альфа-Банк предлагает своим клиентам достойную дебетовую Альфа-Карту с бесплатным обслуживанием и кэшбэком до 30%.

Еще можно мгновенно менять валюту с рублей на доллары и евро через мобильное приложение и бесплатно снимать деньги в любых банкоматах по всему миру.

Альфа-Картой можно пользоваться сразу после того, как Вы заказали ее — можно делать покупки и копить кэшбэк. После выпуска пластиковой версии сразу откроются и другие преимущества карты: бесплатное снятие наличных и переводы, до 5% на остаток по карте и др.

Оценка: 9/10 баллов, хорошая карта с бесплатным обслуживанием.

№3. Банк Открытие — OpenCard

Еще одну неплохую карту с бесплатными доставкой и обслуживанием нам предлагает банк Открытие. OpenCard готов привезти курьер более чем в 290 городах, в ином случае ее можно легко и быстро забрать в офисе.

Помимо высокого кэшбэка до 11% в категории и до 3% на все покупки, банк Открытие предлагает скидку 20% на билеты и отели всем пользователям своей дебетовой карты.

Также OpenCard может похвастаться мультивалютностью — в любой момент можно переключаться между тремя основными валютами — евро, доллары, рубли.

Оценка: 8.5/10 баллов, отличная карта со скидками для путешественников.

№4. ВТБ — Дебетовая Мультикарта

Карта от известного банка ВТБ с приятной фишкой — раз в месяц можно менять бонусную опцию под свои цели: сбережения, инвестиции, кэшбэк, мили, более низкие процентные ставки под кредиты и т.д.

Кэшбэк Мультикарта может предложить довольно щедрый — аж до 15% за покупки у партнеров.

Кстати, эту карту Вам бесплатно доставит курьер аж в 30 городах, или же можно получить её в любом ближайшем отделении ВТБ.

Для того, чтобы узнавать баланс накоплений Мультикарты, и настраивать ее под себя, есть удобное мобильное приложение. Через него можно оплачивать сотовую связь, интернет, налоги, ЖКУ, бесплатно пополнять карту с карт других банков, переводить деньги и многое другое.

Оценка: 8.5/10 баллов, удобное мобильное приложение с большим количеством возможностей.

№5. Home Credit — Польза

Карта от Хоум Кредит Банка может похвастаться самым большим кэшбэком в нашем топе — аж до 42% в магазинах партнеров. Но и это не всё — за любую покупку с карты будет возвращаться 1%.

Польза может быть выпущена в 5 разных видах — для путешественников, геймеров, “Зеленая”, кредитные Голд и Платинум.

Кстати, обслуживание любой из дебетовых карт абсолютно бесплатное.

Оценка: 8.5/10 баллов, очень аппетитная, по своим условиям, карта.

№6. Газпромбанк — Умная карта

Карта с умным кэшбэком — с категории, в которой будет совершенно большее количество трат, вернется до 15%.

Кроме того, Умная карта может похвастаться бесплатным обслуживанием, кэшбэком у партнеров до 30%, начислением миль за каждые 100 рублей в чеке и многим другим.

Платить за доставку также не придется. Представитель банка всегда готов приехать, чтобы доставить Вам Умную карту.

Оценка: 8/10 баллов, хорошая карта с высоким кэшбэком.

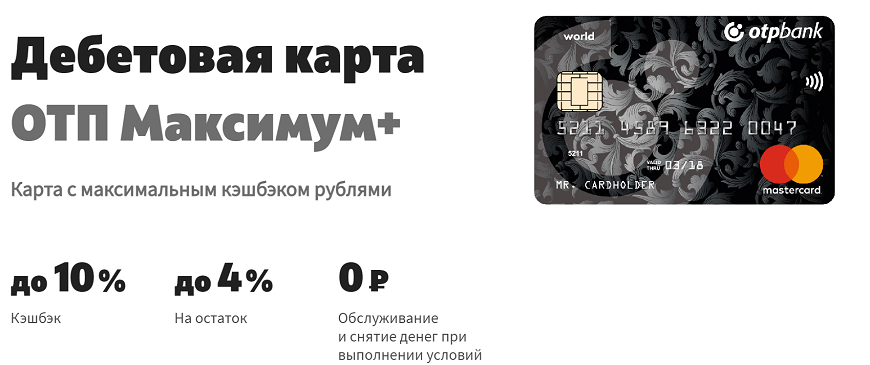

№7. ОТП Банк — ОТП Максимум+

Дебетовая ОТП Максимум+ может похвастаться бесплатным обслуживанием и пополнением и переводами без комиссии. Кроме того, есть возможность выпустить аж две дополнительные карты.

Также ОТП Максимум+ радует кэшбэком до 10%, до 4% на остаток и удобным мобильным приложением.

Оценка: 8/10 баллов, удобная карта с бесплатным обслуживанием.

№8. Росбанк — #МожноВСЁ

Карта, которая идеально подойдет для накоплений и покупок.

Может быть выпущена в классическом, “золотом” и премиальном виде. От выбранного пакета услуг зависят некоторые детали — количество категорий, на которые распространяется кэшбэк, уровень обслуживания и пр.

Помимо всего для клиентов #МожноВСЁ предусмотрены travel-бонусы, 3 счета и валюта на выбор — юани, доллары, рубли, евро.

Оценка: 7/10 баллов, прекрасный выбор для путешественников.

№9. Cбербанк — СберКарта

Список не мог бы обойтись без главного и самого известного банка РФ. Он предлагает нам сочную карту с бесплатным обслуживанием, бесплатными переводами и бесплатным снятием наличных.

Также СберКарта радует нас довольно высоким кэшбэком — до 10%, доставкой карты в 29 городах и современным мобильным приложением.

Оценка: 7/10 баллов, отличная карта, которая подойдет для всех — для молодежи, для пенсионеров, для работающих и вышедших на пенсию.

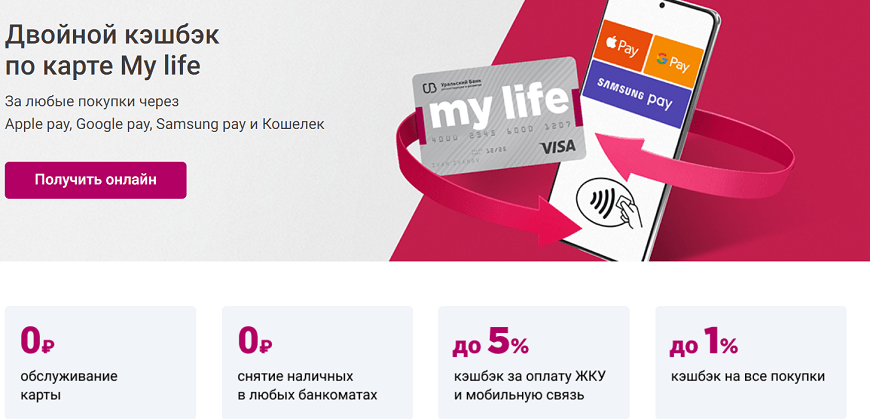

№10. Уральский банк — My life

My life — очень удобная дебетовая карта для совершения покупок. Почему? Потому что Уральский банк начисляет за покупки двойной кэшбэк.

Можно удивиться, изучив условия по карте, ведь практически все услуги бесплатные — обслуживание, снятие наличных, платежи по QR-коду, переводы по номеру телефона, пуш-уведомления и пр.

Оценка: 6.5/10 баллов, неплохая карта с бесплатными услугами.

Заключение

Надеюсь, Вам было интересно и Вы нашли подходящую дебетовую карту для своих целей.

Может быть, я назвал не все крутые карты, поэтому, если знаете другие, расскажите о них в комментариях ниже. Это позволит мне улучшить статью и поможет другим читателям в выборе.

Высокий процент на остаток по дебетовой карте: топ-5 предложений

В конце 2022 года РБК запустил бета-версию маркетплейса «РБК Банки». Сейчас, на стадии тестирования, в сервисе уже опубликованы предложения от ряда коммерческих банков. Вы можете задать эффективную ставку, сумму вклада или кредита, а также его срок — и найти подходящий вам продукт. Впоследствии список банков будет расширяться.

Эксперты по личным финансам регулярно напоминают о необходимости сбережений и формировании финансовой подушки безопасности. Одним из требований к «заначке» является ее ликвидность , то есть возможность легкого доступа к ней.

Финансовая подушка, заначка, кубышка на черный день — накопления, которые помогут сохранить достаточный уровень жизни в случае потери работы или сокращения заработной платы. Минимальный размер финансовой подушки должен быть равен трем месяцам расходов. Оптимальный размер — на один год жизни без активного дохода.

Программы поощрения клиентов за совершение безналичных транзакций по дебетовым картам (бонусами, кешбэком, милями) в последнее время активно дополняются начислением на денежный остаток, размещенный клиентом на такой карте. Анализ «РБК Инвестиций» показал, что некоторые банки включают опцию повышенного процента на остаток на дебетовой карте и без требования транзакционной активности по ней. Это позволяет дебетовым картам встать в один ряд и конкурировать с накопительными счетами и вкладами, которые традиционно считались наиболее удобным и ликвидным способом хранить и приумножать финансовую подушку.

Дебетовая карта — банковская платежная карта, на которой размещены собственные денежные средства ее держателя. Используется для безналичных расчетов, переводов, накоплений, обналичивания средств в банкоматах и кассах банковских организаций.

Как посчитать выгодный процент на остаток по дебетовой карте

Людям, рассчитывающим получить дополнительный доход с помощью дебетовых карт с начислением процентов на остаток, следует учитывать и анализировать не только сам процент, но и другие особенности подобных карт, рассказала финансовый советник Катерина Путилина. В первую очередь, условия, которые могут свести доход к нулю, — это стоимость обслуживания карты и иные расходы, например СМС-оповещение. «Если у карты отсутствует годовое обслуживание и иные расходы, то однозначно она подходит всем без исключения. А если есть годовое обслуживание и при этом обещается процент на остаток, то нужно считать, будет ли это вам выгодно», — предупредила Путилина.

- обслуживание карты — ₽99 в месяц, или ₽1188 в год;

- процент на остаток — 3% годовых.

Сумма остатка, который должен храниться на дебетовой карте, чтобы уйти в ноль: ₽1188 / 3 × 100 = ₽39 600

«При условии начисления 3% на остаток на карте постоянно должно быть не менее ₽40 тыс., чтобы за год получить в виде процентного дохода ₽1200 и окупить хотя бы годовое обслуживание. Иначе выгоды от карты вы не получите. Поэтому в каждом случае нужно считать и понимать, что подойдет именно вам», — отметила Путилина.

Как использовать дебетовую карту в паре с кредитной картой и получать доход

Дебетовую карту с процентом на остаток можно использовать для схемы «трать кредитные — копи свои», но исключительно при железной финансовой дисциплине.

Суть лайфхака в том, что пока вы пользуетесь беспроцентным периодом по кредитной карте, ваши деньги приумножаются на дебетовой карте, вкладе или накопительном счете. При тратах с кредитной карты при этом зачастую набегают еще бонусные баллы или мили.

«Важно своевременно успевать погасить сумму задолженности по кредитке до того, как нужно будет платить процент банку. В описании вроде бы все легко и выгодно, но по факту в ежедневной суете люди часто забывают о том, что нужно снимать деньги с вклада и гасить кредитную карту или перекидывать на нее деньги с дебетовой карты. При такой забывчивости доход по дебетовой карте или вкладу вряд ли окупит переплату по кредитке», — объяснила Катерина Путилина.

Топ-5 дебетовых карт с высоким процентом на остаток и бесплатным обслуживанием

1. Совкомбанк

Дебетовая карта Совкомбанка (платежная система «Мир»)

Процент на остаток: до 12% годовых в первые три месяца на остаток ₽50–400 тыс.

- клиент не должен иметь открытых и ранее закрытых счетов в Совкомбанке и в присоединенных банках (их список размещен на сайте Совкомбанка);

- доход по ставке 12% годовых начисляется на фактический ежедневный остаток денежных средств на конец дня в первые три месяца. С четвертого месяца и для текущих клиентов процент до 8,5% годовых на остаток ₽50–400 тыс.;

- обслуживание карты бесплатно.

2. «Уралсиб»

Дебетовая карта «Прибыль» (платежная система «Мир»)

Процент на остаток: до 11% годовых в первые два месяца.

- первая карта клиента в банке «Уралсиб»;

- сумма остатка до ₽500 тыс.;

- доход по ставке 11% годовых начисляется на фактический ежедневный остаток денежных средств на начало дня в первые два месяца. С третьего месяца и для текущих клиентов процент до 7,5% годовых;

- обслуживание карты бесплатно в первые два месяца, с третьего месяца бесплатное обслуживание сохраняется только при выполнения условия транзакционной активности — при покупках на сумму более ₽10 тыс. в течение месяца.

3. Банк «Ак Барс»

Дебетовая карта «Мир» (платежная система «Мир»)

Процент на остаток: до 10% годовых на остаток ₽30–100 тыс.

- начисление процентов на остаток в размере 10% осуществляется только при наличии ежедневного минимального остатка средств на банковском счете карты в течение расчетного периода в размере ₽30 тыс.;

- доход по ставке 10% годовых начисляется на наименьший из остатков на конец каждого операционного дня в течение расчетного периода, но не менее ₽30 тыс.;

- обслуживание карты бесплатно.

4. Морской банк

Дебетовая карта «Виртуальная карта» (платежная система «Мир», VISA)

Процент на остаток: 8,25% годовых при сумме покупок от ₽10 тыс. в месяц.

- доход по ставке 8,25% начисляется на минимальное значение остатка денежных средств в календарном месяце;

- сумма операций по оплате товаров и услуг с их отражением по карточному счету c первого календарного дня месяца по день выплаты процентов составляет не менее ₽10 тыс., в ином случае проценты не начисляются;

- обслуживание карты бесплатно.

5. Почта Банк

Дебетовая карта «Мир» (платежная система «Мир», базовый тарифный план)

Процент на остаток: до 8% годовых на остаток ₽50 тыс. — 1 млн.

- первая карта клиента в Почта Банке;

- начисление процентов на остаток в размере 8% осуществляется в первые два месяца на остаток ₽50 тыс. — ₽1 млн и при обороте по карте на ₽10 тыс.;

- ежедневный минимальный остаток средств на счете карты в течение расчетного периода не менее ₽50 тыс.;

- доход начисляется на наименьший из остатков на конец каждого операционного дня в течение расчетного периода;

- обслуживание карты бесплатно.

Минимальный остаток — это самое низкое значение суммы остатка в любой день в расчетном месяце.

Пример ежемесячного начисления процентов на сумму минимального остатка за расчетный месяц:

- 1-го числа пополнение счета на ₽50 тыс. Остаток на счете = ₽50 тыс.;

- 10-го числа снятие со счета ₽10 тыс. Остаток на счете = ₽40 тыс.;

- 15-го числа пополнение счета на ₽10 тыс. Остаток на счете = ₽50 тыс.

Проценты за весь расчетный месяц будут начислены на ₽40 тыс., так как в один из дней он опустился именно до такого минимального значения. Сумма пополнений, если ее не снимать, будет учтена в следующем расчетном месяце.

При составлении рэнкинга использованы данные маркетплейсов «РБК Банки» и «Банки.ру».

Указанные в обзоре условия по картам не являются публичной офертой, размещены исключительно для предварительного ознакомления. Перед принятием решения об открытии дебетовой карты и размещении денежных средств в банковской организации следует уточнить в ней полные условия на дату заключения договора.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее

Ольга Копытина

Какого банка лучше взять дебетовую карту в 2023 году

Специалист по финансам и кредитам. Образование: ИЭУиП Финансы и кредит. Банковское дело. Опыт работы в МФО и банках России более 5 лет. Пишу статьи по финансам более 3-х лет.

В 2023 году дебетовая карта — это не только удобный платежный инструмент. Сегодня практически все банки, помимо стандартных возможностей (оплаты товаров и услуг, перевода денег на другие счета, снятие наличных), предлагают своим клиентам дополнительные, с помощью которых держатели карточек могут зарабатывать на их использовании. В их число входят: кэшбэк за оплату товаров и услуг, процент на неснижаемый остаток. Мы разобрались, какого банка лучше взять дебетовую карту в 2023 году.

Как выбрать банк для открытия дебетовой карты?

Прежде чем выбирать дебетовую карту, нужно определиться с банком, в котором вы будете обслуживаться. Мы советуем обращать внимание на следующие критерии:

- на рейтинг банка и на то, входит ли он в систему страхования вкладов — так вы не потеряете свои деньги, если у организации отзовут лицензию;

- на удобство банка — количество и расположение банкоматов и терминалов, возможность дозвониться до сотрудников по телефону горячей линии, доступность отделений;

- на отзывы о банке — так вы сможете узнать, как организация относится к своим клиентам.

Как выбрать дебетовую карту?

Теперь перейдем к выбору непосредственно самой дебетовой карточки. Мы рекомендуем обращать внимание на следующие моменты:

- на стоимость выпуска, годового обслуживания и дополнительных услуг — лучше, чтобы все это было бесплатным или хотя бы окупалось за счет бонусов или бесплатных услуг;

- на программу лояльности — у некоторых банков она действительно выгодная, поэтому вы сможете частично компенсировать свои покупки;

- на комиссии за переводы и снятие наличных — некоторые банки предлагают совершать эти операции бесплатно в рамках установленных лимитов;

- на начисление процентов на остаток — будет неплохо получать небольшой годовой процент с накоплений.

Лучшие дебетовые карты в 2023 году

| Название банка и дебетовой карты | Стоимость обслуживания | Кэшбэк | Процент на остаток |

| Тинькофф Банк “Tinkoff Black” | от 0 до 99 рублей в месяц | до 30% | до 6% годовых на остаток по карте |

| Альфа-Банк “Альфа-Карта” | бесплатно | до 33% | до 9.5% годовых на остаток по накопительному счету |

| Дебетовая карта ВТБ | бесплатно | до 30% | до 10% годовых на остаток по накопительному счету |

| Ак Барс Банк “Карта Мир” | бесплатно | до 45,5% | до 10% годовых на остаток по карте |

| Совкомбанк “Халва” | бесплатно | до 10% | до 12% годовых на остаток по карте |

| Открытие “Opencard” | бесплатно | до 30% | до 7.5% годовых на остаток по накопительному счету |

| УБРиР “My Life” | бесплатно | до 35% | до 9% годовых на остаток по накопительному счету |

| Газпромбанк “Умная карта “Мир” | бесплатно | до 50% | до 10% годовых на остаток по накопительному счету |

| Уралсиб “Прибыль” | от 0 до 99 рублей в месяц | до 3% | до 11% годовых на остаток по карте |

| МТС Банк “MTS CASHBACK” | от 0 до 99 рублей в месяц | до 25% | до 7% годовых на остаток по накопительному счету |

Тинькофф Банк “Tinkoff Black” — вернём 1000 ₽

- Увеличенный ежемесячный лимит до 5000 ₽ и больше категорий повышенного кэшбэка

- 0 ₽ за обслуживание и оповещения по карте без условий

- Процент на остаток по карте Tinkoff Black на сумму до 300 000 ₽ — 5%

Выпуск и обслуживание карты

Выпуск карты и ее доставка до квартиры или офиса всегда бесплатные. Годовое обслуживание может быть таким же бесплатным при соблюдении хотя бы одного из условий:

- при совокупном неснижаемом остатке на карточном, накопительном, инвестиционном счетах и вкладах не ниже 50 тысяч рублей;

- при наличии кредита в Тинькофф Банке, выданного на счет этой самой карты;

- при наличии активной подписки Tinkoff Pro;

- при тарифе карты 6.2.

В ином случае обслуживание обойдется вам в 99 рублей в месяц. Дополнительно вы можете подключить уведомления об операциях по карте. Стоимость услуги составляет 59 рублей в месяц.

Снятие наличных и переводы

Бесплатное снятие наличных с карты возможно через банкоматы Тинькофф Банка на сумму до 500 тысяч рублей в месяц. Комиссия за превышение этого лимита составляет 2% от операции, но не менее 90 рублей.

Также возможно обналичивание через устройства других кредитных организаций на следующих условиях:

- от 3 тысяч рублей за одну операцию при снятии до 100 тысяч рублей в месяц — без уплаты комиссии;

- до 3 тысяч рублей за одну операцию при снятии до 100 тысяч рублей в месяц — с комиссией в размере 90 рублей;

- при превышении лимита 100 тысяч рублей в месяц — с комиссией в размере 2% от операции, но не менее 90 рублей.

Бесплатные межбанковские переводы возможны по номеру телефона через Систему быстрых платежей, а также по номеру карты на сумму до 20 тысяч рублей в месяц. Комиссия за превышение лимита составляет 1,5% от операции, но не менее 30 рублей.

Бонусная программа

Начисление кэшбэка за покупки в Тинькофф Банке происходит следующим образом:

- от 1% до 15% банк начислит за покупки в любимых категориях;

- от 3% до 30% — за покупки в магазинах-партнерах Тинькофф.

Начисление процентов на остаток

3% фиксированная ставка по накопительному счету. Процентную ставку можно увеличить до 5% годовых при оформлении подписки Tinkoff Pro и до 6% годовых при оформлении подписки Premium/Private. Проценты на остаток по карте рассчитываются ежедневно и начисляются 1 раз в месяц.

Более подробные условия по дебетовой карте «Tinkoff Black» вы можете прочитать в нашей статье.

Альфа-Банк “Альфа-Карта”

Выпуск и обслуживание карты

Выпуск и обслуживание карты всегда бесплатные без каких-либо условий. Дополнительно вы можете подключить уведомления об операциях. Стоимость услуги составляет 99 рублей в месяц.

Снятие наличных и переводы

Бесплатное снятие наличных с карты возможно через банкоматы Альфа-Банка и банков-партнеров без ограничений, а также через устройства других кредитных организаций на сумму до 50 тысяч рублей в месяц. Комиссия за превышение этого лимита составляет 1,99% от операции, но не менее 199 рублей.

Обратите внимание на то, что банк списывает и возвращает комиссию за снятие наличных на счет до конца месяца при ежемесячных тратах на сумму от 10 тысяч рублей или при неснижаемом остатке на сумму от 30 тысяч рублей.

Альфа-Банк дает возможность держателям дебетовой “Альфа-Карты” осуществлять бесплатные переводы клиентам других банков. Для того чтобы воспользоваться этим предложением, нужно подключить соответствующую услугу. Сделать это можно следующим образом:

Управлять услугой и отключить ее можно в приложении и Альфа-Онлайн → раздел Витрина → кнопка «Подключить бесплатные переводы».

В первые два месяца обслуживания эта услуга абсолютно бесплатная. Также Альфа-Банк не будет взимать комиссию при покупках по карте на общую сумму от 10 тысяч рублей в месяц. В ином случае стоимость услуги составит 149 рублей ежемесячно.

Бонусная программа

Начисление кэшбэка в Альфа-Банке происходит следующим образом:

- 1% от потраченной суммы банк начисляет за стандартные покупки при выборе в качестве категории повышенного кэшбэка;

- 5% — за покупки в категориях повышенного кэшбэка;

- до 33% — за покупки в магазинах-партнерах Альфа-Банка.

Начисление процентов на остаток

Условия банка не предполагают начисления процентов на остаток по карте. Для того чтобы зарабатывать на своих сбережениях, вы можете открыть Альфа-Счет и получать с него до 9.5% годовых с первого месяца обслуживания.

Более подробные условия по дебетовой карте «Альфа-Карта» вы можете прочитать в нашей статье.

Дебетовая карта ВТБ — 1000₽ на счет новым клиентам ВТБ

1 000 ₽ после первой покупки! Оформите бесплатную карту, совершите покупку и получите 1000 рублей.

Выпуск и обслуживание карты

Выпуск и обслуживание карты всегда бесплатные без каких-либо условий. Дополнительно вы можете подключить уведомления об операциях. Стоимость услуги составляет 79 рублей в месяц.

Снятие наличных и переводы

Бесплатное обналичивание карты возможно только через банкоматы ВТБ и Группы ВТБ. Комиссия за снятие наличных через устройства других кредитных организаций составляет 1% от суммы операции, но не менее 300 рублей.

Бесплатные межбанковские переводы возможны только по номеру телефона через Систему быстрых платежей на сумму до 100 тысяч рублей в месяц. Комиссия за превышение этого лимита составляет 0,5% от операции, но не более 1,5 тысячи рублей. Плата за отправку денег по номеру карты составляет 1% от операции, но не менее 50 рублей.

Бонусная программа

Начисление кэшбэка в ВТБ происходит следующим образом:

- 2% от потраченной суммы банк начисляет за покупки в категориях “Рестораны, фастфуд и доставка”, “Такси, городской и пригородный транспорт”, “Супермаркеты и доставка продуктов”;

- до 30% — за покупки в магазинах-партнерах.

Начисление процентов на остаток

Для того чтобы получить процент на остаток, вы можете дополнительно открыть накопительный счет “Сейф” с доходностью до 10% годовых.

Более подробные условия по дебетовой карте «Мультикарта» вы можете прочитать в нашей статье.

Ак Барс Банк Карта “Мир” — Кешбэк 5%

5% на АЗС, супермаркеты, рестораны и кафе, в кешбэк-рублях или универсальных милях в программе лояльности «Сливки». Предложение действует с 1 марта 2023 до 31 мая 2023г. для новых клиентов.

Выпуск и обслуживание карты

Выпуск и обслуживание карты всегда бесплатные без каких-либо условий. Дополнительно вы можете подключить уведомление об операциях. Стоимость услуги составляет 30 рублей в месяц за пакет “Эконом” и 59 рублей в месяц за пакет “Максимум”. В первый месяц использование уведомления об операциях бесплатные.

Снятие наличных и переводы

Бесплатное снятие наличных возможно в собственных банкоматах Ак Барс Банка и других банков на территории России. Комиссия за обналичивание карты в устройствах за территорией России составляет 1% от операции, но не менее 5 долларов.

Бонусная программа

Начисление кэшбэка в Ак Барс Банке происходит следующим образом:

- 1% от потраченной суммы банк начисляет за стандартные покупки при тратах по карте на сумму до 20 тысяч рублей в месяц;

- 1,25% — за стандартные покупки при тратах по карте на сумму от 20 тысяч рублей в месяц;

- до 15% — за покупки в магазинах-партнерах Ак Барс Банка.

При выборе другой программы лояльности банк начисляет по 2 мили за каждые потраченные 100 рублей.

Начисление процентов на остаток

Банк начисляет 10% годовых на остаток по карте на сумму от 30 до 100 тысяч рублей, 3% — на остаток на сумму до 30 тысяч рублей, 2% — на остаток на сумму свыше 100 тысяч рублей.

Более подробные условия по дебетовой карте Ак Барс Банк «МИР» вы можете прочитать в нашей статье.

Совкомбанк “Халва” — 5000 рублей и рассрочка до 36 месяцев в подарок

Совкомбанк дарит 18 месяцев рассрочки на покупки в магазинах-партнерах. Для того чтобы воспользоваться предложением, необходимо активировать акцию “Умные недели” в разделе “Акции и скидки” в мобильном приложении “Халва — Совкомбанк” или на официальном сайте. Также вы можете выиграть кэшбэк до 5 тысяч бонусных рублей и дополнительную рассрочку до 36 месяцев. Для этого вам нужно вращать колесо удачи на промо-странице.

“Халва” — карта рассрочки. Но вы можете размещать на ней и собственные средства и расходовать их на оплату товаров и услуг. Поговорим о “Халве” как о дебетовой карте.

Выпуск и обслуживание карты

Выпуск и обслуживание всегда бесплатные в течение всего срока действия карты. Дополнительно вы можете подключить уведомления об операциях. Услуга будет бесплатной при соблюдении следующих условий:

- если вы достигли возраста 50 лет;

- если вы младше 50 лет, но оформили подписку “Халва.Десятка”, заходите в мобильное приложение “Халва — Совкомбанк” или личный кабинет на сайте не реже трех раз в месяц, не отключаете отправку важных push-сообщений.

В иных случаях услуга обойдется вам в 99 рублей в месяц.

Снятие наличных и переводы

Бесплатное снятие собственных средств возможно через банкоматы любых кредитных организаций на сумму до 150 тысяч рублей в месяц. Комиссия за превышение лимита составляет 1,9% от операции.

Бесплатные межбанковские переводы возможны по номеру телефона через Систему быстрых платежей на сумму до 150 тысяч рублей в день. Также вы можете отправлять собственные средства по номеру карты на сумму до 50 тысяч рублей в месяц при условии наличия подписки “Халва.Десятка”. В иных случаях переплата составит 1% от операции, но не менее 50 рублей.

Бонусная программа

Начисление кэшбэка по карте “Халва” происходит следующим образом:

- 10% банк начисляет, если стоимость вашей покупки в магазине-партнере превышает 50 тысяч рублей и при наличии подписки “Халва.Десятка”;

- 6% — если стоимость покупки в магазине-партнере превышает 10 тысяч рублей;

- 4% — если стоимость покупки в магазине-партнере составляет от 5 до 10 тысяч рублей;

- 2% — если стоимость покупки в магазине-партнере не превышает 5 тысяч рублей;

- 1% банк начисляет за все остальные стандартные покупки;

- так же 1% — за платежи в разделе “Оплата услуг” в приложении “Халва — Совкомбанк”.

Начисление процентов на остаток

Начисление процентов на остаток по карточному счету происходит следующим образом:

- если вы совершили 5 и более покупок в расчетном периоде на общую сумму от 10 тысяч рублей и у вас есть подписка “Халва.Десятка”, банк начисляет 8,5% на остаток;

- если вы совершили не менее 5 операций общей стоимостью от 10 тысяч рублей и у вас нет подписки “Халва.Десятка” — 6% годовых;

- во всех иных случаях, если вы совершили хотя бы одну покупку за месяц — 5% годовых.

12% годовых банк начисляет в первые три месяца обслуживания при условии наличия действующей подписки “Халва.Десятка” при совершении как минимум 5 покупок за месяц общей стоимостью от 10 тысяч рублей.

Более подробные условия по кредитной карте Совкомбанк “Халва” вы можете прочитать в нашей статье.

Открытие “Opencard” — бесплатный выпуск

Открытие дарит бесплатный выпуск дебетовой карты “Opencard”. Акция действует в период с 1 апреля по 30 июня 2023 года.

Выпуск и обслуживание карты

Выпуск и обслуживание карты всегда бесплатные без дополнительных условий. Дополнительно вы можете подключить уведомления об операциях. Стоимость услуги составляет 59 рублей в месяц за Push и Push Pro и 99 рублей в месяц за SMS. В первые 30 дней уведомления об операциях бесплатные.

Снятие наличных и переводы

Бесплатное снятие наличных возможно через банкоматы Открытия и банков-партнеров. Комиссия за обналичивание карточки через устройства других кредитных организаций составляет 1% от суммы операции, но не менее 299 рублей.

Бесплатные межбанковские переводы возможны только по номеру телефона через Систему быстрых платежей на сумму до 100 тысяч рублей в месяц. Комиссия за превышение этого лимита составляет 0,5%, но не более 750 рублей. Плата за переводы по номеру карты равна 1,5%, но не менее 50 рублей.

Бонусная программа

Начисление кэшбэка в Открытии происходит следующим образом:

- 1% от потраченной суммы банк начисляет за все стандартные покупки без исключения;

- еще 0,5% — за статус “Плюс”;

- до 30% — за покупки в магазинах-партнерах.

Начисление процентов на остаток

Условиями банка не предусмотрено начисление процентов на остаток по карте. Вы можете открыть накопительный счет и получать дополнительно до 7.5% годовых.

Более подробные условия по дебетовой карте «Opencard» вы можете прочитать в нашей статье.

УБРиР “My Life” — 1000 рублей кэшбэка в подарок

УБРиР дарит 1000 рублей кэшбэка новым держателям дебетовой карты. Для получения повышенного бонуса нужно совершать покупки на сумму 1000 рублей и 1000 бонусов кэшбэка вернется на вашу карту My Life. А также УБРиР дарит повышенный кэшбэк в категориях новым держателям дебетовой карты “My Life”. Для участия в акции достаточно оформить карточку в период с 4 мая по 30 июня 2023 года и оплачивать ей покупки. Банк начислит кэшбэк в размере 10% за оплаты в трех категориях: дом и ремонт, автозаправочные станции, творчество и хобби.

Выпуск и обслуживание карты

Выпуск и обслуживание бесплатные в течение всего срока действия карты. Дополнительно вы можете подключить уведомления об операциях. Услуга обойдется вам в 99 рублей в месяц начиная с третьего месяца использования.

Снятие наличных и переводы

Бесплатное снятие наличных возможно через банкоматы УБРиР и банков-партнеров: Альфа-Банка, ВУЗ-банка, Ак Барс Банка, Райффайзенбанка, Промсвязьбанка и ВТБ. Кроме этого, вы можете обналичивать карту без комиссии через устройства других кредитных организаций в первые два месяца обслуживания, а начиная с третьего месяца — при условии ежемесячных трат на сумму не менее 5 тысяч рублей. В ином случае комиссия составит 1% от операции, но не менее 120 рублей.

Бесплатные межбанковские переводы возможны только по номеру телефону через Систему быстрых платежей на сумму до 100 тысяч рублей в месяц. Комиссия за превышение лимита составляет 0,5% от операции, но не менее 100 рублей и более 1,5 тысяч рублей. Переплата за переводы по номеру карты равна 2,1% от суммы, но не менее 30 рублей.

Бонусная программа

Начисление кэшбэка по карте “My Life” происходит следующим образом:

- 1% банк начисляет за стандартные покупки вне категории;

- 0,5% — за оплату социально-значимых товаров и услуг;

- 5% — за оплату жилищно-коммунальных услуг;

- 5% — за покупки в интернет-магазинах при условии подключенной опции “Больше плюсов”;

- до 35% — за покупки в магазинах-партнерах УБРиР.

Обратите внимание на то, что начиная с третьего месяца начисление кэшбэка происходит только в том случае, если сумма расходов по карте превышает 5 тысяч рублей в месяц.

Начисление процентов на остаток

Условиями банка не предусмотрено начисления процентов на остаток. Для получения дополнительного дохода вы можете открыть накопительный счет с доходностью до 9% годовых.

Более подробные условия по дебетовой карте «My Life» вы можете прочитать в нашей статье.

Газпромбанк “Умная карта “Мир” — 100% кэшбэк в подарок

Оформите карту по 31 мая 2023. Совершите по новой карте покупки на сумму от 30 000 ₽ в период акции (помимо покупок в категориях: такси, цветы, супермаркеты) и получите 100% кешбэк за такси, цветы и супермаркеты (максимум 1 000 ₽)

Выпуск и обслуживание карты

Выпуск и обслуживание карты всегда бесплатные без каких-либо условий. Дополнительно вы можете подключить уведомления об операциях. Стоимость услуги составляет 59 рублей в месяц за Push + SMS и 99 рублей в месяц за SMS. Первые два месяца обслуживания уведомления об операциях бесплатные.

При подключении сервиса “ГПБ Плюс” уведомления об операциях бесплатные в течение всего срока обслуживания.

Снятие наличных и переводы

Бесплатное снятие наличных возможно в собственных банкоматах Газпромбанка. А также в устройствах сторонних кредитных организаций пять раз в месяц на сумму до 200 тысяч рублей при подключении сервиса “ГПБ Плюс” и три раза в месяц на сумму до 100 тысяч рублей в месяц без сервиса. В ином случае комиссия составляет 1% от операции, но не менее 300 рублей.

Бесплатные межбанковские переводы возможны по номеру телефона через Систему быстрых платежей на сумму до 150 тысяч рублей в месяц при подключении сервиса “ГПБ Плюс” и до 100 тысяч рублей в месяц без сервиса. Комиссия за превышение лимита составляет 0,5% от операции, но не более 1,5 тысячи рублей. Кроме этого, бесплатные межбанковские переводы возможны по номеру карты на сумму до 30 тысяч рублей в месяц при подключении сервиса “ГПБ Плюс”. В ином случае комиссия составляет 1,5% от операции, но не менее 50 рублей.

Бонусная программа

В Газпромбанке можно выбрать одну из трех предложенных программ лояльности: Понятный кэшбэк, Умный кэшбэк или Газпромбанк — Travel. В первом случае банк начисляет 1,5% от потраченной суммы за стандартные покупки при тратах по карте на сумму от 5 тысяч рублей в месяц.

При выборе программы Умный кэшбэк начисление кэшбэка происходит следующим образом:

- 1% за стандартные покупки и 3% за покупки в категории максимальный трат банк начисляет при тратах по карте на сумму от 5 тысяч рублей в месяц;

- 1% и 5%, соответственно — при тратах по карте на сумму от 30 тысяч рублей в месяц;

- 1% и 10% соответственно, при тратах по карте на сумму от 75 тысяч рублей в месяц.

При выборе программы Газпромбанк — Travel начисление кэшбэка происходит следующим образом:

- 1% от потраченной суммы банк начисляет при тратах по карте на сумму от 5 тысяч рублей в месяц;

- 2% — при тратах по карте на сумму от 30 тысяч рублей в месяц;

- 4% — при тратах по карте на сумму от 75 тысяч рублей в месяц.

Кроме этого, банк начисляет дополнительные бонусные мили за покупки на сайте Газпромбанк — Travel: 2% за покупку авиабилетов, 4% за покупки билетов на автобус и бронирование автомобилей, 5% за покупку железнодорожных билетов, 6% за бронирование отелей.

Помимо этого, до 50% от потраченной суммы банк начисляет за покупки в магазинах-партнерах Газпромбанка вне зависимости от выбранной программы лояльности.

Начисление процентов на остаток

Условиями банка не предусмотрено начисление процентов на остаток по карточному счету. Для того чтобы получить дополнительный доход со своих сбережений, вы можете открыть накопительный счет “Управляй процентом” с максимальной доходностью 10% годовых.

Более подробные условия по дебетовой карте «Умная карта “Мир”» вы можете прочитать в нашей статье.

Уралсиб “Прибыль” — Подписка Яндекс Плюс Мульти на полгода за карту «Прибыль»

Получите подписку «Яндекс Плюс Мульти» на пол года и покупки на 2 000 рублей РФ по карте «Прибыль» в течении 30 дней с момента получения карты.

Выпуск и обслуживание карты

Выпуск карты всегда бесплатный. Ее обслуживание будет для вас таким же бесплатным, если ваши расходы превышают 10 тысяч рублей в месяц или вы получаете на карту более 20 тысяч рублей в месяц. В ином случае ежемесячная абонентская плата составит 99 рублей. Дополнительно вы можете подключить уведомления об операциях. Стоимость услуги составляет 99 рублей в месяц. Первые два месяца обслуживания уведомления об операциях бесплатные.

Снятие наличных и переводы

Бесплатное обналичивание карты возможно через банкоматы Уралсиба и банков-партнеров: ВТБ, Райффайзенбанка, Росбанка, Открытия и ВБРР. Комиссия за снятие наличных через устройства других кредитных организаций составляет 1% от суммы операции, но не менее 199 рублей.

Бесплатные переводы возможны только внутри банка. Комиссия за отправку денег клиентам других банков составляет 1,5% от суммы операции, но не менее 60 рублей.

Бонусная программа

Начисление кэшбэка в Уралсибе происходит следующим образом:

- 1% от потраченной суммы банк начисляет за покупки по картам, подключенным к программе лояльности “Уралсиб Бонус” при тратах на сумму от 10 тысяч рублей в месяц;

- еще 1% — при использовании кредитной карты и при задолженности на сумму от 30 тысяч рублей хотя бы на один день в месяц или при наличии потребительского или автокредита с задолженностью 200 тысяч рублей на начало месяца;

- еще 1% — при наличии премиального пакета услуг более трех месяцев.

Начисление процентов на остаток

Если ваш неснижаемый остаток не превышает 500 тысяч рублей и сумма ваших расходов по карте составляет более 10 тысяч рублей в месяц, банк начисляет до 11% годовых на остаток по карте.

Более подробные условия по дебетовой карте «Прибыль» вы можете прочитать в нашей статье.

МТС Банк “MTS CASHBACK” — 5% кешбэк супермаркетах с подпиской МТС Premium

5% кешбэк в супермаркетах с подпиской МТС Premium до 30 июня 2023 года.

МТС Банк дарит выгодный кэшбэк за покупки в акционных категориях держателям дебетовых карт “МТS CASHBACK”.

Выпуск и обслуживание карты

Стоимость выпуска карты составляет 299 рублей единоразово. Стоимость его обслуживания составляет 99 рублей в месяц. Оно может быть бесплатным в первые два месяца использования и далее при тратах по карте на сумму от 10 тысяч рублей в месяц или при неснижаемом остатке на сумму от 30 тысяч рублей в месяц. Дополнительно возможно подключить уведомления об операциях. Стоимость услуги составляет 59 рублей в месяц. В первый месяц обслуживания уведомления об операциях бесплатные.

Снятие наличных и переводы

Бесплатное снятие наличных возможно в собственных банкоматах МТС Банка на сумму до 300 тысяч рублей в месяц. А также в устройствах сторонних кредитных организаций на сумму до 100 тысяч рублей в месяц. Комиссия за превышение этого лимита составляет 1,9% от операции, но не менее 99 рублей.

Бесплатные межбанковские переводы возможны по номеру телефона через Систему быстрых платежей на сумму до 100 тысяч рублей в месяц. Комиссия за превышение этого лимита составляет 0,5% от операции, но не более 99 рублей. Плата за переводы по номеру карты равна 1% от суммы, но не менее 50 рублей.

Бонусная программа

Начисление кэшбэка за покупки происходит следующим образом:

- 1% от потраченной суммы банк начисляет за стандартные покупки;

- 5% — за покупки в категориях повышенного кэшбэка;

- 5% — за покупки в супермаркетах с подпиской МТС Premium до 31 марта 2023 года;

- до 25% — за покупки в магазинах-партнерах МТС Банка.

Начисление процентов на остаток

Условиями банковского обслуживания не предусмотрено начисление процентов на остаток по карте. Дополнительно возможно открыть накопительный “МТС Счет” и получать с него до 7% годовых.

Более подробные условия по дебетовой карте «MTS CashBack» вы можете прочитать в нашей статье.

Вывод

Мы разобрались, какого банка лучше взять дебетовую карту в 2023 году. Напоследок дадим пару советов по выбору продукта. При оформлении карты в первую очередь ориентируйтесь на то, для чего вы чаще всего используете карточки. Если в основном она требуется вам для снятия наличных, выбирайте ту карту, условиями которой предусмотрено беспроцентное обналичивание в любых банкоматах. Если для оплаты товаров и услуг — выбирайте продукт с повышенным кэшбэком.

Источник https://geektarget.ru/top-luchshih-debetovyh-kart/

Источник https://quote.rbc.ru/news/article/63f4cef49a794776cd28bd05

Источник https://bankiclub.ru/bankovskie-karty/debetovye-karty/kakogo-banka-luchshe-vzyat-debetovuyu-kartu/