Рынок ценных бумаг

Когда у фирмы есть оборудование, сырье или деньги, то говорят, что у нее есть капитал. Но он может быть выражен и в другой форме – в форме ценных бумаг еще их называют финансовыми активами или инструментами. Предприятия выпускают такие активы,когда нужно получить средства для развития. Если у человека есть свободные деньги, то и он может купить долю в бизнесе, одолжить денег государству (путем покупки гособлигаций). Для этого существует фондовый рынок, на котором проводится торговля ценными бумагами и другими активами. Урок расскажет об их сущности, видах, участниках рынка и его регулировании.

В быстроразвивающемся мире уже мало учиться только в рамках школьной программы, важно получать полезные знания о финансах и инвестициях, чтобы гарантировать материальное благополучие

Создай себе задел на будущее, получай уже сегодня расширенный объем знаний и навыков по ФИНАНСОВОЙ ГРАМОТНОСТИ в режиме онлайн

Зарегистрируйся сейчас, ПРИБЛИЗЬ СВОЙ УСПЕХ

План урока:

Основные понятия фондового рынка: сущность, участники и функции

Для людей и предприятий, которые хотят продать или купить ценные бумаги, существует специальный рынок, где осуществляется такие сделки, его называют фондовым рынком. Он в современной экономике выполняет несколько функций или ролей. Одна из которых – коммерческая функция, заключающаяся в том, что от ценных бумаг можно получать доход. Для того, чтобы прибыль получать мог обычный гражданин, он должен нанять брокера [1] . Коммерческая функция рынка проявляется в том, что его участники получают стимул к работе на этом рынке, ведь могут получить значительные суммы практически без труда, только обладая нужными знаниями и стартовым капиталом.

Вторая функция этого рынка – регулирующая. Она заключается в том, что фондовый рынок обеспечивает порядок, управление при совершении сделок на основе законодательства РФ.

Третья функция рынка – информационная. Она состоит в том, что все участники, торгующие на рынке, знают, что происходит на нем. Благодаря информационной функции рынка участник может оценить характеристику экономики в конкретный момент времени. Потому что раньше всего на все изменения в экономической жизни реагирует падением или ростом акций фондовый рынок.

Ценовая функция рынка заключается в том, что все участники рынка формируют спрос и предложение на ценные бумаги, и в конечном итоге получается цена, которая будет устраивать и продавца, и покупателя.

Регулирование деятельности фондового рынка осуществляется на основе законодательных документов, к которым относится Конституция РФ и Федеральный закон «О рынке ценных бумаг».

Но все же главная функция фондового рынка – инвестиционная [2] . Рассмотрим, как появляются ценные бумаги.

Представим, что есть небольшая фирма, которая активно развивается. Когда масштабы ее деятельности становятся более крупными, ей требуются средства для дальнейшего роста. У руководства есть несколько путей. Первый – взять кредит в банке. Способ популярный, но не для всех удобный и приемлемый. Нужно собрать много документов, представить отчетность, минусом является и переплата процентов по кредиту. Некоторые директора фирм просто не хотят брать кредит. Второй способ – занять у других организаций, но здесь тоже возникнет необходимость выплачивать немаленькие проценты. Именно поэтому наиболее удобным путем является выпуск акций. Суть в том, что фирма продает имущество, находящееся в собственности инвесторам. Но ведь ни одно предприятие не хочет купить бэушный компьютер или автомобиль, поэтому в качестве имущества выступают акции, которые покупают инвесторы. С прибыли компании,ценные бумаги которой куплены,он будет получать прибыль. Значит деньги, которые были потрачены на покупку акций, вернутся вкладчику. Кроме того, покупатель акций всегда может их продать. Если у человека или фирмы есть свободные деньги, он просто приобретает себе «кусочек» имущества фирмы, в виде акции. Вместе с ней он получит право участвовать в жизни предприятия, акции которого купил. В результате в плюсе и инвестор, и фирма, выпустившая ценные бумаги.

Схема работы фондового рынка, его понятие и виды ценных бумаг представлены в виде рисунка:

Фондовый рынок имеет важное значение в рыночной экономике. Потому что он является источником дополнительных средств для предприятий и государства, оказывает влияние на темпы инфляции в стране. Причем из года в год популярность фондового рынка растет не только среди профессиональных, но и начинающих инвесторов, а также граждан, для которых слова акции, вексель и облигация не означают ничего. Этому способствуют ресурсы интернета, которые предлагают, вложив небольшую сумму денежных средств,получить хорошую прибыль.Чаще всего такой заработок основан на спекуляциях (получение дохода от изменения цены на акции). Людей, которые приходят на биржу с этой целью, называют трейдерами. Но для того, чтобы начать на этом рынке зарабатывать деньги, нужно знать, как он устроен и по каким принципам работает. То есть необходимо уметь оценить ситуацию. Например, если предполагается рост стоимости акций, то трейдер покупает их, а после ждет удачного момента для ее продажи, чтобы получить прибыль на разнице между покупкой и продажей.

Дадим определение понятию фондового рынка. Под ним понимают экономические отношения, которые возникают между покупателями и продавцами на этом рынке, заключающиеся в приобретении и реализации различных видов ценных бумаг (финансовых [3] активов). Он практически ничем не отличается от других, кроме одного – предмета торга и участников.

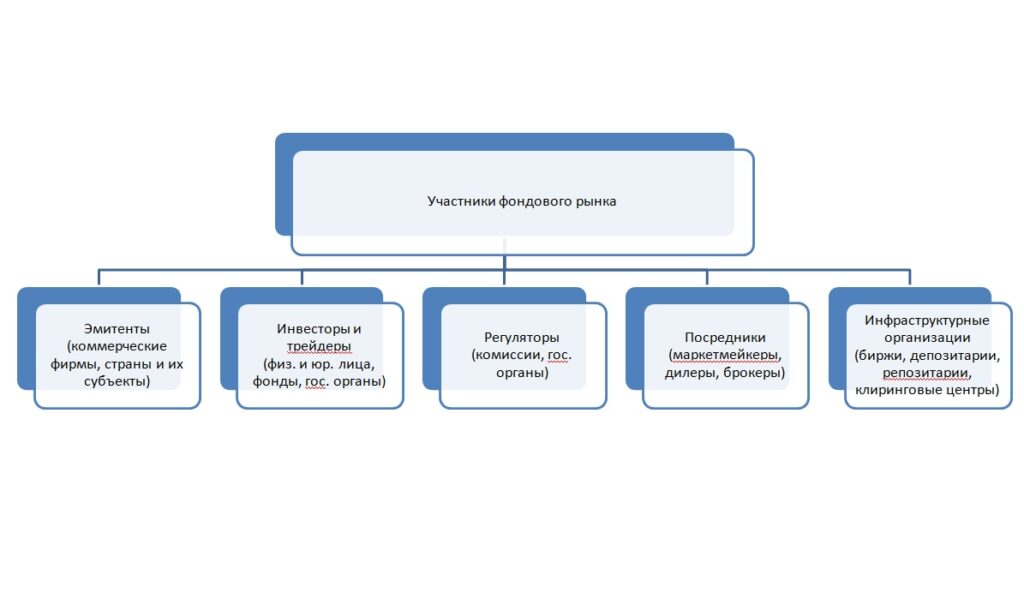

Раскрыв сущность и функции рынка ценных бумаг расскажем о том, кто такие участники фондового рынка. Их принято делить на четыре категории. В зависимости от их роли на рынке. К основным участникам фондового рынка относятся:

- Организации или государство, которые выпустили акции (слово эмитент означает выпускать) – эмитенты [4] фондового рынка;

- Те организации или люди, которые акции покупают – это инвесторы на фондовом рынке;

- Все операции на фондовом рынке осуществляются через промежуточное звено, к ним относят посредников фондового рынка (брокеров или дилеров), уполномоченных проводить сделки. Предприятие или гражданин обращается к ним, брокер или дилер анализирует рынок, дает клиенту совет по покупке или продаже, и при совершении сделки участвует в ней;

- Брокеры и дилеры – профессиональные участники фондового рынка. Причина такого названия состоит в том, что посредники должны иметь разрешение на свою работу, которую получают от Центрального банка РФ. Список организаций, имеющих лицензию, публикует Банк России. Более подробная характеристики их деятельности показана на рисунке:

Расскажем коротко, как осуществляется сделка. Инвестор имеет средства на счету, который называется брокерским, он указывает брокеру – финансовому посреднику на фондовом рынке приобрести 15 акций «Лукойла». Брокер эту заявку отправляет на биржу. На ней происходит сделка, с брокерского счета списываются деньги, а гражданин становится владельцем 15 акций Лукойла (то есть активами организации, которыми может распоряжаться как хочет). Он не получает их на руки, все это хранится в электронном виде на специальных ресурсах. Современная биржа – это торги в электронном виде.

Самыми популярными фондовыми биржами РФ являются:

Мировые биржи ценных бумаг находятся в разных странах (Япония, США). Самая известная международная биржа расположена в Нью-Йорке.

В РФ существует ассоциация участников фондового рынка. Это организация, которая создана для регулирования рынка ценных бумаг. К ее основным задачам относится совершенствование системы фондового рынка. Организация основана в 1994 году, на 2020 год в нее входит более 400 компаний, которые имеют лицензию на работу на рынке ценных бумаг.

Теперь поговорим о таком популярном, но малопонятном термине как биржевой индекс. Многие неоднократно слышали его по телевидению или встречали в интернете.

Значение индекса фондового рынка необходимо игрокам на рынке для того, чтобы отслеживать изменения стоимости ценных бумаг, которые сгруппированы по определённому признаку. Их насчитывается более 200 наименований. Наиболее известный – индекс Доу-Джонса (1884 год), который используется для того, чтобы охарактеризовать состояние промышленной сферы США (самый большой вес у компании Boeing и McDonalds).

Одним из старейших индексов на фондовом рынке является S&P 500. Этот индекс показывает стоимость акций компаний США, которые входят в список самых ликвидных (доходных), например, Microsoft и Apple.

В РФ – ММВБ, для расчета которого используются цена акций более 50 популярных и ликвидных предприятий России («Газпром», «Сбербанк», «Ростелеком» и т.д).

Назначение биржевых индексов – показывать направление и скорость изменения котировок [5] (цен) конкретной отрасли бизнеса. То есть знание и анализ индексов может дать участникам рынка информацию о возможных ценах на акции. Самый простой пример, рост стоимости нефти повлечет за собой увеличение цен на акции компаний, которые занимаются добычей и продажей«черного золота».

Рассмотрев понятие и участников фондового рынка перейдем к рассмотрению понятия и классификации ценных бумаг.

Понятие, сущность и какие виды ценных бумаг бывают

На фондовом рынке совершаются сделки с разными видами ценных бумаг. Они делятся на два вида: долевые и долговые. Прежде чем показывать различия между ними, нужно объяснить понятие ценная бумага. Под ним понимают документ, удостоверяющий право его владельца на часть конкретного имущество или долговые обязательства.К ценным бумагам принято относить: облигации, банковские сертификаты,векселя, акции, опционы, чеки, долговые расписки и т.д. Они используются для проведения операций на рынке финансовых активов.

Для того, чтобы раскрыть понятие ценные бумаги, необходимо сказать, что они должны быть оформлены по всем правилам, которые закреплены в законах РФ.

Для понимания смысла понятия ценные бумаги приведем их основные свойства:

Рассмотрим виды ценных бумаг. Существует несколько признаков, которые положены в основу деления финансовых активов на подвиды:

- Первый – экономическое содержание. По нему они делятся на долевые и долговые ценные бумаги.

Если финансовый актив подтверждает наличие займа, то носит название долговой ценной бумаги.Она необходима чтобы заемщик вернул средства, взятые в долг в установленный срок, вместе с суммой начисленных процентов. Это значит, что долговые ценные бумаги– гарантия того, что заемщик вернет деньги, взятые у кредиторов. Их плюсом является то, что заемщик получает средства под небольшой процент (в сравнении с банковским кредитом), а инвестор или кредитор – прибыль.

Долговыми ценными бумагами являются: вексель, облигация, сберегательный сертификат.

Долевая ценная бумага (примерами являются акции или паи) подтверждает, что фирма или гражданин купил долю предприятия, которое выпустило финансовый актив. Приведем пример. Фирма «Геолог» занимается разведкой природных богатств, она открыла новое месторождение черных металлов. Для начала разработки и добычи полезного ископаемого, ей нужны средства. Тогда предприятие (если создано в форме акционерного общества) решает выпустить ценные бумаги. Люди и фирмы, которые их покупают, называются акционерами. Деньги, поступающие от продажи акций, инвестируют в разработку месторождения. Когда оно начнет приносить прибыль, акционеры будут получать долю от дохода «Геолога». Сумма прибыли будет соответствовать количеству вложенных инвестиций в покупку акций.

Таким образом, отличия между двумя рассмотренными видами ценных бумаг состоят в том, что долевые способствуют накоплению собственного капитала предприятия, а долговые – приводят к формированию задолженности или заемного капитала.

Смысл рынка долевых ценных бумаг состоит в том, что фирма, выпустившая акции, привлекает дополнительные средства для развития, что позволит расширить деятельность (открыть новый цех или офис, закупить новое оборудование и т.д).

- Второй признак – характер выпуска (эмиссии). Их классифицируют на эмиссионные и неэмиссионные ценные бумаги. Рассмотрим, в чем состоят отличия между ними.

Если финансовые активы выпускаются в большом количестве и регулируются государством (ЦБ РФ) – это эмиссионные ценные бумаги. К ним относят: акции и облигации.

Рассмотрим, какие права есть у владельца эмиссионных ценных бумаг. Первое и самое главное право состоит в том, что средства, вложенные в покупку акций, вернутся инвестору. Для этого существует несколько способов: получение процентов, участие в работе предприятия-эмитента акций. Кроме того, владелец имеет право на продажу, дарение, залог или передачу по наследству (то есть на обращение ценной бумаги).

Если они выпускаются поштучно или в ограниченном количестве, их регистрация государством не обязательна, то это неэмиссионные ценные бумаги. К такому виду ценных бумаг принято относить векселя и чеки. Так, вексель подтверждает право кредитора на получение от должника суммы долга, а чек – это распоряжение перевести определенную сумму денежных средств его предъявителю.

В зависимости от классификации ценных бумаг по признакам, различают и виды деятельности на рынке ценных бумаг:

Помимо деления ценных бумаг на виды ценных бумаг эмиссионные и неэмиссионные, есть еще несколько признаков по которым классифицируют финансовые инструменты. Для наглядности они сгруппированы в таблице:

Рассмотрев понятие и виды ценных бумаг, перечислим их основные функции:

- Перераспределительная, заключается в том, что помогают распределять капитал между отраслями и фирмами;

- Мобилизирующая помогает использовать денежные средства акционеров (кредиторов) для финансирования экономики;

- Регулирующая, с помощью ценных бумаг можно корректировать обращение денег в стране;

- Расчетная: ценная бумага – кредитно-расчетное средство;

- Котировки ценных бумаг отражают состояние экономики. Если курс стабильный, то это говорит о хорошем экономическом положении государства.

Акции и облигации, векселя и другие виды ценных бумаг, их роль в экономике

Пришло время познакомиться более подробно с каждым из видов финансовых инструментов, которые продаются и покупаются на фондовом рынке. Начнем знакомство с самого известного, который носит название акция. Как известно, они делятся на простые и привилегированные акции.

Прежде чем, рассказать о разнице между ними, объясним, что представляет собой акция простыми словами. Это финансовый инструмент, который используются акционерными обществами для привлечения дополнительных средств. Они подтверждают право владения частью имущества, получение доли от чистой прибыли предприятия, акции которого куплены, а также участие в управлении фирмой. Акции дают возможность получать несколько видов доходов. Первый вид – дивиденды [6] , второй вид – доход от продажи акций по цене дороже, чем они были приобретены. Если акция продана дешевле, чем куплена, то получается убыток. Этот вид ценных бумаг принято делить на обыкновенные и привилегированные акции.

- Первые являются наиболее популярным финансовым активом на рынке ценных бумаг. Они позволяют владельцу принимать участие в голосовании. При этом одна ценная бумага равна одному голосу, а также собственник акции имеет право получать прибыль, которая будет напрямую зависеть от размеров прибыли организации. Существует такой вид акций, которые носят название простые именные акции. Они означают, что финансовый актив принадлежит конкретному лицу, это зафиксировано в реестре акционеров. Чтобы продать такую акцию, необходимо внести изменения в опись, которая ведется на предприятии;

- Вторые не позволяют голосовать, но также дают право получать доход по акциям, при этом сумма дивидендов фиксированная. Схематично разница между простыми акциями и привилегированными показана на рисунке:

Характеристикой и привилегированных, и простых акций является их доходность, которая рассчитывается в процентах. Именно этот показатель позволяет понять, насколько эффективно вложение денег в покупку акций. Для расчета этого параметра используются такие данные, как цена актива на начало периода и цена на конец периода.

Также для характеристики стоимости привилегированных акций, и обыкновенных используется несколько цен. Первый вид цен – номинальная или номинал акций. Его можно увидеть на лицевой стороне ценной бумаги. Под номиналом акций принято понимать стоимость (цену) финансового актива. Чтобы определить номинал акций используется формула:

После того, как простые и привилегированные акции размещают на рынке ценных бумаг, говорят, что возникает их рыночная цена. Она определяется также, как и цена любого товара, на основе спроса и предложения на финансовые активы конкретного акционерного общества. Второе название рыночной цены акции – курс ценной бумаги.

Второй вид финансовых инструментов, которые продаются и покупаются на рынке ценных бумаг носит название облигация. Она закрепляет право владельца ценной бумаги на возврат долга. Такие финансовые инструменты использует и государство, и предприятия, и банки. Это делается для того, чтобы увеличить поступления денег в бюджет страны (или фирмы).

Покажем, какие различия есть между облигациями и акциями:

Для того, чтобы определить доходность облигаций, необходимо знать сумму процентов (второе название – купон), которые выплачиваются и сумму разницы между покупной ценой и ценой реализации.

Если процент не выплачивался, то чтобы рассчитать доход облигации, берется стоимость ее покупки и продажи. Если облигация не предполагает купонных (процентных) выплат, то ее называют беспроцентной. При приобретении такой ценной бумаги покупатель старается купить ценную бумагу дешевле, а продать по более дорогой цене. Это значит, что прибыль образуется за счет разницы стоимости облигации. Принято делить такую облигацию на купон и остаточную часть. Владелец беспроцентной облигации получает выплату по купону за шесть месяцев до момента погашения [7] ценной бумаги. А остаток стоимости выплачивается тогда, когда заканчивается срок договора по облигации. Договор может быть заключен на короткий период в 1 год, или на долгий срок от 5 лет). Такое деление дает возможность инвестору получить большую прибыль. Это связано с тем, что облигация, разделенная на две части, стоит дороже, чем финансовый актив, который продается целиком.

Существует несколько видов облигаций:

- Государственные облигации обычно выпускают Правительства государств или Министерство финансов. Цель их выпуска – привлечение средств в бюджет страны. Таким образом, покупатель гособлигаций является кредитором государства. Более подробно о них можно прочитать в уроке «Государственные финансы»;

- Облигации банков – это активы, которые выпускают коммерческие финансовые организации (банки). Делается это с целью привлечения средств на развитие.

Приведем пример расчёта дохода владельца облигации. Предположим, номинал равен 50000 рублей, срок погашения долга – 360 дней или 1 год, купон облигации – 8%. Тогда: 50000·8%=4000 рублей за один год.

Специалисты, работающие на фондовом рынке, считают, что покупать облигации выгодно. Ее владелец сможет получать от нее доход, а в случае продажи ценной бумаги, вернет вложенные деньги в полном объеме.

Еще один вид ценных бумаг – вексель, синоним этого слова – долговая расписка. Этот вид ценных бумаг появился раньше других. Смысл векселя в том, что кредитор выдает в долг определённую сумму денежных средств, а заемщик пишет расписку о том, что берет деньги на конкретных условиях. Векселя выпускаются на специальной бумаге, которая защищает их от подделки. Таким образом, вексель – это долговая ценная бумага (от слова «долг»), в соответствии с которой должник возвращает не только долг, но и процент, в установленное время. Эти ценные бумаги выдаются и физическими лицами, и предприятиями.

Покажем на примере, как осуществляется учет векселей и определяется доход по ним. Для этого используется два показателя: цена покупки и цена продажи.

Иванов купил вексель номиналом 50000 рублей. Процентная ставка 8%, срок погашения 1 января 2021 года по цене номинала (50000 рублей). Если Иванов будет продавать вексель,то он получит 50000 рублей и процент – 4000 рублей.

Значит сумма дохода по векселю будет равна: 4000 рублей.

Одним из видов векселей является переводной вексель. Его часто используют в качестве расчетного средства между предприятиями, например, в торговых сделках. Его смысл в том, что такой документ содержит приказ кредитора должнику (или заемщику) о том, что он обязан заплатить указанную в документе сумму, в установленный срок другому предприятию или лицу, которое предъявит эту ценную бумагу. Схема расчетов более подробно показана на рисунке:

В таблице представлена краткая характеристика других видов ценных бумаг:

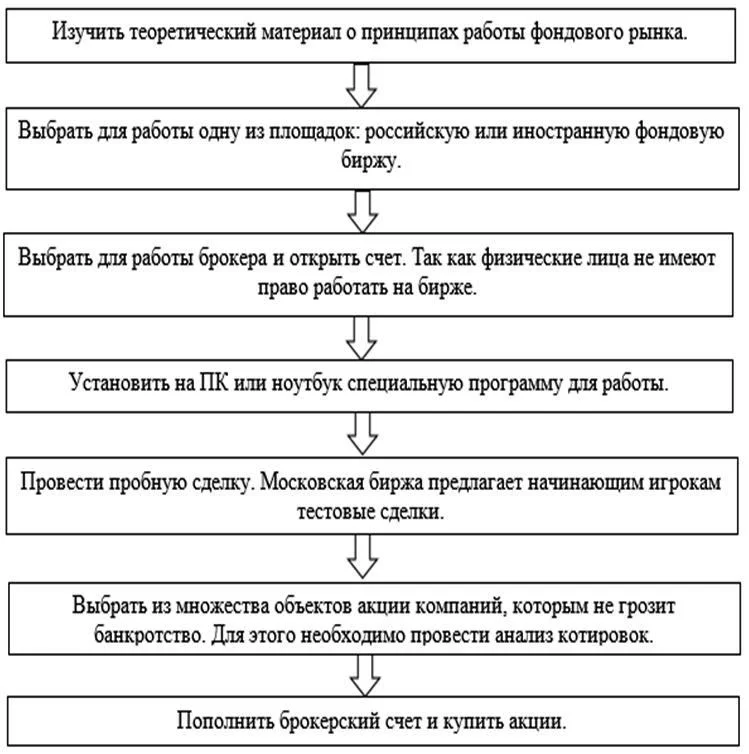

В заключении приведем краткую пошаговую инструкцию, которая поможет начать работать на фондовом рынке:

По оценкам экономистов, в август 2020 года на рынках РФ произошел рост количества инвесторов из частных лиц (то есть обычных граждан). Это объясняется несколькими причинами:

- Высокая доходность от проводимых на рынке операций (в марте 2020 года наблюдалось резкое падение стоимости акций, при этом она значительно увеличилась к августу);

- Ставки по вкладам в банках снижаются и люди ищут другие способы заработка;

- Появились мобильные приложения, где легко приобрести, например, акции «Роснефти» или других компаний.

Приведём несколько советов для человека, который хочет попробовать заработать на фондовом рынке:

- Покупать ценные бумаги на долгий срок. Специалисты не советуют начинающему инвестору пытаться заработать на колебаниях цены акций, слишком высок риск потерять свои вложения. Однако операции по покупке и продаже ценных бумаг очень выгодны брокеру, который имеет долю от каждой проведенной сделки по поручению заказчика-инвестора;

- Пакет акций нужно регулярно пополнять (один раз в две недели, или в месяц) и покупать их нужно только на «свободные» деньги;

- Не покупать акции одной компании, их нужно диверсифицировать. Если стоимость акций одной организации упадет, то другой может возрасти.

Словарь

1. Брокер – посредник, который является связующим звеном между продавцом и покупателем на финансовых рынках (валютном, фондовом и других).

2. Инвестиции — это вложение денег во что-то сейчас, чтобы приумножить их в будущем..

3. Финансовый актив (инструмент) – это собственность предприятия, которая предполагает получение дохода от нее, его примером являются ценные бумаги

4. Эмитент ценных бумаг –лицо, выпускающее от своего имени ценные бумаги, которое обязано выполнить обязательства, прописанные при выпуске ценных бумаг.

5. Котировки – это стоимость, по которой торгуется ценная бумага. Другими словами, котировка аналог ценника в магазине на продукты или одежду.

6. Дивиденд – это прибыль, которую получает акционер от владения акциями другой фирмы.

7. Момент погашения (дата окончания договора) – это дата, после наступления которой инвестору (держателю) возвращается стоимость ценной бумаги.

Фондовый рынок

Для начала выясним, что такое биржа, а потом поговорим о том, чем фондовая биржа отличается от всех остальных. Охарактеризуем цели игроков на фондовой бирже и выясним, каким образом они получают прибыль, что значит играть «на повышение» и «на понижение», и при чём тут быки и медведи. А завершим объяснением констатацией факта: фондовые биржи способствуют перераспределению денежных средств между отраслями экономики.

В данный момент вы не можете посмотреть или раздать видеоурок ученикам

Чтобы получить доступ к этому и другим видеоурокам комплекта, вам нужно добавить его в личный кабинет.

Получите невероятные возможности

1. Откройте доступ ко всем видеоурокам комплекта.

2. Раздавайте видеоуроки в личные кабинеты ученикам.

3. Смотрите статистику просмотра видеоуроков учениками.

Получить доступ

Конспект урока «Фондовый рынок»

На уроках по основам экономики вы, наверняка, уже не один раз говорили о фондовом рынке, фондовой бирже. Когда изучали историю западных стран в межвоенный период, тоже её вспоминали. Помните, именно с краха Нью-Йоркской фондовой биржи началась Великая депрессия – самый глубокий экономический кризис двадцатого века, не связанный с мировой войной. Сведения о котировках ценных бумаг на крупнейших фондовых биржах мира без конца выплёскивают на нас новостные каналы. Играть на фондовой бирже можно в Интернете.

Начнём с биржи. Представьте себе бельгийский городок Брюгге. Даже не городок, а вполне себе солидный город. В 2013-ом году число его жителей составляло 117 тысяч 172 человека. Не такой уж и солидный? Ну, это смотря с чем сравнивать. Зато, безусловно, очень красивый и уютный. Туристы часто называют его Северной Венецией. Но, в связи с нашей темой, представим, что сейчас начало не двадцать первого, а пятнадцатого века. Тогда, кстати, Брюгге был значительно крупнее. Историки говорят, что в средние века его население достигало двухсот тысяч человек. Практически, мегаполис. Мы с вами видим площадь перед гостиницей «Бурсе». Она принадлежит богатому и уважаемому купеческому семейству Ван дер Бурсов. «Bursa», в переводе с латыни, – «кожаный мешок», «кошелёк». Вот и в семейном гербе изображены три кожаных мешочка.

Основными постояльцами гостиницы Ван дер Бурсов были их коллеги – купцы. Из самых разных уголков Европы, но преимущественно из центров тогдашней мировой торговли: Флоренции и Генуи. Чем же им так полюбился отель? Здесь, на площади в центре Брюгге, уже много лет подряд проводились грандиозные ярмарки, на которых заключались сделки по продаже и покупке крупных партий товаров. Продавали также и ценные бумаги – векселя. А Ван дер Бурсы предложили более комфортные условия для осуществления этих сделок. Толкаться на площади богатым купцам… Как-то не солидно! А в гостинице – просторный зал для деловых встреч, надёжные сейфы, отдельные кабинеты, где можно в абсолютно конфиденциальной обстановке подписать контракт. Вот это, собственно и была, первая самая настоящая биржа.

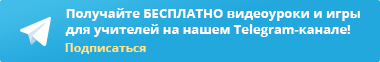

А первое специально построенное для этих целей здание появилось в голландском городе Антверпене в 1531-ом году. На его фронтоне была размещена надпись: «Для торговых людей всех стран и наречий». Эти слова можно считать девизом и современных бирж.

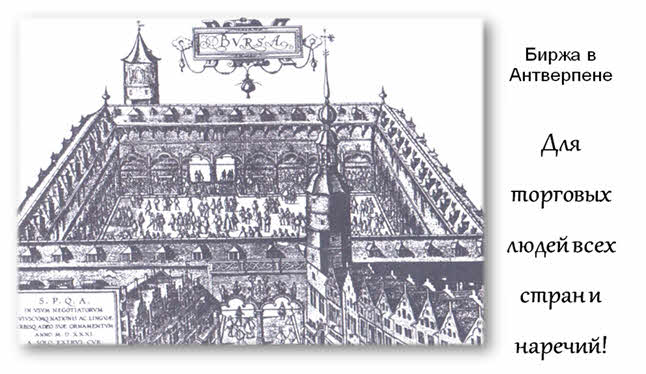

Итак, биржа – это здание, где собирались торговцы, деловые люди, вели переговоры, заключали сделки о поставке товаров оптом. Происходило всё это в соответствии с определёнными, принятыми всеми участниками, правилами. Это служило дополнительной гарантией надёжности контрактов.

Сейчас биржа – не просто некое помещение. Это экономическая коммерческая организация, юридическое лицо, которое организует регулярные торги партиями (лотами) товаров, валютой, ценными бумагами. Биржа обеспечивает прозрачность и юридическое обеспечение сделок, ведёт их учёт, предоставляет информацию о состоянии рыночной конъюнктуры. Благодаря развитию информационных технологий, для современной биржи уже и здания, в общем, не требуется. Она может вполне спокойно действовать где-то в виртуальных пространствах Интернета.

Первые биржи, как вы уже, вероятно, поняли, были товарными. То есть, заключаемые сделки были связаны с поставками зерна, леса, золота, сукна, да даже тюльпанов. В тридцатых годах семнадцатого века Голландию охватила настоящая «тюльпаномания». Вы не поверите, но стоимость луковицы этого достаточно скромного цветка измерялась тысячами флоринов (или гульденов). В архивах сохранился документ о продаже дома за три луковицы тюльпанов. А новоиспечённый супруг был просто счастлив получить в качестве приданого своей невесты одну луковицу. Известен случай, когда за подобную луковицу (одну!) купили пять гектаров земли. Поподробнее об этой эпопее вы можете узнать сами. А мы вернёмся к видам бирж.

Кроме товарных, бывают валютные биржи. Что именно там продают и покупают, вам, скорее всего, объяснять не нужно. Ну и на фондовых биржах совершают сделки с ценными бумагами, чаще всего, с акциями. Биржи бывают специализированными – только акции IT-компаний, только нефть, только алмазы. И универсальными, где можно много чего продать и купить.

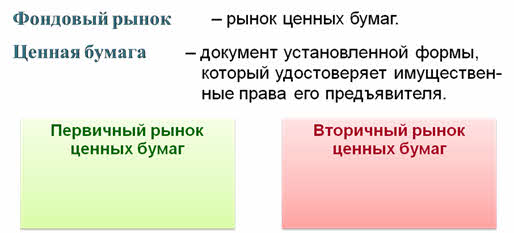

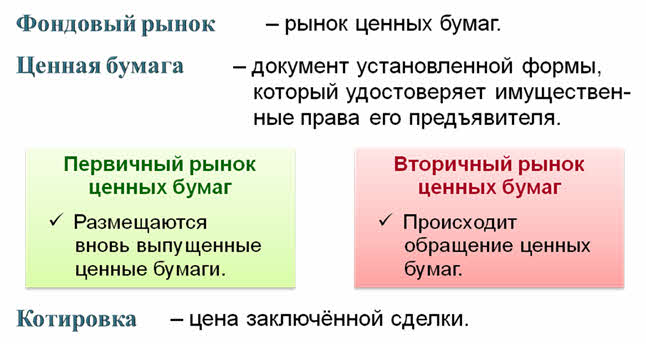

Почему рынок ценных бумаг называют фондовым? Вспомним, что ценная бумага – это документ установленной формы, который удостоверяет имущественные права его предъявителя, то есть, права на часть производственных фондов. А в связи с этим возникают и права на часть прибыли, управление предприятием и так далее.

Часто выделяют первичный и вторичный рынки ценных бумаг. На первичный рынок попадают вновь выпущенные бумаги. Принято решение о создании новой компании или привлечении дополнительного капитала в уже действующее предприятие. Выпускаются акции в соответствии с размером уставного капитала, и все желающие могут их приобрести. Ну, или не все, если речь идёт о закрытом акционерном обществе. То есть, каждая акция – это определённая доля имущества фирмы в денежном выражении.

Скажем, уставной капитал компании «Одуванчик» – один миллион рублей. Выпущено десять тысяч акций. Значит, стоимость одной акции – 100 рублей. Это – номинальная стоимость. Но если акции продаются и покупаются, значит, они являются товаром. И их цена, как и любого другого товара, зависит от соотношения спроса и предложения. Вы хотите продать принадлежащие вам десять одуванчиковых акций, а по сто рублей покупатели готовы приобрести только пять, значит, цена будет снижаться. А если желающих на тысячу наберётся, то ваши сто акций купят те, кто готов заплатить больше номинальной стоимости. Установившуюся на рынке и постоянно изменяющуюся цену акций называют курсом акций. Ну, или курсом других ценных бумаг.

Эти самые курсы устанавливаются на вторичном рынке, где все эти продажи и покупки осуществляются. Вы, вероятно, слышали и ещё один термин – котировка ценных бумаг (или валют, или ещё чего-нибудь). Котировка – эта та цена товара, на которой продавец и покупатель готовы сойтись, заключить сделку. На биржах, в том числе и на фондовых, создаются специальные котировочные комитеты, которые регистрируют и публикуют информацию о ценах. Чаще всего объявляются цены на момент открытия и закрытия биржевых торгов, а также максимальные и минимальные цены в течение дня.

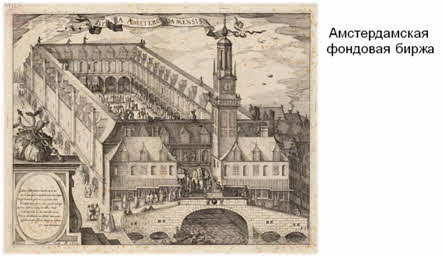

Фондовые биржи – не новое явление. Первая из них, как полагают, появилась в Амстердаме. В 1608-ом году было возведено здание Амстердамской фондовой биржи. Связано её возникновение с деятельностью Голландской Ост-Индской торговой компании.

Вложиться в неё мог любой гражданин. Всем было известно, насколько прибыльна торговля пряностями. Поэтому компания очень быстро сколотила капитал почти в шесть с половиной миллионов гульденов. Это при том, что одна акция стоила всего три гульдена за штуку. Дела не сразу наладились. Выплаты по акциям не гарантировались: нет прибыли, нет и дивидендов. Вернуть пайщикам вложенные деньги компания обещала, но не ранее чем через десять лет. Так что, те, кто хотел хоть что-то получить, могли только искать желающих эти самые акции купить. Сделки как раз и совершались, в основном, на Амстердамской фондовой бирже. Кстати, покупатели не прогадали. Ост-Индская компания постепенно вышла в плюс, и вкладчикам стали выдавать причитавшиеся им деньги. Курс её акций начал расти.

Постепенно фондовые биржи стали возникать и в других странах. В России первая из них была учреждена в 1724-ом году в Санкт-Петербурге.

Открытие Московской Екатерина Вторая запланировала ещё в 1789-ом, но реально действовать она начала лишь после Отечественной войны 1812-ого года. Некоторое развитие биржи, в основном товарные, получили в Советской России в период нэпа. В 1930-ом году их деятельность прекратилась. И возобновилась лишь после распада СССР. Крупнейшей фондовой биржей России является Открытое акционерное общество Московская биржа. Мировой же рейтинг возглавляет NYSE Euronext: результат слияния в 2007-ом году Нью-Йоркской фондовой и Европейской биржи.

Итак, на фондовой бирже играют. Разумеется, не в шахматы и не в прятки. Играют на курсе ценных бумаг.

Вообще, всех их покупателей можно разделить на две большие группы: инвесторов и спекулянтов. Инвесторы приобретают ценные бумаги, рассчитывая на доходы в длительной перспективе, вкладывают свои свободные денежные средства в то или иное предприятие. Спекулянты же хотят получить прибыль здесь и сейчас. Вот как раз они и играют на курсе. То есть, пытаются предсказать, как он изменится, и извлечь из этого выгоду.

Основными разновидностями подобных игроков являются «быки» и «медведи». Существуют разные версии происхождения этих названий, но они настолько широко распространились, что эти животные стали даже своеобразным символом фондового рынка. «Быки» играют на повышение.

Они покупают ценные бумаги, рассчитывая, что в ближайшее время их курс повысится. Например, сегодняшний курс акций нашей компании «Одуванчик» – 150 рублей. Вы считаете, что завтра он повысится до 200-от. Почему? Проанализировали котировки, интуиция вам подсказывает – неважно!

В общем, вы решили рискнуть и приобрели двадцать акций. Потратили соответственно три тысячи рублей. Бинго! Вы угадали. Курс повысился до предполагаемой отметки. Продаём акции! В итоге ваша прибыль – тысяча рублей. Ну, на самом деле, меньше. Биржа – коммерческая организация, она должна получить свой куш. Либо в виде членского взноса, либо определённый процент от суммы сделки. А если интуиция вас подвела, и курс снизился? Что ж тут сделаешь? Игра на фондовой бирже – высокорискованное занятие.

С «быками» всё ясно. А как зарабатывают «медведи»? Каким образом можно выиграть от понижения курса? Итак, сегодняшний курс одуванчиковых акций – 150 рублей. Вы думаете, что завтра он снизится до ста. Берёте взаймы на один денёк двадцать акций и продаёте. У вас на руках – три тысячи. Если курс и правда понизится, то завтра вы их купите за две тысячи рублей. Тысяча – ваша!

Это, так сказать, в общих чертах. На самом деле, разумеется, не всё так просто. И хотя играть на бирже может, в принципе, любой человек, чаще это делают профессионалы: брокеры, маклеры, дилеры. На биржах действуют брокерские конторы, которые работают со многими клиентами: как юридическими, так и физическими лицами. Они заинтересованы в успешном распоряжении их деньгами, потому что получают процент от прибыли.

Фондовые биржи способствуют перераспределению денежных средств между отраслями экономики, то есть, являются частью финансового рынка.

Что такое фондовый рынок

Фондовый рынок — это совокупность специализированных площадок, на которых сегодня проходят торги ценными бумагами. Инвесторам-новичкам не всегда понятно, как эта система работает, каковы функции фондового рынка, какие виды активов на нем обращаются. В данной статье мы детально разберемся, что же такое фондовый рынок, рассмотрим его устройство и выясним, как на нем торговать рядовому инвестору.

Определение фондового рынка и его участники

Фондовый рынок — это организованный и централизованный рынок ценных бумаг. Выражаясь проще, это место, где проходят торги акциями, облигациями, депозитарными расписками, паевыми фондами и прочими финансовыми средствами. Современный фондовый рынок представляет собой целую экосистему из взаимосвязанных механизмов, затрагивающих не только операции передачи ценных бумаг от одних собственников другим, но и процедуры листинга, эмиссии, налогообложения и ряд других процессов. Эта экосистема является саморегулируемой.

У фондового рынка имеются характерные признаки:

- наличие торговой площадки (в России, к примеру, это Московская и Санкт-Петербургская биржи);

- обязательный механизм отбора финансовых активов, строго соответствующих внутренним критериям;

- стандартизация торговых процессов и их ограниченность во времени;

- централизованное оформление сделок и гарантия их исполнения;

- контроль уполномоченных органов за деятельностью всех участников рынка;

- установка и предоставление официальных биржевых котировок.

В работу фондового рынка вовлечено несколько групп участников:

- эмитенты — коммерческие фирмы, органы власти государств и их субъектов, выпускающие в обращение ценные бумаги;

- инвесторы и трейдеры — физические и юридические лица, инвестиционные фонды, государственные органы власти, покупающие и продающие активы;

- регуляторы — контролирующие органы, следящие за деятельностью биржевых участников (в России — Центробанк);

- посреднические компании — маркетмейкеры, дилерские центры, брокерские конторы, среди задач которых — обеспечение ликвидности финансовых инструментов и организация доступа на биржу инвесторам;

- инфраструктурные организации — биржи, депозитарии, репозитарии, клиринговые центры, обеспечивающие реализацию биржевых механизмов.

К участникам также относятся организации и лица, оказывающие сопутствующие услуги: консультационные, аудиторские, оценочные и др. Они не принимают непосредственного участия в функционировании фондового рынка, а лишь помогают другим его участникам осуществлять свою деятельность.

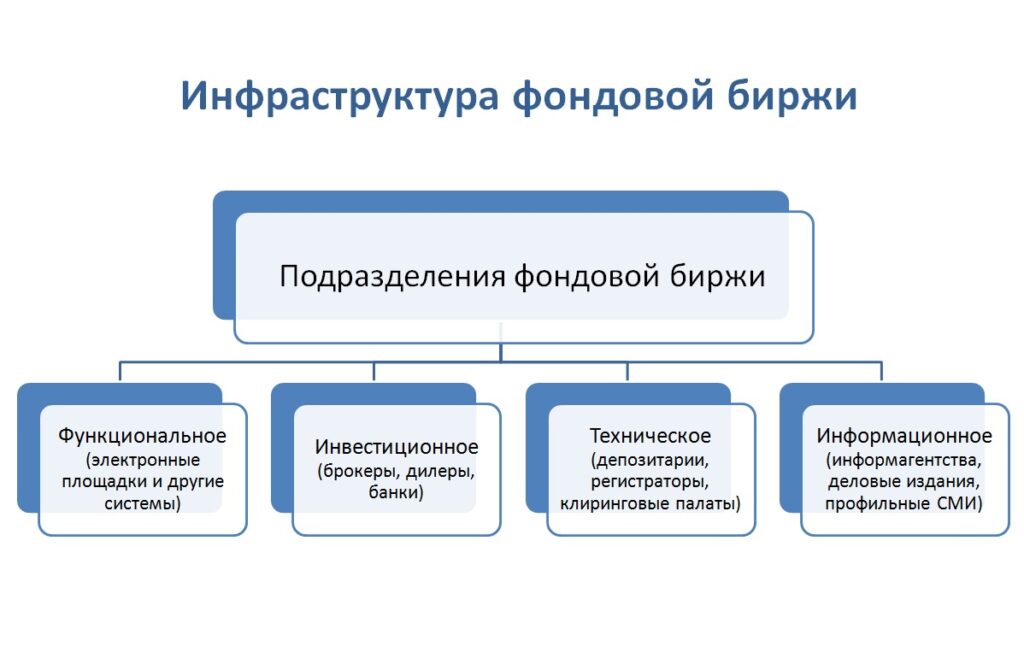

Устройство фондовой биржи

Фондовая биржа и фондовый рынок — схожие понятия, зачастую употребляемые как синонимы. Хотя формально фондовая биржа — составная часть рынка ценных бумаг. Это платформа, на которой проводятся сделки купли-продажи активов. Она обладает многокомпонентной инфраструктурой, включающей несколько подразделений:

- функциональное — электронные площадки для торгов и прочие системы;

- инвестиционное — брокерские, дилерские, банковские и другие организации, принимающие непосредственное участие в торгах;

- техническое — депозитарные и регистрационные системы, клиринговые палаты, обеспечивающие организацию торгового процесса;

- информационное — информагентства, деловые издания и профессиональные средства массовой информации, с которыми взаимодействует биржа.

Биржевая торговля подразумевает заключение участниками торгов сделок купли-продажи в отношении финансовых активов. Любая сделка проводится в четыре этапа:

- выставление заявки на приобретение или продажу актива;

- сверка параметров сделки на стороне покупателя и продавца;

- клиринг — проверка биржей корректности оформления сделки, сверка расчетов, оформление документации;

- исполнение сделки — процесс обмена актива на деньги.

До всеобщей компьютеризации биржевая торговля осуществлялась в реальном режиме — непосредственно в помещениях торговых залов бирж. Сегодня же все торговые процессы ведутся в онлайн-режиме. Совершать операции с ценными бумагами можно дистанционно — посредством сети Интернет. Для ведения электронной торговли необходимо лишь какое-либо устройство (компьютер, смартфон или планшет) и специальное программное обеспечение (терминал, приложение и др.)

Регулируемость фондовых бирж

За порядком и легальностью работы биржевых площадок следят регулирующие органы. Они занимаются выдачей лицензий профессиональным участникам, запрашивают и раскрывают необходимые финансовые сведения, расследуют факты нарушений, проводят санкционные мероприятия.

В разных государствах в роли регуляторов выступают различные организации: государственные органы, некоммерческие структуры, особые комиссии. В США регуляторные функции лежат на Комиссии по ценным бумагам и биржам (SEC), в Великобритании — на Управлении по финансовому регулированию и надзору (FCA), в Китае — на Комиссии по регулированию ценных бумаг (CSRC).

В РФ регулятором назначен Центробанк. Основными нормативными актами являются федеральные законы «О рынке ценных бумаг» и «Об организованных торгах». Полный перечень документов, регулирующих работу отечественных бирж, размещен на сайте Центробанка.

Плюсы и минусы фондовых бирж

В работе фондовых бирж есть свои плюсы и минусы. Среди достоинств можно отметить:

- обеспечение прозрачности финансовой информации эмитентов;

- гарантия качества и надежности эмитентов и выпускаемых ими инструментов за счет строгих процедур отбора и допуска на рынок;

- четкость внутренних правил, формирующих согласованный механизм торговли;

- большое разнообразие и высокая ликвидность активов;

- легкость и удобство торговли.

Главные недостатки связаны с финансовыми рисками: отсутствие государственного страхования инвестиций и гарантий стабильности заработка, опасность денежных потерь.

Как торговать на фондовом рынке

Рядовые инвесторы не имеют персонального доступа на фондовые биржи. Чтобы вести там торговлю, они должны использовать услуги посредников — профессиональных участников бирж. Таким посредником становится брокерская компания или доверительный управляющий (частное лицо, имеющее лицензию, или организация). Кого из них выбрать для сотрудничества, решает сам инвестор.

Брокерская контора заключает сделки на бирже от лица клиента и по его распоряжению. Такой партнер подойдет тем, кто планирует самостоятельно принимать все торговые решения. Доверительный управляющий торгует от своего имени, но на средства клиента и по выбранной им стратегии. Доверительное управление удобно тем, кто не имеет желания или возможности заниматься инвестициями самостоятельно.

Мы рассмотрим процесс организации биржевой торговли через брокерскую компанию.

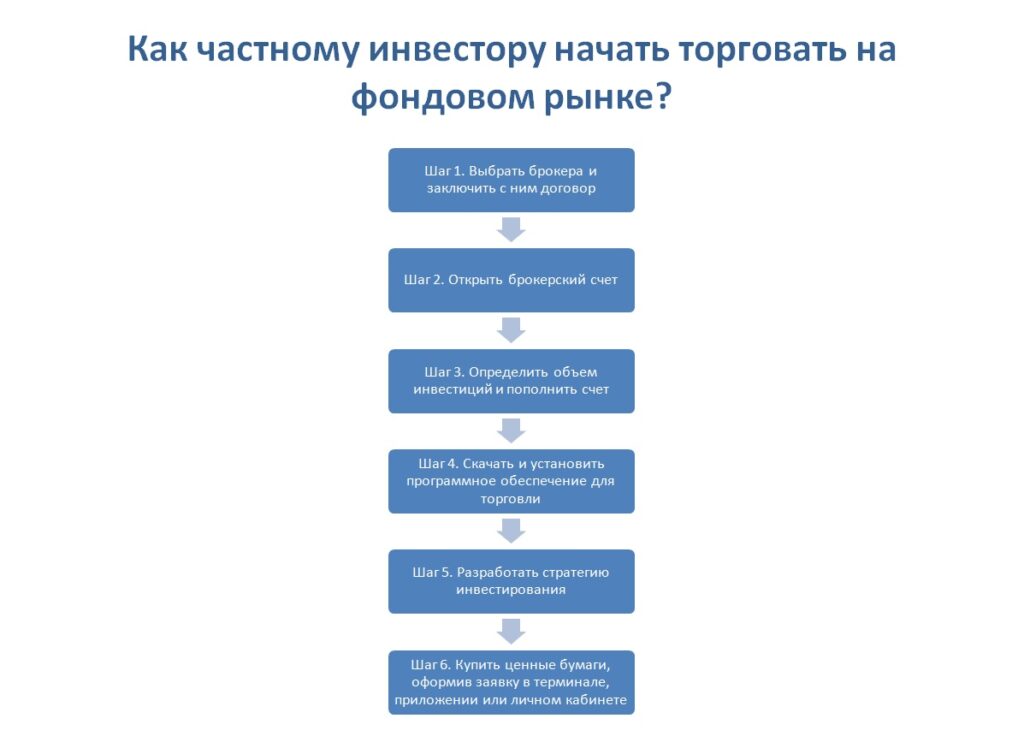

Чтобы получить доступ к торгам на фондовом рынке и начать инвестирование, физическому лицу необходимо выполнить ряд последовательных действий:

- Выбрать брокерскую контору и подписать с ней договор. Предварительно нужно изучить условия обслуживания — комиссии, тарифы, перечень услуг — и убедиться, что они подходят.

- Открыть брокерский счет в выбранной компании. С этого счета будут осуществляться торговые операции.

- Определить примерный объем инвестиций и внести необходимые денежные средства на брокерский счет любым удобным способом.

- Скачать и установить программное обеспечение (ПО), требующееся для биржевой торговли. Это может быть терминал, мобильное приложение и другие специализированные программы. Базовое ПО рекомендует и предоставляет брокер, вспомогательное можно найти на специализированных ресурсах. Ряд брокеров реализует возможность торговли через личный кабинет на сайте. В этом случае установка ПО не обязательна.

- Разработать стратегию инвестирования: определить временной горизонт для вложений, категории предпочтительных ценных бумаг — акции, облигации, паевые фонды и пр., — подобрать подходящих эмитентов и конкретные бумаги. Опытные инвесторы при подготовке стратегии тщательно изучают рынок, аналитику, применяют технический и фундаментальный анализ.

- Приобрести выбранные ценные бумаги, сформировав заявку в торговом приложении, терминале или личном кабинете. Для этого актив нужно найти по названию или тикеру, выбрать направление сделки — покупка или продажа, — указать объем лота и подтвердить сделку.

После исполнения сделки актив будет записан на брокерский счет инвестора. Он вступит во владение купленными им ценными бумагами. Поскольку современные биржевые активы имеют бездокументарную форму, свидетельством собственности будет являться запись в депозитарной системе или реестре регистратора, где хранятся цифровые коды ценных бумаг и ведется их учет.

Виды сделок на фондовой бирже

Торговые сделки, проводимые на биржах, можно разделить на два основных типа:

- инвестиционные — рассчитанные на удержание бумаг в течение длительного времени;

- спекулятивные — краткосрочные вложения средств с целью быстрой перепродажи актива и фиксации прибыли.

С точки зрения стратегии заработка существует иная классификация сделок:

- «лонги», или длинные позиции — сделки по приобретению финансовых инструментов, совершаемые с расчетом заработать на росте их стоимости;

- «шорты», или короткие позиции — продажа ценных бумаг, взятых взаймы у брокера, с целью заработать на снижении их стоимости.

Длинные позиции могут открываться с использованием собственных денег инвестора или с привлечением заемных средств, одалживаемых у брокера. Торговля на кредитные деньги называется маржинальной. Короткие позиции всегда открываются на заемные средства и являются атрибутом маржинальной торговли.

Также возможна классификация по времени исполнения сделок. В соответствии с данным критерием выделяют сделки:

- с немедленным исполнением — расчет и поставка происходят день в день (так называемый режим Т0);

- с отложенным исполнением — расчет и поставка происходят спустя 1-2 дня (режимы Т+1 и Т+2).

Отложенные по срокам сделки особенно удобны в тех случаях, когда на торговом счету инвестора в день оформления заявки на сделку нет полной суммы, необходимой для ее проведения: у него есть возможность внести остаток в последующие дни.

Риски торговли на фондовом рынке

При осуществлении торговых операций на бирже инвесторы и трейдеры рискуют вложенным капиталом. При этом не важно, ведут ли они деятельность самостоятельно или пользуются услугой доверительного управления. Если что-либо пойдет не по плану, бремя финансовых потерь ляжет исключительно на их плечи.

На фондовом рынке существует два главных финансовых риска:

- банкротство брокерской или управляющей организации;

- потеря средств в связи с движением цены в противоположную от предполагавшейся инвестором сторону.

В России инвесторы никак не застрахованы от первого вида риска. Если посредник обанкротится и не выполнит своих обязательств, решать вопрос с его долгом придется в судебном порядке. Правда, ценные бумаги, записанные на торговый счет инвестора, обычно без затруднений переводятся по запросу в другую брокерскую организацию.

В США существует специализированная организация — SIPC, — занимающаяся страхованием инвестиций в ценные бумаги. При банкротстве одного из брокеров, являющихся участником ее программы, его клиентам выплачиваются деньги или возвращаются ценные бумаги на сумму в пределах 500 тысяч долларов. Российские инвесторы, желающие сотрудничать с американскими брокерами, могут для обеспечения своей финансовой безопасности выбирать те из них, что являются членами SIPC.

От риска потери средств при неверном прогнозировании движения цен не застрахован никто. Причиной движения котировок в том или ином направлении является экономика. Негативные экономические тенденции приводят к падению рынка, отдельных его секторов или бумаг конкретных компаний. Положительные, наоборот, ведут к росту цен. Для снижения риска потерь рекомендуется тщательно выбирать финансовые инструменты, следить за экономической ситуацией, изучать отчетность эмитентов и диверсифицировать инвестиционный портфель, добавляя в него разные категории бумаг.

Источник https://100urokov.ru/predmety/rynok-cennyh-bumag

Источник https://videouroki.net/video/19-fondovyi-rynok.html

Источник https://beststocks.ru/journal/chto-takoe-fondovyj-rynok/