Как на финансовых рынках надулись пузыри, и почему они могут лопнуть в 2023 году

Не успел мир оправиться от экономического кризиса, спровоцированного пандемией COVID-19, как ему пророчат новые потрясения. С осени прошлого года зарубежные и отечественные эксперты все чаще пугают пузырем, надувшимся на финансовых рынках США, и предрекают его скорое схлопывание, т. е. обвал этих самых рынков. В сентябрьском прогнозе российский ЦБ одним из возможных сценариев назвал новый экономический кризис, сопоставимый по масштабам с кризисом 2008–2009 годов. Причина – американский пузырь. Время наступления гипотетического катаклизма – 2023 год.

Лукавый Баффет

То, что мы зовем пузырем, экономисты называют перекапитализацией – это ситуация, когда ажиотажный ценовой рост того или иного актива резко превышает реальную потребность в нем у игроков рынка.

Уровень капитализации фондовых рынков оценивается по отношению суммарной стоимости активов к ВВП государства. Данный метод мониторинга еще называют индексом Баффета, или просто Buffet – его предложил знаменитый миллиардер и финансовый спекулянт Уоррен Баффет, уверявший, что это самый надежный способ предсказывать кризисы. Скажем, для США Buffet вычисляется так: значение индекса Wilshire 5000 Total Market (рыночная капитализация всех публичных компаний Америки) делится на ВВП страны за последний квартал, результат считается в процентах. Если индекс ниже 75%, то рынок сильно недооценен; показатель от 75% до 115% – плюс-минус норма, цифра более 115% свидетельствует о перегретости рынка, а более 135% означает пузырь и возможность скорого обвала.

Весной 2000-го индекс Баффета предсказал крах пузыря доткомов (американских интернет-компаний), затем сработал в 2008-м. Сейчас, если верить барометру Баффета, на фондовом рынке Америки надулся пузырь размером с Солнце – 204,1% по состоянию на август. То есть суммарная стоимость активов вдвое превышает размер самой большой экономики мира. Плюсуем сюда рекордные показатели задолженности и видим, что условия для финансового кризиса налицо.

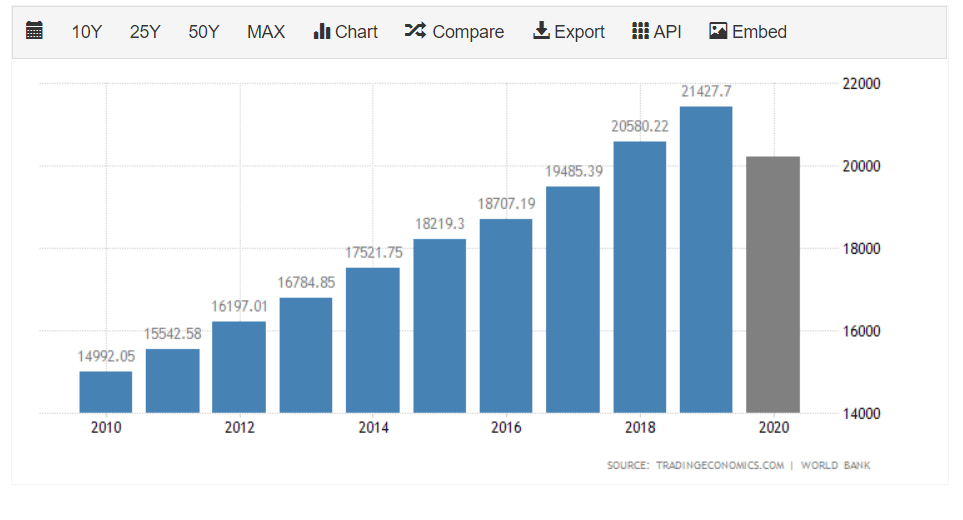

Но рынок пока и не думает сыпаться. В чем дело? Во-первых, индекс Баффета – вещь довольно лукавая, он способен показать состояние рынка, но не предсказать момент обвала. Ведь иные пузыри могут надуваться годами. Во-вторых, сейчас тот редкий случай, когда природа пузыря абсолютно ясна, поэтому у финансовых властей есть возможность его контролировать. Причиной нынешней перекапитализации фондовых рынков стала мягкая денежно-кредитная политика, проводимая в большинстве крупных экономик. К примеру, еще до пандемии Федеральная резервная система (ФРС) США осуществляла политику количественных смягчений, покупая бумаги компаний на сотни миллиардов долларов. После начала коронакризиса политика регуляторов стала сверхмягкой. Та же ФРС выкупила ценных бумаг более чем на $4 трлн, а европейский Центробанк – более чем на 3,3 трлн евро. На фоне низкой инфляции (в США с 2010 года она лишь четыре раза перевалила за 2,5%, в остальные годы недотягивала до 2%, а иногда и до 1%) это побуждало инвесторов вкладывать деньги в фондовый рынок и в рынок недвижимости. Как следствие, оба рынка стремительно росли – в отличие от ВВП и других экономических показателей. В конце августа основные американские индексы – Dow Jones, S&P 500, Nasdaq 100 – превысили допандемические показатели на 25–75%, при том что экономика даже не отыграла кризисное падение.

Контролируемый пузырь

Тем не менее пузыри на финансовых рынках не лопнут до тех пор, пока крупнейшие центробанки продолжают накачивать деньгами свои экономики, полагает советник гендиректора по макроэкономике компании «Открытие инвестиции» Сергей Хестанов. «Это делают американцы, европейцы, делают китайцы, и мы это делаем, только в меньшей степени», – говорит он. Проблема в том, что печатание денег уже привело к глобальному росту инфляции. В США на август 2021-го она достигла 5,3% в годовом исчислении, в еврозоне – 3%, в России – 6,7%. Оазисом стабильности остается Китай, но и там уже наметился повышательный тренд.

Главный вопрос: какую инфляцию государства согласны терпеть и как долго. Представители ФРС заявляли в СМИ, что готовы мириться с высокой инфляцией столько, сколько она находилась ниже целевых показателей. То есть запас минимум в пару лет еще есть. Но Сергей Хестанов уверен, что на практике терпение руководителей Резервной системы будет зависеть от конкретных цифр: с нынешними 5,3–5,4% они протянут примерно год, а при больших показателях ужесточение денежно-кредитной политики случится гораздо раньше. Это ужесточение и послужит триггером для схлопывания пузырей: стоимость ценных бумаг начнет падать, инвесторы бросятся их продавать и тем самым ускорят падение. Нефть, кстати, тоже подешевеет, ибо ее нынешняя цена (почти $80 за баррель) в значительной мере обусловлена мягкой денежно-кредитной политикой западных стран. По прогнозу Банка России, при наступлении кризиса баррель Urals будет стоить не более $40.

Почему 2023-й?

Впрочем, некоторые эксперты полагают, что никаких схлопываний не будет, потому что экономики адаптировались к текущей ситуации. По версии шеф-аналитика компании TeleTrade Петра Пушкарева, инфляция в 4–5% скоро будет казаться «жалким приветом из навсегда ушедшего прошлого». «Показатель Баффета восстановится до нормальных значений, но не за счет обвала бирж, а за счет формального взлета ВВП государств в денежном выражении, – комментирует он. – Это не значит, что граждане США, Европы или России станут жить лучше. Возможно, что уровень жизни в натуральном выражении еще и понизится, так как центробанки лишь очень малую толику напечатанных денег раздали людям, а остальные триллионы попали в виде «смазки» в различные части глобальной финансовой системы».

И все же прогнозы о возможном обвале рынков или как минимум их резкой коррекции в СМИ доминируют. Возможный срок – 2023 год, по словам Сергея Хестанова, тоже не случаен. В 2022-м в США должны пройти промежуточные выборы, расклад сил на которых между республиканцами и демократами будет примерно 50х50. Правящая партия (демократы) заинтересована в максимальном результате, и экономические потрясения ей не нужны. А значит, хорошо бы оттянуть кризис на более поздний срок. Но в 2024-м состоятся выборы президента, и если обвал все-таки неизбежен, то лучше, чтобы он случился между этими датами. Ведь кандидату от демократов будет выгодно, чтобы американская экономика успела к началу электорального цикла если не оправиться от возможного спада, то начать выходить из него. «Тогда победитель кризиса на белом коне въезжает в новое президентство», – рассуждает Хестанов. Вот и выходит, что если уж обвал неизбежен, то пусть он случится примерно в 2023 году. Интрига в том, позволит ли накопленная инфляция продержаться до ноября 2022-го или нет.

Научились сдувать, а не схлопывать

Интересно, что на российском рынке за время пандемии тоже надулись свои пузыри – речь о рынках потребительского кредитования и недвижимости. Но последний совсем не похож на тот пузырь, что набух в США к 2007–2008 годам.

По словам Петра Пушкарева, угроза пузыря на рынке российской недвижимости изначально представляется мнимой. Во-первых, потребность в собственном жилье для подавляющего большинства российских семей еще долго не будет удовлетворена. Во-вторых, многие американцы, получавшие ипотеку до 2008 года, изначально не собирались аккуратно обслуживать долг. «Россияне относятся к ипотеке, как правило, серьезно и халявы от жизни с ипотекой не ждут, – поясняет эксперт. – Наши люди могут недоедать и в чем-то себе отказывать, но исправно платить, потому что категорически не хотят лишиться единственного жилья, за которое и так уже дорого заплатили».

К тому же доля выдачи кредитов с малым первоначальным взносом у нас крайне невелика, а нормы резервирования собственного обеспечительного капитала банка под кредиты с малым первоначальным взносом даже завышенные. Ситуация с потребкредитами тоже вполне контролируема. Центробанк потихоньку остужает рынки, повышая ключевую ставку, – с марта по сентябрь он увеличил ее с 4,25% до 6,75%. А учитывая, что инфляция сейчас намного выше таргета (около 7% против 4%), регулятор имеет возможность еще больше ужесточить денежную политику, что, собственно, и было им обещано. «Мне кажется, наш ЦБ научился с этим работать и, может быть, к первому кварталу будущего года он остудит рынок, – говорит Сергей Хестанов. – В идеале произойдет плавное сдувание, а не схлопывание».

Это безумие: эксперты рассказали, почему фондовый рынок США давно должен лопнуть

РАЗДАЕМ КНИГИ нашим подписчикам каждую неделю в Телеграм-канале. Подпишитесь, чтобы стать участником раздачи.

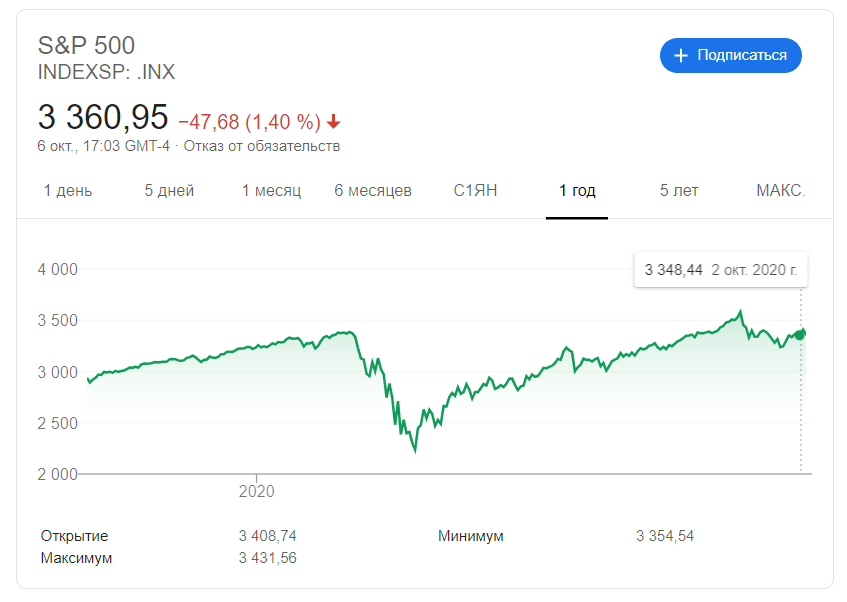

На фондовом рынке США творится что-то странное. Нет, мы сейчас не о болезни Трампа и не о предстоящих президентских выборах. Вы только посмотрите на индекс S&P500:

В конце сентября он реально был выше, чем в февральский, до-ковидный период! А ведь в феврале почти все отрасли показывали небывалый рост, а котировки акций били рекорды. Конечно, после новости о болезни Трампа индексы немного просели, но, кажется, скоро догонят и перегонят прошлые показатели.

Что же нас в этом удивляет? Так ведь налицо несоответствие реальных экономических показателей и стоимости акций! Доходы компаний упали, ВВП страны снизилось, а индексам хоть бы хны. Неужели перед нами раздувающийся экономический пузырь? Попробуем разобраться.

Сергей Толкачев, первый заместитель заведующего кафедрой макроэкономического прогнозирования и планирования Финансового университета при правительстве РФ:

— Происходящее сейчас на фондовых рынках США — это безумие на грани фантасмагории с давно потерянными логическими ориентирами. Фондовые рынки США живут в условиях спекулятивных пузырей уже более 20 лет, со времен эпопеи с доткомами. Финансовый кризис 2008 года вроде бы вскрыл всю подноготную этих процессов, на короткий срок даже наступило моральное прозрение общества. Однако история учит только тому, что ничему не учит. С января по июнь 2020 года включительно задолженность казначейства США выросла почти на 4 трлн долларов. Из них Федеральная резервная система выкупила обязательств на 2,3 трлн. Эта та самая инфляционная эмиссия (фантики, как любил выражаться Е. Т. Гайдар в 1992 году), на которую идет ФРС ради спасения экономики США от последствий ковида. Вся эта немыслимая прорва денег ринулась на фондовые рынки, обеспечивая не просто спекулятивный, а безумный рост показателей. Инвесторы прекрасно понимают, что реального оптимизма давно уже нет, но продолжают играть в эту игру от полной безысходности и отсутствия альтернативы.

Уровень заболеваемости

США остается на первом месте в мире по количеству заболевших коронавирусом. На 8 октября их число уже превысило 7,7 млн человек. Более 200 тысяч погибли. Пандемия коронавируса унесла больше жизней американцев, чем Первая мировая и война во Вьетнаме. Казалось бы, эти цифры должны поставить экономику страны под угрозу: ведь пандемия провоцирует рост безработицы, снижение доходов населения, снижение спроса на товары, уменьшение объема производств. В конце концов некоторые отрасли и вовсе остались не у дел. Например, турбизнес. Но фондовый рынок не реагирует. Точнее, ведет себя так, словно экономика уже восстановилась.

Котировки предоставлены TradingView

Антон Ефименко, инвестор, финансовый консультант:

— Экономика США уже давно является пузырем, вот только когда он лопнет, неизвестно. Власти США напечатали почти 3 триллиона долларов на поддержание экономики, сейчас планируют напечатать ещё более трех триллионов. Проблема в том, что без искусственной подпитки экономика не в состоянии жить самостоятельно. Сегодня под ударом все ведущие корпорации США, и у правительства есть два пути: первый — лопнуть пузырь на территории США и попытаться заработать на новой Великой депрессии. Через 3-5 лет США сможет запустить свою экономику заново, но уже без госдолга. Второй — перекинуть пузырь на другие страны. Так было в 2008 году, и мы все помним последствия. Данный путь мало чем поможет экономике США, но вот мировая экономика может и не пережить новый кризис. А значит, США заработают на стабильности. Америка останется единственным игроком с наличкой в кармане, даст новые кредиты через МВФ и скупит хорошие активы.

Эдвард Дубинский, опытный инвестор и финансист, долларовый миллионер. Основатель и управляющий партнер компании Fintelect:

— Если вы себе задаете вопрос — «печатание денег приводит же к инфляции, правильно?» — вы правильно думаете. Это поведение со стороны финансового регулятора, ФРС, в будущем отразится на экономике именно так, повышенной инфляцией. Но до этого момента финансовый рынок, несмотря на преддепрессивную экономику, переживает пузырь. Этот пузырь особенно заметен в технологичном секторе, где некоторые акции просто улетели в стратосферу — например, Nvidia (+ 130 %), Amazon (+ 70 %), PayPal (+ 82 %) и другие, но и обычные секторы тоже успешно держатся.

Однако есть более важный вопрос, на который очень тяжело ответить: если мы видим пузырь на рынке акций, опасно ли это? Ответ такой: мы точно не знаем, но мы можем посмотреть назад, в историю финансовых рынков, и поискать там ответ. Некоторые из нас, кто много лет уже следит за финансовыми рынками, видят похожие паттерны в том, что произошло в 2000 году, и тем, что происходит сегодня — переоцененные активы, много компаний-пустышек, выходящих на IPO на той же бирже Nasdaq, дешевые деньги из-за низких процентных ставок, установленных ФРС, которые ищут применения и инвестиций. История, может быть, не повторяется, но, как сказал Марк Твен, она «часто двигается по спирали». Если это так, то падение технологического сектора впереди.

Уровень ВВП

ВВП США по итогам года предсказуемо снизится. С апреля по июнь 2020 года он уже сократился сразу на 32,9 % по сравнению с аналогичным периодом 2019-го. Это стало самым масштабным падением за время наблюдений. Отклонения от изначальных ожиданий существенное: на графике видно, что до этого ВВП показывал стабильный рост. Правда, восстановления объемов производств до докризисного уровня все ждут уже в январе 2021 года.

Николай Кленов, финансовый аналитик инвестиционной компании Raison Asset Management:

— На американском фондовом рынке действительно надувается пузырь: разница между доходностями компаний из индекса S&P 500 и стоимостью их акций очень высока. Рынок перекуплен, причина — сверхмягкая денежно-кредитная политика США (долгосрочные околонулевые процентные ставки, повышение таргета по инфляции, увеличение денежной массы). Когда наступит коррекция на фондовом рынке 2021 года и какой она будет, зависит прежде всего от политики правительства США. В случае принятия четвёртого пакета помощи в США рынки в моменте могут отреагировать дальнейшим ростом, и пузырь надуется еще сильнее. Однако в долгосрочной перспективе рынок все-таки будет ожидать либо консолидация, либо понижательная коррекция.

Уровень безработицы в США сохраняется довольно высокий. Еще в начале 2020 года безработными были 3,8 % населения США. На пике ковидного кризиса в апреле без работы остались 14,7 % американцев, сейчас же их число снизилось до 7,9 %. То есть ситуация постепенно стабилизируется, но все же до докризисного уровня еще далеко. По сравнению с январем 2020 года средний душевой доход на середину августа снизился на 47,5 % в секторе туризма, на 16,4 % в секторе образования и здравоохранения и на 14,1 % в секторе розничной торговли и транспорта. Совокупный доход малого бизнеса во всех отраслях упал на 19,1 %, отмечает Эдвард Дубинский. В 26 из 50 штатов более 20 % населения отстают в оплате аренды жилья, и у многих сбережения доведены до минимума.

Индекс Шиллера

Так когда же лопнет пузырь? Незачем гадать на хрустальном шаре или картах Таро, ведь есть прекрасный математический показатель: индекс Шиллера, он же CAPE.

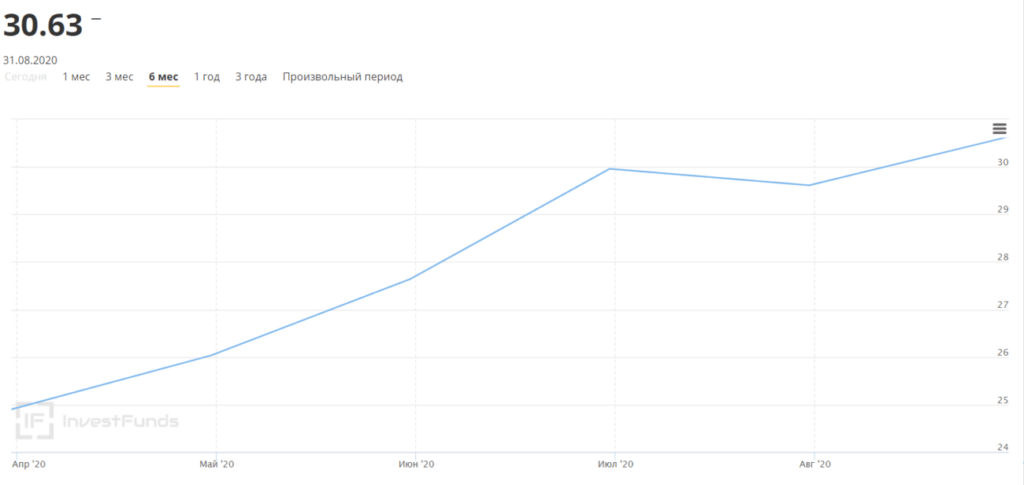

Коэффициент Шиллера показывает, сколько инвесторы готовы заплатить за $1 прибыли. CAPE 10 означает, что инвесторы платят $10 за $1 прибыли. Причем для разных стран показатель может быть разный. Например, сейчас для США коэффициент Шиллера — 30,63. На пике «пузыря доткомов» (2000 год) коэффициент достиг своего исторического максимума в 44,19 пункта. Если индекс продолжит расти, нас ждет очередной мировой экономический кризис. И все же на рынке пока нет паники.

Андрей Айвазов, руководитель практики услуг частным лицам Parallel Legal Consulting:

— В Америке есть выражение «too big to fail», которое означает, что некоторые вещи слишком значительны и существенны, чтобы провалиться и развалиться. В мире принято считать, что Америка представляет собой экономический пузырь, который может лопнуть в результате достаточно сильного кризиса. Однако роль США — экономическая, политическая, валютная — слишком значительна для того, чтобы коронакризис смог нанести катастрофический ущерб. Во-первых, госдолг США, который часто называют риском для страны, представляет собой лишь цифры на бумаге. Он может быть компенсирован дополнительной эмиссией либо внешнеполитическими мерами. Во-вторых, в США достаточно разноплановая экономика, чтобы страна могла избежать концентрации чрезмерно большого количества отраслей в руках небольшой группы людей (тотальная монополизация наносит экономике непоправимый ущерб). Более того, надо понимать, что реакция на коронавирус в США не была плохой или неправильной. Это совершенно умышленный выбор руководства страны в пользу сохранения экономики.

Какие выводы?

То есть в сухом остатке мы получаем примерно такую картину: экономика США слаба. Все измеримые показатели говорят о том, что коронавирусный кризис еще не миновал. И даже при оптимистичном раскладе восстановление займет минимум год. Однако рынком движет не статистика, а ожидания инвесторов. А инвесторы верят в Америку вопреки всем показателям. Да что там говорить: даже россияне верят в экономику США куда больше, чем в отечественный аналог.

При определении стоимости биржевых активов в расчёт берётся не текущая ситуация, а прогноз на ближайшие месяцы. То есть для субъективно-справедливой оценки рынка нужно учесть ожидания по росту ВВП США за третий и четвёртый кварталы текущего 2020 года, а также вероятный рост показателя в 2021 году. В пользу положительной динамики рынка говорит вероятное окончание пандемии благодаря созданию противовирусной вакцины. В качестве дополнительной предпосылки к росту фондового рынка можно рассматривать возможный рост прибылей компаний, которые будут дисконтироваться по меньшей процентной ставке регулятора. При этом риски развития рынка тоже присутствуют. В частности, при оценке активов нельзя исключить перспективы ухудшения рыночной конъюнктуры на фоне увеличения налоговой ставки до 27 % в случае победы демократов. Если в США пройдут изменения налоговой нагрузки, в перспективе ближайших четырёх-восьми лет неизбежна переоценка стоимости компаний, которая значительно повлияет на их рыночную капитализацию. Сейчас мы рекомендуем инвесторам нарастить долю кэша (то есть наличных средств в портфеле, которые не вкладываются в активы фондового рынка) в позициях до 70 % и переждать ноябрь 2020 года. После завершения предвыборной гонки у инвесторов будет возможность выкупа активов по более низкой стоимости.

Турал Гадирли, портфельный управляющий QBF.

Игра с повышением ставок: где остановится обвал на фондовых рынках?

Где остановится обвал на фондовых рынках? Позавчера американские фондовые индексы упали до двухлетнего максимума. Инвесторы запаниковали, особенно на фоне четких сигналов Федеральной резервной системы США о том, что ужесточение кредитно-денежной политики продолжится в виде дальнейшего повышения процентных ставок. Опросы инвестиционных менеджеров ясно показывают, что они боятся повышения ставок больше, чем рецессии, инфляции и войны.

17 мая основные американские рынки пережили худший день за последние два года. Индекс Dow Jones (30 крупнейших компаний) потерял более 1100 пунктов, или 3,5%. Более широкий индекс S&P 500 (500 компаний) упал на 4%, а технологический индекс NASDAQ — почти на 5%.

Распродажа была спровоцирована объявлением крупной розничной компании Walmart о сокращении прибыли. Но еще до этого трейдеры были расстроены комментариями председателя ФРС Джерома Пауэлла о том, что он без колебаний резко повысит процентные ставки, даже если это замедлит экономический рост. Ни одно другое заявление Пауэлла не было столь ястребиным.

Фактически фондовые рынки уже вступили в медвежий рынок. 19 мая индекс S&P 500 снизился на 20% по сравнению с пиком, достигнутым в начале января, и падает уже семь недель подряд. Это символическая отметка, которая обычно знаменует начало фазы длительного падения.

Условия были благоприятными: никто не говорил, что мировой фондовый рынок (и фондовый рынок США в частности) перегрет. Отношение цены акций к прибыли было в полтора-два раза выше, чем обычно, а в некоторых секторах разрыв с долгосрочными значениями был в несколько раз больше.

На фоне быстро восстанавливающейся экономики, пусть и не самой стабильной и надежной, такая оценка выглядела неестественной, спекулятивной и обусловленной огромным притоком ликвидности на рынок. Повышение ставки вывело бы эту ликвидность с рынка и серьезно подорвало бы пузырь. Вспомните, как разворачивался кризис 2008 года спустя некоторое время после ужесточения кредитно-денежной политики.

Данные опроса управляющих фондами, проведенного Bank of America, ясно показывают, что инвесторы больше всего боятся ужесточения денежно-кредитной политики центрального банка. Их гораздо меньше беспокоят инфляция, конфликт в Украине и даже глобальная рецессия. По сути, фондовый рынок сейчас «сидит на игле» бесплатных денег от центральных банков (в первую очередь ФРС, а также ЕЦБ, «Банка Японии» и других), и прекращение этой поддержки может оказаться поистине катастрофическим.

Инвестор Джереми Грэнтэм крайне пессимистично оценивает перспективы фондового рынка. Грэнтэм считает, что ситуация сейчас хуже, чем когда лопнул пузырь доткомов на рубеже веков. По мнению Грэнтэма, вероятность рецессии в три раза хуже, чем тогда, чрезвычайно высока.

Где остановится обвал на фондовых рынках: цепная реакция

Российские аналитики также считают вероятным сценарием дальнейшее падение фондового рынка США, которое распространится и на остальной мир.

«Основным индикатором состояния и динамики фондового рынка не только в США, но и в мире является американский фондовый индекс S&P 500», — сказал «Известиям» Марк Гойхман, главный аналитик компании TeleTrade.

Он растет с марта 2020 года, после того как «Федеральная резервная система США» и другие ведущие центральные банки запустили масштабные программы монетарного стимулирования и снижения процентных ставок для борьбы с коронарным кризисом. С тех пор индекс вырос с 2200 пунктов до 4800 пунктов — в 2,2 раза — и достиг пика в начале 2022 года.

Но в то же время «накачка» экономики деньгами и последствия пандемии привели к тому, что глобальная инфляция достигла самого высокого уровня за последние десятилетия. С начала этого года, ФРС и другие регулирующие органы ужесточили политику в борьбе с ростом цен. При этом они повысили процентные ставки в прямом и переносном смысле.

Рост процентных ставок будет продолжать оказывать сильное влияние на корпоративные прибыли и доходы, а значит, и на цены акций. В то же время логистические сбои после пандемии, перебои в поставках, рост цен на энергоносители и продукты питания по геополитическим причинам, новые блокады в Китае и, возможно, в Европе (из-за обезьяньей оспы) продолжают негативно влиять на бизнес, экономику ведущих стран и мир в целом.

«Поэтому вполне реально, что цены на акции в результате также упадут. Индекс S&P 500 может упасть до 3 250–3 300 пунктов к концу 2022 или середине 2023 года, что является техническим пределом минимумов осени 2020 года, с которых начался последний импульс роста», — сказал Гойхман.

Где остановится обвал на фондовых рынках: необоснованные оценки

Учитывая ужесточение монетарной политики, ключевым вопросом для инвесторов на данный момент является следующий: сможет ли ФРС осуществить так называемую «мягкую посадку»? Этим вопросом задается Айнур Дуйсембаева, аналитик BCS World Investments.

Крупнейшие инвестиционные дома оценивают вероятность рецессии в США как низкую: GS, например, оценивает вероятность рецессии в 35%. В среднем за последние 12 рецессий, индекс S&P 500 упал на 24% от своего пика (это означает, что индекс упал до $3650 (-8% от вчерашнего закрытия).

Исторически падение индекса было обусловлено снижением чистой прибыли (-13%) и снижением отношения цены к прибыли. Наибольшее снижение индексов во время рецессии наблюдалось в 2001 и 2008 годах — падение составило 49% и 57% соответственно.

Дуйсембаева считает, что хотя ужесточение монетарной политики приведет к рецессии, она не продлится долго, поскольку в экономике США нет серьезных дисбалансов, как это было во время мирового финансового кризиса 2008–2009 годов.

«Многие инвесторы опасаются, что рост процентных ставок может привести к серии корпоративных банкротств, что, в свою очередь, вызовет цепную реакцию. Однако стоит отметить, что в период низких процентных ставок в 2020–2021 годах многие компании смогли получить долгосрочное долговое финансирование на привлекательных условиях, что позволит компаниям некоторое время не прибегать к привлечению капитала под высокие процентные ставки», — уточняет эксперт.

Со своей стороны, Наталья Малых, руководитель отдела анализа акций ГК «Финам», не ожидает спада.

«Существует высокая вероятность того, что в ближайшие месяцы ведущий индекс S&P 500 скорректируется на 10% от текущего уровня. Текущий уровень оценки индекса не оправдан. При текущей доходности на рынке облигаций, 2,8% по 10-летним казначейским облигациям США, индекс должен стоить меньше 18 годовых прибылей, и я не вижу пузыря как такового. Триггером для снижения в ближайшем будущем станут экономические отчеты. Инфляционная спираль и глобальные логистические проблемы, вызванные кризисом в Украине, на мой взгляд, еще не учтены в прогнозах экономистов, и экономические данные, вероятно, будут хуже ожиданий», — сказала аналитик.

Она также отметила, что акции имеют преимущество на текущем рынке — они защищают от инфляции в долгосрочной перспективе. Кроме того, сами эмитенты начнут выкупать свои ценные бумаги, причем уже в этом году.

Читайте также:

- «Привыкайте к рублю»: Россия будет выплачивать госдолг нацвалютой

- США запретили России обслуживать внешний госдолг

- Как долго рубль сможет торговаться по 60 за евро

Источник https://profile.ru/economy/kak-na-finansovyh-rynkah-nadulis-puzyri-i-pochemu-oni-mogut-lopnut-v-2023-godu-934321/

Источник https://fintolk.pro/jeto-bezumie-jeksperty-rasskazali-pochemu-fondovyj-rynok-ssha-davno-dolzhen-lopnut/

Источник https://aussiedlerbote.de/2022/05/igra-s-povysheniem-stavok-gde-ostanovitsya-obval-na-fondovyx-rynkax/