Много воздуха и иголка: когда лопнет суперпузырь на рынке и кто надеется на его рост

Аналитики один за другим предрекают скорый крах перегретого финансового рынка. В январских стратегических рекомендациях главы фондов рекомендуют избавляться от американских акций и вкладываться в золото, а планы ФРС по свертыванию программы количественного смягчения заставляют инвесторов относиться к этим угрозам всерьез. Но эти же эксперты предсказывали схлопывание пузыря год назад. Какова вероятность, что в этот раз пузырь действительно лопнет, и что об этом говорят эксперты и гуру инвестиций?

Суперпузырь 2022 года

26 января Федеральная резервная система (ФРС) США оставила процентную ставку на уровне 0-0,25%, а также официально анонсировала завершение антикризисной скупки активов в начале марта. Американский регулятор дал понять, что в ближайшем будущем может поднять ставку. В планах ФРС — достичь максимального уровня занятости и уровня инфляции в 2% на долгосрочном горизонте, отмечается в релизе регулятора. Пока рынок ждал очередных новостей от Федеральной резервной системы, прозвучало много прогнозов скорого схлопывания пузыря и обвала рынков.

В начале этой недели с очередным апокалиптичным предсказанием выступил профессор финансов Уортонской школы бизнеса Джереми Сигел, сказавший в интервью Bloomberg, что рынки ждет «еще больше боли». Сигел, который в прошлом довольно точно предсказывал уровни индекса Dow Jones, утверждает, что индекс технологических компаний Nasdaq в 2022 году может серьезно снизиться вслед за S&P 500. По его оценке, индекс Nasdaq 100 упадет на 20% с ноябрьских пиков, что означает падение более чем на 7% от текущих уровней. «Когда наступает «медвежий» рынок, он не различает хорошие и плохие акции. Они все падают», — сказал Сигел в интервью CNBC.

Миллиардер и основатель инвестиционной компании GMO Джереми Грэнтэм в открытом письме под названием «Да начнется дикая суматоха» утверждает, что сейчас на рынке сформировался четвертый за последние 100 лет суперпузырь. Прямо сейчас, пишет он, американская экономика вплотную приблизилась к концу этого пузыря, результатом чего может стать общее падение благосостояния граждан США на $35 трлн — если цены на активы приблизятся к средним историческим показателям хотя бы на две трети.

«Ситуация, которую мы наблюдаем, сравнима только с Японией 1980-х, — пишет он. — Впервые в истории пузыри сформировались во всех основных классах активов. Когда на рынки вернется пессимизм, нас ждет самое сильное падение благосостояния в истории США». По прогнозу Грэнтэма, которого называют главным экспертом по пузырям, и который предсказал пузырь доткомов и кризисы 2008-го и 2009 года, суперпузырь на рынке США лопнет «однажды в будущем», а индекс S&P 500 упадет на 45%

Материал по теме

Среди признаков, по которым можно определить, что мы имеем дело с суперпузырем, Грэнтэм называет стремительный рост рынка и «безумное поведение инвесторов» — под последним он подразумевает массовое увлечение криптовалютами и акциями так называемых «мемных» компаний. А растущий вопреки здравому смыслу рынок Грэнтэм сравнил с бессмертным вампиром: «В ход пошло все: его тыкали коронавирусом, стреляли в него завершением количественного смягчения и обещаниями высоких ставок, травили беспрецедентной инфляцией, но эта тварь только летит еще выше… Но когда вы уже почти поверили, что это существо действительно бессмертно, оно просто берет и падает замертво. И чем раньше это произойдет, тем лучше для всех».

Летом 2020 года Грэнтэм признавался, что наблюдает четвертый реальный пузырь за свою инвестиционную карьеру, говоря, что для того, чтобы творить такое безумие на столь неопределенном рынке, «нужна большая наглость». В январе 2021 года он говорил, что на фондовом рынке надувается «грандиозный пузырь», предрекал, что он может лопнуть в течение нескольких месяцев, и утверждал, что большинство инвесторов в данный момент переживает главное событие в своей карьере.

В этот раз Грэнтэм рекомендовал инвесторам избегать американских акций и обратить внимание на акции стоимости развивающихся рынков, а также хранить часть сбережений в золоте и серебре. В прошлом году он советовал примерно то же самое — продавать американские акции роста и покупать акции развивающихся рынков. В краткосрочной перспективе совет оказался не очень хорош. Хотя на протяжении прошлого года индикатор Уоррена Баффета периодически сигнализировал о скором обвале рынка, а о скором кризисе из-за беспрецедентной инфляции предупреждали все — от Нуриэля Рубини до Рэя Далио, — рынок устоял. Акции американских компаний продолжали расти, как и индекс S&P 500, который в 2021 году вырос на 26,9%.

«О пузырях говорят обычно только постфактум — до свершившегося события заявлять, что на рынке сложился пузырь, может быть достаточно рискованно, потому что до его схлопывания может пройти непредсказуемо много времени, а бороться в одиночку против рынка, убежденного в обратном, крайне сложно, — рассказывает Forbes директор Центра исследования экономической политики экономического факультета МГУ Олег Буклемишев. — Авторитетные на рынке люди уже который год говорят, что вот-вот сейчас все это лопнет и закончится, а оно все никак не лопается и никак не заканчивается».

Кто надувает и сдувает пузыри

Одна из главных причин, из-за которой в начале года участились предсказания схлопывания пузыря на американском рынке, — ожидание повышения ставки ФРС и ужесточение кредитно-денежной политики. «ФРС включила кнопку тейперинга (сокращение программы выкупа. — Forbes) и уже не остановится. Вместе с повышением процентной ставки, которое запланировано уже на март, это приведет к сокращению ликвидности, — отмечает автор Telegram-канала bitkogan профессор Высшей школы экономики Евгений Коган. — Кроме того, глава ФРС Джером Пауэлл недавно обмолвился, что для «подсушивания» рынков придется продавать часть активов с баланса ФРС, что еще больше сократит ликвидность. В моменте, когда на рынке скапливается огромная ликвидность, многие активы становятся пузырями — от криптовалюты до акций роста и недвижимости. А когда эта ликвидность вымывается, вероятны сжатие и переток денег от акций роста к акциям стоимости».

Олег Буклемишев указывает, что в создании финансового пузыря на мировом рынке приняли участие все ведущие центробанки мира, которые в последнее время совместными усилиями активно печатали деньги. «Баланс пяти ведущих центробанков (ФРС, ЕЦБ, Банк Японии, Банк Англии и Народный банк Китая) за 15 лет вырос примерно раз в шесть. Эти деньги, оказываясь в финансовом секторе, разгоняли цены финансовых активов по всему миру. Низкие процентные ставки тоже увеличили вероятность формирования пузыря — нулевые (или отрицательные) процентные ставки означают, что приносящие доход активы могут стоить практически бесконечные величины».

Материал по теме

«Чтобы пузырь лопнул, нужно много воздуха и иголка. Под воздухом я имею ввиду триллионные эмиссии ничем не обеспеченных долларов, хлынувшие в мировую экономику во время пандемии. А иголка в этой аллегории— ужесточение денежно-кредитной политики ФРС США, — говорит инвестиционный стратег «Алор Брокер» Павел Веревкин. — Удорожание денег заставляет инвесторов переоценивать свои активы. При этом около 30% американских компаний могут обслуживать свои долги только при низкой ставке. Если сценарий сработает, нас ждет эффект домино».

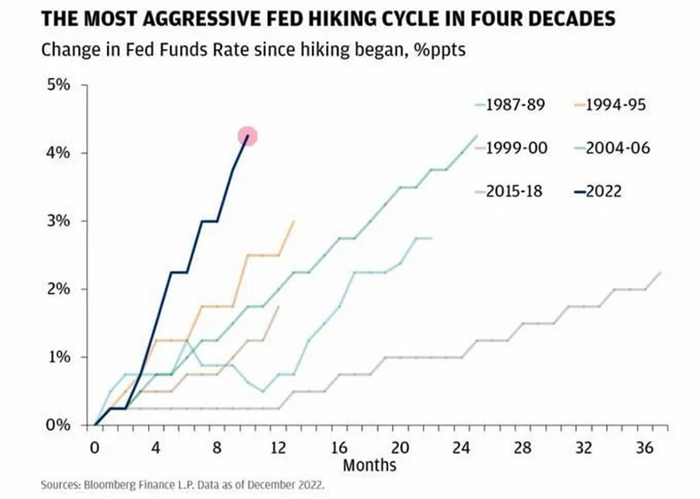

Уортонский профессор Джереми Сигел прогнозирует, что ФРС в этом году может повысить ставку восемь раз. Другие эксперты, в том числе Goldman Sachs, предсказывали, что таких повышений будет четыре. «К концу года ставка ФРС, вероятно, составит 2%», — говорит Сигел. Глава Федеральной резервной системы Джером Пауэлл во вчерашнем выступлении не исключил, что регулятор может повышать ставку на каждом заседании в этом году.

Отказ от политики количественного смягчения неизбежно вызовет некоторое охлаждение рынков, так как будущие доходы станут менее ценными, а котировки для всех типов активов, включая акции, недвижимость и золото, начнут опускаться, говорит Олег Буклемишев. Грэнтэм в своем прогнозе тоже предупреждает, что безопасных участков не останется. Однако падение рынков, спровоцированное центробанками, эти же центробанки могут попытаться остановить — социальные и экономические потрясения противоречат их интересам.

«Повышение ставок — это основной процесс, который должен время от времени охлаждать экономическую активность, обуздывать инфляцию и сдувать пузыри, — говорит Буклемишев. — Однако в текущей ситуации для этого могут возникнуть препятствия. Мир фактически 15 лет жил в условиях предельно дешевых денег — люди просто забыли, что бывает по-другому. Когда начнутся повышения ставок, цены активов пойдут вниз, возникнет волна маржин-коллов, возможны панические продажи и банкротства, вызванные неспособностью рефинансировать долг. Но это последнее, чего хотят центробанки и любые регуляторы. Поэтому процесс повышения процентных ставок, о котором так уверенно сейчас говорят, может остановиться посередине. Вероятные последствия могут напугать центробанки, которые сами оказались в каком-то смысле заложниками высокой стоимости финансовых активов. В условиях падающего рынка центробанки могут также испытать на себе давление со стороны правительств». По мнению Буклемишева, ФРС может поднять ставку не четыре или восемь раз, как ожидают другие аналитики, а один или два раза — а потом действовать по обстоятельствам. Сама ФРС в своих последних заявлениях предупреждала о перспективе трех повышений ключевой ставки в этом году.

Материал по теме

Сейчас ФРС США находится между молотом и наковальней, отмечает и Павел Веревкин из «Алор Брокер»: «Переходить к агрессивной денежно-кредитной политике у них нет возможности — это обвалит рынки и вызовет рецессию, кроме того, обслуживать свой долг США могут только при низких ставках. С другой стороны, высокая инфляция бьет по финансовым результатам компаний и способствует росту цен на товарных рынках, что подрывает мировую экономику, нуждающуюся в дешевом сырье». Сроки схлопывания пузыря, говорит аналитик, полностью зависят сейчас от действий ФРС.

Президент Rosenberg Research и бывший ведущий экономист инвестиционного банка Merrill Lynch Дэвид Розенберг, предсказавший схлопывание ипотечного пузыря, обратил внимание на отличие нынешнего положения на рынке от 2000-х, когда случился крах доткомов: «Все, что сейчас происходит, напоминает ситуацию начала 2000-х: инфляция, пузырь сектора технологий, слабый рынок труда, плоская кривая доходности, ложный рост на падающем рынке. Но есть одно большое отличие. Тогда ФРС уже завершала процесс ужесточения кредитно-денежной политики, а сейчас они еще даже не начинали».

Управляющий директор Газпромбанк Private Banking Егор Сусин согласен, что из-за того, что все экономические агенты привыкли к отрицательным ставкам, действия ФРС по ужесточению денежно-кредитной политики могут спровоцировать крайне негативную реакцию. В результате ФРС может уже к осени завершить цикл ужесточений и поставить этот процесс на паузу.

«Рациональный пузырь» и люди на заборе

Среди инвесторов, которые пока больше всех пострадали от падения рынков, кого ждут еще большие потери в случае обвала акций роста, — Кэти Вуд и ее компания Arc Invest. Основной фокус ее интереса — технологические компании, и начиная с 2019 года она последовательно завоевывала репутацию самого успешного инвестора современности. К 18 февраля 2021 года ее прибыль составляла 203% — в основном за счет акций Tesla (+1,083%), Block Inc. (+383%) и Invitae Corp. (+330%). Однако с усилением ястребиной риторики ФРС, удача начала отворачиваться от Кэти Вуд — с февраля прошлого года по январь нынешнего фонд ARK Innovation ETF потерял 58%. Аналитики обещают фонду в наступившем году «полное крушение», однако сама Кэти Вуд утверждает, что в долгосрочной перспективе меняющие мир технологии, на которые она делает ставку, все равно принесут прибыль. Своим инвесторам она советует воспользоваться резким спадом и купить еще больше подешевевших акций в ожидании резкого отскока, в котором она уверена. Также она рекомендует не принимать эмоциональных инвестиционных решений, а вместо этого улучшить свои показатели за счет усреднения портфеля.

Кэти Вуд нельзя в этой ситуации назвать беспристрастным экспертом, однако утверждать наверняка, что она ошибается в своих оценках, а все компании в ее портфеле переоценены, тоже сложно. «Особенность пузыря в том, что у него нет границ, — он может раздуваться сколько угодно долго, — говорит Коган. — На примере Tesla мы уже убедились, что стоимость компании может расти до фантастических показателей. Актив стоит столько, сколько за него готовы заплатить — это и есть справедливая цена».

TSLA Котировки акций от TradingView

Олег Буклемишев напомнил также, что существует такое понятие как «рациональные пузыри» — когда люди понимают, что реальная стоимость того или иного актива (такого, как акции Tesla) отклоняется от фундаментальной, но тем не менее видят в этой ситуации для себя возможности. «На американском рынке сейчас очень сильно возросла доля цифровых гигантов, — говорит он. — Люди, которые верят в рациональные объяснения этого феномена — формирование на рынке супермонополий-платформ, или нерушимая вера в это других людей разгоняют стоимость. А рынок всегда складывается из убежденности людей в чем-то».

По мнению Евгения Когана, схлопывания пузыря в 2022 году не произойдет, но будет сильная волатильность и перетекание ликвидности. «Сейчас огромное количество ценных бумаг, в том числе на американских рынках, торгуются достаточно дешево, в том числе нефтяные компании, оборонные концерны, классические автомобильные гиганты, продовольственные компании, — отметил он. — Я не думаю, что в 2022 году все активы подешевеют и будет обвал и коллапс. На рынке много денег, и очень много людей с деньгами «сидят заборе» — еще не определились, куда их вложить».

Егор Сусин считает, что, поскольку в долгосрочной перспективе ставки будут еще долго оставаться на достаточно низком уровне, акции в качестве вложения более привлекательны, чем долговые активы: «Реальные процентные ставки по долговым активам будут оставаться относительно низкими не один год, но в моменте ужесточение политики Федерального резерва приведут к серьезной коррекции на рынке. В том цикле, в котором мы находимся, такие коррекции имеет смысл использовать для формирования долгосрочного портфеля».

Большинство аналитиков при этом рекомендуют консервативные решения в условиях падающего рынка. Джереми Сигел советует сократить объем технологических и спекулятивных акций, переключившись на акции, которые приносят дивиденды. Менеджер из Morgan Stanley Эндрю Слиммон в недавнем подкасте Bloomberg советовал пока воздержаться от «покупок на спаде», так как акции роста еще не достигли дна. Павел Веревкин рекомендует сокращать риски и отказаться от использования заемных средств. Олег Буклемишев говорит, что инвесторам пора «переключать тумблер (между жадностью и страхом) в положение страха». «Правда, чем больше людей переключают тумблер в состояние страха, тем больше вырастет вероятность схлопывания пузыря. Этого тоже не хотелось бы, потому что под этой лавиной будут погребены не только жадные и наивные держатели активов, но и многие невиновные».

Первые отголоски будущего кризиса в США. Грядёт обвал финансовых активов?

В мировой финансовой системе всё давно уже «не айс» это не является секретом даже не связанных с этой сферой людей.

И дело тут не только в коронавирусе или энергетическом дисбалансе. Дело во всей системе.

Приведём несколько примеров из истории, поскольку ретроспектива – один из немногих методов, подходящих для изучения кризисов, а затем рассмотрим текущую ситуацию в США.

Депрессия 1920 в США

1920-годы, названные в США «ревущими». На финансовых рынках царил спекулятивный бум – обычные американцы тратили свои сбережения на акции, ориентируясь исключительно на их рост, а не на показатели выкупаемых компаний.

Спрос увеличивался, цены следовали за ним, всё больше и больше людей втягивалось в эту гонку, что привело к закономерному пузырю. А ведь многие брали акции в кредит, надеясь легко рассчитаться по долгам; при этом во многих случаях залогом служили уже приобретённые акции.

Далее закономерный итог: достигнув определённого потолка, индексы (в первую очередь промышленный Доу Джонс) затормозили, что вызвало сначала небольшое снижение, а затем и панические распродажи в конце октября 1929 года.

Кризис Доткомов в 2000-х

Перенесёмся в более светлое будущее. Сейчас, наверное, уже мало кто помнит такую штуку, как доткомы – компании, работающие исключительно в интернете.

Вначале двадцать первого века, в связи с беспрецедентным развитием сети бурно выросла и электронная коммерция.

Отдельные успешные истории экстраполировали в глазах общественности на весь сектор, вынуждая вкладывать в новый вид бизнеса всё, что есть (и даже больше).

Это подстёгивало рост акций, рост выражался в повышении спроса, и в очередной раз данная карусель привела к надуванию пузыря. Многие скупаемые компании не имели ни прибыли, ни чёткой бизнес-модели, и выкупались просто за счёт принадлежности к сектору.

Эффект домино начался с Японии, правительство которой спешило поддержать новое направление бизнеса. Стоит отметить, что у Японии также был невероятный рост, который к моменту появления доткомов уже исчерпался полностью, а потому поддержка каких-либо проектов, не приносящих стабильной прибыли, становилась для этой страны ощутимым бременем.

В общем, пузырь сложился по стандартной схеме – дефицит ликвидности, попытка инвесторов спасти, что можно, что подстегнуло распродажи, да ещё и изменение ключевой ставки сыграло немалую роль.

Ипотечный пузырь 2007 года

Но на этом примеры не закончились. Поднимаем 2007 год. В этот период в США происходит бум недвижимости. Цены растут, продажи растут, отрасль генерирует невиданные средства.

В течение февраля-марта наблюдался застой на рынках. Волатильность была на исторически низком уровне. Кредитные спреды находились на низком уровне, что предвещало только хорошее.

Но как всегда, когда хочется заработать больше, то можно использовать один кредит как залог для другого. Эдакая пирамида, в которую вплеталось, также множество сомнительных кредитов, становилась всё выше – и всё менее устойчивой.

Мелкие банки стали получать убытки, которые пока не привели к большим проблемам в экономике, но число дефолтов по ипотечным кредитам стало расти.

Большинство людей полагало, что эти проблемы на одном из финансовых рынков не распространяются на другие. Фондовый рынок США продолжал свой небывалый рост и в мае достиг новых исторических максимумов.

Однако накопившаяся инфляция требовала выхода и ФРС начало поднимать процентную ставку. По мере роста процентных ставок возросли и платежи по обслуживанию долга (как по новым товарам, так и по старым с плавающей ставкой, которые привязаны к ключевой ставке).

Новые кредиты стали дорогими. Получение новых займов замедлилось, а доходы заёмщиков сократились. На этом фоне началось падение цен на финансовые активы.

Итог известен – ипотечный кризис привёл к финансовому кризису 2007-2008 годов, всё закончилось массовым снижением на финансовых рынках.

А что у нас сейчас?

Текущая ситуация похожа на предыдущие.

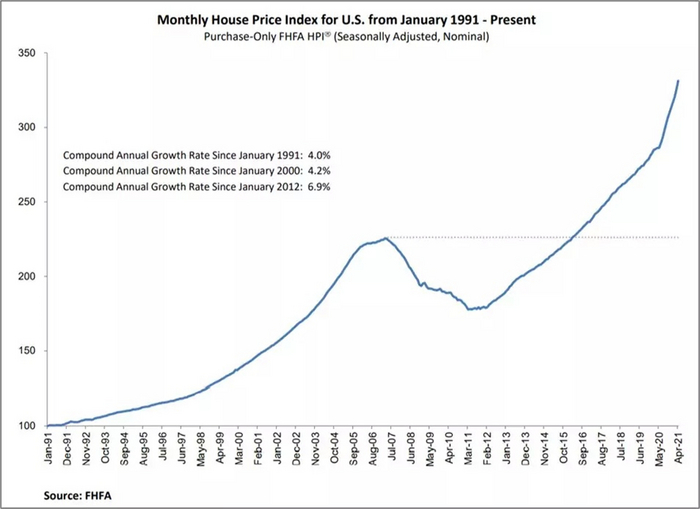

— Стоимость финансовых активов сейчас запредельна.

Коэффициент P/E индекса SP500 по историческим меркам выше среднего, что говорит о дороговизне рынка акций.

Недвижимость в США недоступна большинству американцам.

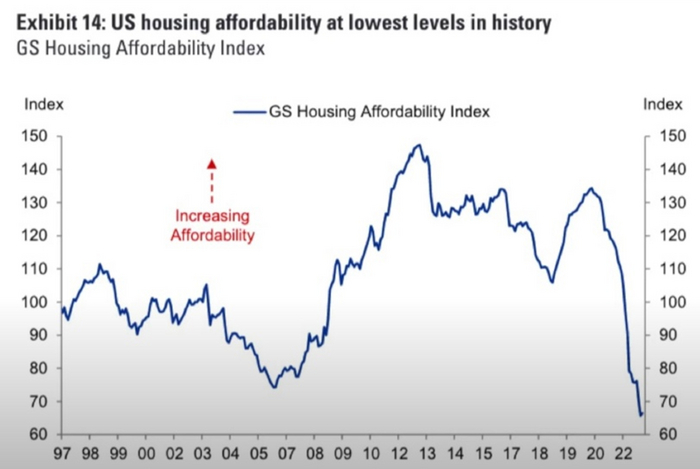

Коэффициент доступности жилья находится ниже уровня 2007 года (где был надут огромный пузырь).

График стоимости жилья.

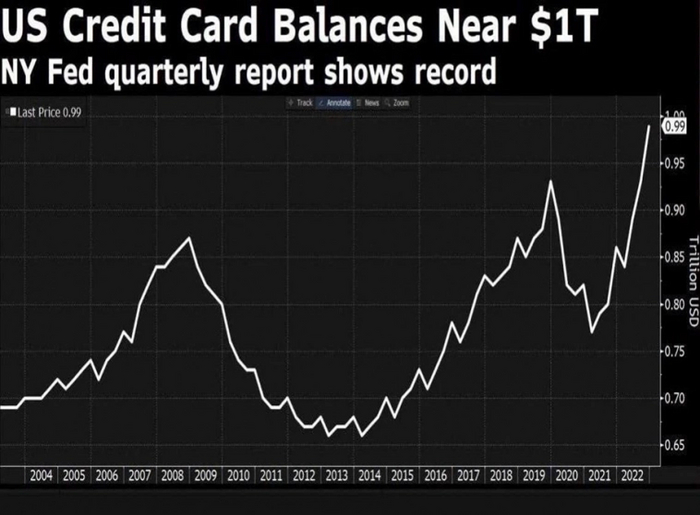

— Сбережения на историческом низком уровне и это при рекордном кредитовании населения.

— Быстрый и стремительный рост процентных ставок, спровоцированный действиями ФРС.

Все эти признаки присутствовали в прошлом, и они неизбежно приводили к долговому кризису и лопанью финансовых пузырей.

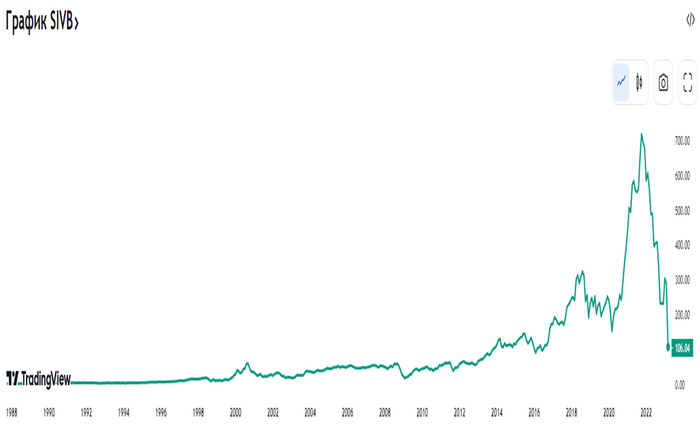

Вчера акции SVB Financial Group рухнули на 65% на новостях о признании убытков в $1,8 млрд.

Банк спонсировал высокотехнологичные стартапы, которые получали финансирование от венчурных фондов.

Банк входит в топ-16 США по размеру активов.

Сейчас компания ищет нового инвестора для привлечения капитала.

В целом в банковском секторе США накопились крупные расчетные убытки по ценным бумагам. Которые могут продолжать увеличиваться по мере роста ставки ФРС.

На этом негативном фоне банки в разных странах также пошли вниз.

Европейский банковский индекс STOXX упал на 4,4% по состоянию на 08:25 по Гринвичу, зафиксировав самое большое однодневное падение с начала июня, при этом снизились большинство крупных компаний, включая: HSBC снизился на 4,5%, а Deutsche Bank снизился на 7,9%.

First Republic и New York Community, а также Signature Bank испытывают проблемы.

Разумеется, рано говорить «гоп». Одно падение – это всего лишь одно падение.

Но ситуация сегодня накалена до предела и каждое такое падение может стать той костяшкой домино, которая совершит обвал, возможно, крупнейший в новейшей истории.

Мы живём в интересное время. Остаётся только следить за развитием событий.

Буду признателен за поддержку поста лайком.

1.5K поста 6.9K подписчиков

Подписаться Добавить пост

Правила сообщества

1. Необходимо соблюдать правила Пикабу;

2. Оффтопик (то есть посты, не связанные с тематикой сообщества) запрещены.

2 месяца назад

Мы живём в интересное время

Да, все 33 года живу в интересное время. Заебало уже, хочется пожить в неинтересное.

раскрыть ветку (0)

2 месяца назад

Ой да предсказывать можно что угодно. Раз на сто двадцатый угадаешь.

рано или поздно гакнется.

раскрыть ветку (0)

2 месяца назад

Смотрю передачу, покупают склады, юниты, которые не нужны владельцам в сша и которые американцы используют для хранения вещей. Находят там ребята баксы 70х годов, 90х.. Оп, в карман, можно купить че-нить. На рубли 70-х, 90-х годов можно только жопу подтереть. И то не получится.

Десятилетиями предрекают крах экономики США и ничего этого не происходит. Лопнул ипотечный пузырь, ну неприятно, живут дальше.

А у нас кризисы каждые 4 года, все дорожает, дорожает. Кто может купить двушку в Москве за 9 млн (и это за мкадом)? Кто может купить авто за 3-4млн? Малая часть россиян, очень малая.

Сидим в говне и пальцем тычем в американцев: «Скоро вашей Америке кирдык! Хы-хы!»

раскрыть ветку (0)

2 месяца назад

Ежегодное предсказание краха США.

раскрыть ветку (0)

2 месяца назад

а расскажи, как у нас) О том, что средний срок выплаты ипотеки до пандемии был 18 лет, а сегодня уже 25+ О том, что отменяют субсидирование от государства этих ссанных 0.01% ипотек пустышек. О том, что будет вероятный обвал в гражданском строительстве и т.д. О влиянии уехавших от мобилизации, естественной и военной потери населения, о падении спроса и недоступности жилья 40% населения. О том, что банки выдавая ипотеку тебе в 35 лет рискуют не получить всех выплат, т.к. ты уже можешь даже не дожить до пенсии, средний возраст при котором умирают ниже, чем возраст выхода на пенсию и бла бла бла.

раскрыть ветку (0)

Читать ещё на Пикабу

Похожее Горячее Фондовый рынок Инвестиции Биржа Инвестиции в акции Экономика

11 часов назад

Минобороны отказалось считать диабет основанием для освобождения от службы

Минобороны России отказалось включать диабет и сердечно-сосудистые заболевания в перечень болезней, являющихся основанием для освобождения от военной службы. Об этом пишет «Интерфакс».

Издание ссылается на слова заместителя начальника Главного военно-медицинского управления ведомства Александра Серговенцева. Тот заявил, что если в список болезней для освобождения от мобилизации внесут сахарный диабет, то туда также надо будет добавить гипертоническую и ишемическую болезни. «Мы дойдем до того, что у нас не останется ни одного военнослужащего, потому что у всех есть хронические заболевания», — заявил генерал-майор.

Военный напомнил, что, согласно указа президента Владимира Путина о частичной мобилизации, не годными к службе являются лица старше 65 лет, находящиеся под уголовным преследованием, а также призывники с категорией Д (негодный к военной службе). «Есть постановление правительства, давайте его вместе выполнять», — сказал

Еще одного мобилизованного мужчину с диабетом из Краснодарского края госпитализировали с военного полигона. Несмотря на то, что в 2019 году у него диагностировали сахарный диабет второго типа, гипертонию и заболевание печени, его отправили на полигон в Новочеркасск

10 дней назад

Касаемо событий на СВО

В ответ на просьбу описать в двух словах о происходящем на фронте, меня забанили на месяц, хотя ничего такого, что не узнали бы люди, имеющие хоть небольшое отношение к теме, я не указал. Видимо, Пикабу считает, что у нас все только с позитивной стороны должно освещаться. Смысла писать что-нибудь ещё не вижу, а то так и в перманентный бан улететь недолго. Всем спасибо, все свободны. У меня все хорошо, и тут все хорошо, наверное. До связи. Нате вот фотку, где я с караула сплю. И ещё одну с окопа.

Показать полностью 2

Поддержать

1 месяц назад

Продолжение поста «Мобилизация Malfox’а»

Часть 6

Первая неделя прошла в заботах и обустройстве нашего пристанища. Разведали территорию, обзавелись первыми симками — изначально предполагалось, что у нас будет по 1-2 телефона на взвод, потом у каждого второго, а затем и все были при связи. Документов мы при себе не имели (нам ещё до выезда посоветовали оставить паспорта дома, а военные билеты находились в штабе), так что приходилось договариваться с местными и оформлять сим-карты на них.

Оружие на руки мы получили где-то в это же время. В первую очередь те, кто заступал в караул. Из оружия у нас на каждого имелся автомат, 4 рожка патронов в подсумке, штыкнож. Исключение — пулемётчики и офицеры.

По бытовым нуждам всё наладили не сразу. Про воду уже упоминал в прошлом посте — пешком ходили по воду до ближайшего родника (как и многие местные), иногда подвозили бутилированную, но она быстро уходит на питьё. Баню (первую) построили также на первой неделе. Грубо говоря — палатка вокруг печки-буржуйки и настил из досок. Дёшево и сердито, но помыться-постираться уже можно — и хорошо. Питание было организовано на полевой кухне — дважды в день ходили за горячей пищей до роты обеспечения с парой ТВН’ов (термос войсковой носимый). В бункере провели свет, раздобыли тепловые пушки. Для караульных вырыли окопы у основного и запасного выходов.

На второй неделе у нас началась «рабочка». В тентованном урале мы поочередно по одному взводу уезжали на линии обороны, чтобы обкатывать и ровнять окопы, траншеи, предварительно вырытые экскаваторами позиционной роты.

Где-то ещё через неделю-две пришло новое распоряжение от командования: где-то 3/4 всего подразделения отправлялись на новое место дислокации в командировку, где-то в ЛНР. Я оказался в числе тех немногих, кто остался на охране бункера и не поехал.

Это был где-то уже конец ноября прошлого года. Мы тогда ещё верили, что к новому году, в крайнем случае — в марте вернёмся домой. Спойлер — ни фига

Показать полностью

Поддержать

1 месяц назад

Продолжение поста «Мобилизация Malfox’а»

Снова небольшое лирическое отступление перед основным текстом. С прошлого поста количество подписчиков увеличилось с трёхсот до более чем шестисот человек, и меня теперь волнует такой вопрос: если я перестану писать про СВО, а сделаю, например, очередной пост в сообщество плоской земли или обзор на ретроспективу серии игр Fire Emblem, то все эти люди разочаруются, закидают меня минусами и отпишутся? Но это всё праздное любопытство, а я продолжу

К утру следующего дня мы вылезли из темного бункера на свет и наконец-то смогли оглядеться, всё ещё слабо представляя где мы. Информации от командования не было, да и было ощущение, что сами офицеры (командиры взводов и роты) тоже сами не до конца владеют информацией. Наш бункер (в последующем так и буду его называть, чтобы не путаться) по сути представлял собой давно разграбленный сырой подвал, с кучами грязи, протекающим потолком, полуобвалившимися лестницами, с отсутствующей проводкой как и прочими видами коммуникации. Но в целом неплохо, всё же не в окопе на передовой.

Ещё одно отступление: на днях мы всей ротой подписывали лист ознакомления с приказом о том, что

нельзя размещать в СМИ и в интернете информацию (в том числе фото-, видеоматериалы, данные геолокации и другую информацию) о себе и других военнослужащих, «позволяющую раскрыть их ведомственную принадлежность, информацию о своей служебной деятельности либо служебной деятельности других военнослужащих, деятельности воинских частей, организаций и подразделений, в которых военнослужащие проходят военную службу».

Собственно поэтому я пишу тут под ником (ха-ха, анонимность в сети), не выкладываю фото, не раскрываю свой позывной, названия населённых пунктов, данные о подразделении и т.п. Просто рассказываю о том, что пережил сам; кажется, в таком формате я этот Федеральный закон «О внесении изменений в статьи 7 и 28.5 Федерального закона «О статусе военнослужащих» от 06.03.2019 N 19-ФЗ не нарушаю, но юристы либо модератор могут меня в комментах поправить.

Как мы узнали позднее, наш бункер находится в тылу, относительно далеко от тех мест, где непосредственно идут бои. Издали были слышны иногда выстрелы артиллерии и работа ПВО, но к этим звукам мы довольно быстро привыкли. А ещё бункер находился в непосредственной близости от небольшого населенного пункта, буквально в десяти минутах ходьбы есть пара-тройка продуктовых магазинов, отделение почты и даже местный дом культуры.

Первую неделю мы были заняты тем, что приводили наше новое жилище в порядок: выгребали мусор, проводили свет, рыли яму под мусор, под туалет, строили баню. В эти же первые дни по одному-два человека от взвода командировали в город, как мы поняли на какой-то завод, где они занимались производством бетонных укреплений типа блиндажей (конкретнее не скажу). Получили и разобрали оставшиеся вещи, расселились, что оказалось той ещё задачей — изначально получили раскладушки, но оказалось что места в бункере под них не хватает, поэтому сколотили двухяростные (очепятка намеренная) нары. Разобрались с водой — дежурная смена носили воду с родника, расположенного в паре км от места дислокации. У местных водопровод не работает уже не первый год, им воду (техническую) развозят раз в день. Обзавелись первыми снимками, наконец-то связались с родными и близкими (спустя почти неделю неизвестности). Начали ходить в караул, для кого-то (для меня в частности) — впервые.

Сегодня текст вышел покороче, надо идти заступать в караул. Постараюсь не затягивать со следующим постом.

Показать полностью

Поддержать

1 месяц назад

Продолжение поста «Мобилизация Malfox’а»

С началом этой серии постов у меня прибавилось подписчиков и теперь вас уже более трёх сотен. Видимо тема действительно интересна (либо я так хорошо пишу). Спасибо за проявленное внимание (и за первый донат в 100₽ от неизвестного пикабушника) и приношу свои извинения за вынужденный перерыв в серии — неделя была достаточно напряжной, сил оставалось только на элементарную гигиену и поговорить с женой перед сном.

Итак, мы остановились на том, как за две недели из вчерашних инженеров, работяг и других гражданских сделали (почти) настоящих сапёров. Справедливости ради стоит отметить уровень подготовки — всё было не так плохо, как писали в СМИ и соцсетях. Обучение на местах проводили курсанты старших курсов высшего командного военного училища, под руководством офицеров этого же училища. На взрывном поле с нами занимался непосредственно кто-то из преподавателей. Занятия включали в себя помимо огневой подготовки на стрельбище, немного теории и чуть больше практики на поле (управляемые минные поля, учебные макеты основных применяемых мин, работа с миноискателями и пр.).

И вот, где-то в середине ноября мы загрузили свои вещи в вагоны эшелона, погрузили оружие и боеприпасы, погрузились сами с вещами, которые понадобятся в пути (в большинстве случаев это была небольшая сумка со сменным бельем и средствами личной гигиены и большая сумка с едой). С раннего утра нас повезли автобусами до какой-то станции, где мы и сели в поезд, потом подъехали на центральный городской вокзал, там нас красиво построили всем батальоном, местные органы власти высказали со сцены напутственные слова и после этого нам дали 40 минут, чтобы попрощаться с родными и близкими. Меня пришли провожать родители, сестра, жена и половина состава из местного чата Лиги Знакомств (который я же когда-то давно и создал).

Начиная с этого момента мы обращались друг к другу только по позывным. Придумали их большинство практически с потолка, кто-то взял сокращение или производную от фамилии или имени, кто-то взял свой ник из всяких сетевых игр, у кого-то уже было какое-нибудь прозвище, а кто-то решил подготовиться заранее. Я изначально думал назваться лисом (см. мой ник на Пикабу и аватарку), но у нас в роте уже назвались лис, Фокс и Fox. Среди адмодеров и в твиттере я иногда фигурирую как медведь. Их тоже оказалось двое в роте, пришлось им переименоваться в Кешу и Тучку. Так что я придумал что-то своё (хоть жене мой позывной так и не понравился). Некоторые из ребят перед отправкой успели где-то заказать нашивки со своими позывными, одному пришла с опечаткой.

Дорога заняла неделю. В основном потому что это военный эшелон, т.е. мы двигались в обход крупных вокзалов, пропускали гражданские поезда, подолгу стояли. Во время срочки мы так ездили на полигон «Капустин Яр», там дорога тоже заняла довольно много времени (если сравнить с обычными рейсами поездов на такое же расстояние).

Я за это время успел прочесть пару книг, кто-то пил, кто-то спал почти всю дорогу, в один день даже устроили турнир в «дурака» офицеров против солдат и сержантов. Было душно, тесно и немного тревожно. Там же в пути расписались за оружие и боекомплект. На подъезде к границе было приказано вытащить российские сим-карты из телефонов (как потом оказалось, они всё равно там толком и не работают), так что на какое-то время я остался без связи с домом (о чем заранее всех предупредил).

На границе где-то сутки просто стояли в ожидании чего-то. Затем пошли разгружать вагоны с личными вещами, с оружием, получать бронежилеты и каски. Затем ещё немного посидели в вагоне, получили отмашку выдвигаться, загрузили вещи и сели сами в автобусы и поехали к месту дислокации. Дорога заняла ещё несколько часов, учитывая переход границы, приехали мы уже ближе к ночи, было достаточно темно, все уже достаточно устали и хотели отдохнуть. Разместились в неком полузаброшенном бункере. Было холодно, тесно, ни спальников ни каких-либо вещей у болей части людей не было, так что валились кто как придётся, кто сидя, кто полулёжа, кто просто в куче, чтобы было теплее. Так прошла наша первая ночь в зоне СВО.

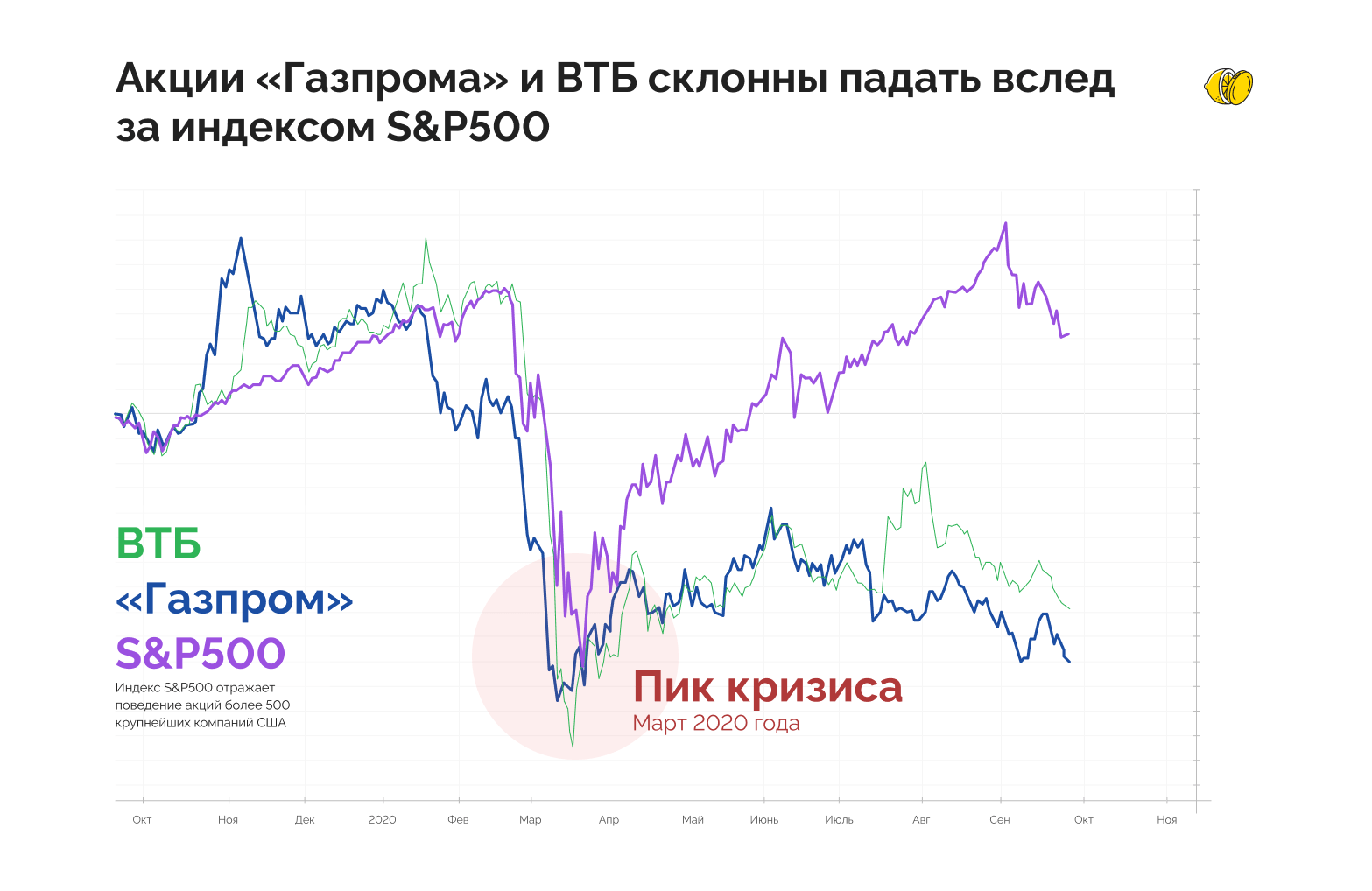

Что будет с рынком РФ, если американский обвалится

Все сейчас говорят о проблемах в США: экономика буксует, число заражённых растёт, а пожар тушат триллионами свеженапечатанных долларов. Такой расклад увеличивает вероятность обвала американского рынка.

Но не нужно думать, что это где-то там, «за бугром». Практика показывает, что проблемы США отражаются и на России.

Почему американцы тянут за собой нас

Экономику США и их фондовый рынок принято считать развитыми, а у нас — только развивающимися. Хотя бы потому, что:

- Основные финансы сконцентрированы в США.

- Объём американского рынка акций в 55 раз больше нашего: $0,59 трлн vs $33 трлн.

Поэтому если какой-то кипиш происходит в Америке, то это сказывается на нас — инвесторы при малейшем шорохе выводят деньги, в том числе и с нашего рынка.

Логика следующая: «если в таком надёжном крупняке, как США, происходит что-то плохое, то что будет с более молодыми рынками? Лучше вернуть деньги обратно от греха подальше».

Что будет с рынком РФ

Если рынок США обвалится, то и у нас попадает всё, как это было в марте 2020-го. Или как в 2008-м году, когда снижение деловой активности и объёмы торговли в Америке ударили по РФ.

Иногда достаточно одних негативных новостей. Например, в этот понедельник американский рынок потянул наш вниз на фоне публикации слабых прогнозов. В России тогда откровенно плохих вестей не было.

В тесной связи между США и РФ есть плюс

Она делает такую сложнопредсказуемую штуку, как инвестирование, чуть-чуть предсказуемой. Можно наблюдать за «старшим братом» и скорректировать свои действия на отечественном рынке.

Как я уже сказал — если сейчас в США будет обвал, то, скорее всего, пострадает наш рынок. Именно поэтому с осторожностью смотрю на инвестиции в компании РФ.

Источник https://www.forbes.ru/finansy/453711-mnogo-vozduha-i-igolka-kogda-lopnet-superpuzyr-na-rynke-i-kto-nadeetsa-na-ego-rost

Источник https://pikabu.ru/story/pervyie_otgoloski_budushchego_krizisa_v_ssha_gryadyot_obval_finansovyikh_aktivov_10028091

Источник https://lemonfortea.ru/chto-budet-s-rynkom-rf-esli-amerikanskij-obvalitsja/