Что такое инвестиционный спрос: объясняю простыми словами на понятном языке

Что такое инвестиционный спрос? Он связан с потребностью в определенном продукте. Любой инвестор должен знать, какой товар будет пользоваться наибольшим спросом, ведь от этого зависит цена и сумма предполагаемого дохода.

- Что такое инвестиционный спрос

- Факторы спроса

- Основные

- Второстепенные

Что такое инвестиционный спрос

Это потенциальная потребность в покупке товара для получения прибыли. Инвестиционный спрос формируется на основе реальных денежных средств, поступающих из разных источников. Ожидаемые либо планируемые расходы во внимание не берутся.

Факторы спроса

На потребность в ресурсах влияют:

- экономическая ситуация в стране (мире);

- состояние отрасли;

- финансовая стабильность самой компании.

Можно выделить две группы факторов: основные и второстепенные.

Основные

Инвестор рискует собственными или кредитными средствами не просто для развития проекта, а чтобы получить доход. Потому потребность в ресурсах в первую очередь зависит от планируемой прибыли от них.

Второстепенные

Кроме размера потенциального заработка, следует учитывать такие факторы:

- процентную ставку по займу;

- реальную инфляцию;

- режим налогообложения;

- государственную политику.

Показатели макроэкономики также влияют на инвестиционный спрос. Речь о курсе валют, уровне безработицы, торговом сальдо, санкциях. При закупке заграничного товара инвестор должен быть уверен в стабильности курса отечественной валюты.

Важны и цены на инвестиционные ресурсы. Если производственная линия продукта сейчас довольно дорогая, займитесь другими проектами в иной сфере деятельности.

Источники формирования

Инвестиционный спрос зависит от потребности компании вкладывать средства. Это та сумма, что фирма готова выделить на покупку земли, недвижимости, оборудования и так далее.

Источники финансирования могут быть:

- собственными;

- заемными.

Предпочтительнее вкладывать свой капитал, потеря которого не грозит бизнесу. Как вариант можно рассмотреть кредиты банка, биржи займов, частных лиц. Но при таком раскладе инвестору нужно тщательно оценить все риски.

Выходит так: предприниматель вкладывает некоторую сумму в пекарню с оборотом 100 единиц продукта за сутки. Спрос на изделия большой, вся продукция раскупается к трем часам дня. Выходит, можно увеличивать объемы производства за счет расширения площади пекарни, закупки оборудования. Прибыль от вложений по расчетам практически гарантирована.

Но на практике все не так очевидно. Я думаю, лучше рисковать собственной небольшой суммой, если вложения оправдаются, тогда инвестируйте еще.

Кейнсианская концепция спроса на инвестиции

Теория основана на понятии «предельной эффективности капитала», введенном Дж. М. Кейнсом. Имеются в виду инвестиционные средства, добавляющиеся к уже существующей сумме. Принимая решение о возможности вложения, нужно сопоставить ожидаемый поток чистой прибыли с инвестиционными расходами.

Поток чистого дохода оценивается дисконтированием. Вероятность получения через t лет определенной суммы рассчитывается, если разделить ее на (1+R) t. Где R — ставка дисконтирования.

Проект будет экономически выгодным при самой высокой ставке. С увеличением роста объема инвестируемых средств, значение R падает, так как рост вкладываемого капитала снижает ожидаемую прибыль.

Заключение

Инвестиционный спрос понимается как потребность в приобретении ходовых товаров для получения прибыли. Этот показатель — важная часть процесса вложения капитала, поэтому следует знать, какие факторы на него влияют.

На этом все, до новых встреч! Подписывайтесь на новые статьи, полезной информацией делитесь в социальных сетях.

Частный инвестор, предприниматель и основатель портала fonda.pro

Что такое инвестиционный спрос

Понятие инвестиционного спроса связано со спросом на те товары, которые в дальнейшем принесут прибыль. Как и обычный потребительский, инвестиционный спрос связан сразу с несколькими факторами, и любому инвестору полезно знать каждый из них. Чем больше потребность в том или ином товаре, тем выше будет цена на него.

Содержание

- Понятие и виды инвестиционного спроса

- Факторы спроса

- Основные

- Второстепенные

Понятие и виды инвестиционного спроса

Это понятие является одним из важнейших на всех уровнях экономики – как в пределах отдельной компании, так и в масштабах отрасли и государства в целом. Инвестиционный спрос представляет собой потребность предпринимателя в приобретении инвестиционных товаров, которые в дальнейшем принесут прибыль. К таким приобретениям можно отнести:

- недвижимость (коммерческие, производственные помещения, земельные участки);

- транспортные средства общего и специального назначения;

- производственное оборудование и механизмы;

- услуги компаний (например, транспортные, строительные, ремонтные).

Инвестиционный спрос всегда выражается в конкретной денежной сумме, которую предприниматель готов выделить для покупки этих товаров. Эта величина может существенно колебаться в зависимости от изменяющейся конъюнктуры рынка. Например, повышение цен на закупочные материалы или удорожание кредитов заставляют инвестора экономить средства, искать дополнительные источники финансирования.

- Потенциальный инвестиционный спрос, который можно определить как планируемые расходы на приобретение инвестиционных товаров. Теоретически каждая компания располагает «лишними» ресурсами, которые она может, но не обязана пускать на развитие собственного бизнеса. Эта сумма активов определяется, как потенциальная возможность инвестирования.

- Реальный инвестиционный спрос связан с теми денежными средствами, которые инвестор твердо решил вложить в развитие фирмы. Поэтому следует отличать реальные намерения от потенциала.

Факторы спроса

Инвестиционный спрос наряду с предложением составляет один из важнейших факторов формирования цены на рынке соответствующих ресурсов (недвижимость, оборудование и другие инвестиционные товары). Поскольку в общем случае цена определяется консенсусом между спросом и предложением, которое графически выражается пересечением этих кривых, то можно утверждать, что потребность в покупке этих товаров всегда выражает их цену.

В свою очередь, потребность в приобретении ресурсов также находится под влиянием определенных факторов, которые связаны с состоянием экономики на уровне государства (макроэкономика), отрасли, конкретного региона и финансовым положением самой фирмы. Условно эти факторы можно объединить в 2 группы.

Основные

В первую очередь желание и реальная возможность приобретать новые ресурсы определяется ожидаемой прибылью от них. Именно получение дохода стимулирует инвестора рисковать собственными или заемными средствами, чтобы развивать свой проект. Потенциальная прибыльность определяется на основе расчетов исходя из имеющегося опыта.

Например, инвестор вложил средства в пекарню по производству хлебобулочных изделий. Известно, что в день продается 100 единиц продукции, причем спрос достаточно большой, поскольку все товары расходятся уже к 15 часам. Соответственно имеет смысл увеличить объемы производства. Сделать это можно за счет расширения площади и приобретения дополнительного оборудования.

Из этого примера понятно, что ожидаемая прибыль фактически гарантирована. Но на практике выгода может не быть такой очевидной. В таких случаях инвесторы предпочитают либо не рисковать совсем, либо вложить небольшую сумму, которую теоретически можно потерять без ущерба основному предприятию. Если эксперимент положительный, вкладывают новые средства.

Второстепенные

Если ожидаемая прибыль – это и есть основной побудительный мотив для инвестора, то наряду с ним он должен обратить внимание и на другие факторы. Несмотря на то, что они являются дополнительными, их значение также нельзя недооценивать:

- В первую очередь обращают внимание на реальную процентную ставку, которая сложилась на рынке заемных средств. Если вложения включают в себя кредитные деньги, то предпринимателю важно понимать, насколько выгодной будет инвестиция.

- Учитывают и реальную инфляцию. Этот фактор рассчитать сложнее, поскольку на него оказывает влияние множество непредсказуемых событий, в том числе курсовая разница. Поэтому вложение стремятся делать таким образом, чтобы его можно было окупить в обозримой перспективе (не более 5 лет).

- Очень важен режим налогообложения. Это налоговые ставки, а также конкретные виды налогов, возможные реформы правительства. Если государство берет на себя обязательство по сохранению налогов на действующем уровне, предпринимателю гораздо проще просчитать последствия принятия того или иного решения.

- Государственная политика в сфере экономики, регулирования бизнеса, социальной сферы также оказывает заметное влияние. Например, если известно, что планируется проект по созданию малобюджетного жилья, это значительно увеличит спрос на соответствующие ресурсы.

- Макроэкономические показатели – уровень безработицы, курс валют, торговое сальдо и многие другие – оказывают как опосредованное, так и конкретное влияние. Если инвестор приобретает товары за рубежом, ему крайне важно быть уверенным в том, что в ближайшее время курс отечественной валюты будет относительно стабильным.

- Наконец, и сами цены на инвестиционные ресурсы предопределяют потребность в них. Если оборудование по производству одних изделий в данный момент слишком дорогое, инвестор может переключиться на другие, более выгодные проекты.

Источники формирования

По сути, инвестиционный спрос связан с потребностью компании в совершении инвестиций. Количественно эта потребность выражается в той сумме средств, которую фирма готова предоставить для приобретения недвижимого имущества, земельных участков, производственного оборудования, оплату определенных услуг других компаний и т.п. Средства могут быть:

- собственными (ранее полученная прибыль, накопления, выручка от продажи имущества);

- заемными (кредиты у банков, государства или частных лиц).

Поскольку инвестирование всегда связано с тем или иным риском, то предпочтительно пользоваться именно собственными средствами компании, которые теоретически можно потерять полностью или частично без угрозы существования самому бизнесу. Однако в ряде случаев необходимо привлекать и заемный капитал – ссуды в банке или в других источниках. В таких ситуациях инвестор должен тщательно рассчитывать все потенциальные угрозы, принимая решение на основе правил риск-менеджмента.

Кейнсианская концепция спроса на инвестиции

Известный английский экономист Джон Кейнс (1883 – 1946 гг.) предложил свою теорию формирования инвестиционного спроса. Он исходил из того, что вне зависимости от конкретных условий (ставка % в банке, уровень налогообложения, величина закупочных цен, прочие издержки) компания все равно вынуждена совершать определенные инвестиции. Эти вложения позволяют ей поддерживать нормальное состояние (например, работоспособность основного оборудования) или даже увеличивать производство, развивая бизнес.

Поэтому можно выделить по меньшей мере 2 категории инвестиций:

- автономные – эти капиталовложения компания будет совершать в любом случае, поскольку без них существование самого бизнеса ставится под угрозу;

- индуцированное (предопределенные) – это вложения, которые сильно зависят от уровня прибыли, поэтому инвестор всегда может «передумать» и не рисковать накопленными средствами.

Для экономики всегда интересны только автономные вложения, которые инвестор неизбежно сделает, приобретая те или иные товары. Поэтому можно сказать, что инвестиционный спрос определяется в первую очередь автономными инвестициями. В этом смысле подобная классификация практически полностью соответствует разделению на потенциальный и реальный спрос, которое было рассмотрено выше.

Величина потребности растет до определенных пределов, после чего предложение соответствующих товаров подстраивается под этот показатель. В результате достигается определенная компромиссная (равновесная) ситуация, когда численно выраженная величина спроса сравнивается с величиной предложения. Формируется цена, которая и является средней на данном рынке (недвижимости, оборудования, услуг и т.п.).

Инвестиционный спрос имеет большое значение экономики и является одним из важнейших показателей ее состояния. Если потребность в инвестиционных ресурсах постоянно увеличивается, это однозначно свидетельствует об экономическом росте в отдельных отраслях или в экономике в целом. Снижающийся спрос, напротив, говорит о наличии определенных затруднений.

Инвестиционный спрос

Понятие и особенности инвестиций. Специфика воздействия инвестиций на экономическую конъюнктуру. Сущность инвестиционного спроса, его виды и источники формирования. Сущность и сравнение кейнсианской и неоклассической концепций спроса на инвестиции.

Рубрика Финансы, деньги и налоги Вид доклад Язык русский Дата добавления 31.05.2016 Размер файла 211,6 K - посмотреть текст работы

- скачать работу можно здесь

- полная информация о работе

- весь список подобных работ

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru

Бабаев А.А. группа № 140 — 1

ТЕМА: ИНВЕСТИЦИОННЫЙ СПРОС

инвестиция спрос кейнсианский неоклассический

Инвестиции — это долгосрочные вложения государственного или частного капитала в различные отрасли экономики как внутри страны, так и за ее пределами. В макроэкономике под инвестициями понимают реальные вложения капитала в производство какой-либо продукции.

Особенности инвестиций заключаются в следующем: во-первых, они обеспечивают экономический рост; во-вторых, инвестиции являются самой неустойчивой частью совокупного спроса.

Специфика воздействия инвестиций на экономическую конъюнктуру состоит в том, что в момент их осуществления возрастает спрос на блага, а предложение благ увеличится лишь через некоторое время (когда в действие вступят новые производственные мощности).

Инвестиционный спрос — это самая динамичная и изменчивая составляющая совокупного спроса, она зависит от объективных факторов (состояние экономической конъюнктуры: ожидаемая норма чистой прибыли, ставка процента) и субъективного фактора (решения предпринимателей). Инвестиционный спрос состоит из двух частей: 1. Спроса на восстановление изношенного капитала. 2. Спроса на увеличение чистого реального капитала.

Инвестиционный спрос — потребность хозяйственных субъектов в инвестиционных ресурсах. Может быть потенциальным и реальным. Потенциальный инвестиционный спрос отражает величину аккумулированного экономическими субъектами дохода, который может быть направлен на инвестирование. Реальный инвестиционный спрос характеризует действительную потребность хозяйственных субъектов в инвестировании и представляет собой инвестиционные ресурсы, которые непосредственно предназначены для инвестиционных целей.

В макроэкономике факторами, устанавливающими инвестиционный спрос, являются: национальный объем производства, ожидаемый темп инфляции, обменный курс денежной единицы, величина прибыли населения, ставка ссудного процента, политика государства в налоговой сфере, обстановка на финансовом рынке, обменный курс денежной единицы, влияние иностранных вкладчиков, стабильность правовых норм, расходы на закупку, использование и содержание сооружений, оборудования, налоги на предпринимателей и др.

В развитой рыночной экономике развитие инвестиционного спроса связано с деятельностью финансового рынка, опосредствующего движение инвестиционных ресурсов, а также прибыли от вложенных активов. Собирая накопленные средства отдельных вкладчиков, финансово-кредитная система создает основной канал инвестиционного спроса. При этом немаловажная роль отводится банкам, использующим не только сбережения, но и денежные средства, находящиеся в обращении. Фондовый и кредитный рынки определяют условия инвестиционных вложений и таким образом воздействуют на количество капиталовложений.

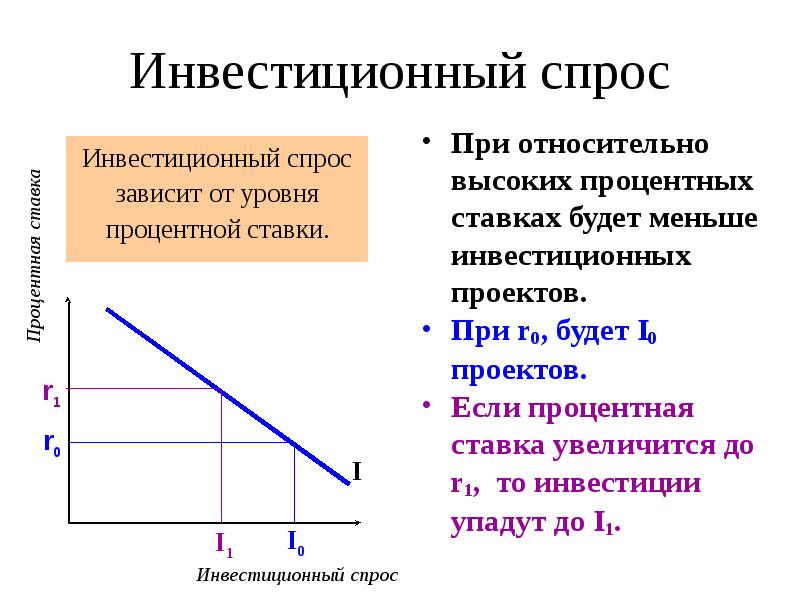

Значительное воздействие на инвестиции оказывает процентная и налоговая политика государства. Управление процентными и налоговыми ставками — важный рычаг, с помощью которого государство может влиять на инвестиционный спрос. При снижении налогов на прибыль наблюдается увеличение доли накоплений предприятий. Ставка ссудного процента назначает стоимость заемных ресурсов для вкладчиков. Повышение процентной ставки делает инвестиции невыгодными, но при этом усиливает мотивацию к сбережениям. Уменьшение ставки ссудного процента делает инвестирование прибыльным, поэтому за уменьшением ставки ссудного процента следует рост инвестиций и наоборот.

Но понижение процентной ставки как мотиватор стимулирования инвестиций имеет реальные границы. Соответственно необходимо определить оптимальный в данных условиях уровень процентной ставки, так его как неразумное изменение оказывает негативное воздействие на инвестиционную активность.

Рассмотрим влияние прибыли на инвестиционную деятельность. Роль дохода в ней неоднозначна: прибыль может быть как источником финансирования инвестиций, так и целью инвестирования. Исследования, направленные на раскрытие основных величин, устанавливающих инвестиционный спрос, доказывают существование зависимости между доходами и инвестициями.

На практике существует два вида инвестиционного спроса: потенциальный и конкретный.

Потенциальный спрос возникает как правило при отсутствии намерений субъектов хозяйствования при наличии дохода (прибыли) направлять его па инвестирования. Такой спрос называют формальным и он выполняет роль инвестиционного потенциала — источником для будущих инвестиций.

Конкретный спрос (то есть предложение капитала) — характеризуется конкретной формой реализации намерений субъектов инвестиционной деятельности на внутреннем или внешнем рынке.

Необходимым условием, свойственной рыночным отношениям конкурентного типа, при относительно стабильном инвестиционном спросе является опережающее развитие инвестиционного предложения.

Уравнивание инвестиционного спроса и предложения проходит через механизм ценообразования, который возникает и действует только в условиях свободных конкурентных рынков, которые предусматривают организацию обмена товарами на основе уравновешенного спроса и предложения. Например, инвестиционный спрос на конкретный объект вложения превышает предложение. В условиях конкурентного рынка это, в свою очередь, обусловит повышение цен определенного инвестиционного товара, а высокая рыночная стоимость инвестиционного товара является свидетельством его привлекательности по наибольшей отдаче инвестиций (ее можно увеличить в несколько раз, выполнив глубокий инвестиционный анализ). С другой стороны, переливание капитала (инвестиций) в некую «эффективную» точку инвестиционной сферы приведет в конечном итоге к расширению этого инвестиционного товара и соответствующего снижения его цены. Каждый из рынков инвестиционных товаров имеет множество разновидностей, которые имеют свою специфику и особенности.

Источники формирования инвестиционного спроса

Существует два вида источников формирования источников инвестиционного спроса: собственные и заемные.

Собственные источники формирования инвестиционных ресурсов — денежные накопления и другое имущество владельцев компании (фирмы), которые привлекаются для реализации инвестиционного портфеля. К ним относятся:

— амортизационные отчисления — главный собственный источник финансирования простого возобновления ресурсов организаций.

— нераспределенная прибыль, рассчитанная на инвестирование;

— личные накопления бизнесменов;

— платежи, возмещающие ущерб от стихийных бедствий.

Другие виды активов (фонды, земельные участки, промышленная собственность в виде патентов, программных продуктов, торговых марок).

Заемные источники — денежные средства и собственность, привлекаемые с целью реализации инвестиционного портфеля на основе кредитов. К заемным относятся:

— лизинг — долгосрочная аренда имущества, с дальнейшей возможностью выкупа.

— селенг — передача собственником его прав на владение имуществом юридическим и физическим лицам за определенную плату;

— коммерческие и банковские кредиты, использующиеся при недостатке собственных средств.

Проблема принятия инвестиционных решений в случае наличия собственных средств заключается в сравнении дохода, полученного двумя способами. Первый вариант — инвестирование и приобретение выгоды от производственной деятельности; второй — переход свободных средств в заемный капитал и извлечение прибыли в виде банковского процента. Вариант выбирается соотнесением прибыли, получаемой от капиталовложений, и ставкой банковского процента. Предложение измерять доходность инвестиций с помощью показателя предельной эффективности капитала было выдвинуто Кейнсом и подразумевало выявление разницы между приростом дохода с единицы капитала и затратами, связанными с ее использованием. В случае, когда предельная эффективность капитала превышает ставку банковского процента, принимаются инвестиционные решения. В современной экономике эффективность вложений определяется двумя способами: аналитическим и графическим. Аналитический способ заключается в вычислении чистой дисконтной стоимости (NPV) по формуле :

NPV = -I + p1* (1+r) + p2* (1+r)2 + … +pt* (1+r)t , (1.2.1)

где I — планируемые инвестиции;

p1 …pt — прибыль за определенное время «t» использования средств производства;

r — учетная ставка банковского процента.

Графический способ состоит в определении точки пересечения графика предельной эффективности капитала и ставки банковского процента (рис. 1.2.1):

Рисунок 1.2.1 — Определение объёма инвестиций при наличии двух альтернативных вариантов использования собственных денежных средств.

Величина «I» на графике — объем инвестиций при заданной ставке банковского процента.

Кейнсианская концепция спроса на инвестиции

Дж. М. Кейнс ввел понятие «предельной эффективности капитала», которое стало основой кейнсианской теории спроса на инвестиции. Она называется предельной потому, что речь идет о капитале, который добавляется к уже имеющемуся.

Решая вопрос о целесообразности инвестирования, предприниматели сопоставляют ожидаемый поток чистого дохода от инвестиционных проектов с инвестиционными затратами. Сложность состоит в оценке временного аспекта, так как основные затраты осуществляются, как правило, в первые годы, а доходы от них распределяются на последующие годы. Вкладывая средства в инвестиционные проекты, предпринимателю необходимо учесть потенциальный процент на вложенные средства и степень риска .

Поток чистого дохода от инвестиционных проектов оценивается предпринимателями с помощью дисконтирования. Возможность получения некоторой суммы через t лет можно определить, разделив эту сумму на (1 + R)t, где R — дисконтная ставка.

Эффективность инвестиционного проекта показывает формула :

где Ко — требуемые вложения в инвестиционный проект;

П1, П2, …, Пn — потоки чистых доходов от проекта в момент времени 1, 2,…., n;

R — норма дисконта.

Предельная эффективность капитала (R*) — это значение нормы дисконта, превращающее данное неравенство в равенство. Инвестиционный спрос связан с отбором инвестиционных проектов по признаку прибыльности. Анализируя инвестиционные проекты, вкладчики выбирают те, у которых R* самая высокая.

Норма дисконта уменьшается с увеличением объема инвестиций, так как при росте инвестиций уменьшается их вероятная доходность. Это объясняется тем, что вначале инвестируются наиболее перспективные и прибыльные проекты, а дальнейшее инвестирование является менее производительным (рис. 1.3.1). Предприниматели принимают во внимание не только доходность капиталовложений, но и уровень риска. Расходы на инвестиции следует увеличивать только в случае, когда норма прибыли превышает процент от сбережений. Ставка процента является инструментом психологического воздействия на инвесторов, побуждая их к капиталовложениям.

Рисунок 1.3.1 — Изменение нормы дисконта в зависимости от инвестиций

Она является своеобразным вознаграждением за отказ от хранения богатства в денежной форме. Самый безопасный вариант капиталовложений — приобретение государственных облигаций, ставкой процента по ним считается нижний предел R*.

Инвестиции будут осуществляться в том случае, если R* > i.

Рисунок 1.3.1 показывает, что при ставке процента i3 разумны вложения в размере ОХ, при ставке i2 — в объеме ОY, а при ставке i1 — инвестиционные расходы возрастают до OZ. Чем ниже текущая ставка процента, тем выше будет объём инвестиционного спроса [8, с.106-107].

Таким образом, инвестиционный спрос можно отобразить как убывающую функцию от ставки процента:

Ia = Ii (R* — i), (1.3.2)

где Ii — предельная склонность к инвестированию.

Ii показывает, на сколько единиц вырастет объем инвестиций в случае понижения ставки процента на один пункт. При уменьшении i увеличивается предельная склонность к инвестированию.

Неоклассическая теория спроса на инвестиции

В соответствии с концепцией неоклассиков, предприниматели проводят инвестирование для достижения оптимального размера капитала.

Функцию инвестиционного спроса можно представить следующим образом:

где Ia — объем автономных инвестиций на период t;

Kt — фактический объем капитала;

К* — оптимальный объем капитала;

в — коэффициент, характеризующий меру приближения существующего капитала к оптимальному за период t.

Определение оптимального объема капитала.

1. При существующей технологии оптимальный объем капитала создает условия для получения наибольшей прибыли.

2. Прибыль максимальна, если г = d + i, (1.3.4)

где r — предельная производительность капитала;

d — нормы амортизации;

i — ставка процента по финансовым активам.

Для вычисления оптимального размера капитала используется производственная функция Кобба-Дугласа:

где а — параметр, по которому определяется вклад капитала в выпуск продукции.

Если при заданном значении предельных издержек изменится технология производства, то значение К* тоже изменится. Если из-за научно-технического прогресса растет предельная производительность капитала, то К* также увеличится (при неизменной ставке процента).

Таким образом, инвестиционный спрос есть возрастающая функция от предельной производительности капитала и убывающая функция от ставки процента (при заданном значении амортизации).

В сравнении с кейнсианским, неоклассическое назначение инвестиций более объективно, поскольку оно определяется технологией производства, в то время как кейнсианское зависит от личности инвесторов, их пессимизма и оптимизма. Кейнсианская функция инвестиций менее эластична по ставке процента, чем неоклассическая.

Таким образом, в первой главе мы рассмотрели основные сведения о сущности инвестиционного спроса.

Инвестиции — это долгосрочные вложения государственного или частного капитала в различные отрасли экономики как внутри страны, так и за ее пределами. В макроэкономике под инвестициями понимают реальные вложения капитала в производство какой-либо продукции.

Специфика воздействия инвестиций на экономическую конъюнктуру состоит в том, что в момент их осуществления возрастает спрос на блага, а предложение благ увеличится лишь через некоторое время (когда в действие вступят новые производственные мощности).

Инвестиционный спрос — потребность хозяйственных субъектов в инвестиционных ресурсах. Может быть потенциальным и реальным. Потенциальный инвестиционный спрос отражает величину аккумулированного экономическими субъектами дохода, который может быть направлен на инвестирование. Реальный инвестиционный спрос характеризует действительную потребность хозяйственных субъектов в инвестировании и представляет собой инвестиционные ресурсы, которые непосредственно предназначены для инвестиционных целей.

Инвестиционный спрос характеризуется высокой степенью подвижности и формируется под воздействием целого комплекса факторов, среди которых можно условно выделить макро- и микроэкономические факторы.

В макроэкономике факторами, устанавливающими инвестиционный спрос, являются: национальный объем производства, ожидаемый темп инфляции, обменный курс денежной единицы, величина прибыли населения, ставка ссудного процента, политика государства в налоговой сфере, обстановка на финансовом рынке, обменный курс денежной единицы, влияние иностранных вкладчиков, стабильность правовых норм, расходы на закупку, использование и содержание сооружений, оборудования, налоги на предпринимателей и др.

Кейнсианская концепция спроса на инвестиции предполагает, что, вкладывая средства в инвестиционный проект, предприниматель должен учесть потенциально возможный процент на вложенные средства и степень риска. Оценить поток дохода от инвестиционного проекта Дж . М. Кейнс предлагает при помощи дисконтирования. Инвестиционный спрос связан с отбором инвестиционных проектов по критерию доходности. Инвестиционный спрос будет тем выше, чем меньше текущая ставка процента.

Неоклассическая концепция спроса на инвестиции, исходит из того, что предприниматели прибегают к инвестированию с целью доведения объёма имеющегося у них капитала до оптимальных размеров. Оптимальным является такой размер капитала, который при существующей технологии обеспечивает максимальную прибыль.

Список использованных литератур:

1. Аскинадзи В. М. Инвестиционное дело: Учеб. / В. М. Аскинадзи, В. Ф. Максимова, В. С. Петров. — М.: Маркет ДС, 2013. — 345 с.

2. Герасименко Н. В. Взаимосвязь конкурентной и налоговой политики // Современная конкуренция. — 2013. — № 1. — С.34 — 38.

3. Гришина И. В. Региональные особенности инвестирования в современной России: методология и результаты исследований // Финансы и кредит. — 2013. — №11. — С.67 — 73.

4. Данилова О. Социальное инвестирование и российский бизнес // Проблемы теории и практики управления. — 2013. — № 10. — С.98 — 112.

5. Ивасенко А. Г. Инвестиции: источники и методы финансирования / А. Г. Ивасенко, Я. И. Никонова. — М. : Омега-Л, 2010. — 675 с.

6. Инвестиции: Учеб. пособие / Под ред. М. В. Чиненова. — М.: КноРус, 2013. — 567 с.

7. Инвестиционная политика: Учеб. пособие / Ю. Н. Лапыгин, А. А. Балакирев, Е. В. Бобкова — М. : КноРус, 2013. — 78

Размещено на Allbest.ru

Подобные документы

Инвестиции в основной капитал

Понятие «инвестиции» и «инвестиционного спроса». Сущность инвестиций в основной капитал на уровне предприятия. Формирование инвестиционного спроса. Инвестиции в основной капитал в Республике Беларусь. Цели и задачи инвестирования в основной капитал.

Формирование портфеля реальных инвестиций с учетом инвестиционных рисков

Инвестиционный проект как основа привлечения инвестиций. Инвестиционные риски. Формирование и оценка инвестиционного портфеля предприятия. Методы оценки эффективности инвестиций. Обоснование экономической целесообразности инвестиций.

Роль инвестиций и инвестиционной деятельности в структурной перестройке экономики страны

Инвестиции: сущность, источники, цели, формы, классификация. Кривая спроса. Внешние инвестиции и их значение для развития национальной экономики. Динамика, объективные предпосылки и проблемы развития инвестиционной деятельности в республике Беларусь.

Экономическая сущность инвестиций

Понятие инвестиции как долгосрочного вложения капитала с целью последующего его увеличения. Экономическая сущность и виды инвестиций, их классификация. Значение инвестиционных вложений и реализация их функций. Этапы и фазы инвестиционного процесса.

Инвестиции и их роль в экономическом росте на примере г. Перми

Инвестиции как экономическая категория, понятие, сущность, структура и роль инвестиций в экономической системе страны. Источники финансирования инвестиций, роль инвестиций в экономике Пермского края, повышение инвестиционной привлекательности региона.

Рынок инвестиций и его особенности в современной экономике России

Финансовые инвестиции и их основные виды. Основы организации инвестиционной деятельности. Инвестиционный портфель, цикл реального инвестиционного проекта. Особенности рынка инвестиций в современной экономике России. Инвестиционная активность регионов.

Инвестиционный проект и его показатели

Понятие инвестиций, их экономическая сущность, задачи и виды инвестиций. Доходность и риск проекта. Сущность, классификация, жизненный цикл, финансирование инвестиционного проекта. Срок окупаемости и внутренняя норма доходности, индекс рентабельности ИП.

- главная

- рубрики

- по алфавиту

- вернуться в начало страницы

- вернуться к началу текста

- вернуться к подобным работам

Источник https://fonda.pro/investitsionniy-spros.html

Источник https://finswin.com/vlozheniya/osnovy/investicionnyj-spros.html

Источник https://otherreferats.allbest.ru/finance/00682167_0.html