Исторически золото является одним из самых надежных (и популярных среди драгоценных металлов) инструментов для вложений. Золото составляет важную часть государственного капитала, служит обеспечением для крупных сделок и традиционно считается основным защитным инструментом капитала от инфляции, имея высокую ликвидность и емкость рынка.

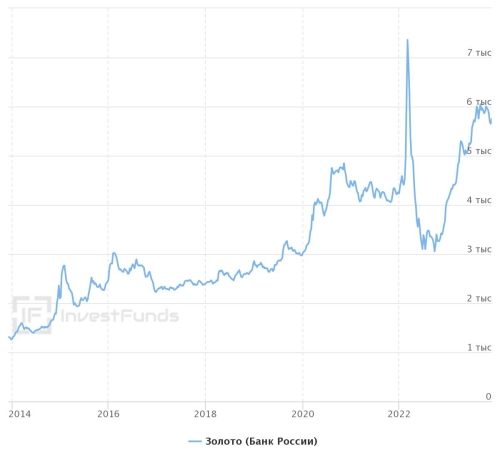

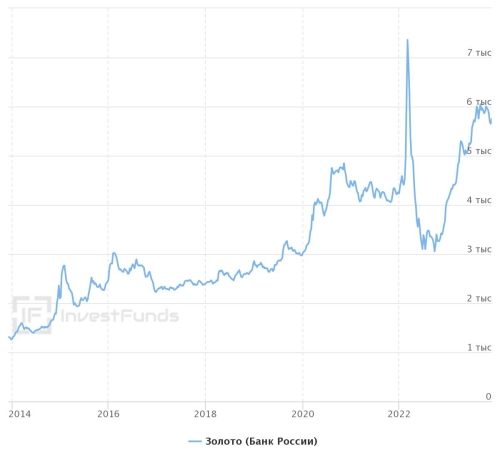

В периоды рыночных колебаний цены на драгоценные металлы меняются меньше, чем, например, на акции, но возможность получения прибыли также высока. Кроме того, следует отметить поступательный рост цены на золото в долгосрочной перспективе – динамика курса золота ЦБ РФ (руб./грамм) за последние 10 лет представлена ниже на графике.

Есть несколько вариантов инвестирования в золото, далее подробно разберем каждый из них.

1. Паевые инвестиционные фонды

Инвестируя свои средства в паи, инвестор приобретает не граммы золота, а доли фонда, который вкладывается в разные финансовые инструменты, имеющие отношение к рынку драгоценных металлов: акции компаний по добыче золота, фьючерсы, банковские ОМС. Именно управляющая компания фонда принимает решение о том, во что именно вложиться для наилучшей доходности. Среди всех вложений в золото ПИФ занимают значимое место, потому что инвестор может выгодно вложить любую сумму, хранить физический слиток не нужно – инвестор получает ценные бумаги, которые лежат на брокерском счету, инвестор может в любой момент купить или продать паи из-за высокой ликвидности. На российском рынке более десятка ПИФ, позволяющих инвестировать в золото.

Ниже в таблице представлены топ-10 «золотых» ПИФ по стоимости чистых активов на 20.12.2023:

| № | Название фонда | Управляющая компания | СЧА, млн. руб. |

| 1 | Золото. Биржевой | ВИМ Инвестиции | 6 875.85 |

| 2 | Тинькофф Золото | Тинькофф Капитал | 3 704.05 |

| 3 | Альфа-Капитал Золото | Альфа-Капитал | 3 109.15 |

| 4 | Райффайзен — Золото | Райффайзен Капитал | 2 724.72 |

| 5 | Первая — Фонд Доступное золото | Первая | 2 227.06 |

| 6 | РБ — Золотой стандарт | Эра Инвестиций | 2 031.99 |

| 7 | Альфа-Капитал Золото | Альфа-Капитал | 1 190.72 |

| 8 | Фонд Золота | ААА Управление Капиталом | 700.78 |

| 9 | Первая — Золото | Первая | 623.27 |

| 10 | Райффайзен — Золото | Райффайзен Капитал | 456.55 |

Работа ПИФ строго регламентирована и регулируется государством, что делает инвестирование более надежным. Также сделки с паями не облагаются НДС. Инвестору самому не нужно тратить время на изучение рынка – за него это будет делать управляющая компания. Поэтому инвестору следует уделить внимание именно выбору управляющей компании и сравнению комиссий доверительного управления. Обычно вознаграждение составляет до 3% от суммы активов. Также есть расходы на сделки с паями: в зависимости от сроков и объемов вложений они могут составлять до 3% от суммы инвестиций. При владении ПИФ менее трех лет и продажей с прибыли взимается налог 13%. Основную информацию о ПИФ, как об инструменте инвестирования, можно найти на Investfunds.

Чтобы выбрать, каким способом лучше инвестировать в золото, важно изучить и сравнить все доступные варианты. Проанализировав, какие минусы критичны, а какие плюсы важны в первую очередь, определившись с подходящим инструментом, инвестор сможет с минимальным риском разместить свой капитал в драгоценные металлы и защитить его от экономических и прочих потрясений.

2. Слитки

Золото высшей 999,9 пробы в виде слитков можно приобрести в банках (курсы покупки и продажи золота могут варьироваться). Банковские слитки золота бывают нескольких видов: мерные и стандартные. Минимальный вес – 1 грамм золота, максимальный – обычно 1 кг. Вместе со слитком инвестору выдают сертификат подлинности с указанием даты выпуска, массы, номера и пробы. После приобретения важно обеспечить сохранность слитков. Наиболее распространенный и надежный способ – это аренда банковской ячейки в банке, в котором были приобретены слитки.

Слитки требуют особых условий хранения: если на них появляются дефекты, банк может отказать в обратной покупке. Даже если потертости или царапины некритичные, цена все равно может значительно уменьшиться.

Уплата НДС по ставке 20% физлицами при покупке драгоценных металлов в слитках была отменена с 1 марта 2022 г. согласно Федеральному закону «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» № 47-ФЗ от 09.03.2022 г. В части налогообложения– у всех драгоценных металлов действует такой же принцип, как и у других инвестиционных инструментов: инвестору требуется заплатить подоходный налог в 13% с дохода (разница между стоимостью продажи и стоимостью покупки). Но если золото было куплено более трех лет назад – подоходный налог платить не нужно.

В части налогообложения– у всех драгоценных металлов действует такой же принцип, как и у других инвестиционных инструментов: инвестору требуется заплатить подоходный налог в 13% с дохода (разница между стоимостью продажи и стоимостью покупки). Но если золото было куплено более трех лет назад – подоходный налог платить не нужно.

3. Монеты

Еще один способ вложения в золото – это монеты. Его могут использовать и инвесторы, и коллекционеры, а золотые монеты бывают двух видов: инвестиционные (выпускаются большими тиражами; коллекционной ценности не представляют; проще продаются и покупаются) и коллекционные (выпускаются ограниченными тиражами; стоимость определяется спросом – чем реже монета, тем выше цена; потенциальная доходность инвестиций выше).

Монеты можно приобрести в банках, нумизматических магазинах и на аукционах. При покупке «с рук» риски выше, требуются дополнительные расходы для определения подлинности. Кроме того, как и слиткам, монетам из золота нужно обеспечить специальные условия хранения, которые предохранят их от повреждения. Более распространенным и надежным способом опять же является аренда банковской ячейки, это также потребует от вас дополнительных затрат.

Наиболее распространёнными и популярными монетами считаются:

А) Георгий Победоносец

Б) Червонец, Сеятель

В) Чемпионат мира по футболу FIFA 2018

4. Обезличенный металлический счет (ОМС)

ОМС – это специальный счет в банке, который используется для инвестирования в металлы. Учет активов ведется в виде граммов. Стоимость и доходность счета привязана к курсу выбранного металла. Таким образом ОМС даёт возможность инвестору вкладывать свои средства в драгметалл, но без его физического приобретения. Это решает проблему с безопасным хранением и частично решает проблему с ликвидностью – сделки со слитками на ОМС проходят быстро. Существенный минус – это отсутствие каких-либо гарантий: ОМС не застрахованы, и если у банка отзовут лицензию, то инвесторы потеряют свое золото.

При закрытии ОМС инвестору необходимо уплатить налог на доход, если он владел счетом менее трех лет и заработал свыше 250 000 рублей за год. Остальные освобождены от выплат, однако обязаны предоставить декларацию в ФНС. Также владельцы металлических счетов могут воспользоваться налоговой льготой в виде имущественного вычета.

5. Акции золотодобывающих компаний

Данный способ тоже можно считать инвестированием в золото, так как эффективность инвестиций прежде всего зависит от биржевой цены на него. Котировки акций имеют сильную корреляцию с ценой золота. Волатильность у них выше базового актива, поэтому при росте золота акции, как правило, показывают больший подъем. Акции российских компаний можно приобрести на Московской бирже, они обладают достаточной ликвидностью. Кроме того, акции могут приносить инвесторам дивидендный доход. При расчёте прибыли инвесторам следует учитывать комиссию брокера.

Основные публичные золотодобывающие компании России – «Полюс», «Южуралзолото ГК», «Селигдар», «Бурятзолото» и «Лензолото».

Стоимость акций значительно колеблется, что делает этот вариант инвестирования рискованным. Если инвестор решил инвестировать в акции, стоит проанализировать работу золотодобывающей компании, акцентировав внимание на эффективности менеджмента и отсутствии корпоративных разногласий