Рефинансирование кредитов в ВТБ банке для физических лиц

По части обслуживания физических лиц данная услуга является крайне необходимой. Воспользовавшись ею, клиент, имеющий активные кредиты, может снизить текущую нагрузку в несколько раз. Рефинансирование в ВТБ банке в течение длительного времени пользуется стабильным спросом. Предлагается услуга на заранее установленных или индивидуальных условиях.

12.01.22 51777 13 Поделиться

Автор Бробанк.ру Ирина Русанова

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru Открыть профиль

Специалисты Бробанк.ру изучили материалы о рефинансировании и готовы делиться информацией.

Рефинансирование кредитов в ВТБ — основная информация

По ключевым признакам предложение ничем не отличается от стандартного рефинансирования, которое предлагают клиентам крупнейшие кредитные организации страны.

Его суть заключается в переоформлении действующих кредитных обязательств, путем перевода задолженности в ВТБ банк. Речь идёт о смене кредитора с одновременным оформлением нового кредитного соглашения. Для использования услуги необходимо соответствовать основным требованиям кредитной организации. Среди таких требований:

- Наличие непогашенных кредитов (обязательств по кредитным картам) только в российских банках.

- Отсутствие серьезных нарушений — длительных просрочек; систематических нарушений прочих условий договора.

- Погашение от 15% от общей суммы задолженности. Оставшийся срок действия договора — не менее 3 месяцев.

- Валюта кредитов — российский рубль.

Важно: по правилам ВТБ банка не подлежат рефинансированию кредитные обязательства, оформленные в Почта-банке. Такая политика пока никак не объясняется.

Соответственно, рефинансировать кредит в ВТБ получится только при нормальном и должном исполнении текущих кредитных обязательств. Если клиент заведомо проблемный, не имеющий средств на погашение задолженности, то обращение за рефинансированием будет обычной тратой времени.

Услуга должна рассматриваться не как вариант ухода от обременительных обязательств, а как инструмент по снижению кредитной нагрузки. То есть клиент тем самым улучшает условия по текущему кредиту, а банк получает в актив ещё одного благонадежного заёмщика.

Важно: по условиям программы заёмщики могут переводить сюда до 6 кредитных договоров любого направления и вида, включая и кредитные карты. В последствии все обязательства объединяются в один совокупный кредит. Главное, чтобы соблюдался допустимый лимит по сумме рефинансирования.

Условия рефинансирования кредитов в ВТБ банке

Условия предложения, как правило, намного выгоднее, чем показатели по потребительским кредитам. Являясь тем же самым кредитным продуктом, рефинансирование отличается от стандартных программ ВТБ банка. Все дело в его назначении — помощь клиенту в погашении невыгодных или непосильных кредитных обязательств. Удостовериться в выгоде конкретной программы можно при помощи калькулятора кредита, помогающего вычислить предварительные условия.

Важно: рефинансированием не получится воспользоваться, как первичной кредитной программой. Необходимо иметь непогашенные обязательства в любой сторонней кредитной организации. Если заёмщик хочет изменить условия по кредиту, оформленному непосредственно в банке ВТБ, то для него доступна смежная услуга — реструктуризация.

Ещё одним важным моментом для потенциальных соискателей является правильное сопоставление действующих и предполагаемых условий. При их сравнении необходимо наличие выгодной разницы: рефинансирование не всегда бывает выгоднее действующего действующего потребительского кредита. Обычные кредиты бывают более выгодны сразу по нескольким показателям. К примеру, при рефинансировании кредита под залог недвижимости, условия касаемо самого объекта недвижимости могут не подойти заемщику.

Процентная ставка

Рефинансирование потребительских кредитов в банке ВТБ производится по фиксированной процентной ставке — 11%. Она предлагается всем заёмщикам, независимо от суммы задолженности и прочих факторов. Единственная поправка: для сумм, не превышающих 500 000 рублей, ставка может быть более высокой — до 12%.

- Оформить кредитную карту «Мультикарта» — выпускается ВТБ банком.

- Подключить опцию «Заемщик» — стоимость по тарифу.

- Пользоваться картой одновременно с исполнением кредитных обязательств после оформления рефинансирования.

Рефинансирование потребительских кредитов в банке ВТБ производится по фиксированной процентной ставке — 11%

При исполнении этих достаточно несложных требований, банк производит перерасчёт суммы задолженности по ставке в 8%. В этом случае выгоду программы реформирования оспорить будет крайне сложно.

Сумма рефинансирования

При переводе кредитной задолженности, необходимо обращать внимание на доступные суммы. По правилам банка допускается рефинансирование на суммы 100 000-5 000 000 рублей.

С меньшими суммами банк не работает. Если совокупная кредитная задолженность превышает 5 000 000 рублей, то подобный вопрос будет рассматриваться в строго индивидуальном порядке. Вместе с этим предусматривается незначительные превышение указанного кредитного лимита.

Допустимые сроки

Здесь потенциальные соискатели разделяются на две категории. Первая категория — зарплатные и корпоративные клиенты. Для них предельный срок действия соглашения составит 7 лет. Все остальные заёмщики проводят рефинансирование на срок, не превышающий максимальных 5 лет. Пролонгация данного значения не предполагается. Досрочное погашение кредита допускается без каких-либо ограничений.

Обеспечение по кредиту

Хорошим условием для потенциальных заёмщиков является возможность свободного оформления программы. Залог или поручительство здесь не используются.

При этом не делается никакой разницы, имеет ли место поручительство по первичному договору. Если оно есть, то после оформления рефинансирования поручители освобождаются от своих текущих обязательств.

К примеру, если в ВТБ банк переводится автокредит с залогом автомобиля, то после рефинансирования обременение с ТС снимается. В итоге автокредит будет выплачиваться в виде обычного потребительского кредита.

Документы для оформления

- Общегражданский паспорт.

- Действующий СНИЛС (пенсионное свидетельство).

- Данные по действующим кредитным обязательствам.

- Копия трудового договора — заверенная внутренним отделом кадров.

- Оригинал одного из документов, указывающих на уровень дохода соискателя за предыдущие полгода — справка по форме банка или в свободной форме; квитанция 2-НДФЛ.

Составитель должен выполнить ряд обязательных требований и предоставить в банк пакет документов

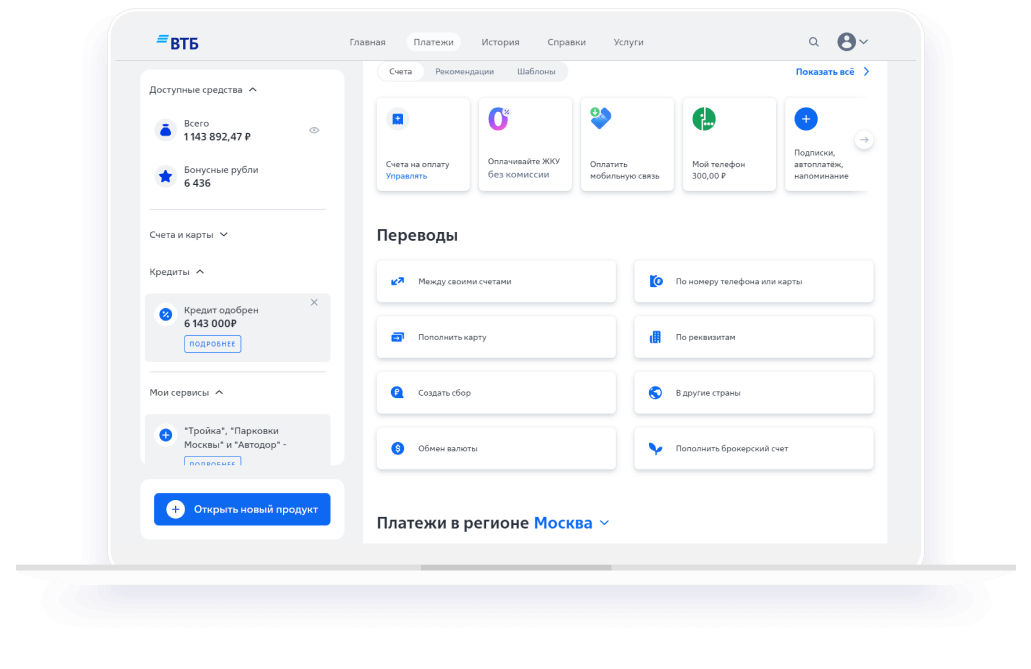

Для физических лиц, получающих заработную плату через ВТБ банк, требования о предоставлении данных по доходам отменяются. В качестве информации по действующим обязательствам можно использовать выписки из системы интернет-банкинга.

Требования к заёмщикам

Помимо вышеперечисленных правил, определенным требованиям должны соответствовать и сами заёмщики. В первую очередь, ими могут выступать только граждане РФ. Также важно иметь постоянную регистрацию в любом регионе присутствия кредитной организации.

Требования к доходу: обязательное подтверждение дохода — одним из указанных выше способов. При этом размер дохода не должен быть меньше 15 000 рублей «чистыми» в месяц, — общероссийский показатель.

Возраст в большинстве случаев не имеет значения. Но важно подпадать под установленный в банке возрастной ценз — 18 (21)-75 лет. Больше никаких требований непосредственно к заёмщикам нет. Регион оформления первичного кредитного договора так же не имеет значения.

Как оформляется рефинансирование

- Размер кредитной задолженности.

- Выплачиваемая на погашение задолженности ежемесячная сумма.

- Наименования кредиторов, договоры с которыми заемщик планирует перевести в банк ВТБ.

- Уровень ежемесячного дохода — он не должен быть менее 15 000 рублей.

- Контактные данные.

Предварительное решение принимается кредитной организацией в течение дня — как правило, через 5-15 минут поступает звонок менеджера для обсуждения дальнейших условий взаимодействия. В некоторых случаях предварительное решение банка присылается в смс-сообщении.

Если решение будет положительным, соискатель приглашается в банк. На встречу необходимо взять с собой пакет документов. Заполнение заявления и подача документов занимают примерно полчаса. Банк принимает заявление с документами, после чего занимается проверкой информации. На принятие окончательного решения уходит до 5 дней. При положительном решении по заявке ВТБ банк погашает все заявленные заемщиком обязательства. Делается это без прямого участия клиента.

Процедура полностью идентична оформлению стандартного потребительского кредита. Пользователь подаёт заявку: посредством личного обращения или через онлайн-форму

Важно: если по какому-либо из кредитов банк откажет в рефинансировании, то на остальных обязательствах это никак не скажется. То есть, если заемщик переводит в ВТБ банк несколько кредитов, то каждый из них рассматривается отдельно.

В итоге с клиентом заключается новый кредитный договор, по которому он должен выполнить обязательства перед банком ВТБ. Со своей стороны кредитор выполнил свою часть обязательств — погасил задолженность своего клиента перед сторонними кредитными организациями.

Как перевести кредит в ВТБ 24 со Сбербанка: полезные рекомендации

Перевести кредит в ВТБ 24 со Сбербанка просто и выгодно, ведь этот развивающийся банк предлагает лояльные условия для рефинансирования должников других банков. Такая процедура направлена на снижение текущей годовой ставки, которую клиент выплачивает в другом банке. После одобрения такой услуги перед клиентом открываются новые возможности, но вот пройти рефинансирование в ВТБ24 сможет не каждый клиент из-за серьезных требований, предъявляемых банков.

Общее понятие

Рефинансирование представляет собой прекрасную возможность получения кредита на более выгодных условиях, это такой же кредит, выдаваемый для погашения займов, полученных в других банковских учреждениях. При помощи такой формы кредитования можно погасить остаточную сумму по ипотеке либо удобному автокредиту, а также снять наложенный арест со своего ценного имущества. Бывают ситуации, когда клиент вынужден выплачивать сразу несколько кредитов, то рефинансирование представляется для него единственной возможностью закрыть их полностью, чтобы в дальнейшем выплачивать единый заем на выгодных условиях. При помощи таких действий есть реальная возможность снизить ежегодную долговую нагрузку и общую величину переплаты.

Требования для клиентов

Воспользоваться переводом кредита со Сбербанка в ВТБ 24 могут следующие клиенты:

- граждане РФ, возрастной ценз для рефинансирования начинается с 21 года до 70 лет на момент переоформления кредита;

- лица, обладающие постоянной регистрацией в районе размещения отделения банка;

- клиенты, обладающие постоянным и подтвержденным источником дохода, минимальный размер которого не должен быть ниже 10 тыс. р.;

- общий трудовой стаж работника должен быть не менее года, на текущем месте работы он должен работать не менее 3-х месяцев.

Для подтверждения платежеспособности клиенту потребуется подтверждающая справка с места работы, очередная справка 2НДФЛ. При выдаче такой формы кредита никаких дополнительных комиссий банка не взимается, личное страхование здесь также не является обязательным.

Помимо соответствия этим требованиям, в ВТ24 существуют требования для кредита, который можно рефинансировать из другого банка.

Требования банка для рефинансируемых клиентов

ВТБ предлагает клиентам возможность перевода не залогового кредита из другого действующего банка в рублях. В числе допустимых к переводу находятся следующие виды кредитования:

- удобный автокредит;

- различные потребительские кредиты;

- ипотечные займы;

- накопленные долги по кредитной карте.

Переводимые в ВТБ кредиты должны соответствовать следующим требованиям:

- максимальный остаток погашения кредита либо кредитной карты – не менее 3 месяцев;

- ежемесячная производимая оплата;

- кредитная валюта – рубли;

- своевременное погашение долга по кредиту либо выданной кредитной карте в течение предыдущих 6-ти месяцев;

- полное отсутствие каких-либо просрочек и задолженностей за неуплату предыдущему банку.

Проще говоря, просроченный кредит со Сбербанка не удастся перевести в ВТБ . Невозможно рефинансировать кредиты, взятые в банках, входящих в условную группу ВТБ , к таковым относятся Почта Банк и Банк Москвы.

Как перевести в ВТБ24 кредит из другого банка: краткая инструкция

При рефинансировании в ВТБ клиентам необходимо выполнить следующий порядок действий:

- для начала нужно выяснить свою текущую задолженность по выданному кредиту либо кредитной карте;

- после этого можно подавать кредитную заявку в ВТБ удобным способом: в режиме онлайн либо при личном посещении банка;

- получите полагающиеся средства и погасите кредит другого банка.

Но даже в случае безупречной оплаты другого кредита никто не сможет полностью гарантировать того, что запрос на рефинансирование будет одобрено. Для того, чтобы оформить заявку в ближайшем отделении, клиенту нужно предоставить оригинальную трудовую книгу, действующий паспорт, оригинальные документы по предыдущему займу. Банк вправе потребовать дополнительные документы клиента, чтобы принять соответствующее решение.

Условия для точного рефинансирования

Существуют следующие условия, способные гарантировать точное рефинансирование долга из другого банка в ВТБ24:

- переводится обычный кредит на потребительские цели;

- действующий кредит клиенту выдан больше 12 месяцев назад;

- полное отсутствие каких-либо просрочек в плане оплаты кредита предыдущие 12 месяцев;

- отсутствуют дополнительные кредиты, выданные за последние 6 месяцев;

- объем желаемого кредита не превышает выданного другим банком.

Соблюдение всех этих условий поможет быстро одобрить рефинансирование.

Рефинансирование в ВТБ24: общая процентная ставка

Вот общие процентные ставки и выгодные условия, по которым производится выдача кредита на рефинансирование:

- допустимая сумма к рефинансированию – от 100 тыс. р. до 3 млн. р.;

- максимальный срок выплаты – от 6 мес. до 5 лет;

- общая величина процентной ставки находится в пределах – от 13,9 до 15%.

По сравнению с предложениями других банков, сделать рефинансирование в ВТБ24 и снизить общий процент выплачиваемого долга выгодно, поэтому это учреждение столь привлекательно для многих должников, оформивших кредит в другом банке.

Почему рефинансировать кредит в ВТБ24 выгодно

Многие клиенты приходят, чтобы перевести свой кредит именно в этот банк по ряду следующих объективных причин:

- предлагается сниженная процентная ставка – от 13.9%;

- полная гарантия одобрения для порядочных плательщиков;

- возможность объединения до 6 различных кредитов и карт в единый кредит;

- общее снижение суммы ежемесячного платежа и сокращение переплаты;

- получение дополнительных резервных средств на любые нужды.

Именно эти выгоды отмечают многие клиенты при переводе своего кредита в ВТБ24, ведь никто не хочет переплачивать банку. Если есть возможность сокращения расходов, то почему бы это не сделать. Если клиент совершил ошибку, оформив дорогостоящий кредит, то ему стоит обратить внимание на возможности рефинансирования от ВТБ24. Выдача кредита не переоформление не производится наличными, а производится в форме перевода Сбербанку.

Возможность осуществить очередное рефинансирование предоставляется не в каждом банке, а ВТБ24 предоставляет такую уникальную возможность снизить расходы на оплату кредита для добросовестных клиентов. При выборе перевода кредита в банк ВТБ необходимо четко просчитать свою выгоду, иначе может оказаться так, что выгода от такого перевода совсем неощутима, тогда оптимальным решением будет отказ от рефинансирования.

Выяснить эту разницу возможно, воспользовавшись специальным кредитным калькулятором на официальной странице банка. Важно высчитать разницу в процентных ставках 2 банков за год с учетом взятой суммы, что самостоятельно увидеть те деньги, которые можно реально сэкономить на кредите.

На встречу с кредитным консультантом желательно прийти подготовленным, просчитав все за и против заранее.

На встрече нужно также выяснить существует ли система штрафов за досрочное погашение займа, уточнить все нюансы и записать интересующие вопросы к консультанту, который всегда готов дать нужную информацию по рефинансированию и иным формам кредитования.

Ориентация при выдаче такого кредита ВТБ24 нацелена на среднего потребителя, который в состоянии оплачивать небольшой кредит. Условия, предоставляемые банком, отличаются прозрачностью. Сотрудники банка рассматривают каждого клиента в индивидуальном порядке, рассматривая кредитную историю каждого в отдельности, чтобы в дальнейшем предложить ему наиболее выгодный вариант. Результаты поданной заявки клиент узнает практически сразу.

Ожидать долго решения теперь нет необходимости, все выполняется оперативно, часто в пользу клиента, при отсутствии просрочек , конечно же. Снизить объем долга в пользу клиента – это выгодно для заемщика, прежде всего.

Перевод кредита в ВТБ 24 из другого банка

В связи с тем, что в настоящее время кредитная ставка во многих банках достаточно высокая, люди, после оформления кредита или ипотеки начинают искать возможность снизить ее величину. Достаточно выгодные предложения по ставкам чем у Сбербанка или ВТБ 24 достаточно трудно найти и по этому мы рассмотрим проблему рефинансирования именно на примере одного из данных банков.

Внимание: Если у вас взят кредит в каком либо банке под процентную ставку выше чем 15 процентов, то рекомендуем Вам перевести кредит в другой банк, а именно ВТБ 24.

Что такое рефинансирование кредита на примере ВТБ 24

Итак, давайте пройдемся по терминологии:

Рефинансирование это процесс по оформлению нового кредита (обычно берется заемщиком в стороннем банке) для того, что бы одномоментно погасить действующий кредит. Предложение по рефинансированию (оно же перекредитование) люди рассматривают в контексте более выгодных условий по потребительскому или ипотечному кредиту.

В ситуации с предложением по рефинансированию кредита от ВТБ 24, мы имеем следующее:

- Для клиентов, которые ранее вносили средства по кредитам без просрочек и с хорошей кредитной историей получают практически 100% одобрение в Банке.

- При переводе кредита в ВТБ 245 из другого банка вы получите существенное снижение как переплаты, так и процентной ставки.

- Сможете получить дополнительные выгодные предложение по кредитам и займам как на покупки, так и на иные цели.

Перевод кредита: пошаговая инструкция

Если вы вняли нашей рекомендации, нашли выгодное предложение и решили перекодироваться в другой банковской организации, то следуйте нашей пошаговой инструкции:

- Первым шагом для вас должен стать подсчет нынешней задолженности перед вашим текущим банком. Если вы вносите платежи регулярно, то можете заказать в банке выписку по уплаченной сумме и подлежащей уплате.

- Далее вам необходимо позвонить по телефону: 8 (800) 100-24-24

(это телефон горячей линии ВТБ 24, к тому же телефон для всех регионов России бесплатен) и получить консультацию по особенностям перевода кредита из вашей банковской организации. Альтернативными методами будет оформление по ссылке на официальном сайте учреждения либо посетить ближайший офис ВТБ 24.

- Получите новый кредит взамен старого в новом банке на более выгодных условиях.

- Как можно не платить проценты по кредиту

Внимание: Если вы решили воспользоваться для подачи заявки онлайн методом или же при помощи звонка по телефону поддержки, то перед предоставлением необходимой документации следует дождаться о тбанка уведомления. Обычно оно направляется посредством СМС сообщения либо звонком на указанный для связи номер телефона.

- На принятие решения о перекредитовании в ВТБ 24 уходит порядка 3 х-5 дней с даты составления заемщиком заявления.

Перечень необходимых документов

- Для подачи заявления о перекредитовании, предварительно клиенту банка необходимо собрать соответствующий пакет необходимой документации.

- Удостоверение личности (паспорт);

- Документы по текущему кредитному займу (договор и выписка по остаткам);

- Справка по форме 2-ндфл о ваших доходах на последнем месте работы за последние 6 месяцев. (так же можно использовать банковскую выписку по счетам, подтверждающее стабильное поступление денежных средств)

- СНИЛС.

Какие требования предъявляются к действующему кредиту

- Текущий кредит должен быть оформлен в национальной валюте (рублях)

- нарушений по срокам взноса быть не должно на протяжении полугода

- Заемщик должен вносить платежи по кредиту регулярно без задержек

- У вас не должно быть иных просрочек и долгов по уплате

- До полного погашения кредита не должно оставаться менее 3-х месяцев.

Если у вас отсутствуют вышеперечисленные документы и ваш текущий кредит не соответствует требованиям, в перекредитовании вам откажут.

Другие особенности перекредитования в ВТБ 24

Помимо положительных моментов в виде высокой степени ободрения кредитных займов, а так же достаточно низкой процентной ставки, есть еще и подводные камни, про которые стоит знать заемщику.

Достаточно часто банки настойчиво предлагают клиенту страховку, убеждая того в невозможности отказаться от данной услуги. Однако на нашем сайте есть подробный разбор данной ситуации на примере Сбербанка. Как отказаться от банковской страховки читайте тут.

[toggle title=”Дополнительный материал по теме:”]

- Кредит 100000 рублей;

- Выгодный кредит по паспорту;

- Взять кредит без справок и поручителей;

- Взять кредит без отказа;

- Взять кредит с плохой кредитной историей;

- Где взять кредит под самый низкий процент;

- Где взять кредит с 18 лет;

- Выгодный кредит пенсионерам;

Еще бывает так, что от банка продолжительное время может отсутствовать какой бы ни был ответ вообще по вашему заявлению. Все подобные моменты и случаи, а так же куда обращаться по данному поводу описаны на официальном сайте банка.

Источник https://brobank.ru/vtb-refinansirovanie-kreditov/

Источник https://www.vseprocredit.ru/perevesti-kredit-v-vtb-24-so-sberbanka-233

Источник https://www.markint.ru/perevod-kredita-v-vtb-24-iz-drugogo-banka/