Заем юридическому лицу от физического: особенности, требования и пример

В статье рассмотрим, как оформлять заем юридическому лицу от физического, особенности процедуры и нюансы. Любой руководитель предприятия хорошо понимает, что бизнес требует постоянного развития. Нередко для этого требуются сторонние инвестиции, так как стремительный рост только за счет прибыли, как правило, невозможен.

Наиболее распространенным вариантом привлечения дополнительных финансов являются банковские кредиты. Однако оформить банковский заем и получить его не всегда просто, особенно молодым организациям. В таких случаях у юридических лиц появляется необходимость занять средства у других организаций и физических лиц.

Особенности оформления сделки

В подавляющем большинстве случаев в сделках, связанных с получением займа юридическому лицу от физического, займодавцем является собственник бизнеса либо лица, аффилированные с ним.

Чаще всего такие варианты привлечения финансов используются молодыми компаниями, только начинающими свою деятельность. Законом не запрещена выдача займов компаниям любым лицом. Их могут выдавать учредители организации, сотрудники, посторонние лица.

Но практика показывает, что ссуды для бизнеса предоставляют именно собственники организаций, используя собственные накопления. Подобную сделку обязательно следует оформлять на бумаге. В электронном виде документация может быть составлена только с использованием обеими сторонами квалифицированных электронных подписей.

Стоит отметить, что простой расписки при оформлении займа юридическому лицу от физического будет недостаточно. Силы договора она иметь не будет, а лишь подтвердит факт передачи денежных средств. При необходимости обращения в суд займодавец не сможет ничего доказать.

Заем может выдаваться денежными средствами и вещами, однако, последний вариант применяется очень редко, так как сложен в оформлении возврата и может повлечь последствия для юридического лица.

Предельные суммы займа юридическому лицу от физического законодательством не оговариваются. Но в некоторых случаях руководителю организации приходится получать одобрение на совершение сделки от каждого собственника. Необходимо это лишь в том случае, если подобное положение отражено в уставе организации.

Законодательное регулирование

Понятие и условия предоставления займа физическим лицом юридическому лицу отражено в Гражданском кодексе России. В нем же описаны главные параметры, с учетом которых должны заключаться сделки. Кроме того, в ГК РФ сделана оговорка о том, что при оформлении такой сделки следует заключать договор, а использование расписки невозможно.

Заемщик и займодавец обязательно должны учитывать положения и Налогового кодекса. Совсем обойтись без оплаты налогов удается не всегда. Кроме того, каждая инспекция занимает различные позиции относительно этого вопроса.

Основные положения соглашения

При заключении договора займа с физическим лицом сторонам стоит понимать, что он является самым важным документом, регулирующим все их отношения: выдачу, обслуживание, погашение.

В договоре обязательно должны быть отражены следующие данные:

- Реквизиты каждой стороны соглашения: наименование, Ф. И. О., реквизиты банковских счетов, данные паспортов, адреса.

- Принятие заемщиком обязательств, связанных с погашением долга, срок займа, если он не бессрочный.

- Цели. Цели указываются, если финансирование целевое.

- Наличие процентов, ставка по процентам. Если процентов нет, следует отразить, что ссуда имеет беспроцентный характер.

- Дополнительные характеристики и условия сделки. К примеру, то, что заемщик обязуется предоставить обеспечение договора.

- Ответственность получателя средств.

Чем больше подробностей сделки будет изложено в письменном соглашении, тем меньше вопросов возникнет в дальнейшем у каждой из сторон. При отсутствии срока займа юридическому лицу от физического, его считают бессрочным. В таком случае придется вернуть долг в течение 30 дней с момента востребования возврата.

В договоре также допускается прямое указание на бессрочный характер соглашения. В данном случае следует понимать, что налоговая инспекция относится к этому неоднозначно. В случае длительного невозврата такого займа может быть доначислен налог на прибыль.

Заем от физического лица юридическому лицу: требования

Большая часть требований всегда зависит от конкретного займодавца. Именно за ним остается решение о том, кому он готов предоставлять в долг деньги, на каких условиях.

Однако существуют и определенные обязательные требования, если заемщиком является юридическое лицо:

- Организация должна иметь государственную регистрацию.

- Деятельность организации на момент оформления договора не должна быть приостановленной.

- Наличие разрешения на оформление сделки от всех собственников (если это требует устав).

- По отношению к организации не должна быть открыта процедура банкротства.

Некоторые кредиторы устанавливают минимальные сроки ведения деятельности, требуют наличия прибыли и отсутствия убытков. Такое право у них есть.

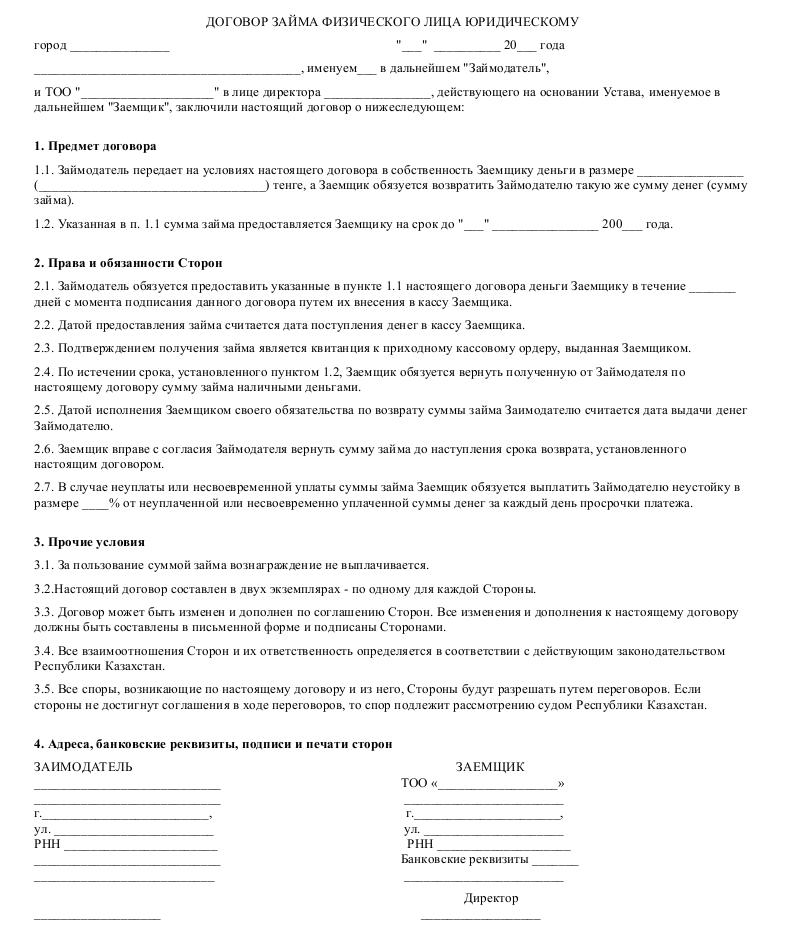

Образцы договоров

Подходить к оформлению договора займа физического лица юридическому следует со всей ответственностью. Его содержание напрямую повлияет на все условия сделки. Кроме того, его могут потребовать налоговые органы. Он может существенно повлиять на расчет налогов, причем и для займодавца, и для заемщика.

Договоры бывают самыми разнообразными. По ним может предусматриваться уплата процентов за использование денег или нет, они могут обеспечиваться поручительством, залогом либо нет, обладать целевым или нецелевым характером.

Все эти моменты должны быть учтены заранее, при составлении письменного соглашения, так как в последующем не всегда удается внести изменения.

Образец договора займа физического лица юридическому представлен ниже.

Договоры беспроцентного типа

В течение долгого времени беспроцентные займы являлись основным методом получения финансов от учредителей на восполнение оборотных средств, хозяйственные расходы фирмы.

Если появлялась необходимость, учредитель получал собственные средства обратно, ни одна сторона при этом не несла дополнительных расходов. Но налоговые инспекции изменили свое мнение, и некоторым организациям был доначислен налог на прибыль, которую они, предположительно, получили, сэкономив на процентах.

Судебные инстанции, напротив, становились на сторону заемщика, признавая подобные акты недействительными. Поэтому такие моменты лучше уточнить заранее, обратившись в обслуживающую организацию ИФНС.

Стоит отметить, что в договоре беспроцентного займа должно содержаться прямое указание на то, что проценты по займу отсутствуют. Если подобные данные не указаны, получателю средств следует платить их ежемесячно, опираясь на ключевые ставки ЦБ РФ.

Выдавая беспроцентную ссуду, займодавец не получает прибыль в виде начисляемых процентов. Кроме того, сделка, имеющая такой характер, позволяет произвести погашение долга в любое время, вне зависимости от даты, указанной в соглашении.

В остальном договор о предоставлении беспроцентного займа может включать в себя те же условия, в том числе информацию о штрафных санкциях, что и другие аналогичные договоры.

Договоры процентного типа

Если по договору предусматривается выплата определенного вознаграждения займодавцу за пользование заемными средствами, его называют процентным.

Размеры ставок согласуются сторонами в ходе переговоров, могут отражать начисляемый процент за день, месяц, год использования денег (период начисления может быть любым).

Кроме того, допускается обозначение конкретной суммы, которую получатель средств должен будет выплатить займодавцу за весь срок или его часть. Подобные варианты договоров применяются чаще остальных, если бизнес привлекает деньги от частных инвесторов или сотрудников.

В тексте договора обязательно должны оговариваться ставки или конкретные размеры вознаграждения, порядок, в соответствии с которым будут начисляться и уплачиваться проценты.

В случае, когда договор займа не содержит указания на процентную ставку, проценты следует рассчитывать, опираясь на ключевую ставку ЦБ. Уплачивать их займодавцу в данном случае следует каждый месяц, вне зависимости от того, какой срок возврата долга указан.

Целевые займы

В подавляющем большинстве случаев в соглашениях не оговариваются цели, на которые предоставляется займ. Но в некоторых ситуациях, к примеру, если организация имеет много собственников, лицо, дающее в долг, желает выдать средства исключительно на определенную цель и проконтролировать использование денег. В подобных случаях следует заключать соглашение целевого займа.

При требовании займодавца организации придется предоставить ему документацию, подтверждающую трату денег на цель, оговоренную в соглашении. При нарушении условия о целевой трате денег лицо, выдавшее ссуду, обладает правом потребовать немедленное возвращение долга и процентов, которые были фактически начислены.

Соглашения, обеспеченные залогом

В некоторых случаях кредиторы желают иметь гарантию, что средства будут возвращены, в частности, когда займ довольно крупный. В таких случаях договор должен быть обеспечен залогом или поручительством.

Обеспечение залога более предпочтительно для займодавца, особенно, если получатель средств обладает ликвидным имуществом. В соглашении обязательно следует указывать, что он обеспечен имуществом получателя, и каким именно. Кроме того, требуется заключение договора залога.

Перечень документов

Любые операции, связанные с деньгами, должны закрепляться бумажным или электронным соглашением. Займодавец, являющийся физическим лицом, должен будет предоставить только паспорт.

Организация, выступающая заемщиком, должна будет предоставить:

- Копию приказа, в соответствии с которым назначен руководитель.

- Копию устава.

- Копии ОГРН и ИНН.

- Доверенность, если соглашение будет подписывать не руководитель.

В некоторых случаях займодавцы требуют дополнительно предоставить:

- Залоговые документы (если договор обеспечивается залогом).

- Стратегию развития или бизнес-план организации.

- Баланс либо отчет, в котором будут отражены прибыль и убытки организации.

Что еще предполагает договор займа между юридическим и физическим лицом?

Сроки возврата

Сторонам предоставляется право самостоятельного установления сроков возврата денег. Есть также возможность заключения бессрочного договора.

При заключении последнего на заемщика возлагается обязанность возврата займа не позднее 30 суток с момента получения от займодавца письменного требования о возврате долга.

На практике соглашения, заключенные более чем на три года и подтверждающие выдачу крупной суммы, вызывают подозрение у налоговых служб. В таких случаях операция может быть приравнена к безвозмездной помощи, в результате чего будет доначислен налог на прибыль получателя средств.

Избежать такой ситуации можно, переоформляя договор через определенный срок, либо предусмотрев в договоре возможность его пролонгации. Что грозит гражданину, выдавшему заем юридическому лицу?

Риски сторон

Гражданину, выдавшему займ юридическому лицу, может грозить невозврат средств. В случае, когда речь идет об организации, в которой директором и учредителем выступает один человек, невозврат может произойти лишь по причине убыточности бизнеса. Виноватым в этом будет непосредственно получатель.

В других случаях минимизировать указанный риск можно, оформив обеспечение соглашения в виде поручительства или залога.

Заемщик в данном случае рискует потерей собственности, которая была заложена по договору, либо в результате судебного разбирательства. В связи с этим плучателю средств рекомендовано тщательно просчитать риски перед оформлением соглашения.

Кроме того, каждая сторона соглашения имеет налоговые риски, зависящие от характера займа и иных условий договора.

Налоговые последствия по договору займа

Если он процентный, то лицо, выдавшее средства, получает доход в виде процентов. С этого вознаграждения физическому лицу придется уплатить 13% в виде НДФЛ.

В случае когда займодавец является сотрудником организации, получившей от него в долг, осуществить оплату налога и предоставить необходимую документацию в ИФНС за него может бухгалтерия фирмы. В противном случае займодавцу придется делать это самостоятельно.

Заемщик, уплачивающий проценты, может, в свою очередь, учесть их как расходы, тем самым уменьшив налогооблагаемую базу. При отсутствии процентов налоговые службы учитывают экономию, получаемую в результате неуплаты процентов, и принимают ее как прибыль, способную увеличить налогооблагаемую базу.

Таким образом, заем денег юридического лица (ООО) у физического лица – широко распространенное явление в хозяйственной деятельности организаций России. Нередко подобные ссуды выступают единственным способом привлечения денег в бизнес.

Что выбрать для бизнеса — кредит на физлицо или на юрлицо?

Предприниматели иногда берут обычный потребительский кредит на физлицо и вкладывают эти деньги в бизнес. Кажется, что так проще: деньги можно получить быстрее, не понадобится залог и куча документов. Так ли это на самом деле? Мы пообщались с предпринимателями, которые берут кредиты, и выяснили особенности разных схем привлечения денег.

Откуда бизнес может взять заемные деньги

Для компаний и индивидуальных предпринимателей есть два основных способа кредитования бизнеса.

Кредит, оформленный на юрлицо или ИП. Его еще называют бизнес-кредитом. Суть в том, что банки предлагают специальные условия под разные цели компании: например, для закрытия кассовых разрывов, пополнения оборотного или основного капитала.

Например, предпринимателю нужны деньги под новый контракт, оплата придет только через четыре месяца — значит, ему нужно нарастить оборотные средства, для этого лучше всего подойдет оборотный кредит. А если нужно перехватить 100 тысяч рублей до пятницы, потому что не хватает на налоги, идеально подойдет овердрафт.

Кредит, оформленный на физлицо. Такой кредит называют потребительским. Человек может потратить деньги на что угодно — бытовую технику, отпуск, лечение — или вложить деньги в бизнес.

У каждого способа кредитования — на физлицо или на юрлицо — есть свои особенности.

Чтобы принять решение, какой кредит лучше взять, нужно знать ответы на вопросы:

на что нужны деньги;

как банк принимает решение о выдаче кредита;

какую сумму можно получить и на каких условиях;

насколько просто оформить кредит;

можно ли сэкономить на налогах;

какой вид кредита проще использовать в бизнесе;

кто отвечает за возврат денег перед банком.

Дальше подробно рассмотрим каждый из пунктов.

Кредиты для бизнеса: для пополнения оборотных средств или инвестиций

АО «Тинькофф Банк». Реклама

Как банк принимает решение о выдаче кредита

ИП или компания берет бизнес-кредит. На решение, сумму и ставку влияет надежность бизнеса в глазах банка:

чем дольше предприниматель сотрудничает с банком, тем больше к нему доверия;

чем выше и стабильнее обороты бизнеса, тем более крупную сумму он может получить в кредит;

чем лучше кредитная история компании или ИП, тем более выгодные условия может предложить банк.

При выдаче бизнес-кредита банк не оценивает личный доход предпринимателя или учредителя, он смотрит только на то, как работает бизнес.

ИП или учредитель берет кредит как физлицо. На решение и условия по кредиту влияет надежность заемщика как физлица. Банк оценивает уже доход и кредитную историю человека, а не компании.

Какую сумму можно получить и на каких условиях

Сумма и условия зависят от того, как выглядит заемщик в глазах банка. Обычно обороты бизнеса больше, чем личный доход человека. Поэтому по бизнес-кредиту почти всегда можно получить большую сумму и на более выгодных условиях, чем по потребительскому.

Например, в Тинькофф в июне 2021 такие условия по кредитам.

Насколько просто оформить кредит

ИП или компания берет бизнес-кредит. Простота и скорость оформления зависят от суммы, типа кредита и от того, есть ли у бизнеса расчетный счет в банке, в котором он получает заем.

Например, если у ИП есть расчетный счет в Тинькофф и он подаст заявку на оборотный кредит, решение может прийти за 2 минуты. Деньгами можно воспользоваться сразу же. Никаких документов не понадобится: они уже есть у банка.

Другая ситуация — у компании нет счета в Тинькофф, она подает заявку на инвестиционный кредит на крупную сумму. В таком случае понадобится пакет документов и банк будет дольше рассматривать заявку, процесс оформления может занять от нескольких дней до пары недель.

ИП или учредитель берет кредит как физлицо. Физлицу почти всегда быстро оформляют кредит. Часто нужен только паспорт, заявки рассматривают в течение дня. Сумма будет небольшая: чтобы ее увеличить, нужно предоставить залог, что удлинит срок получения денег.

Можно ли сэкономить на налогах

ИП или компания берет бизнес-кредит. Иногда бизнес-кредит помогает снизить налоговую нагрузку. Например, платежи по лизингу включают в расходы и уменьшают налогооблагаемую базу.

ИП или учредитель берет кредит как физлицо. Потребительский кредит не получится учесть в расходах бизнеса. Более того, если неправильно оформить внесение личных денег учредителем или их возврат, придется заплатить дополнительные налоги, а в редких случаях даже получить штраф от налоговой.

Какой вид кредита проще использовать в бизнесе

ИП или компания берет бизнес-кредит. Деньги напрямую попадают на расчетный счет компании или предпринимателя. Их можно сразу использовать: на аренду, зарплату или чтобы рассчитаться с поставщиками.

Погасить бизнес-кредит тоже можно с расчетного счета: самостоятельно отправить платеж, или банк спишет долг автоматически.

Схемы возврата денег часто учитывают ситуацию в бизнесе. Например, кредитную линию на исполнение контракта нужно гасить, только когда на счет приходят деньги по договору.

ИП берет деньги как физлицо. У предпринимателей обычно нет сложностей с использованием потребительского кредита. Они получают его наличными или на личную карту и могут внести деньги на свой расчетный счет через банкомат или обычным переводом.

Чтобы вернуть долг, ИП снимает наличные с расчетного счета или переводит со счета на свою карту, с которой погашает кредит.

Директор или учредитель компании берет кредит как физлицо. Такие деньги использовать сложнее, потому что директор или учредитель не может просто прийти в банк и внести деньги на счет через кассу. Есть несколько способов это сделать, самые популярные — когда директор или учредитель:

выдает компании заем (для этого нужно оформить отдельный договор);

оказывает компании материальную помощь;

оплачивает товары или услуги;

пополняет уставный капитал.

У каждого варианта есть свои особенности: понадобится помощь бухгалтера, чтобы правильно отразить деньги в отчетности, а после вернуть долг банку.

Схемы погашения потребительского кредита не учитывают ситуацию в бизнесе: обычно это равные платежи каждый месяц. А это не всегда удобно, особенно когда партнеры платят с отсрочкой в несколько месяцев.

Получается, для ИП нет большой разницы — он легко внесет на счет любые деньги. А вот для ООО проще взять бизнес-кредит, чтобы деньги сразу были на расчетном счете.

Кто отвечает за возврат денег перед банком

Компания берет бизнес-кредит. ООО отвечает по своим долгам только своим имуществом и уставным капиталом. Но если учредитель или директор были поручителями ООО, при банкротстве компании им придется погашать долг из собственных денег.

ИП получает бизнес-кредит или берет деньги как физлицо. Предприниматель всегда отвечает по долгам своим имуществом. Поэтому с точки зрения ответственности для него нет разницы, откуда заемные деньги.

Директор или учредитель компании берет кредит как физлицо. Директор или учредитель отвечает по долгам своим имуществом. Если вдруг компания обанкротится, погасить долг за счет имущества компании будет сложно.

Что выбрать: основные отличия бизнес-кредитов от потребительских

Мы подробно рассмотрели особенности кредитования физлиц и юрлиц, теперь сведем эти отличия в таблицу. Галочкой обозначим, какие ситуации выгодны для компании или предпринимателя.

Получили, что бизнес-кредит почти всегда выгоднее и удобнее потребительского как источник вложений в бизнес, особенно для ООО.

В каких случаях бизнес берет потребительский кредит: истории клиентов Тинькофф

Несмотря на выгоды бизнес-кредитов, предприниматели берут кредиты на себя как физлицо. Мы пообщались с клиентами Тинькофф Бизнеса, которые брали потребительские кредиты, и выяснили, какие были у них ситуации.

Сергей, индивидуальный предприниматель.

Занимается съемкой корпоративных фильмов, видеопрезентаций, рекламных роликов

Когда первый раз брал кредит для бизнеса, оформил потребительский. Тогда мне это было удобно по двум причинам.

Во-первых, это быстро: не понадобилось никаких документов и личного присутствия. Я находился за границей, подал заявку, и деньги через 15 минут упали мне на карту.

Во-вторых, на тот момент я не понимал, как быстро смогу вернуть деньги. У оборотного кредита срок был до полугода, а мне хотелось подстраховаться, чтобы на возврат было больше времени.

Сейчас беру оборотный кредит. Уже налажен процесс съемок и я четко понимаю, на какое время нужны деньги. К тому же важна сумма кредита: обороты у бизнеса большие, поэтому когда беру кредит как индивидуальный предприниматель, получу гораздо больше денег, чем как физлицо.

Алексей, индивидуальный предприниматель.

Занимается пошивом одноразовой одежды

Во время пандемии резко взлетел спрос на одноразовую одежду, поэтому понадобились деньги на закупку материалов. Про оборотный кредит я тогда не знал, поэтому взял потребительский.

Позже узнал про оборотный кредит, условия были для меня выгодными. Подал заявку, документы никакие не предоставлял. Кредит одобрили в тот же день, когда подал заявку, это помогло нарастить обороты производства.

Когда у меня уже был оборотный кредит, снова понадобились деньги. Банк не мог одобрить второй кредит на пополнение оборотных средств, потому что я еще не вернул предыдущий. Поэтому я снова оформил потребительский.

Получается, что потребительский кредит удобно брать в таких случаях:

Новая компания. Когда нет оборотов по счету, сложно получить бизнес-кредит. Тут может выручить потребительский. Главное, правильно оценить возможность возврата долга.

Не уверен, на какой срок нужны деньги. Потребительский может подойти, если у него срок возврата дольше и платежи меньше, чем у бизнес-кредита.

Уже есть оборотный кредит, но нужен еще один. Часто банк не может одобрить второй такой же кредит для бизнеса, если предприниматель еще не вернул предыдущий.

В других ситуациях почти всегда бизнесу удобнее брать кредит на юрлицо: более гибкие условия, можно взять более крупные суммы.

По какой схеме лучше кредитовать бизнес

Общий алгоритм для принятия решения такой:

Сначала определитесь, на какие цели, сколько нужно денег и на какой срок. Оцените, как быстро сможете вернуть долг.

Пообщайтесь с кредитным специалистом, какой из кредитов для бизнеса вам может подойти, и подайте заявку.

Дальше могут быть три ситуации.

Кредит одобрили, условия устраивают. Берите, пользуйтесь. Если вы вовремя погасите долг и сможете развить бизнес, скорее всего, в следующий раз банк одобрит вам кредит на более крупную сумму и на более выгодных условиях. Брать потребительский кредит нет смысла.

Кредит одобрили, но сумма недостаточная. Банк принимает решение по кредиту, оценивая обороты бизнеса, кредитную историю и другие факторы. Бывает, что у вас надежный бизнес и деньги точно помогут вам развиваться, но банк пока этого не видит. Поэтому вы можете дополнительно подать заявку на потребительский кредит как физлицо. Но перед этим нужно очень хорошо все взвесить и рассчитать, точно ли получится вернуть долг и пойдут ли деньги на пользу бизнесу.

Кредит для бизнеса не одобрили. Важны причины, почему вы не смогли получить деньги как юрлицо.

Допустим, банк отказал, потому что вы недавно зарегистрировались или есть другой кредит. При этом бизнес идет хорошо и вы уверены, что сможете вернуть долг. Тогда можно подать заявку на потребительский кредит.

Если же кредит не выдали из-за ограничений налоговой, у компании плохая кредитная история, были раньше просрочки, возможно, не стоит пока брать кредит — лучше наладить бизнес-процессы. Иначе заемные деньги могут навредить бизнесу.

Часть причин можно увидеть в личном кабинете:

У меня плохая кредитная история. Дадут ли мне кредит как ИП?

Кутила в юности на кредитные деньги и испортила кредитную историю. Недавно открыла ИП и подумываю со временем открыть ООО. Дадут ли мне кредиты на бизнес?

У физлица и ИП одна кредитная история

Госреестр бюро кредитных историй — на сайте Центробанка

Кредитная история — это документ, в котором собрана информация о кредитах и сроках погашения. Такая история есть у каждого, кто хоть однажды взял или пытался взять кредит. Истории хранятся в специальных бюро, их несколько, и все входят в государственный реестр. В таких историях, кстати, есть и информация об отказах в кредитах, но они не влияют напрямую на кредитную историю, а влияют на нее, в первую очередь, своевременное погашение кредитов и отсутствие просрочек по платежам.

Если человек оформил ИП, в его кредитной истории ничего не изменилось: она не началась заново, не стала особенной. У физлица и предпринимателя одна кредитная история, поэтому кредиты оформляют по схожей схеме.

Единственное — могут отличаться документы, которые необходимо предоставить. У физлиц обычно просят документы, подтверждающие доходы (например, это может быть справка 2НФДЛ, договор об указании услуг), у предпринимателей — бухгалтерскую отчетность, выписку со счета или информацию о закупках. Документы могут не спрашивать, но кредитную историю будут проверять в любом случае.

Ст. 8 Федерального закона 218-ФЗ «О кредитных историях» — права субъекта кредитной истории

По закону любой человек имеет право запрашивать у бюро свою историю: бесплатно на бумажном носителе раз в год, в электронном виде — дважды; сколько угодно раз — платно.

С плохой историей кредит не дадут

Банки проверяют кредитную историю автоматически — вносят данные предпринимателя в компьютерную программу и запускают. Это называется скоринг.

Если кредитная история плохая, скорее всего, банк кредит не даст. По опыту, если человек раньше не платил в срок, не будет платить и сейчас — финансовая дисциплина редко меняется. Банки это знают и скорее отдадут деньги другому предпринимателю.

Иногда банки делают исключения. Если кредитная история плохая, но у ИП неплохой оборот, расчетный счет в этом банке, есть залог или поручители, он готов открыть страховой депозит, кредит могут дать.

На кредиты для ООО влияют гендиректор и учредитель

Если компания захочет взять кредит на бизнес, банк полностью проверит кредитную историю гендиректора. Если он когда-то не выплатил кредит за машину, вероятно, ООО деньги не получит. Проверяют и краткую историю учредителей — узнают, есть ли негативные моменты, просрочки и долги.

В Модульбанке правило такое: если хоть у кого-нибудь плохая кредитная история, банк откажет. В других банках может быть по-другому. С плохой кредитной историей, но с залогом и под большие проценты, возможно, банк даст кредит.

Кредитную историю можно поправить

Если у предпринимателя плохая история, есть два пути:

- исправить ее с помощью займов в менее крупных банках, не входящих в топ-50, или даже в микрофинансовых организациях;

- ждать десять лет.

Как понять, что ИП пора переходить на ООО

Некрупные банки выдают кредиты проще: у них можно взять кредит или кредитную карту на небольшую сумму, все вовремя платить, после взять кредит побольше и его тоже платить дисциплинированно. Так другие банки увидят, что человек стал внимательно относиться к своим обязательствам.

Если с обычными банками сложно, можно начать с займа в микрофинансовой организации, выплатить его, а уже потом подать заявку на кредит в лояльный банк и исправно выплачивать его.

«Просто стереть плохую кредитную историю, не имея на то оснований, или заменить ее хорошей невозможно. Очень часто предложения об исправлении кредитной истории за деньги поступают от мошенников. Будьте бдительны, а для того, чтобы создать себе хорошую кредитную историю, не допускайте просрочек по кредитам и займам».

Если этот способ не подходит, остается ждать десять лет — по истечении этого срока записи в кредитной истории имеют меньшее значение и меньше влияют на решения банков.

Открыть счет для бизнеса в Модульбанке

Бесплатный тариф, защита от блокировок, стабильная работа по SWIFT, специальные условия для маркетплейсов

Источник https://fb.ru/article/459236/zaem-yuridicheskomu-litsu-ot-fizicheskogo-osobennosti-trebovaniya-i-primer

Источник https://secrets.tinkoff.ru/biznes-s-nulya/kredit-fizlico-yurlico/

Источник https://delo.modulbank.ru/all/credit-history