Кредит или лизинг: разница, преимущества и недостатки

В случае лизинга заключается два договора. Первый — договор купли-продажи между всеми участниками. Второй — договор лизинга между лизингодателем и лизингополучателем, где прописаны все условия и порядок платежей.

По окончанию договора лизинга оборудование переходит в собственность лизингополучателя, если не было предусмотрено иного порядка. До окончания договора имущество принадлежит лизингодателю. Весь срок договора нужно вести учет лизингового имущества.

Кредит — это банковский продукт, аналог займа

При кредитовании банк выдает заемщику денежную ссуду под определенный процент. Кредит может быть целевой, то есть банк его выдает на конкретную покупку, например, для приобретения оборудования. Если кредит нецелевой, заемщик может тратить его, как захочет.

В кредитовании участвует только два лица: банк-кредитор и заемщик. Кредитор выдает ссуду, а заемщик обязуется ее вернуть через определенное время с учетом процентов за пользование деньгами банка.

При продаже оборудования продавец может даже не знать о том, что покупатель рассчитывается кредитными средствами.

Отличие кредита от лизинга

Несмотря на то, что оба продукта предназначены для одной цели — покупки оборудования и машин, они имеют несколько важных отличий. В каких-то моментах выгоднее взять кредит, а в каких-то лизинг.

Целевая направленность

Кредит — это более широкий продукт, чем лизинг. Его можно использовать на:

- пополнение оборотных средств;

- покупку оборудования, машин и автомобилей;

- покупку недвижимости;

- погашение других кредитов и так далее.

В целом кредит можно направить на любые нужды, в том числе и на покупку оборудования.

Лизинг не зря называют финансовой арендой. Этот продукт можно использовать только для покупки машин, транспорта или оборудования. То есть это строго целевой продукт.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Количество участников

При кредитовании подписывается договор между банком и заемщиком. В нем оговариваются все условия: сумма, сроки, процент, график погашения, штрафы и так далее. Участвует в договоре всего две стороны.

Лизинг сопровождается трехсторонним договором купли-продажи, где участвует лизинговая компания, которая выступает покупателем, продавец и лизингополучатель.

Право собственности

При покупке имущества в кредит оно сразу начинает принадлежать покупателю. Да, оно может быть передано в залог, но все же право собственности остается за заемщиком. К тому же имущество числится на балансе компании-покупателя.

При лизинге имущество принадлежит лизинговой компании. Лизингополучателю оно переходит лишь после закрытия договора лизинга. Само имущество может стоять на балансе лизингодателя или на балансе лизингополучателя. Чаще всего выбирают первый вариант, так как это выгоднее и проще для учета.

Стоимость продукта

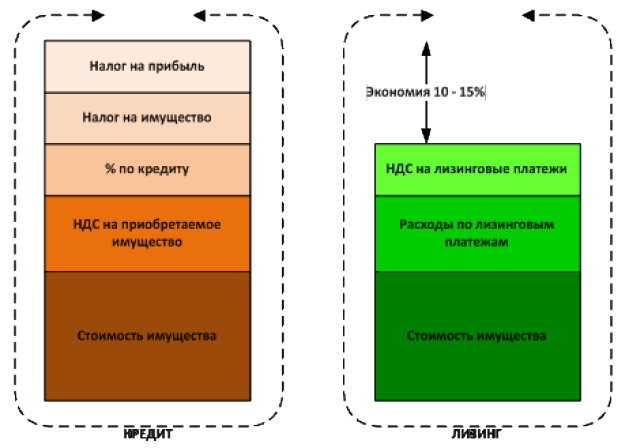

При сравнении ставки по кредиту и по лизингу “лоб в лоб” выиграет первый вариант, так как процент по кредиту существенно ниже лизингового. Но есть два момента.

Во-первых, лизингодатель берет на себя часть затрат, связанных с предметом лизинга, например, сервисное обслуживание и страхование.

Во-вторых, некоторые лизинговые компании на постоянной основе работают с производителями, которые дают лизингодателям специальные цены ниже рыночных. Поэтому иногда купить оборудование в лизинг выходит дешевле, чем в кредит, как раз потому, что лизинговая компания имеет скидку от производителей. Это часто встречается при покупке транспорта в автолизинг.

Эксплуатационные преимущества

При покупке имущества в кредит банк не будет помогать вам с его выбором или настройкой. По сути, вы получите только деньги, а на что вы их потратите, банк волнует мало.

При лизинге вы получите целый пакет дополнительных услуг. Например, при покупке автомобиля лизингодатель берет на себя все вопросы по страхованию и сервисному обслуживанию. В лизинговой компании вам в помощь соберут целую команду, в ней будет даже инженер, который поможет при приемке оборудования и вводе его в эксплуатацию.

Налоговые преимущества

С кредитом никакой экономии на налогах нет. Максимум, вы можете принять проценты по кредиту в качестве затрат при расчете налога на прибыль.

С лизингом налоговых преимуществ гораздо больше. Основная причина в том, что вы не покупаете оборудование, а берете его в аренду, поэтому компания может экономить на трех налогах:

- НДС — лизингополучатель принимает в зачет и снижает налог к уплате в бюджет, для этого лизинговая компания ежемесячно выставляет счета-фактуры.

- Налог на прибыль — расходы по лизингу относятся на себестоимость продукции.

- Имущественные налоги — предмет лизинга не стоит на балансе лизингополучателя и не включается в налоговую базу пока действует договор. Кроме того, на предмет лизинга амортизация начисляется с ускоряющим коэффициентом 3, что позволяет в три раза сэкономить после того, как предмет лизинга перейдет в собственность лизингополучателя.

Срок получения

Кредит можно получить на любой срок — от пары месяцев до десятков лет. Во многом это зависит от банка и цели расходования средств. Например, инвестиционные кредиты выдают на 10-15 лет. В зависимости от срока меняются и условия: процентная ставка, периодичность платежей, сумма залогового обеспечения и так далее.

Лизинговая компания — это не банк, поэтому сроки здесь скромнее. Обычно лизинг дают на 1-3 года, но можно найти предложения на 5 лет.

Требования для получения

У банков очень строгие требования для кредитования. Для начала они подробно изучат вашу финансовую отчетность за 2-3 года, попросят предоставить налоговые декларации, оборотно-сальдовые ведомости, справки из налоговой и выписки по расчетным счетам. В некоторых случаях даже нужен бизнес-план.

И, к сожалению, даже полностью собранный пакет документов не гарантирует, что вы получите кредит. У банков есть внутренние нормативные документы, где указаны требования к показателям деятельности заемщика: рентабельность, коэффициент финансовой устойчивости, автономии, ликвидности, NPV и так далее.

Очень часто банки просят залог или поручительство по кредиту, чтобы повысить вероятность возврата средств.

У лизинговых компаний требования менее жесткие. Они также просят ряд документов, но вероятность одобрения гораздо выше. Купленное имущество все равно будет принадлежать лизингодателю. В случае неуплаты его можно будет сразу забрать у лизингополучателя и продать. Это даже проще, чем если бы имущество находилось в залоге. Так лизингодатель минимизирует свои риски.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Первоначальный взнос

При кредитовании не всегда требуется первоначальный взнос. Например, если кредит нецелевой, то ни о каком взносе не может быть и речи. В целевом кредите банки обычно просят сделать взнос до 30%.

В лизинге первоначальный взнос — это обычно обязательное условие. Его размер — до 30%. Но лизинговые компании более гибкие, поэтому можно договорится и о меньшей величине первоначального взноса. Иногда можно получить лизинг вообще без первоначального взноса.

Последствия неплатежеспособности

Если компания с трудом выплачивает кредит, она может провести с банком переговоры по поводу рефинансирования или реструктуризации. У банка есть несколько опций: снизить процентную ставку, изменить график платежей или продлить срок кредита. Ваше банкротство банку не выгодно.

С лизинговыми компаниями тоже можно попробовать договориться. Они также заинтересованы в привлечении и удержании клиентов. Но все же лизинговое имущество полностью принадлежит лизингодателю. Поэтому долго вытаскивать вас из финансовой несостоятельности не будут.

Преимущества и недостатки лизинга

В таблице мы собрали плюсы и минусы покупки оборудования в лизинг.

| Преимущества | Недостатки |

|---|---|

| + не требует залога или поручительства | — сложнее договориться о послаблениях, если есть проблемы с платежеспособностью |

| + транспортные средства можно купить по цене ниже рыночной | — оборудование могут забрать сразу при наличии просрочек |

| + менее серьезные требования к заемщику | — выше процентная ставка |

| + помогает законно экономить на налоге на имущество, налоге на прибыль и НДС | — до закрытия договора имущество остается в собственности лизингодателя |

| + заявку рассматривают быстрее, чем при кредитовании | — лизинг предназначен для конкретных целей |

| + лизинговая компания берет на себя часть забот о сервисе и страховании | — договор лизинга заключается на короткий срок |

| + проще договориться об индивидуальных условиях |

Преимущества и недостатки кредита

Кредит нельзя списывать со счетов. В таблице мы собрали все его плюсы и минусы по сравнению с лизингом.

| Преимущества | Недостатки |

|---|---|

| + имущество сразу переходит в собственность заемщика | — жесткие требования к заемщику |

| + процентная ставка ниже | — долго рассматривают заявку |

| + тратить кредит можно на любые цели | — нет экономии на налогах |

| + более длительный срок кредитования | — нужен залог или поручительство |

| + проще договориться о рефинансировании и реструктуризации |

Рекомендуем вам облачный сервис Контур.Бухгалтерия. В нашей программе вы можете без проблем вести учет, в том числе кредита и лизинга, платить налоги и зарплату, сдавать отчетность. Всем новичкам мы дарим бесплатный 14-дневный пробный период.

Что такое лизинг: 10 и 1 ответ про это

Сегодня поговорим о лизинге. В этой статье я собрал 11 ответов на самые популярные вопросы связанные с темой лизинга. Вопросы совершенно разные начиная от вопроса «лизинг что это такое простыми словами?», и заканчивая вопросом «что такое лизинг персонала?»

Друзья, сегодня я попрошу вас прочитать эту статью до конца, возможно это поможет некоторым из вас решить жилищную проблему.

Теория

Начнем с самого первого вопроса. Что такое лизинг? Лизинг — это форма кредитования позволяющая юридическому лицу покупать основные средства предприятия, значительно экономя при этом на налогах. А также другие товары, как для физических лиц, так и для юридических.

Лизингодатель – компания которая по договору лизинга дает в аренду оборудование и другое имущество.

Лизингополучатель – компания по договору берет в аренду товар.

Продавец – компания, у которой лизингодатель покупает имущество, передаваемое в аренду.

Предмет лизинга – имущество, передаваемое в аренду по договору лизинга.

По сути лизинг — это долгосрочная аренда, как с правом выкупа, так и без такового.

Активное использование лизинга в России связано с налоговыми льготами, а также с тем что лизинг позволяет провести ускоренную амортизацию оборудования и имущества, и перераспределить сроки уплаты НДС.

Предмет лизинга – непотребляемые вещи, предприятия, здания, сооружения, оборудование и другое имущество.

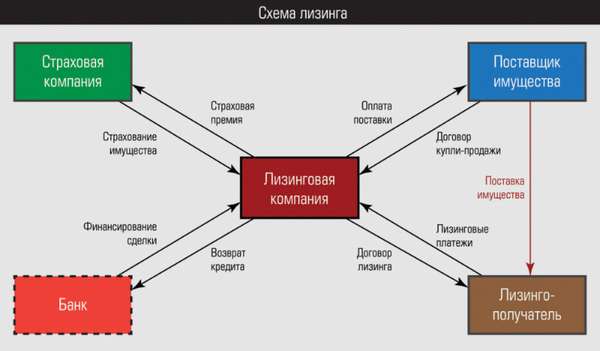

Так выглядит схема классического лизинга

Виды лизинга.

Вопрос: «Какие виды лизинга бывают?»

В зависимости от сроков использования предмета лизинга. Лизинг бывает.

- Финансовый лизинг (или финансовая аренда) – срок лизинга сопоставим со сроком службы имущества и так, как по завершении договора, лизинга имеет практически нулевую стоимость, предмет лизинга может быть передан, лизингополучателю в собственность, без дополнительной оплаты.

- Оперативный лизинг – (операционный лизинг или аренда) срок договора операционного лизинга, чаще всего, кратно меньше срока службы предмета лизинга. По окончанию договора имущество должно быть возвращено лизингодателю. Нередко предмет договора уже имеется в собственности лизингодателя. В связи с этим третья сторона договора (продавец) может отсутствовать.

- Возвратный лизинг — является особым случаем, при котором лизингополучатель является продавцом. Это по сути это одна из форм кредита под залог, основных фондов предприятия.

Простыми словами.

Вопрос: «Лизинг что это такое простыми словами?»

Лизинг — это когда вы (компания лизингополучатель) обращаетесь в лизинговую компанию (лизингодатель). Договариваетесь, что вы возьмёте у них оборудование, или другое имущество в аренду, на таких-то условиях. Компания-лизингодатель, покупает требуемое вами оборудование у третьей компании (продавца), и передает его вам в аренду. Эта операция, позволит получить вашей компании налоговые преимущества, и использовать необходимое оборудование и имущество не приобретая его в собственность.

Графики лизинговых платежей

Вопрос: «Какие бывают виды лизинговых платежей?»

Существует три основных вида графиков лизинговых платежей.

- Регрессивный – лизинговый платеж постепенно уменьшается и к окончанию графика достигает минимальных значений.

- Аннуитетный – платеж на протяжении всего срока договора остается неизменным.

- Сезонный – размер лизингового платежа привязан к сезонности бизнеса.

Лизинг и законодательство РФ

Вопрос: «Как лизинг регламентируется законами РФ?»

В нашей стране лизинг регламентируется статьями 665-670 ГК РФ , а также законом N 164-ФЗ «О финансовой аренде (лизинге)»

В соответствии с законом, в договоре лизинга должны присутствовать обязательные условия, при отсутствии которых договор будет считаться незаключенным.

- Условие о предмете лизинга;

- Условие о продавце предмета лизинга или о том, что выбор продавца осуществляет лизингополучатель;

- Условие о сроке лизинга;

- Условие о цене (размере лизинговых платежей).

Преимущества лизинга

Вопрос «Какие преимущества у лизинга?»

Для юридических лиц

Покупка основных средств компании в форме лизинга позволяет снизить налоговую нагрузку фирмы, и произвести ускоренную амортизацию имущества. В частности.

- Платежи по лизингу являются затратами и уменьшают налогооблагаемую базу по налогу на прибыль.

- Необходимо также отметить, что ускоренная амортизация с коэффициентом 3, приводит к снижению базы налога на имущество.

- Лизинг также позволяет увеличить сумму НДС к возмещению.

Для физических лиц

Например при приобретении автомобиля

- Лизинг проще оформить, так как не требуется долго собирать различные документы.

- Не требуется залог, поручительство и чистая кредитная история

- Лизинговые компании обязаны взять на себя все затраты и пошлины связанные с регистрацией автомобиля, т.к. они являются собственниками.

- Лизингодатель обычно берет на себя часть забот о техническом обслуживании и ремонте автомобиля.

Нюансы

Вопрос: «Какие нюансы необходимо учитывать при лизинге?»

Ратифицированная Россией конвенция о международном финансовом лизинге, не предусматривает обязательности права выкупа.

Лизингополучатель изначально может являться собственником оборудования, которое берет в аренду.

Земельные участки и другие природные объекты не могут являться самостоятельным предметом договора лизинга, согласно законодательства РФ.

Предоставляемое в аренду имущество, по договору лизинга, является собственностью лизингодателя.

В международных стандартах финансовой отчетности термин лизинг не используется. Существуют два понятия финансовая аренда (называют лизинг) и операционная аренда (называют аренда).

Лизинг, кредит или «на свои».

Вопрос «Что выгоднее, лизинг, кредит или покупка на собственные средства»

Пример расчета, приведенного ниже наглядно показывает нам экономическую выгоду лизинга, перед другими формами приобретения имущества компании.

*Приведенные в таблице данные являются примерными.

Потребительский лизинг.

Вопрос: «Что такое потребительский лизинг»

В мировой практике также широко распространен потребительский лизинг. Относительно недавно в России появилась возможность покупать имущество в форме лизинга и для физических лиц. В основном эта услуга развивается на рынке продажи автомобилей и на рынке жилья. Однако пока в нашей стране это не получило широкого распространения. По оценкам специалистов около 30% всех продаж автомобилей физическим лицам в Европе и США приходятся на лизинг. У нас эта цифра пока не достигает и 10%. Это объясняется несколькими факторами.

- Дороговизна лизинга, как продукта

- Отсутствие прав собственности, на предмет лизинга, хотя это, как минус, так и плюс.

- Отсутствие налоговых льгот для физических лиц.

Федеральные программы

Вопрос: «Существуют ли программы поддержки лизинга?»

В тоже время, ситуация постепенно меняется. Правительство запустило несколько федеральных программ, направленных на развитие лизинга для физических лиц. Например, вот эта.

Вот ролик, в котором руководитель этой федеральной программы рассказывает о том, как это работает

- Также существуют несколько программ лизинга для физических лиц, созданных при поддержке правительства РФ и крупных автопроизводителей. Более подробно об этих программах вы можете узнать в ближайшем банке. Там вам помогут с оформлением документов и расскажут какой процент вы заплатите при покупке автомобиля по договору лизинга.Помните машина — это не роскошь, а средство передвижения, хотя конечно это зависит от того, сколько она стоит и, как часто вы на ней ездите.

Лизинг персонала

Вопрос: «Что такое лизинг персонала?»

Существуют и другие понятия, связанные с лизингом, такие, как лизинг персонала — это разновидность аутсорсинга, позволяющая обеспечить фирму необходимыми трудовыми ресурсами за счет привлечения сторонней компании, но это уже совсем другая история.

Также вам возможно интересно будет прочитать об одном простом способе кратно увеличить обороты вашего бизнеса. Об этом можно прочитать в статье «Факторинг: легкий способ увеличить обороты бизнеса»

Оставляйте комментарии, делитесь статьей в социальных сетях, подписывайтесь на обновления блога.

На сегодня это все. Спасибо за внимание. Надеюсь эта статья оказалась полезной для вас.

С уважением Власов Антон.

Всё о лизинге: что это — расскажем простыми словами

В нынешних экономических условиях, когда проценты за пользование кредитом для большинства предпринимателей находятся за пределом рентабельности, а остальным гражданам он просто не по карману, на помощь приходит лизинг.

Что такое лизинг — расскажем ниже самыми простыми словами.

Определение и сущность

Если говорить о лизинге простыми словами , то это один из видов аренды (англ. leasing — сдать в аренду), который предусматривает переход имущества в собственность арендатора.

Субъекты и объекты

Рассмотрим, кто является участником сделки.

Субъектами лизинговой сделки являются:

- лизингополучатель (арендатор) — физическое или юридическое лицо, получающее предмет лизинга на условиях лизингового соглашения,

- лизингодатель (арендодатель) — юридическое лицо, предоставляющее услугу лизинга,

- продавец имущества, передаваемого лизингодателю.

В сделке может участвовать страховщик, осуществляющий страхование сделки и/или передаваемого имущества.

Не могут быть объектом сделки:

- земельные участки и иные природные объекты, а также предметы, свободный оборот которых ограничен или запрещен,

- вещи, которые в процессе использования утрачивают свои потребительские качества (продукты питания, медикаменты) либо преобразуются в другие (сырье, строительные материалы, полуфабрикаты),

- денежные средства.

Экономическая эффективность и целесообразность

Для арендатора значительное снижение налоговой нагрузки (см. раздел «,Налоги»,) и сокращение расходов означает увеличение прибыли.

Приобретение оборудования в кратчайшие сроки и его техническое сопровождение за счет лизингодателя — немаловажный фактор повышения эффективности производства.

Правовое регулирование в РФ

Финансовую аренду регулируют Гражданский кодекс РФ (ст. 665, 666) и Федеральный закон от 29 октября 1998 года №164-ФЗ «,О финансовой аренде (лизинге)», с изменениями на 16 октября 2017 года.

Причины востребованности

Замедление темпов роста экономики, запредельные процентные ставки по кредитам и снижение инвестиционной привлекательности большинства предприятий привели к острой нехватке у них «,живых», денег. В таких условиях лизинг становится волшебной палочкой, позволяющей в кратчайшие сроки обновить старое или запустить новое производство.

Следует иметь в виду, что после внесения поправок в законодательство предмет сделки можно использовать не только в коммерческих, но и в потребительских целях, что делает этот вид аренды еще более привлекательным.

Какое имущество можно взять

О том, что может быть предметом сделки, поговорим подробнее.

Автомобили

В этом разделе расскажем, что такое лизинг автомобиля: говоря простыми словами — это вид проката.

Любой автолюбитель может взять машину в прокат, как легковую, так и грузовую, да хоть автобус. А лизинг — это тот же прокат, но с тем отличием, что пользователь может получить авто в собственность при выполнении своих обязательств по лизинговому соглашению.

Автолизинг доступен как юридическим, так и физическим лицам.

Оборудование

Лизинг оборудования — самый выгодный способ модернизации производства без привлечения значительных средств.

Следует учесть, что лучше арендовать оборудование с длительным сроком износа, чтобы не получить к окончанию срока соглашения хлам, не подлежащий дальнейшему использованию.

Недвижимость

Эта операция для юридических лиц не отличается от лизинга других предметов.

Полезная статья по теме: Инструкция по смене прописки через сайт Госуслуги

Лизинг недвижимости для физических лиц сочетает в себе признаки долгосрочной аренды и ипотечного кредитования. По завершению договора клиент становится собственником жилья, выкупив его по остаточной стоимости.

Персонал

В России лизинг персонала является незаконным — человек не может быть предметом аренды.

Выход был найден, когда Федеральным законом от 05.05.2014 № 116-ФЗ было введено понятие «,предоставление персонала»,.

Привлечение сторонних сотрудников осуществляется по аутстаффингу — предоставление персонала на оговоренный срок — или по аутсорсингу — на выполнение определенных работ.

Прочее

Предприятия малого бизнеса и индивидуальные предприниматели в начале деятельности имеют небольшой капитал, поэтому для оборудования офисов они с удовольствием берут в лизинг компьютеры, мебель, бытовую технику.

Виды лизинга

Их существует всего три.

Финансовый

Самый распространенный вид сделки, к которому прибегают предприятия, желающие обновить оборудование. Срок договора близок к сроку амортизации арендуемого имущества, что позволяет клиенту выкупить его по низкой остаточной стоимости.

Операционный (оперативный, сервисный)

Краткосрочное соглашение, по которому дополнительно предусмотрено оказание услуг по текущему обслуживанию оборудования.

Основные его объекты — быстро устаревающая либо технически сложная техника, требующая постоянного обслуживания: оргтехника, строительная и сельхозтехника, транспорт.

Возвратный

Отличается от первых двух не сроком, а сторонами договора, так как продавцом имущества выступает сам лизингополучатель.

Эта сделка похожа на кредитование под залог с более низкой, чем в банке, ставкой.

Другая схема налогообложения и амортизации придает ей дополнительную привлекательность.

Схема

Схема лизинга в основном была рассмотрена выше. Сделаем обобщение.

Для юридических лиц

Финансовая аренда — это, как правило, трехсторонний договор.

Согласно ему стороны совершают следующие действия:

- продавец имущества реализует его лизинговой компании,

- компания-лизингодатель предоставляет этот актив своему клиенту на основании соглашения,

- клиент (лизингополучатель ) вносит предварительный платеж, после чего немедленно получает предмет во владение и пользование.

В оговоренных сторонами случаях в сделке может участвовать и четвертая сторона — страховая компания.

Для физических лиц

Схема лизинга для физических лиц отличается от таковой для юридических только набором необходимых документов.

Какие потребуются документы

Перечень документов нормативно не определен, поэтому любая компания составляет его по своему усмотрению.

Ниже перечислены документы, которые необходимо представить в любом случае.

Для юридических лиц:

- заявление и анкета, подписанные руководителем компании-заявителя и заверенные печатью,

- копии учредительных документов,

- выписка из ЕГРЮЛ/ЕГРИП (Единый государственный реестр юридических лиц, Единый государственный реестр индивидуальных предпринимателей),

- копия паспорта руководителя.

Для физических лиц:

- заявление-анкета по форме лизинговой компании,

- копия паспорта,

- копия второго документа с фотографией (водительское удостоверение, пропуск на предприятие и др.).

Порядок оформления сделок

Прежде, чем заключить сделку, необходимо выбрать подходящую лизинговую компанию.

Выбор лизинговой компании

Правильный выбор компании на 100% определяет успех сделки.

Предлагаем вам к рассмотрению основные критерии выбора компании в вашем регионе:

- срок работы в бизнесе,

- финансовая устойчивость,

- доступ к источникам финансирования,

- ограничения по предметам и другим условиям лизинга,

- размер платежей,

- наличие автохозяйства.

Если предметом лизинга предполагается оборудование, приобретаемое по импорту, необходимо изучить опыт компании по внешнеторговым сделкам.

Ознакомление с условиями

Заключению сделки предшествуют предварительные переговоры о конкретных условиях.

Во время них обсуждаются:

- величина первоначального взноса,

- гарантии соблюдения интересов сторон,

- размер и периодичность выплат,

- срок действия договора,

- условия прекращения договора.

После одобрения условий соглашения лизингополучатель предоставляет необходимые документы.

Лизингодатель, в свою очередь, изучает получателя на соответствие своим требованиям.

Основные требования лизингодателей

Каждый лизингодатель предъявляет к клиенту свои требования.

Рассматриваются, в основном, такие характеристики клиента:

- опыт работы по основной деятельности,

- объем ежемесячных поступлений на счета,

- среднемесячная выручка за последний отчетный период,

- стоимость активов,

- наличие/отсутствие просроченной задолженности перед банком, бюджетом и внебюджетными фондами.

Полезная статья по теме: Дом в деревне — как купить дешево или получить бесплатно

У клиента не должно быть:

- картотеки неисполненных платежных документов по любому из счетов в банках,

- крупных инкассовых требований,

- заблокированных или арестованных счетов.

Кроме того, он не должен выступать ответчиком по судебным искам, находящимся в производстве.

Составление договора

Договор должен содержать обязательные условия.

- предмет договора,

- установочные данные сторон,

- продавец предмета лизинга,

- срок действия,

- размер и график внесения платежей,

- условия выкупа или возврата имущества,

- права и обязанности участников соглашения,

- ответственность сторон,

- адреса и реквизиты сторон.

Внесение первоначального взноса

Сумма первоначального взноса начинается от 5 % стоимости имущества при лизинге автотранспорта до 20-30 % при аренде прочего имущества.

После уплаты взноса клиент немедленно становится владельцем и пользователем имущества.

Поставка предмета договора

Условия поставки определяются договором купли-продажи между продавцом и лизингодателем. Последний отвечает перед клиентом за выполнение продавцом требований, вытекающих из договора, кроме случая, когда продавца выбирает клиент.

Варианты платежей

При заключении сделки участники выбирают один из видов платежей.

Существуют три варианта:

- регрессивный — сумма уменьшается с течением срока договора,

- аннуитетный — не меняется до прекращения договора,

- сезонный — график платежей привязывается к сезонности бизнеса арендатора, например, при лизинге сельхозтехники.

Реальная оценка расчета платежей

Неотъемлемой частью договора является расчет платежей.

В расчете учитываются:

- амортизация имущества за срок действия договора,

- компенсация лизингодателю за использованный им кредит,

- оплата дополнительных услуг лизингодателя, определенных договором,

- комиссионное вознаграждение,

- стоимость выкупаемого объекта, если выкуп предусмотрен договором, и порядок ее выплаты в составе платежей.

Использование имущества

Арендатор использует полученное имущество по своему усмотрению, если иное не предусмотрено договором.

Лизингодатель на правах собственника осуществляет контроль над:

- использованием имущества,

- финансовой деятельностью лизингополучателя в той ее части, которая относится к предмету лизинга и выполнению обязательств по договору лизинга.

Порядок контроля прописывается в договоре.

Обязательства лизингополучателя перед кредитором

Основные обязательства лизингополучателя — своевременное внесение платежей и поддержание имущества в рабочем состоянии.

Просрочка платежа может повлечь досрочное расторжение договора с изъятием имущества и наложением штрафных санкций на арендатора.

При поломке имущества арендатор производит ремонт за свой счет, если иное не предусмотрено договором. Если имущество не выкупается, то к окончанию договора оно должно быть без дефектов и полностью в рабочем состоянии.

Сделки по степени риска

Договор лизинга, как любая возмездная сделка, имеет свои риски. Различают три типа сделок по возрастанию степени риска.

Гарантированные

Соглашением предусмотрено предоставление взаимных гарантий, например, участие страховщика, либо гарантом лизингополучателя выступает банк, который в страховом случае возмещает лизингодателю убыток.

Частично обеспеченные

Лизингополучатель вносит на счет лизингодателя страховой депозит, покрывающий часть стоимости предмета сделки. Если не наступит страховой случай, депозит подлежит возврату.

Необеспеченные

Сделки, при которых стороны не дают друг другу взаимных гарантий выполнения обязательств. Такой случай встречается крайне редко.

Сделка без гарантий дает повод подозревать мошенничество!

Чем отличается от кредита

Принципиальное отличие кредита от лизинга в том, что в первом случае клиент получает деньги, во втором — имущество.

Что выгоднее

Ответ на этот вопрос клиент может получить, сравнив обе сделки.

Параметры сравнения следующие:

- условия предоставления кредита/имущества,

- суммы и порядок выплат,

- право на имущество по заключению сделки,

- налоговые выгоды.

При этом необходимо учесть, что банки, в отличие от лизинговых компаний, тщательно проверяют кредитную историю клиента. При малейших «пятнышках» в ней клиенту может быть отказано в кредите, а отказ приведет к сложностям при обращении в другие банки.

Полезная статья по теме: Закон о тишине для Московской области в 2022 году

Поэтому выбор лизинг — кредит лучше сделать в пользу первого.

Чем отличается от аренды

Основные отличия лизинга от аренды были рассмотрены в предыдущих разделах.

Осталось добавить совсем немного:

- срок договора лизинга в большинстве случаев равен сроку полной амортизации передаваемого имущества или близок к нему,

- от клиента требуется предоставление документов, подтверждающих его платежеспособность и надежность бизнеса,

- риск случайной гибели либо порчи имущества несет лизингополучатель,

- страхование сделки и/или имущества — в большинстве случаев за счет лизингополучателя.

Налоги

Лизинг позволяет значительно снизить налоговую нагрузку предприятия.

Это обусловлено тем, что:

- платежи относятся к затратам и уменьшают налогооблагаемую базу по налогу на прибыль,

- ускоренная в три раза амортизация позволяет балансодержателю снизить базу по налогу на имущество и, соответственно, по налогу на прибыль,

- умелое планирование НДС может обеспечить дополнительные выгоды.

Частые вопросы

Ниже даны ответы на два самых популярных вопроса о лизинге.

Кто может быть лизингополучателем

Любое юридическое лицо, зарегистрированное в любой организационно-правовой форме, а также физическое лицо независимо от отношения его к предпринимательской деятельности.

Что такое сублизинг

Это разновидность субаренды, то есть сдача имущества в аренду лизингополучателем.

Разница в том, что положения ФЗ-164 на субаренду, в отличие от сублизинга, не распространяются, а отношения сторон регулируются статьями Гражданского кодекса РФ.

Преимущества

Чем лизинг выгоден арендатору, рассмотрено выше.

Арендодатель же получает возможность лучше изучить рынок, установить либо укрепить связи с производителями или продавцами, что позволит ему приобретать имущество по более низким ценам.

Кроме того, получение им дохода связано с более низким риском, чем при кредитовании, так как имущество находится в собственности лизингодателя и может быть немедленно возвращено при любом нарушении договора.

Недостатки

Лизингополучатель не может без согласования с лизинговой компанией совершать не предусмотренные договором действия в отношении имущества, как то: изменение условий эксплуатации, сдача в сублизинг и т. п.

Не являясь собственником имущества, он не имеет права заложить его банку при получении кредита.

Лизингодатель же может предоставить имущество в залог по своим кредитным договорам. При возникновении у него финансовых проблем кредиторы имеют право обратиться в суд с иском об изъятии лизингового имущества, что существенно осложнит его эксплуатацию и может сделать невозможным его выкуп арендатором.

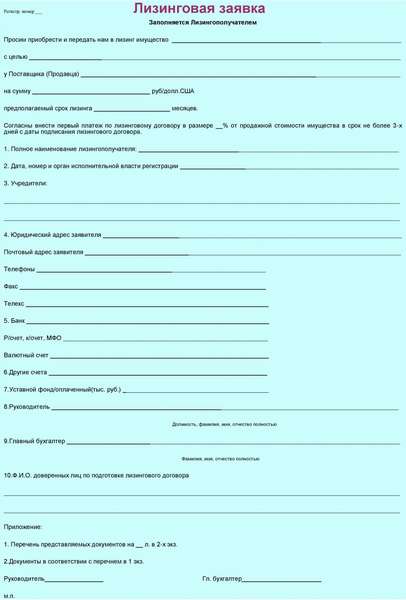

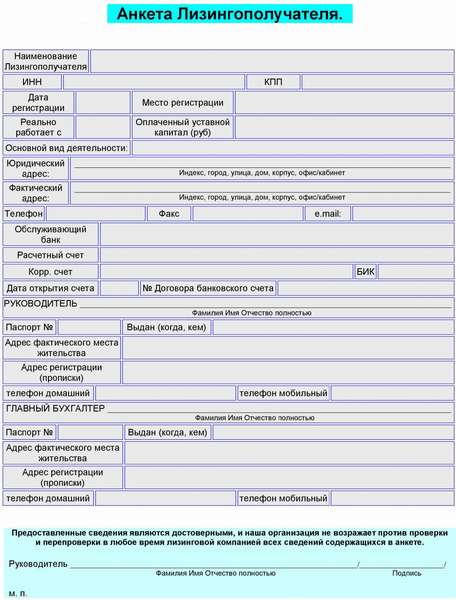

Примеры бланков документов для оформления

Здесь — образцы самых важных документов, необходимых для заключения лизингового соглашения. Настоятельно предлагаем тщательно изучить их.

В лизинговой заявке необходимо подробно описать предполагаемые предметы лизинга и сообщить основные сведения об организации-лизингополучателе.

В анкете следует более полно раскрыть данные об организации-лизингополучателе и предоставить персональные данные руководителя и главного бухгалтера.

Видео

В этом коротком видео кандидат экономических наук Анна Глазкова дополнит нашу статью о лизинге.

Источник https://www.b-kontur.ru/enquiry/758-kredit-ili-lizing

Источник https://pronashidengi.ru/biznes/lizing.html

Источник https://domosite.ru/zakon/vsyo-o-lizinge-chto-eto-rasskazhem-prostyimi-slovami