Лизинг как инновационное направление деятельности банков

Плотникова, Т. Л. Лизинг как инновационное направление деятельности банков / Т. Л. Плотникова. — Текст : непосредственный // Молодой ученый. — 2017. — № 44 (178). — С. 83-85. — URL: https://moluch.ru/archive/178/45650/ (дата обращения: 26.05.2023).

Внедрение банков на рынок лизинговых услуг обусловлен, по меньшей мере, двумя факторами: во-первых, лизинг является капиталоёмким видом бизнеса, банки должны эффективно размещать свои денежные ресурсы, во-вторых, лизинг по своей природе тесно связан с кредитованием и служит альтернативой. Привлекательность лизинговой операции для коммерческих банков объясняется тем, что данная банковская операция подкреплена реальным материальным обеспечением. Кроме того, развитие лизингового бизнеса дает банкам возможность расширить круг своих операций, повысить качество обслуживания клиентов и тем самым увеличить их число, укрепить традиционные связи и установить новые взаимовыгодные партнерские отношения с клиентурой [1].

В условиях обострения конкуренции на рынке банковских услуг проведение коммерческими банками лизинговых операций может стать эффективным способом расширения сферы банковского влияния. Коммерческие банки, вкладывающие средства в приобретение имущества, тем самым, вносят свой вклад в оформление стратегии и тактики обновления основных фондов, определять направления развития лизинга, контролировать ситуацию на лизинговом рынке [2].

Косвенное участие банка (лизингового подразделения или дочерней лизинговой компании) может включать в себя:

1) Проектирование лизинговых операций;

2) Разработку механизмов привлечения средств для финансирования лизинговых проектов;

3) Организацию финансирования лизинговых сделок;

4) Установления агентских отношений со страховыми компаниями о страховании имущества, передаваемого в лизинг;

5) Аудит лизингополучателя, оценка имущества, достоверность учета и анализ финансового состояния для реализации лизингового проекта.

6) Переговоры с поставщиками (в интересах лизингополучателя) и выработка предпочтительных условий приобретения оборудования (сокращение аванса, расчеты, дополнительные скидки), а также заключение агентских договоров;

7) Разработка лизингового договора и дополнительных соглашений;

8) Контроль поступлений лизинговых платежей.

Стоит отметить, что большинство лизинговых компаний на рынке лизинга России создано банками. Для банков наличие дочерних лизинговых компаний — это дополнительная возможность выхода на новый уровень в деловых отношениях со своими клиентами. Для оптимизации деятельности, можно получить дополнительную выгоду от лизинга.

Банковский лизинг характеризуется весьма высокой зависимостью условий лизинга от требований «материнского банка». Лизинговая компания, финансируемая ресурсами «материнского банка», хорошо знает его требования к клиентам и лизинговым сделкам, но при этом ограничена в принятии решений о финансировании лизинговых проектов требованиями основного (зачастую единственного) кредитора. В свою очередь, лизингополучателю в ряде случаев проще получить одобрение в лизинговой компании, организованной банком, в котором у него открыт расчётный счёт. В этом случае лизинговая компания не запрашивать некоторые документы, что упрощает процесс одобрения заявки на лизинг и сокращает время принятие решения лизинговой компанией [3].

Финансируя лизинговые сделки, банк приобретает новый источник доходов в виде комиссионных выплат. Банк финансирует покупку, вместо того, чтобы выдавать предприятию ссуду на приобретение указанных средств. Банка самостоятельно их покупает и сдает в аренду: автомобили, технику, оборудование, недвижимость, сохраняя за собой право собственности. Кроме того, банки, за счет развития лизингового бизнеса, могут экономить средства за счет относительной простоты учета лизинговых операций и лизинговых платежей по сравнению с операциями долгосрочного кредитования. При этом банк получает арендную плату (процент от лизинговых платежей), а не ссудный процент. Вместе с тем лизинг относится к числу банковских операций с весьма высокой степенью риска. Риск банка возрастает при оперативном лизинге, когда возникает необходимость возместить высокую остаточную стоимость объекта лизинга при отсутствии спроса на него после окончания срока лизингового договора. Если рассматривать банковские риски, то экономическим интересам банка в большей степени отвечает финансовый лизинг [4, с. 176].

Для предприятий лизинг является специфической формой финансирования капиталовложений. Лизинг обеспечивает возможность предприятиям получить необходимое оборудование без значительных единовременных затрат. Промышленным предприятиям ощутимую выгоду при определенных условиях приносят повышенный уровень амортизации, высокая рентабельность оборудования и сохранение ликвидности.

Стоимость лизинга складывается из регулярных (ежемесячных, квартальных) платежей, основными компонентами которых являются амортизация и процент за кредит. В лизинговые платежи могут включаться также затраты по услугам, предоставляемым арендодателем, которые предусмотрены договором лизинга. Сумма лизинговых платежей обеспечивает лизингодателю покрытие расходов и финансирование покупки оборудования, а также получение прибыли.

Следует отметить, что с экономической точки зрения, лизинг представляет собой сложную операцию, как один из способов финансирования инвестиций и активизации сбыта, основанный на сохранении права собственности на товары за лизингодателем на весь срок договора.

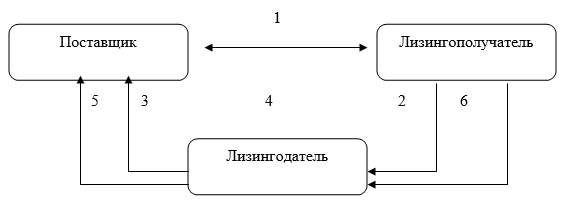

Классическому лизингу свойственен трехсторонний характер взаимоотношений. Первой стороной является собственник имущества (лизингодатель), второй — пользователь имущества (лизингополучатель) и третьей — продавец имущества. (Рис. 1).

Компания, желающая арендовать оборудование с последующим выкупом (лизингополучателя), выбирает продавца необходимого оборудования (поставщик) (1). Подает заявку в лизинговую компанию (лизингодатель), в случае одобрения, заключается договор (2). Лизинговая компания договаривается с поставщиком о покупке оборудования на основе договора поставки (3) с поставкой его лизингополучателю (4). Стоимость товара выплачивается поставщику, и лизинговая компания становится владельцем оборудования (5). Лизингополучатель вносит арендные платежи на протяжении всего периода использования оборудования (6).

Рис. 1. Схема организации лизинговых отношений

Все стороны, участвующие в операции, получают выгоды. Поставщик продает товар и получает его стоимость. Лизингополучатель получает возможность эксплуатировать оборудование, не затрачивая крупных сумм на инвестирование и не замораживая капитал на длительные сроки.

‒ он обеспечивает финансирование инвестиционной операции в полном объеме и не требует немедленного осуществления платежей, что позволяет приобретать дорогостоящие активы без отвлечения значительных объемов средств из хозяйственной деятельности;

‒ формально, предприятию проще получить активы по лизингу, чем ссуду на их приобретение, так как предмет лизинга при достаточной ликвидности может одновременно выступать в качестве залога;

‒ это более гибкий источник, чем ссуда, так как предоставляет возможность обеим сторонам выработать удобную схему выплат (например, есть возможность составить индивидуальный график платежей, отражающий сезонность бизнеса и т. д.);

‒ он допускает различные формы и виды обеспечения;

‒ он снижает риски, связанные с владением активами;

‒ лизинговые платежи относятся на издержки производства (себестоимость) лизингополучателя в полном объеме и, соответственно, снижают налогооблагаемую прибыль;

‒ полученные активы, как правило, не числятся у лизингополучателя на балансе, что освобождает его от уплаты налога на это имущество;

‒ он обеспечивает возможность получения квалифицированного сервисного и технического обслуживания.

Можно сделать вывод о том, что приобретение основных средств в лизинг по сравнению со всеми другими схемами приобретения основных средств (кредит, приобретение из собственных средств) экономит финансовые средства лизингополучателя.

Для банков, финансирующих лизинговые компании, кроме повышения конкурентоспособности существует и ряд других:

‒ получение чистого дохода в виде части лизинговой маржи и рисковой премии;

‒ снижение риска неплатежей лизингополучателя за счет гарантий и возможности изъятия объекта лизинга из эксплуатации;

‒ повышение степени защиты лизинговой операции за счет юридического владения предметом лизинга;

‒ повышение своей конкурентоспособности;

‒ расширение сферы предоставляемых услуг за счет выполнения наиболее сложных лизинговых операций;

‒ повышение оборачиваемости кредитно-инвестиционного портфеля и, как следствие, увеличение объема прибыли и размера дохода;

‒ ликвидность деятельности в течение лизингового периода и по его окончании, возможность демонтажа оборудования и его продажи по приемлемой цене.

- Батаева Н. А. перспективы лизинга как эффективного инструмента инвестирования в инновационную деятельность Ярославской области // Ярославский педагогический вестник. 2010. Т. 1. № 4.

- Лизинг как перспективный источник финансирования инноваций [Электронный ресурс]. — Режим доступа: http://www.libsib.ru.

- Шевченко И. В., Литвинский К. О., Александрова Е. Н. Состояние и перспективы развития лизинга в России // Дайджест — финансы. 2002. -№ 11.

- Иванов А. Н. Банковские услуги: зарубежный и отечественный опыт. — М.: Финансы и статистика, 2002. — 176 с.

Основные термины (генерируются автоматически): лизинговая компания, банк, лизинг, операция, платеж, лизинговая операция, лизинговый бизнес, лизинговый договор, необходимое оборудование, полный объем.

Похожие статьи

Анализ эффективности лизинговых операций | Статья в журнале.

Показатель рентабельности лизинга необходим для оценки прибыльности лизингового

ЛПд — сумма лизинговых платежей и иных затрат на приобретение оборудования.

Анализ риска активных операций коммерческого банка (на примере ПАО «НИКО-БАНК»).

Лизинговые операции: понятие и оценка эффективности

Ключевые слова: лизинг, эффективность лизинга, лизингодатель, лизингополучатель. Лизинг − это вид инвестиционной деятельности, при котором лизингодатель (лизинговая компания) приобретает у поставщика оборудование (предмет лизинга).

Сущность лизинга в современной экономике и его классификация

лизинг, оперативный лизинг, имущество, лизинговая компания, финансовый лизинг, собственность, Россия, лизинговый договор, лизинговое имущество, финансовая аренда.

Лизинг как форма кредитования организации | Статья в журнале.

Ключевые слова: лизинг, вид лизинга, лизинговая компания, лизинговая сделка. Лизинг является одной из форм кредитования, благодаря которой производится передача объекта собственности в длительную аренду с вариантами последующего права выкупа или возврата.

Налоговые преимущества лизинговой сделки для предприятий.

РФ, Российская Федерация, НДС, лизинговый платеж, налог, лизинговая сделка, договор лизинга, недвижимое имущество, полный объем, авансовый платеж.

Преимущества и перспективы развития лизинга в современных.

лизинг, RAEX, программа, лизинговая компания, особое внимание, оперативный лизинг, оборудование, необходимое оборудование, льготный лизинг, компания, Россия.

Понятие, сущность и виды лизинга | Статья в сборнике.

Рис. 2. Схемы лизинга. Лизинг с полной окупаемостью называют финансовым лизингом. Его суть заключается в том, что лизинговая компания покупает имущество для

В зависимости от заключенных лизинговых сделок лизинг разделают на срочный и возобновляемый.

Виды авиационного лизинга и его особенности в РФ

Ключевые слова:гражданская авиация, авиационный лизинг, лизинговый платеж, воздушные суда.

Но авиакомпания не подписывает контракт на покупку самолета, а этим занимается лизинговая компания или банк.

Финансовый лизинг, состояние, проблемы и перспективы

лизинг, предпринимательская деятельность, лизинговая сделка, имущество, операция, платеж, отношение, кредитная задолженность, налогооблагаемая прибыль, научно-технический прогресс.

- Как издать спецвыпуск?

- Правила оформления статей

- Оплата и скидки

Управление и развитие лизинга в банковской сфере Былинкина Юлия Вячеславовна

Актуальность темы исследования. Для обеспечения высоких темпов экономического роста России нужна активизация инвестиционного процесса, перестройка народного хозяйства на современной технической основе. Согласно проводимым расчётам 1 , необходимо многократное повышение инвестиционной активности: не менее чем 20-процентный годовой прирост инвестиций. В противном случае производственный потенциал страны будет продолжать разрушаться, а темпы ввода в действие основных фондов значительно отставать от темпов их выбытия.

Активизация инвестиционной деятельности в России, сопряжённая с поиском ресурсов для вложения в реальные активы, ориентирует на использование наиболее привлекательных для всех участников инвестиционного процесса и государства источников. Мировая практика признаёт таковым лизинг. Государство получает от лизинга интерес в виде ускорения технического прогресса и роста инвестиций, увеличения рабочих мест и поступлений в бюджет. Лизингополучатель использует лизинг как средство повышения своего технического уровня и производственного потенциала, а также как источник получения налоговых льгот. Поставщики основных средств организуют с помощью лизинга сбытовую деятельность. А инвесторы в роли лизингодателей и кредиторов лизинговых сделок повышают в результате лизинга свою рентабельность. Высокий комплексный эффект от лизинга позволяет считать его приоритетным и перспективным источником инвестиций.

В развитых странах лизинг давно стал одним из основных рычагов активизации инвестиционной деятельности. Подтверждением этому является то, что в странах Европейского сообщества на лизинг приходится 30-40% от общего объёма инвестиций, в агрессивно развивающихся экономиках Юго-Восточной Азии — до 80%. В то же время в России участие лизинга в финансировании капитальных вложений невелико. Здесь лизинговый оборот в 2003 г. достиг 2,8 млрд. дол. К 2005 г., по расчётам МФК, он приблизится к 3,5 млрд. дол. В 2003 г. доля лизинга составила 5,5% в капиталовложениях России и 1,7% в объёме её ВВП. 2 Учитывая недостаточное участие лизинга в воспроизводственном процессе и наличие его потенциальных достоинств, роль лизинга в российских инвестициях нужно повысить.

Банковский сектор, способный мультиплицировать депозиты и имеющий вследствие этого возможность мультиплицировать инвестиции, может выступить в качестве ведущего звена, осуществляющего инвестирование в экономику, в том числе через лизинг. Но российские банки отстают от зарубежных по своему участию в лизинговом бизнесе. По данным

I Глаз С, Жукова М. Бюджет — 2004: всё тот же вопрос выбора социально-экономической политики// РЭЖ, 2003,

№8. С. 1.

статистического ежегодника Leaseurope , европейские банки играют большую роль в лизинговом бизнесе, занимая более 60% рынка лизинговых услуг. Доля российских банков в зарегистрированных лизинговых компаниях составляет чуть больше 20% и 46,16% работающих в России операторов лизинга — банки. Это подтверждает необходимость форсированного развития в России лизинга, предоставляемого через банковский сектор.

Активизация лизинговых инвестиций банков немыслима без создания адекватной теоретической базы. Но научный фундамент банковского лизинга, особенно в свете менеджмента, в науке не разработан в достаточной мере, что затрудняет возможность эффективного банковского управления лизингом.

Актуальность данного диссертационного исследования обусловлена: во-первых, необходимостью роста в России инвестиций и поиском адекватных источников их финансирования, обеспечивающих наибольшие выгоды участникам инвестиционного процесса и государству; во-вторых, недостаточным развитием в России лизинга вообще, в том числе лизинга банков, призванных выступать мультипликаторами экономического роста; в-третьих, отсутствием комплексного исследования теории банковского лизинга и системы банковского управления лизинговыми отношениями.

Степень разработанности проблемы. Банковский лизинг как категория находится на стыке различных наук: теории инвестиций, теорий финансов, кредита и банков.

Теория инвестиций, являющаяся фундаментом для познания лизинга, стала объектом разработки многих российских и зарубежных учёных: Г. Александера, Р.Н. Антони, И.Т. Балабанова, B.C. Барда, Дж. Бейли, В. Беренса, Г, Бирмана, В.В. Бочарова, СМ. Бухоновой, П.Л. Виленского, И. Ворста, Л.Т. Гиляровского, Н.Д. Гусаковой, Д.А. Ендовицкого, В.П. Жданова, В.Н. Лившица, Б. Нидлза, В. Нила, Р. Пайка, П. Ревентлоу, Н. Сейтца, Д.Г. Сигела, С.А. Смоляка, Г.А. Фатхутдинова, П. Хавранека, Р. Холта, Е.М. Шабалина, У. Шарпа, Д.К. Шима, и др. Аспекты непосредственно банковского инвестирования нашли освещение в работах Т.Д. Алёничевой, В.И. Букато, А.Н. Иванова, В.В. Иванова, Л.И. Игониной, П.А. Короткова, Ю.И. Львова, Д. Неволина, В.В. Никифоровой, М.А. Песселя, И. Рыбакова, Ф.Дж. Синки, В.М. Усоскина, К. Энеева и др.

Лизинг как предмет изучения инвестиционной и финансово-кредитной науки представлен многочисленными исследованиями российских авторов: Р.Г. Бодрова, В. Газмана, Г.М. Гамидова, А.И. Гончарова, В.А. Горемыкина, Ю.А. Грачёвой, М.А. Даниловой, А.Ю. Денисова, В.Ф. Комарова, Н.В. Кузнецовой, А.Л. КузьминовоЙ, Д. Лелецкого, А.О. Левковича, М.И. Лещенко, М.А. Лимитовского, М.В. Малофеевой, А.В. Малявиной, Ю.С. Масленченкова, A.M. Паланкоева, Н.Б. Пашиной, Е.Н. Чекмарёвой, 3.0. Чувашяна, В. Штельмах, А.Т. Юсуповой и др. А вопросы инвестиционного кредитования как возможной альтернативы лизингу и базы для сравнения с ним

! Annual Report LEASEUROPE 2000// www. — 2001.

изучались такими учёными, как А.Л, Бадалов, Е.С. Дубовик, Ю.Б. Зеленский, Г.Г. Коробова, В.А. Москвин, P.M. Сагдиева и др.

Отдавая должное значимости результатов данных исследований, нужно подчеркнуть, что специфика банковского лизинга в них в полной мере не изучена. Отсутствует и целостная концепция лизинга, комплексно раскрывающая его природу.

Не имеется глубоких исследований механизма банковского управления лизингом, несмотря на накопленную систему знаний в области теории банковского дела и банковского менеджмента. Определённый вклад в разработку банковской теории внесли Г.Н. Белоглазова, М.З. Бор, Н.И. Валенцева, Д.Д. Ван-Хуз, Е.Ф. Жуков, А.Ю. Казак, Ю.И. Коробов, Л.Н. Красавина, О.И. Лаврушин, И.С. Левчук, И.Д. Мамонова, Р.Л. Миллер, М. Озиум, М. Молчанов, М.А. Пессель, Д. Полфреман, Ж. Ривуар, Э. Рид, П. Роуз, В.И. Рыбин, Дж. Ф. Синки, Н.М. Тавасиев. В.М. Усоскин, М.М. Ямпольский и др. Общие вопросы банковского менеджмента исследовались С. Камионским, В.В. Киселёвым, Д. МакНотон, О.И. Лавруши-ным, И. Д. Мамоновой, Ю.С. Масленченковым, П.С. Роузом и др.

За рамками научных исследований российских учёных остались проблемы централизованного регулирования лизинга со стороны Банка России. Недостаточно изучены вопросы организации внутрибанковского управления лизинговыми отношениями.

Актуальность и недостаточная научная разработанность теории банковского лизинга и проблем банковского управления лизинговыми отношениями определили выбор темы, цели и задачи диссертационного исследования.

Целью диссертационного исследования является разработка теории банковского лизинга и научных основ управления лизинговыми отношениями в банках, определение путей совершенствования банковского управления лизингом.

Задачи исследования. Для реализации поставленной цели потребовалось решить следующие задачи, определившие логику диссертационного исследования и его структуру:

раскрыть содержание банковских инвестиций и найти в них место лизинга;

исследовать с научных позиций содержание понятия «лизинг», его функции и роль, достоинства и недостатки с позиций банка;

изучить банковский лизинг во взаимосвязи с многосторонней ролью банка и сформировать его теоретические основы;

-установить тенденции в развитии лизинга и причины недостаточного использования в России, определить пути расширения сферы применения;

выяснить суть банковского лизингового механизма и обозначить подходы к совершенствованию банковской лизинговой политики, как его основы;

обосновать необходимость системы принципов управления лизинговыми отношениями в банках и расширить их состав;

определить пути совершенствования банковского управления лизинговой сделкой, кредитным (лизинговым) портфелем и связанными с ними рисками;

оценить роль мониторинга Банка России в организации управления лизинговыми и другими инвестиционными услугами банков, дать рекомендации по его совершенствованию.

Предметом исследования явились теоретические и практические аспекты банковского управления лизингом, оценка его эффективности.

Объектом исследования выступили лизинговые отношения и управленческий аспект деятельности банков в лизинговой сфере.

Методологической основой работы явились положения диалектической логики, системного и комплексного подходов. В работе использовались такие научные методы и приёмы, как научная абстракция, индукция и дедукция, анализ и синтез, методы группировки и сравнения.

Теоретическую базу диссертации составили законодательные акты, регулирующие инвестиционную, лизинговую и банковскую деятельность в России, научные монографии, статьи в экономической периодике. Для обоснования практических рекомендаций использовались теории экономического роста и банковской фирмы, теории финансового менеджмента и закономерности управления, теории мультипликатора и акселератора.

Информационной базой работы послужили статистические материалы Госкомстата России, информация Банка России и его управлений по Самарской и Саратовской областям, данные Астраханского филиала Сбербанка РФ, саратовских банков и лизинговых компаний, материалы авторского анкетирования в Астрахани по вопросам использования лизинга, интернет-ресурсы, а также вторичная информация из периодической печати.

Научная новизна полученных результатов определяется тем, что в настоящей диссертационной работе проведено комплексное исследование теоретических основ банковского лизинга и банковского управления лизинговыми отношениями, даны практические рекомендации по совершенствованию управления лизингом в банковской сфере.

Конкретно это выразилось в следующих полученных соискателем результатах:

разработана комплексная трактовка банковского лизинга как формы банковских инвестиций, разновидности финансовой (инвестиционной) услуги банка-лизингодателя и особого финансового инструмента; уточнен соответствующий предмету исследования понятийный аппарат (инвестиционная и лизинговая деятельность банка, банковские инвестиции);

дана развёрнутая характеристика лизинга и его разновидности -банковского лизинга, в категориальной и прикладной интерпретациях, с выделением структурных элементов понятия (цели, субъекты, объекты, отношения, фундаментальное качество) и раскрытием их содержания, а также сущностных качеств лизинга (инвестиционной, арендной и кредитной природы)

и внешних форм проявления (как финансовой услуги и финансового инструмента). Раскрыты функции и роль лизинга;

развиты положения о научных основах банковского лизингового механизма управления, объединяющего инструменты внешнего воздействия на банковские лизинговые отношения и банковские инструменты управления ими. Обоснованы место и роль банковской лизинговой политики в функционировании лизингового механизма, даны рекомендации по ее совершенствованию;

предложена система основных принципов управления лизинговыми отношениями и расширен их состав. Опираясь на закон стоимостной аддитивности, выдвинут принцип управления кредитным (лизинговом) портфелем — сохранность стоимости портфеля и оптимизация его стоимостной структуры. Рекомендован нетрадиционный для управления кредитным (лизинговым) портфелем принцип перекрёстного финансирования, основанный на интегрированном подходе к рассмотрению процесса инвестирования в банке и предусматривающий организацию денежных потоков параллельным способом, обеспечивающим оптимальное, с позиций экономии ресурсов, соотношение между одновременным притоком и оттоком средств;

определены пути совершенствования управления лизинговой сделкой, с целью чего сформулировано предложение об увязке потока лизинговых платежей с эффективностью лизинговых проектов, разработаны методические подходы к рационализации способов оценки эффективности лизинга. В их развитие обоснована возможность применения модифицированных методов определения приведённой стоимости, а также упрощенных приёмов сравнения лизинга и инвестиционного кредита (только по разнящимся элементам сопровождающих их денежных потоков, с учётом налоговых щитов). Даны рекомендации по оценке комплексного социально-экономического эффекта банковского лизинга, объединяющего эффект для государства, продавца, лизингополучателя, банка-лизингодателя и кредитора;

для управления кредитными рисками, возникающими при лизинговых сделках, выдвинуты предложения, предусматривающие создание специальных методик оценки кредитоспособности лизинговых компаний на основе финансовых коэффициентов и показателей качества менеджмента, с учётом рейтингов кредитоспособности со стороны независимых агентств. Дополнительно предложены подходы к оценке инвестиционной кредитоспособности заёмщика (лизингополучателя), с целью чего разработан алгоритм расчёта её синтетического коэффициента, учитывающий четыре группы факторов оценки качеств — заёмщика, сторон поддержки, инвестиционного проекта, организации финансирования сделки;

с целью управления лизинговыми рисками даны рекомендации по прогнозированию качества кредитного (лизингового) портфеля на основе оценки инвестиционной кредитоспособности заёмщика и переходной матрицы, позволяющей выявить склонность к снижению кредитного рейтинга и

определить потери стоимости портфеля вследствие этого, а также предложена методика расчёта лимита риска (лимита выдач) на одного заёмщика при долговременных инвестиционных вложениях, базирующаяся на оценке инвестиционной кредитоспособности и приведённой стоимости совокупного денежного потока предприятия или потока, генерируемого инвестиционным проектом;

-обобщены тенденции в развитии лизинга, выявлены достоинства и недостатки его с позиций банка, а также причины ограниченного использования в России. Выдвинуты рекомендации по стимулированию развития лизинга со стороны государства, Банка России и по взаимному стимулированию участниками лизинговой сделки друг друга. В качестве одной из возможных мер обосновано предложение сделать банковский лизинг объектом регулирования со стороны Банка России (регламентация процедуры проведения лизинговых сделок и контроля за ними; установление норм риска по лизинговым сделкам; льготы по созданию резерва под связанные с лизингом потери и по отчислениям в фонд обязательного резервирования);

— для целей управления лизинговыми и инвестиционными услугами даны рекомендации по совершенствованию Банком России мониторинга предприятий и формированию на его основе комплексного инвестиционного мониторинга, включающего, наряду с современной оценкой состояния инвестиций и спроса на инвестиционные (лизинговые) услуги, изучение предложения их банками и предусматривающего расширенный круг респондентов за счёт= кредитных организаций, финансового сектора, государственных органов, домашних хозяйств. Разработаны принципы организации такого мониторинга и определены условия эффективности.

Теоретическая и практическая значимость работы заключается в том, что выполненное диссертационное исследование развивает недостаточно разработанную в экономической науке теорию банковского лизинга и научные основы управления лизинговыми отношениями, а также содержит пути совершенствования оценки эффективности лизинга, централизованного и децентрализованного банковского управления лизингом и кредитом на лизинговую сделку, что имеет важное народнохозяйственное значение.

Выдвигаемые в диссертации теоретические положения могут быть использованы при дальнейшей разработке банковской теории лизинга и концепции развития лизинга в банковской сфере России.

Банками и лизинговыми компаниями могут быть реализованы на практике предлагаемые принципы управления лизинговыми отношениями, методы расчёта эффективности лизинга и оценки кредитоспособности, способы установления лимита риска на заёмщика при долговременном инвестировании, а также приёмы прогнозирования кредитного риска по кредитному (лизинговому) портфелю.

Практическую значимость для органов банковского надзора, банков и всех секторов экономики имеют рекомендации по организации комплексного инвестиционного мониторинга Банка России.

Апробация работы. Наиболее существенные положения и результаты исследования нашли отражение в 9 публикациях автора объемом 5,6 п.л., докладывались на конференциях по итогам научно-исследовательской работы Саратовского государственного социально-экономического университета в 2003 и 2004 гг., на XXI Международной научно-практической конференции «Россия и регионы: взаимодействие гражданского общества, бизнеса и власти» в апреле 2004 г. в Уральском социально-экономическом институте AT и СО (г, Челябинск).

Ряд положений, содержащихся в диссертации и высказанных в опубликованных работах, используются в учебном процессе кафедры денег и кредита Саратовского государственного социально-экономического университета при преподавании курса «Инвестиции» и специальных дисциплин по банковскому делу.

Отдельные из результатов и рекомендаций исследования проверены практикой их применения в деятельности Сызранского ЗАО АКБ «Земский банк».

Структура диссертации. Работа состоит из введения и заключения, трёх глав, списка использованной литературы и приложений. В первой главе «Сущность банковского лизинга и его развитие в современных условиях» рассматриваются сущность банковского лизинга, его место в банковских инвестициях и современное развитие. Во второй главе «Основы банковского управления лизинговыми отношениями» раскрываются: сущность банковского лизингового механизма и подходы к формированию банковской лизинговой политики, принципы банковского управления лизинговыми отношениями и информационная база для этого, даваемая мониторингом Банка России. Третья глава «Лизинг в менеджменте коммерческого банка» посвящена вопросам совершенствования управления лизинговой сделкой (через лизинговый платёж и анализ эффективности лизинга), а также управления кредитными рисками при лизинговых сделках.

Банковские инвестиции и место в них лизинга

Задачей первостепенной важности для современной России является обеспечение экономического подъема страны на основе форсированного вливания инвестиций в экономику. Необходимость увеличения инвестиций в российскую экономику обусловлена, прежде всего, систематическим спадом капитальных вложений в 90-х годах и высоким уровнем изношенности основных фондов. По имеющимся данным, производственный аппарат многих отраслей в России изношен на 60-70 %, а коэффициенты выбытия основных фондов и их обновления таковы, что на замену изношенных основных фондов потребуется более 70 лет.

По оценке Совета Безопасности РФ, объем инвестиций, необходимый для поддержания относительной экономической безопасности, не должен быть менее 25% ВВП. В странах большой семерки этот индикатор варьирует в пределах 55-80%, в развивающихся странах — 35-60%. В России в начале 1990-х годов он был равен 40%, а в 2000 г. — менее 15%», что явно не обеспечивает расширенного воспроизводства и ведет к хроническому недоинвестированию и деградации производства. Лишь в 2003 г. наметилась положительная динамика инвестиций в основной капитал. Рост этих инвестиций стал опережать рост ВВП, что свидетельствует о повышении инвестиционной активности в стране (рис. 1.1.), хотя она ещё и недостаточна.

Необходимость форсирования инвестиций в России объясняется не только кризисом инвестиций, но и их значимостью в обеспечении экономического роста страны, доказанного многими зарубежными и российскими учёными.

Инвестиции во все времена требовали первоочередного развития. Это обусловлено тем, что инвестиции — ведущее звено экономики. Их можно сравнить с паровозом, который «тянет» экономику. Поэтому не случайно сформулирован закон преимущественного развития средств производства по сравнению с производством предметов потребления, а инвестиции признаны важнейшим условием наращивания средств производства.

Банковский лизинговый механизм и принципы управления лизинговыми отношениями

Эффективная организация лизинговых отношений по мере расширения сферы лизинга требует адекватного механизма управления. Функционирование такого механизма может быть результативным при использовании научно обоснованных принципов.

Изучение литературных источников показало, что в современных условиях не разработана теория банковского лизингового механизма и не обоснованы в комплексе принципы его функционирования. Мы не ставим перед собой задачу — решить эту сложнейшую проблему, требующую усилий множества учёных. Ограничимся общей характеристикой банковского лизингового механизма и подходов к формированию банковской лизинговой политики, уделив внимание обоснованию лишь некоторых принципов организации банковского дела, принципов кредитования и принципов управления кредитным (лизинговым) портфелем.

Как известно, организация лизинговых отношений в рамках народного хозяйства обеспечивается лизинговым механизмом с инструментами макро- , мезо- и микроуровней. Составной его частью является механизм лизинговой сделки, модель которого представлена нарис. 2.14.

В отличие от механизма лизинговой сделки, лизинговый механизм включает дополнительно к нему ресурсное и нормативно-правовое обеспечение, организацию и стимулирование лизингового бизнеса в целом, методы и средства управления лизинговым портфелем, закономерности и принципы управления лизинговыми отношениями. Объектами его воздействия являются лизинговые отношения как часть экономических отношений в целом.

В качестве составляющей лизингового механизма выступает банковский лизинговый механизм (БЛМ), вбирающий в себя множество рычагов -финансовых, ценовых, налоговых, амортизационных, страховых, кредитных (процентная ставка, лизинговая маржа) и т.д. Банковский лизинговый механизм, в нашем понимании, — это механизм управления, представленный совокупностью инструментов внешнего воздействия на банковские лизинговые отношения, а также банковских способов воздействия на них, а опосредованно через них — и на экономические отношения в целом. Он включает организационно-структурную и функциональную подсистемы.

Как большая и сложная система, БЛМ предусматривает несколько уровней и аспектов управления. В частности, можно выделить следующие уровни лизингового управления в банках:

внешнее централизованное управление;

а) управление лизинговой сделкой;

б) управление лизинговым портфелем банка-лизингодателя, то есть управление собственно лизинговым портфелем (портфелем лизинговых инвестиционных

в) управление портфелем лизинговых услуг, включающим, помимо лизингодательских, другие услуги банка по лизинговой сделке — услуги гаранта и консультанта по лизингу, услуги кредитора лизинговой сделки и т.д.;

г) управление рисками, возникающими при лизинговых сделках.

Возможны такие аспекты управления лизингом в банковской сфере:

1) управление с позиций банка-лизингодателя как поставщика прямого лизинга;

2) управление с позиций банка — субъекта, предоставляющего косвенные услуги по лизингу;

3) управление с позиций банка-кредитора лизинговой сделки;

4) управление с позиций банка-лизингополучателя.

Схема банковского управления лизинговыми отношениями представлена на рис. 2.15. Согласно ей, ведущая роль в функционировании лизингового механизма принадлежит банковской лизинговой политике.

Банковская лизинговая политика должна формироваться на разных уровнях банковской системы и ориентироваться на определённые правила и требования.

Банковская лизинговая политика на макроуровне должна быть взаимоувязана с экономической политикой государства, чтобы обеспечивать их единство, ориентацию банковского лизинга на ключевые отрасли и территории, являющиеся «полюсами» роста.

Лизинговый платёж как инструмент управления банковской лизинговой сделкой

Важным инструментом управления лизинговой сделкой является лизинговый платёж. Как любая цена, лизинговая плата имеет стимулы и обладает управленческим эффектом. Лизинговая плата — это самый главный элемент, сердцевина лизинговой сделки. Именно она является предметом экономических интересов субъектов лизинговых отношений. Каждый из них через механизм лизингового платежа пытается получить свой интерес.

Через лизинговый платёж происходит распределение дохода, полученного лизингополучателем в результате производительного использования имущества собственника-лизингодателя. Часть дохода после уплаты лизинговых платежей должна обеспечивать расширенное воспроизводство на предприятии, а часть созданного дохода переходит лизингодателю. Тем самым обеспечивается баланс их интересов.

Лизинговый платёж должен выполнять две функции; 1) компенсационную (компенсировать затраты лизингодателя); 2) стимулирующую. Выполняя вторую функцию, он призван учитывать интересы лизингодателя и лизингополучателя.

Критически оценивая фактическое выполнение лизинговой платой функций, следует отметить, что в российских условиях полностью реализуются только компенсационная функция. Через лизинговую плату лизингополучатель компенсирует все затраты лизингодателя, обеспечивая, к тому же, ему доход. В механизм лизингового платежа встроен механизм стимулирования государством лизинга через амортизацию и налоги. Таким образом государство воздействует на выбор лизинга как источника финансирования по сравнению с другими альтернативными вариантами. Однако отсутствует стимулирование эффективности лизинговых проектов. Поэтому можно сделать вывод, что стимулирующая функция лизинговой платы сейчас в полной мере не реализуется.

Для её реализации нужно лизинговые платежи увязать с кругооборотом авансированных средств, в ходе которого обеспечивается их сохранность (а, следовательно, возвратность) и прирост стоимости (основа для расширенного воспроизводства), В настоящее время поток лизинговых платежей неким образом увязан с кругооборотом средств по предмету лизинга, а именно, с потоком амортизационных отчислений . Но во внимание не принимается то, что амортизационные отчисления предназначены для простого воспроизводства основных средств после окончания срока их службы. В процессе же кругооборота авансированной в основные средства стоимости создаётся прибыль как источник их расширенного воспроизводства. Как правило, срок окупаемости инвестиционного проекта за счёт прибыли меньше амортизационного периода. Даже при обязательном распределении полученной прибыли, часть её» может быть направлена на уплату лизинговых платежей, что может привести к сокращению срока лизинга. А это равнозначно увеличению размера лизинговых платежей в начале лизингового периода, а следовательно, сокращению налогооблагаемой базы (получению налоговой экономии), что может представлять интерес для лизингополучателя. Следовательно, состав источников лизинговых платежей, расширенный за счёт нераспределённой прибыли от реализации лизингового проекта, будет стимулировать проведение лизингополучателем наиболее эффективных лизинговых проектов.

Важную стимулирующую нагрузку должен нести размер платежа, который зависит не только от его оптимального состава, но и от нахождения его научно обоснованных границ. Имеются различные мнения в части обоснования границ размера лизинговой платы. В.А. Касимов выдвинул следующее положение: «Размер лизинговых платежей должен обеспечить лизинговой компании получение прибыли не ниже средней нормы на вложенный капитал, а для арендатора стоимость аренды не должна быть выше стоимости банковского кредита на приобретение соответствующего имущества». Действительно, лизингополучателю не нужен лизинг дороже кредита. Но даже если стоимость лизинга и меньше стоимости кредита для лизингополучателя, то это ещё не означает, что такой размер лизинговой платы экономически обоснован. Ведь не известно, обеспечивает ли такая лизинговая плата расширенное воспроизводство приобретенных с помощью лизинга основных средств.

Г.А. Чухров, В.А. Горемыкин, в теоретическом плане пытаются увязать размер лизингового платежа с его возможностью обеспечивать воспроизводство объекта лизинга. Они определяют верхние и нижние границы лизинга, внутри которых по договорённости сторон устанавливается реальная лизинговая плата. По их убеждению, верхняя граница определяет максимально возможную плату, а нижняя — минимальную величину лизингового платежа. При верхнем уровне обеспечивается простое и расширенное воспроизводство основных средств и среднеотраслевой уровень прибыли у лизингополучателя. Такой размер платы не только компенсирует затраты лизингодателя, но и обеспечивает максимальную прибыль собственнику имущества. При нижней границе достигается простое воспроизводство имущества, сданного в лизинг, то есть происходит только возмещение его стоимости.

Как получить банковский лизинг и виды лизинга с участием банков

Евгений Смирнов

# Нюансы бизнеса

Банковский лизинг

Преимущества лизинга от банков – низкие процентные ставки, акционные предложения, онлайн-оформление.

- Лизинг с участием банка

- Лизинг в банковской системе

- Как получить лизинг в банке

- Обзор банков, осуществляющих лизинг

Яндекс.Бизнес для предпринимателей

Приведёт к вам клиентов, пока вы занимаетесь другими делами. Реклама будет работать сама, о вашем бизнесе узнает аудитория Яндекс Карт и Поиска. Тысячи предпринимателей уже оценили эффективность сервиса!

Современные предприятия практически всегда находятся в поиске финансирования. Нехватка собственных оборотных средств как минимум приводит к упущенной выгоде. В числе более тяжелых последствий – невозможность исполнения профильных заказов и низкий уровень платежной дисциплины по обязательствам.

Одним из способов решения подобных вопросов являются лизинговые операции коммерческих банков. При таком формате взаимодействия компания избавляется от необходимости привлечения больших финансовых ресурсов на модернизацию производственных мощностей. Во многом лизинг напоминает традиционное кредитование. Но именно юридическая схема процесса и товарный характер взаимоотношений определяют лизинг как отдельный продукт на рынке финансовых услуг.

Лизинг с участием банка

Согласно определению, в операции лизинга участвуют три стороны, каждая из которых получает определенную выгоду:

- Продавец оборудования. Увеличивает продажи за счет потенциальных клиентов, не имеющих в наличии необходимых финансовых ресурсов. Сделка для продавца обычно носит разовый характер, расчет за технику осуществляется в краткосрочном периоде банком.

- Лизингодатель – финансовая компания либо кредитное учреждение. Такие организации по сути расширяют сферы кредитования на выгодных для себя условиях. Все расчеты при проведении лизинговых операций осуществляются самими профильными компаниями с учетом конъюнктуры рынка и установленных методик.

- Предприятие-лизингополучатель. Получает возможность выбирать поставщика оборудования. Бюджет потребителя при этом не нагружается, за счет распределения задолженности в пределах срока погашения (помесячно). Также упреждаются дополнительные расходы, связанные с налоговой нагрузкой на имущество. До конца периода лизинга техника считается собственностью лизингодателя.

Выгоды, получаемые всеми сторонами процесса, очевидны. Банки, принимая в управление новые виды имущества, получают возможность существенно расширять интересы. Они заключаются в следующем:

- лизинг, как банковская услуга, дает чистый доход, форсируемый за счет рисковых премий и маржинальности;

- потенциальная возможность неуплаты плановых платежей покрывается возможностью изъятия объекта договора с возможностью оперативной реализации для покрытия убытков;

- безусловное расширение сферы услуг кредитования, при котором происходи наращивание кредитного портфеля;

- генерация новых оборотных средств на фоне практических результатов.

Основным отличием лизинга от других видов аренды оборудования – рентинга и хайринга, является увеличенный срок эксплуатации наемной техники. Этот период может составлять от 3 до 20 лет. Получить более расширенное представление помогут виды банковского лизинга, каждый из которых удобен клиентам по тем или иным условиям.

Лизинг в банковской системе

Классификация этого вида услуг является достаточно обширной. Что касается лизинга от банков, то в России арендаторы пока не могут воспользоваться всем арсеналом продукта. Достаточной практикой обладают именно профильные компании, которые активно перенимают передовой опыт европейских партнеров.

Лизинг в банковской системе по классификации близок к тарификации. По типу имущества проводится в отношении движимой или недвижимой собственности. Лизинг как услуга может дополняться консультационным или юридическим сопровождением, подключением, наладкой, монтажом на месте эксплуатации. По сектору рынка принято различать лизинг внутренний или международный. Во втором случае речь идет о предоставлении оборудования на условиях экспорта или импорта.

Каждый из клиентов, рассматривая лизинг как оптимальный вариант финансирования, рассчитывает на комфортные условия сотрудничества. Чаще всего банк представляет пакет услуг, состав которого определяется возможностями кредитного учреждения в рамках принятых тарифов:

- Лизинг чистый. Самый простой по обслуживанию. На таком тарифе все вопросы по содержанию имущества полностью решаются сотрудниками банка.

- Лизинг с выборочным набором услуг. Банк принимает на себя часть вопросов, связанных с сопровождением предмета лизинга.

- Полный лизинг. В этом случае клиент финансовой компании фактически платит деньги и эксплуатирует оборудование. Все остальное делает банк.

Выбор конкретного тарифа зависит, прежде всего от финансовых возможностей компании.

Как получить лизинг в банке

Стать соискателем на получение финансирования может любая компания, испытывающая схожие с лизингом потребности. Полный набор критериев в отношении предприятий определяется специальными подразделениями на основе принятых корпоративных норм и устоявшейся, в том числе судебной, практики. По общему для всех учреждений правилу, для приобретения машин и оборудования в лизинг, необходимо направить заявку. Чаще всего коммерческие предприятия направляют обращения в несколько банков, занятых профильными услугами.

Кредитные учреждения при рассмотрении соискателя ориентируются на платежеспособность потенциального клиента. Для этого компетентные подразделения изучают финансовую отчетность компаний, выбранных поставщиков и образцы техники. Обычно в течение нескольких дней принимается предварительное решение. Если заключение положительное, компания заявитель получает коммерческое предложение (несколько).

Следующим этапом взаимодействия является детальное изучение финансового состояния компании, ее учредителей, деловой репутации. Заявители рассматриваются, прежде всего, как потенциальные плательщики, поэтому соискатели не должны иметь отрицательной кредитной истории.

Обзор банков, осуществляющих лизинг

Задумываясь над тем, в каком банке взять средства на покупку новых мощностей, соискателям следует понимать, что большая часть таких ресурсодержателей являются представителями финансовых групп. Выделяя лизингодателей в отдельные организации, банки оптимизируют свои бюджеты. Крупнейшим сегментом российского рынка является железнодорожная техника. Следующими идут грузовой транспорт, строительная и дорожная техника. Не менее десяти процентов рынка занято потребностью компаний, которым необходимы средства производства, передвижения, автоматизированного обслуживания (вендинги).

В числе крупных учреждений, занятых в области финансового и оперативного лизинга, следующие:

- ВЭБ-Лизинг – лидер рынка с оборотами порядка 60 триллионов рублей в год. Входит в состав финансовой группы Внешэкономбанка.

- Сбербанк Лизинг с ежегодным оборотом до 40 триллионов рублей.

- ВТБ-Лизинг – входит в группу компаний ВТБ. Размер уставного капитала более 14 млрд рублей.

- Альфа-Лизинг – очередной представитель группы компаний. Выручка, поступающая со счетов лизингополучателей, достигает в год 5 триллионов рублей.

С выходом лизинга на российский рынок, появились новые катализаторы роста поставщиков и потребителей технической продукции. Как финансовая операция, этот вид взаимодействия превосходит классический кредит по ряду показателей, предопределяя выгодные условия для всех участников.

Источник https://moluch.ru/archive/178/45650/

Источник http://www.dslib.net/finansy/upravlenie-i-razvitie-lizinga-v-bankovskoj-sfere.html

Источник https://delen.ru/nyuansy-biznesa/kak-poluchit-bankovskij-lizing.html