Почему фондовый рынок США может продолжить падение (оценка влияния выборов в конгрессе)

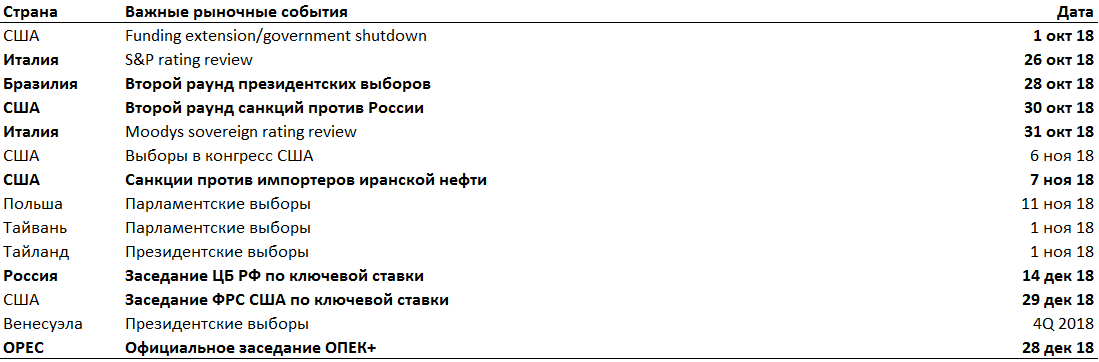

Мы считаем, что S&P 500 продолжит снижение в преддверии выборов в конгресс США (они состоятся 6 ноября) и рекомендуем сохранять шорт на индекс S&P 500.

В качестве целевого уровня к моменту публикации итогов выборов можно рассматривать отметку 2 600 пунктов. Это на 6–7% ниже текущих значений.

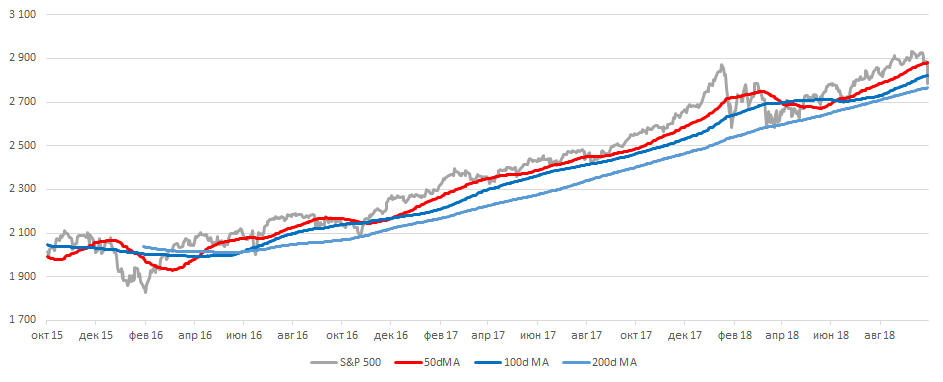

Ближайший важный уровень поддержки — 2 765 (100-дневная скользящая средняя MA), 2 741 (Уровень Фибоначчи 23,6%) и 2 613 (Уровень Фибоначчи 38,2%).

Мы ожидаем усиления волатильности и полагаем, что индекс VIX может достичь отметки 30 пунктов и выше.

Для диверсификации, мы рекомендуем покупать акции бразильского фондового рынка, который может показать высокий рост в случае победы Болсонару во втором туре президентских выборов ( подробнее об этом в обзоре «Актуальные идеи на бразильском рынке акций»).

Краткая история девятилетнего ралли в США и спада на развивающихся рынках:

Нынешний период роста на американском фондовом рынке — самый затяжной за всю историю. Он продолжается уже 3 573 дня. За все это время не было ни одной коррекции более чем на 20%.

Это дольше, чем затяжное ралли девяностых годов, которое завершилось обвалом. Тогда его спровоцировал «крах доткомов». Почти десятилетний рост рынка акций, его совокупная капитализация увеличилась на $17 трлн. и достигла $27 трлн., увеличил стоимость чистых активов населения на $2 трлн.

Всего через 10 месяцев, летом 2019 года, можно будет говорить о самом продолжительном периоде экономического роста в истории США. Его продолжительность составит более 10 лет.

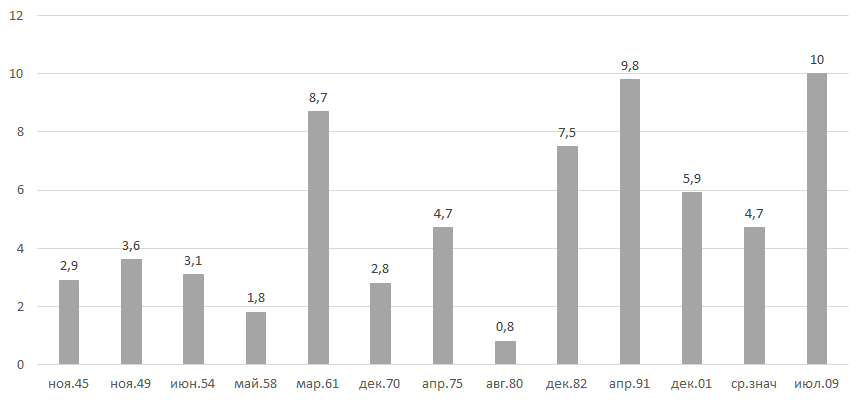

Продолжительность экономического роста в США, лет

Источник: JP Morgan, ITI Capital, Bloomberg

Период роста акций на американском рынке начался с разворота в начале марта 2009 года. Этот рост продолжается девять лет, семь месяцев и восемь дней.

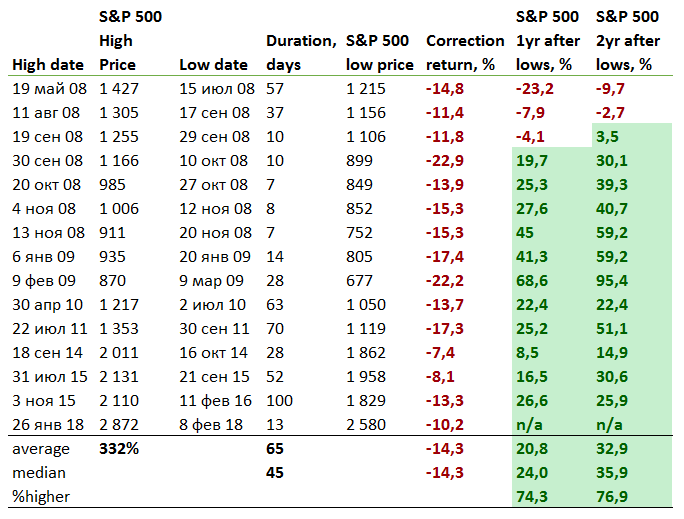

Совокупная накопленная доходность рынка за все это время достигла рекордного уровня 332%. Мало кто мог ожидать такой динамики, когда фондовый рынок США только пытался нащупать почву под ногами после 50%-го обвала во время мирового финансового кризиса.

С марта 2009 года рынок пережил восемь крупных коррекций, однако ни разу не падал более чем на 20%. Средний масштаб этих коррекций составляет лишь немногим более 14%.

По итогам первого года, после каждой коррекции, рынок в среднем рос более чем на 20% относительно минимума, а по итогам второго года — более чем на 30%.

Источник: Bloomberg, ITI Capital

История коррекций на рынке США за последнее 10 лет:

После кризиса ипотечного долга американский рынок сильнее всего пострадал в результате кризиса греческих долговых обязательств.

Тогда с апреля по июль 2010 года рынок упал на 12%. В июле — августе 2011, когда инвесторы опасались кредитного кризиса в Европе, американские фондовые индексы упали на 17%.

Следующая волна продаж накрыла Уолл-стрит в сентябре — октябре 2014 года. Индекс S&P 500 просел тогда на 7,5%. Участников рынка сильно обеспокоили такие события, как американские авиаудары по Сирии, массовые протесты в Гонконге и распространение лихорадки Эбола.

В июле — сентябре 2015 года американский рынок упал на 10%. Катализатором падения стали опасения, связанные с перспективами китайской экономики.

В ноябре 2015 — феврале 2016 года котировки акций сильно упали. Это было связано с обвалом на нефтяном рынке и обострением геополитической напряженности. Индекс S&P 500 снизился тогда на 13%. Последняя коррекция длилась всего 13 дней, когда в конце января — начале февраля рынок просел более чем на 10%.

Следующее усиление волатильности, в результате которого рынок упал на 4%, наблюдалось с конца августа по начало ноября 2016 года, во время президентской кампании в США.

Тогда на президентских выборах победил Дональд Трамп, и это весьма обнадежило инвесторов. К 26 января 2017 года американский рынок акций вырос на 37%.

К апрелю S&P 500 снизился более чем на 9%, под влиянием таких факторов как торговые войны и обострение геополитической обстановки.

Несмотря на эскалацию торговых войн фондовый рынок продолжал расти, тестируя новые максимумы и демонстрируя новые рекорды.

Все это, несмотря на дополнительные пошлины в сентябре, которыми власти США обложили китайский импорт на общую сумму $250 млрд. Поначалу дополнительные импортные тарифы касались только стиральных машин и солнечных панелей на сумму менее $10 млрд.

Пекин ответил Вашингтону, обложив дополнительными пошлинами импорт американских товаров на сумму $110 млрд.

С апреля индекс S&P 500 подрос более чем на 15% и достиг нового максимума в сентябре.

В июне на американском рынке снова можно было наблюдать фиксацию прибыли, катализатором которой стало повышение ставки Федрезерва и доходности казначейских обязательств. При этом индекс VIX был относительно стабилен и держался в диапазоне 12–15 п. п.

Почему фондовый рынок США продолжал активный рост, вопреки росту глобальной волатильности:

Во втором полугодии рост напряжения в торговых отношениях с Китаем, Евросоюзом и партнерами по NAFTA, санкции против России и Ирана и волна продаж, которая накрыла развивающиеся рынки (в частности, Венесуэлу, Турцию, Аргентину, Бразилию, ЮАР и Россию), способствовали притоку дополнительных средств на американский рынок акций.

В результате динамика американских индексов оказалась лучше динамики других рынков.

В условиях сильной глобальной волатильности, катализаторами которой стали протекционизм и популизм Дональда Трампа, а также его импровизации в Twitter, инвесторы рассматривают американский рынок акций как «тихую заводь».

На пике турбулентности второго полугодия глобальные рынки ведут себя иррационально. Причина тому — разрушение традиционной корреляции между разными классами активов.

Американский рынок акций тестировал все новые и новые максимумы, несмотря на укрепление доллара и повышение доходности казначейских обязательств США. Инвесторы сконцентрировали внимание на росте американской экономики на фоне снижения темпов глобального экономического роста.

Лучшую динамику с начала года демонстрируют нефтяной рынок (нефть Брент подорожала на 28%) и фондовые индексы, которые зависят от котировок углеводородного сырья.

Самое активное движение с начала года — это повышение стоимости премии за риск: пятилетний турецкий CDS вырос на 150 п. п., индекс VIX — на 42 п. п., а волатильность валют развивающихся рынков — на 30 п. п.

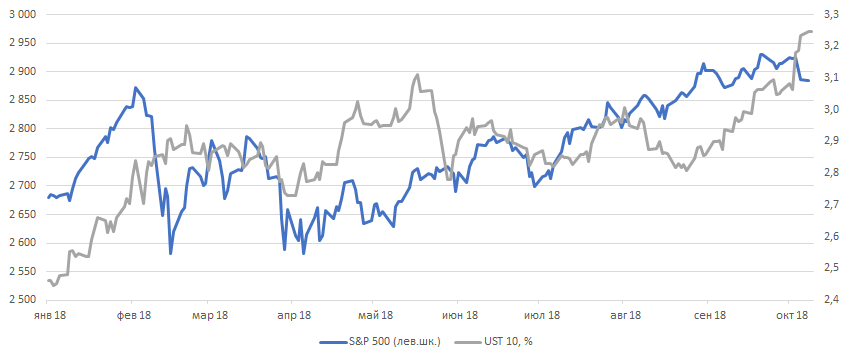

Доходность десятилетних казначейские облигации (КО) США выросла на 32 п. п. Их спред к доходности глобальных облигаций увеличился на 80 б. п.

Влияние роста доходности КО США на рынок акций США:

Рост процентных ставок ограничивает потенциал роста коэффициента «цена/прибыль» (P/E), который, как правило, находится в обратной зависимости от процентных ставок.

Впрочем, обратная зависимость характерна не для всех секторов. У таких секторов, как финансовый, нефтегазовый и промышленный, ее нет. Мы рекомендуем наращивать долю финансового сектора в инвестиционных портфелях с учетом ожидаемого нами повышения процентных ставок в ближайшие два года.

Исторически, рынок акций мог продолжать расти, несмотря на повышение доходности КО США, если ее прирост не превышал 20 б. п. в месяц.

Если же доходность казначейских обязательств повышалась более чем на 20 б. п. в месяц и ее прирост достигал 40 б. п. (или было два стандартных отклонения), то на рынке акций начиналась коррекция.

За прошедший месяц доходность десятилетних КО США выросла на 34 б. п., а индекс S&P 500 снизился на 1,1%.

Каждое повышение доходности на 10 б. п. сопровождается снижением американского рынка акций в среднем на 0,3%.

Источник: Bloomberg, ITI Capital

Влияние выборов в Конгресс на волатильность фондового рынка США:

Предстоящие выборы в США — это очень значимый для рынков фактор. Итогом выборов станет 435 мест в Палате представителей и 33 мандата в Сенате, а также 6 665 мест в законодательных органах штатов и более тысячи мест в органах власти более низкого уровня.

Кроме того, в 36 штатах пройдут выборы губернаторов. Вероятность победы республиканцев невысока — рейтинг президента Дональда Трампа в последнее время составляет менее 45%. Исторический опыт свидетельствует о том, что партия действующего президента теряет большинство в Палате представителей.

Для того чтобы обеспечить себе большинство в нижней палате Конгресса, демократам требуется получить более 23 новых мандатов.

Впрочем, по нашему мнению, демократической партии будет непросто добиться большинства в нижней палате. Для этого необходимо перехватить у республиканцев места, которые сейчас заняты представителями штатов Невада, Аризона и Теннесси, где в ноябре 2016 года Республиканская партия одержала победу с большим перевесом.

Американские выборы как президентские, так и промежуточные, традиционно усиливают волатильность на рынке. Это можно было наблюдать в сентябре — ноябре 2016 года, когда индекс S&P 500 упал более чем на 4%.

Американский фондовый рынок сейчас «перегрет», и это обстоятельство вполне может стать предпосылкой для коррекции в преддверии выборов в Конгресс. Они состоятся 6 ноября 2018 года.

Рецессии в США и значительной коррекции на глобальных рынках (падения более чем на 20%), вероятнее всего, следует ожидать лишь в 2020 году. Сейчас американская экономика находится в середине, а не в завершающей фазе цикла.

Чего ожидать в случае победы республиканцев?

Если победу на выборах одержит Республиканская партия, индекс S&P 500 восстановится, а к концу года может подняться до 3 100 пунктов, или +8%, от текущих уровней. Но до этого ожидается коррекция на фоне волатильности.

Динамика фондовых рынков за пределами США в случае победы республиканцев, вероятнее всего, снова ухудшится. Инвесторы будут рассчитывать на дальнейшее улучшение бизнес-климата в Соединенных Штатах и, возможно, новое снижение налогов. Если Республиканская партия возьмет верх, следует ожидать дальнейшего укрепления доллара и ужесточения политики Федрезерва. Это — негативный сценарий для развивающихся рынков.

Укрепление позиций республиканцев в органах законодательной власти США будет означать дальнейшее смягчение режима регулирования в стране, новое снижение налогов и, возможно, очередной этап сокращение программы доступных медицинских услуг для населения страны.

Что последует за победой демократов?

Она может повлечь за собой дальнейшее снижение этого индикатора, в этом случае к концу декабря он может опуститься до 2600, что составит −6,7% от текущих уровней.

Она чревата коррекцией на рынке акций. Такой сценарий повышает вероятность импичмента президента Дональда Трампа и новых расследований. Противостояние между исполнительной и законодательной ветвями власти усилится, а это, в свою очередь, усилит рыночную волатильность.

Макроэкономические последствия такого сценария обусловлены тем, что налоговые инициативы нынешней администрации в перспективе могут быть заморожены. Дональду Трампу будет труднее обеспечить предпосылки для экономического роста после 2019 года.

Рост доходности казначейских обязательств прекратится, и можно будет ожидать ослабление доллара. Это положительный фактор для валют развивающихся рынков.

Источник: Bloomberg, ITI Capital

Искандер Луцко,

Главный инвестиционный стратег ITI Capital

Держите из последних сил: крупнейший инвестбанк США опасается распродажи акций богачами

Топ-менеджер Goldman Sachs призвала богатейших клиентов инвестбанка продолжать держать акции американских компаний, даже несмотря на очень заметное падение их котировок, случившееся за последнее время. Наряду с заявлениями некоторых управляющих инвестфондами это звучит так, словно банк пытается потушить разгорающийся пожар биржевого кризиса из кружки с чаем. Подробности — в материале «Известий».

Покой им и не снится: почему рынок акций и рубль продолжит трясти

Какой тон задали биржам итоги женевских переговоров

Пожалуйста, не расходитесь

Январь стал одним из худших месяцев с начала пандемии коронавируса для американского фондового рынка. От первых в этом году торгов до закрытия 27 января индекс крупнейших компаний США S&P 500 потерял 9,8%, а индекс ста крупнейших технологических компаний NASDAQ 100 ушел в минус на 15,1%. И даже если учитывать некоторый отскок, случившийся в две последние в месяце торговые сессии, оба индекса всё равно остаются в заметном минусе — на 5,9 и 9,6% соответственно. Примечательно, что именно утром перед пятничным отскоком один из крупнейших американских и мировых инвестбанков Goldman Sachs отправил в Bloomberg свой десант в лице руководителя группы инвестстратегий Шармин Моссавар-Рахмани. Она заявила, что котировки акций «далеко не рядом» с теми показателями, у которых они были на пике перед крахом доткомов в начале 2000-го (тогда индекс NASDAQ достиг пика и практически моментально обвалился в полтора раза), и призвала самых богатых держателей активов ни в коем случае не продавать их прямо сейчас.

Фото: Global Look Press/Rafael Henrique

— Такой волатильности стоит ожидать при таких оценках. Самое худшее, что может сделать клиент с точки зрения сохранения богатства, — это осмысленно продавать в условиях падения, — цитирует Моссавар-Рахмани Bloomberg.

Надейся и жди: когда настанет время откупать упавший российский рынок

Аналитики считают, что у частных инвесторов будет несколько месяцев, чтобы присоединиться к будущей волне роста активов

Важно понимать, что опасения рынка по поводу очередного краха вызывают сразу два фактора. Во-первых, предстоящий цикл ужесточения денежно-кредитной политики ФРС, о котором регулятор говорит вполне открыто. Как известно, рост ставок на рынке всегда негативно сказывается на котировках компаний из технологического сектора. Вдобавок порядка четверти рыночной капитализации компаний из S&P 500 приходится всего на пять из них, куда входят в том числе Apple и Amazon. Но в Goldman Sachs уверены, что сложившаяся диспозиция на рынке необязательно означает формирование пузыря: краху доткомов предшествовало то, что именно крупнейшие компании давали основную доходность, в то время как сейчас она в большей степени «размазана» по рынку.

Бегите, глупцы

Но лучезарный оптимизм Моссавар-Рахмани из Goldman Sachs разделяют далеко не все ее коллеги. Так, в крупнейшем мировом хедж-фонде Bridgewater, под управлением которого находятся активы в объеме $150 млрд, считают, что ФРС вполне может позволить рынку упасть еще на 15–20% и далеко не факт, что даже в такой ситуации регулятор будет предпринимать какие-то экстренные меры — всё будет зависеть от того, насколько резким будет это падение.

Фото: Depositphotos/Sashkin7

— С точки зрения ФРС, было бы неплохо, если бы активы несколько подешевели, поэтому они позволят этому произойти. При таких уровнях потребовались бы гораздо более серьезные изменения, чтобы заставить ФРС вложить деньги. Они далеки от этого, — заявил содиректор по инвестициям в Bridgewater Associates Грег Дженсен.

Сообразили о троих: все сценарии для рынка акций и рубля

Аналитики просчитали курсы при снижении напряженности между Западом и РФ, долгих переговорах и эскалации

Всё дело в том, что причиной сегодняшней инфляции в США, находящейся на самом высоком уровне за последние 40 лет, в первую очередь является то, что ФРС включила печатный станок в пандемию в первую очередь ради спасения фондового рынка. В ситуации дефицита на рынке труда и разрывов в цепочках поставок, считает Дженсен, из-за действий ФРС на рынке возникла избыточная ликвидность. Именно ее регулятор постарается устранить, пока рынок не начнет отражать реальные денежные потоки в экономике, в результате чего он же перестанет подстегивать инфляцию. Но для того чтобы этот план сбылся, кто-то должен скупить с рынка все те облигации, которые ФРС приобрела на свой баланс с начала пандемии и программы количественного смягчения, потратив на это триллионы долларов. Дженсен считает, что это может произойти только в том случае, если доходность 10-летних бумаг вырастет до 3,5–4% (сегодня она в два раза ниже). В таком случае традиционные диверсифицированные портфели станут бесполезны, и инвесторы будут вынуждены нарастить запасы сырьевых товаров в ущерб акциям американских компаний.

Худший сценарий

Именно в этом моменте известный сторонник стоимостного инвестирования Джереми Грэнтхэм и сооснователь GMO Asset Management видит следующее «бутылочное горлышко».

Фото: Getty Images/Drew Angerer

Долг бондом красен: компаниям упростят выпуск облигаций в валюте

Как новый законопроект Минфина отразится на интересах розничных инвесторов

По его мнению, нынешний раздутый американский фондовый рынок — зеркальное отражение стремления человечества жить не по средствам, которое требовало дешевых денег, разогнавших стоимость активов. Но исчерпание ресурсов, климатические проблемы и разоренные экосистемы наряду с созреванием развивающихся рынков и другими факторами не позволят запустить еще один подобный цикл стремительного экономического роста. — Есть только определенное количество дешевой нефти, дешевого никеля, дешевой меди, и мы начинаем достигать некоторых из этих границ. Изменение климата сопровождается сильными наводнениями, серьезными засухами и повышением температуры — ничто из этого не облегчает ведение сельского хозяйства. Так что дальше мы будем жить в мире узких мест, дефицита и скачков цен на всё подряд, — констатирует Грэнтхэм. Именно сейчас, по его мнению, и начинается распродажа активов, цены которых не имеют ничего общего ни с экономической действительностью, ни с перспективами. Из-за этого, утверждает инвестор, индекс S&P 500 упадет еще в два раза и никакие деньги ФРС не помогут избежать этой ситуации.

Американский фондовый рынок обвалился

Основные фондовые индексы США обвалились вскоре после открытия торгов 13 марта. Об этом свидетельствуют данные investing.com.

Промышленный индекс Доу-Джонса, отражающий динамику стоимости акций 30 крупнейших промышленных американских компаний из ведущих отраслей промышленности, в нижней точке падал на 0,9 процента, до 31 625 пунктов. Индекс S&P 500, рассчитывающийся на основе цен акций 500 крупнейших по рыночной капитализации компаний на рынке США, опускался на 1,3 процента, до 3810 пунктов.

Индекс биржи Nasdaq, специализирующейся на акциях IT-компаний, Nasdaq Composite днем 13 марта терял 1,4 процента и доходил до 10 983 пунктов. Кроме того, индекс волатильности Cboe (VIX), служащий основным индикатором волатильности акций фондового рынка США, — так называемая «шкала страха» Уолл-стрит — достиг рекордного с начала 2023 года уровня.

Союз спасения

Таким образом рынок реагирует на объявленные ранее меры по стабилизации американской банковской системы, подготовленные Федеральной резервной системой (ФРС, аналог ЦБ), Минфином и Федеральной корпорацией по страхованию депозитов (FDIC) в ответ на крах двух крупных банков — Silicon Valley Bank и Signature Bank. По заявлению ведомств, новые решения направлены на «защиту экономики США путем укрепления доверия населения к банковской системе».

Власти заверили, что клиенты обоих банков получат доступ ко всем своим депозитам с понедельника. При этом уточняется, что кредиторы и акционеры этих организаций не смогут полностью вернуть свои вложения. Кроме того, ФРС заявила о создании в США программы банковского срочного финансирования, чтобы «помочь банкам иметь возможность удовлетворить потребности всех своих вкладчиков».

Незадолго до открытия торгов 13 марта с комментарием по поводу закрытия банков выступил президент США Джо Байден. Он заверил граждан, что банковская система страны находится в безопасности, и пообещал, что кризис не причинит ущерба налогоплательщикам. Он подчеркнул, что руководство обанкротившихся организаций будет уволено и привлечено к ответственности.

Сегодня, благодаря оперативным действиям моей администрации в последнюю пару дней, американцы могут быть уверены в том, что банковская система в безопасности. Ваши вклады будут на месте, когда они вам понадобятся

Джо Байден президент США

Байден также осудил своего предшественника Дональда Трампа за отмену регуляторных финансовых ограничений, введенных администрацией Барака Обамы после финансового кризиса 2008 года. Президент пообещал обратиться к Конгрессу и регуляторам банковского сектора с просьбой восстановить эти нормы, чтобы избежать подобных крахов кредитных организаций, а также «чтобы защитить американские рабочие места и малый бизнес».

Тем не менее вопреки обещаниям властей 13 марта акции крупных банков продолжили падение, начавшееся на предыдущей неделе. В частности, после открытия торгов акции крупнейшего по размеру активов банка США JPMorgan Chase в нижней точке опускались на 3 процента, третьего по величине Сitigroup — на 6,8 процента, свидетельствуют данные Нью-йоркской фондовой биржи.

подешевел крупнейший банк США JPMorgan Chase

Индекс доллара, отражающий отношение американской валюты к корзине из шести иностранных валют, упал на 0,8 процента, пишет Reuters. Аналогичные индексы фунта и евро выросли на 0,7 и 0,6 процента соответственно. Курс доллара к рублю 13 марта опускался ниже 75 рублей впервые с начала месяца.

Цепная реакция

На фоне банковского кризиса в США 13 марта обвалились и фондовые рынки европейских стран. Общеевропейский индекс Stoxx 600 в нижней точке опустился до 440,8 пункта (минус 2,86 процента), один из ведущих индексов Великобритании и Европы FTSE 100 падал до 7549,7 пункта (минус 2,5 процента), а важнейший фондовый индекс Германии DAX на момент написания материала составлял 14 988 пунктов (минус 2,88 процента).

потеряли все главные фондовые индексы Европы

Сильно упали акции крупнейших европейских банков, в частности Deutsche Bank, — на бирже XETRA котировки снижались на 7,84 процента, до 9,83 евро за акцию. В то же время акции UniCredit на Итальянской фондовой бирже упали на 7,75 процента, до 17,18 евро. Торги ценными бумагами банка были остановлены. Акции швейцарского Credit Suisse потеряли более 15 процентов, достигнув исторического минимума. Аналогичная динамика наблюдается и с ценными бумагами британского HSBC, который купил местное подразделение разорившегося Silicon Valley Bank (SVB UK), чтобы спасти его от банкротства.

Параллельно с падением на мировых рынках снижается и российский фондовый рынок. Индекс Мосбиржи опустился на 0,73 процента.

Как писал ТАСС, еврокомиссар по вопросам экономики Паоло Джентилони заявил, что прямых рисков деградации финансовой ситуации после банкротства Silicon Valley Bank в зоне евро не наблюдается, но могут быть вторичные риски, поэтому ЕК внимательно отслеживает ситуацию. При этом он предостерег от паники в условиях быстрого падения акций ведущих банков ЕС. Глава отдела глобальной макростратегии TD Securities Джеймс Росситер заявил Reuters, что волатильность на европейских рынках должна утихнуть, как только центральные банки, включая ЕЦБ, ФРС и Банк Англии, определят свои дальнейшие шаги.

Новый лидер

Из-за паники на фондовых рынках многие инвесторы поспешили переложить свои средства в традиционный актив-«убежище» — золото. Ралли в стоимости драгметалла началось еще в конце прошлой недели, а 13 марта выросли на 2,38 процента, свидетельствуют данные биржи COMEX. При этом, по данным торгов на лондонской бирже ICE, цена нефти эталонной марки Brent упала ниже 79 долларов за баррель впервые с 10 января, а американская нефть WTI — ниже 73 долларов за баррель.

Главным бенефициаром кризиса банковской системы стал биткоин — он неуклонно растет в цене после объявления американскими властями плана по ликвидации последствий краха Silicon Valley Bank и Signature Bank. Только в ходе торгов 13 марта он вырос на 17,8 процента, до 24,27 тысячи долларов, следует из данных площадки Coinmarketcap. Укрепляются и другие крупные криптовалюты.

вырос в цене биткоин всего за день

Если еще с одним довольно крупным банком США случится что-то подобное, это спровоцирует рост биткоина и других криптовалют, полагает кандидат экономических наук, финансовый эксперт Владимир Григорьев. «Дело в том, что крах банков — это удар по традиционной финансовой сфере — это банковские инструменты, рынок ценных бумаг, драгметаллов, и, конечно, в этом случае инвесторы стремятся перевести свои капиталы в другой, альтернативный формат — в частности, в криптовалюту», — объяснил он. Прогнозировать, на сколько поднимется в цене биткоин, сложно, добавляет Григорьев. Он может вырасти как на 5-10 процентов, так и в два раза.

Источник https://investfuture.ru/articles/id/pochemu-fondovyy-rynok-ssha-mojet-prodoljit-padenie-ocenka-vliyaniya-vyborov-v-kongresse

Источник https://iz.ru/1285050/aleksandr-lesnykh/derzhite-iz-poslednikh-sil-krupneishii-investbank-ssha-opasaetsia-rasprodazhi-aktcii-bogachami

Источник https://lenta.ru/news/2023/03/13/down/