Фондовый рынок

Фондовый рынок — это совокупность отношений между инвесторами, эмитентами и их посредниками, связанная с обращением ценных бумаг. Иначе говоря, это рынок ценных бумаг: акций, облигаций, инвестиционных паев.

Простыми словами, фондовый рынок — это экономическое понятие, обозначающее, где и с помощью чего можно купить ценные бумаги.

Рынок ценных бумаг является одним из самых популярных способов вложить свой капитал с возможностью получить прибыль. В отличие от, например, рынка недвижимости, он обладает высокой ликвидностью. Это значит, что активы оперативно и легко продаются и покупаются.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут.

Примечание

Фондовый рынок обеспечивает быстрое перераспределение денег между секторами экономики.

Большинство сделок по купле-продаже ценных бумаг заключается на специальных торговых площадках — фондовых биржах. Там бумаги можно купить по рыночной цене. Внебиржевая торговля связана с большими рисками, поскольку нет контроля над операциями. Вопреки стереотипам из кино, устройство современной биржи — это не место, где много брокеров кричат по телефону. Большинство сделок совершается онлайн.

На фондовом рынке совершают операции несколько участников.

- Эмитенты — субъекты, выпускающие ценные бумаги.

- Профессиональные посредники — банки, брокеры, инвестиционные компании. Они контролируют проведение операций на фондовой бирже.

- Инвесторы — физические лица, юридические лица или государство, покупающие ценные бумаги.

Зачем нужен фондовый рынок

Примечание

Основная задача фондового рынка — перераспределять капитал между участниками сделок. Так происходит трансформация сбережений в инвестиции.

Существует ряд других функций, которые выполняет фондовый рынок.

- Сводит продавцов и покупателей. Компании привлекают дополнительные инвестиции и получают необходимую финансовую поддержку, а инвесторы получают прибыль от владения ценными бумагами.

- Обеспечивает постоянное движение капитала, минимизируя экономический застой. Капитал превращается в инвестиции.

- Концентрирует свободные денежные средства, накапливает денежную массу.

- Поддерживает отдельные компании и национальные экономики.

- Регулирует цены на ценные бумаги, тем самым определяя капитализацию предприятий.

- Показывает ситуацию на рынке благодаря чуткой реакции на изменения. Слухи, события, тенденции мгновенно меняют уровень спроса и предложения, а вместе с ними — и цены.

- Функция учета: обращающиеся на рынке ценные бумаги отражены в реестрах.

Что продается на фондовом рынке

Основа фондового рынка — ценные бумаги. Они являются предметом торговли и отличают фондовый рынок от других.

Определение

Ценные бумаги — это документы, соответствующие установленным законом требованиям и удостоверяющие обязательные и иные права, осуществление или передача которых возможны только при предъявлении таких документов. Ценными бумагами также признаются обязательственные и иные права, которые закреплены в решении о выпуске или ином акте и осуществление и передача которых возможны только с соблюдением правил учета этих прав (Статья 142 ГК РФ).

Такое определение дано в Гражданском кодексе РФ и закрепляет юридически статус ценных бумаг. Однако его можно упростить, оставив лишь сущность.

Определение

Ценные бумаги — документы, указывающие на определенные имущественные права владельца при предъявлении. Должны быть оформлены в соответствии со своим видом и общим критериям для таких документов.

Ценными бумагами, согласно Статье 142 ГК РФ, являются:

- Акция — закрепляет право владельца на дивиденды акционерного предприятия.

- Вексель — обязательство выплатить владельцу векселя определенную сумму денежных средств.

- Закладная.

- Инвестиционный пай паевого инвестиционного фонда.

- Коносамент.

- Облигация — предполагает право владельца вернуть номинальную стоимость облигации и процента по ней в определенный срок. Это своеобразный кредит, который организация берет у инвестора.

- Чек.

- Иные ценные бумаги, названные в таком качестве в законе и признанные таковыми в установленном законом порядке.

Помимо этих ценных бумаг, на фондовом рынке в обращении находятся производные финансовые инструменты: опционы, фьючерсы, варранты и т. д. Они удостоверяют право на покупку или продажу ценных бумаг.

Виды операций, классификация

Фондовый рынок представляет несколько финансовых инструментов, представляющих собой объекты сделок. К ним относят операции:

- фьючерсные;

- форвардные;

- опционные.

Определение

Фьючерс — это срочный контракт купли-продажи актива на бирже.

Заключая такой контракт, продавец и покупатель оговаривают только уровень цены и срок поставки через рынок ценных бумаг.

Определение

Форвардный контракт — срочный контракт о поставке товара.

Согласно такому договору, поставляется валюта либо товар определенного качества и количества на согласованную дату в будущем. Цена товара, курс валют и остальные условия фиксируются на момент свершения сделки.

Определение

Опцион — инструмент, согласно которому одна из сторон сделки приобретает право реализовать торговую операцию определенного актива по заранее установленной цене в оговоренный момент в будущем.

Эти финансовые инструменты являются основным объектом спекулятивного интереса.

Как заработать на фондовом рынке

Инвесторам безопаснее всего совершать сделки на фондовой бирже. Но напрямую торговать ценными бумагами инвестор не может: для заключения сделок необходимо открыть брокерский счет.

Определение

Брокерский счет — специальный счет, с помощью которого инвестор может совершать операции на фондовой бирже.

Брокерский счет также хранит историю операций. Со счетом инвестор взаимодействует не напрямую, а через официального представителя на бирже — брокера.

Определение

Брокер — это профессиональный участник фондового рынка, выступающий в роли посредника между инвестором и эмитентом. Он совершает сделки для инвестора.

Хотя брокер имеет большое значение в торговле на бирже, он является лишь посредником и не принимает решения за инвестора. Разрабатывать стратегию инвестирования необходимо самостоятельно. Брокер также не несет ответственности за риски и сделки. Если у инвестора недостаточно опыта, он может поручить разработку стратегии доверительному управляющему.

Определение

Доверительный управляющий — организация, которой инвестор доверяет управление пакетом ценных бумаг на заранее утвержденных условиях.

И брокер, и доверительный управляющий обязаны получить лицензию в Центральном банке РФ. До 2013 года лицензии выдавала Федеральная служба по финансовым рынкам. Реестры названий зарегистрированных компаний находятся в открытом доступе, и с ними стоит ознакомиться, прежде чем входить на фондовый рынок.

Становиться инвестором стоит лишь тогда, когда есть свободные средства, из которых можно извлечь дополнительную выгоду. Операции на фондовом рынке сопряжены с элементом риска. Согласно экономической теории и принципу экономического рационализма, не стоит использовать ресурсы, когда затраты от действия превышают возможные выгоды.

Есть несколько способов заработать на фондовом рынке. К примеру:

- На росте цены акции: купить акцию по дешевой цене и продать ее, когда она будет стоить дороже.

- Купить акции или облигации крупных компаний (например, сырьевого и банковского секторов экономики).

- Совершать спекуляции, т. е. деятельность по купле-продаже финансовых активов с целью получить выгоду в краткосрочной перспективе.

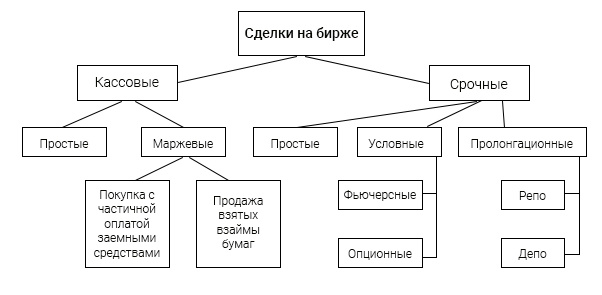

Основные типы сделок на фондовой бирже и их структура представлены на схеме.

Какие возможности дает фондовый рынок

Фондовый рынок обладает рядом преимуществ, по сравнению с другими видами инвестиций.

- Банковские вклады, как правило, лишь сохраняют накопления. В отличие от них, фондовый рынок предоставляет возможность получать больший доход.

- Ценные бумаги более ликвидны, по сравнению с недвижимостью.

- Фондовый рынок приносит выгоду обеим сторонам сделки: эмитент получает необходимые инвестиции, а инвестор — доход или право в управлении компанией.

- Хотя вход на фондовый рынок ограничен, брокерские компании облегчают этот процесс, получая свою часть прибыли. Благодаря этому инвестировать может любой гражданин или компания с достаточным количеством свободных денежных средств.

- Мировой фондовый рынок может влиять на политику государств, способствуя установлению новых экономических отношений.

Насколько полезной была для вас статья?

Фондовый рынок — что это такое: как работает, функции, участники регулирование, примеры бирж

Здравствуйте, уважаемые читатели проекта «Тюлягин»! Сегодня, в новой статье, вы узнаете — что такое фондовый рынок и фондовая биржа, как функционирует фондовый рынок и какие ключевые участники данного рынка. Это основные понятия, которые помогут вам ориентироваться и совершать первые инвестиции. Также в статье я кратко перечислю основные мировые фондовые биржи и наши российские биржи, чтобы у вас было понимание где и какие инструменты торгуются.

Содержание статьи:

- Что такое фондовый рынок и фондовая биржа простыми словами?

- Как работает фондовый рынок?

- Участники фондового рынка

- Крупнейшие фондовые биржи России

Что такое фондовый рынок и фондовая биржа простыми словами?

Фондовый рынок или как его также называют рынок ценных бумаг является одним из самых востребованных среди инвесторов. Как и на любом другом рынке на фондовом рынке есть свои участники — продавцы и покупатели, а также товары которыми они обмениваются. Фондовый рынок является составной частью большого финансового рынка, на котором происходит торговля различными ценными бумагами. Именно поэтому фондовый рынок часто называют рынком ценных бумаг.

Мы уже знакомились с вами с ценными бумагами и их видами в других статьях, давайте я еще раз их перечислю — акции, ОФЗ и корпоративные облигации, векселя, паи и другие производные финансовые инструменты, например фьючерсы и опционы.

Ключевая функция фондового рынка заключается в поддержании денежных потоков между разными секторами и звеньями экономики. Чтобы стало понятней, приведу пример более простыми словами. Определенной компании, производящей диваны, кресла и другую мебель не хватает денежных средств для производства следующих партий мебели. Для того чтобы найти и обеспечить финансирование дальнейшего производства, мебельная компания выпускает на фондовый рынок ценные бумаги.

Другие компании, либо частные инвесторы, либо инвестиционный фонд у которых есть свободные денежные средства приобретает ценные бумаги мебельной компании. В таком вот сжатом виде можно описать основную роль фондового рынка в экономике. То есть фондовый рынок помогает распределять денежный капитал между компаниями и целыми отраслями экономики.

Помимо понимания фондового рынка важно понимать что такое фондовая биржа. Фондовая биржа как раз таки является торговой площадкой где осуществляются операции и сделки по покупке и продаже ценных бумаг. Фондовая биржа значительно ускоряет процесс поиска продавцов и покупателей ценных бумаг, а также ускоряет процесс покупки ценных бумаг различных компаний по рыночной цене.

Также существует и внебиржевая торговля, однако я не советую на первых порах торговать там начинающим, потому что с внебиржевой торговлей ценными бумагами связаны определенные риски. Внебиржевая торговля никем не контролируется, что означает повышенный риск связи с мошенниками и потери своих денежных средств.

Как работает фондовый рынок?

Важно отметить, что фондовый рынок по своей сути представляет из себя несколько рынков — первичный, вторичный и внебиржевой.

Первичный или иногда стартовый рынок — это рынок куда компания-эмитент выпускает свои ценные бумаги через листинговых операторов. Именно тут находятся крупные капиталы и ищут молодые и инновационные стартапы с потенциалом быстрого развития и роста. Ключевыми игроками на данном рынке являются крупные банки, инвестиционные и хедж-фонды.

Вторичный или торговый рынок я уже затрагивал выше — именно на этом рынке ведется активная купля продажа ценных бумаг, реализуемая по рыночной цене. Именно этот сегмент принята называть фондовой биржей.

Наконец, третий или внебиржевой фондовый рынок. Как я уже говорил выше данный рынок никем не регулируется. Здесь продаются и покупаются ценные бумаги вне юрисдикции обще признанных фондовых бирж. Однако как и на фондовой бирже ключевыми игроками являются трейдеры и брокеры.

Участники биржевой торговли

Процесс функционирования фондового рынка осуществляется и поддерживается благодаря его ключевым участникам. Так, на фондовом рынке выделяют 5 типов участников:

- Эмитенты

- Биржа, депозитарии, клиринговые компании

- Брокеры, дилеры, управляющие компании

- Инвесторы и трейдеры

- Главный регулятор — Центральный Банк. (В России — ЦБРФ)

Эмитенты

Здесь все довольно просто — эмитентами называют те компании и тех участников фондового рынка, которые выпускают на рынок ценные бумаги. Помимо компаний, выпускающих свои акции и облигации, эмитентами могут быть субъекты государства и само государство.

Биржа, депозитарии, клиринговые компании

Данные участники организуют обращение ценных бумаг на площадках. На бирже ценные бумаги покупаются и продаются. Депозитарии и клиринговые компании занимаются контролем и учетом сделок купли и продажи ценных бумаг.

Брокеры, дилеры, управляющие компании

Данные участники организуют доступ к ценным бумагам, размещенным на бирже, для широкой аудитории трейдеров и инвесторов. К таким участникам прежде всего относятся брокерские компании. Кроме них участниками являются управляющие компании и дилеры. Все перечисленные участники имеют лицензию и право на осуществление сделок от своего имени и от имени своих клиентов. Таким образом к бирже осуществляется доступ для любого желающего.

Инвесторы и трейдеры

Данные участники являются ключевыми. Именно для них построена вся система функционирования фондового рынка и биржи. Инвесторы и трейдеры занимаются покупкой и перепродажей ценных бумаг на рынке.

Главный регулятор — Центральный Банк

Не менее важным участником является главный регулятор фондового рынка. Главный регулятор устанавливает правила для всех остальных участников. В России главным регулятором фондового рынка выступает Центральный Банк Российской Федерации. Он задает стандарты регламенты и нормы на рынке, а также лицензирует и регулирует рынок.

Функции фондового рынка

Фондовый рынок в первую очередь выполняет следующие функции:

1. Справедливость сделок с ценными бумагами: в зависимости от стандартных правил спроса и предложения фондовая биржа должна гарантировать, что все заинтересованные участники рынка имеют мгновенный доступ к данным для всех заявок на покупку и продажу, тем самым помогая в справедливом и прозрачном ценообразовании на ценные бумаги. Кроме того, он также должен выполнять эффективное сопоставление соответствующих ордеров на покупку и продажу.

Например, может быть три покупателя, которые разместили заказы на покупку акций Microsoft по цене 100, 105 и 110 долларов, и может быть четыре продавца, которые готовы продать акции Microsoft по 110, 112, 115 и 120 долларов. Бирже (через свои автоматизированные торговые системы, управляемые компьютером) необходимо убедиться, что лучшая покупка и лучшая продажа совпадают, что в данном случае составляет 110 долларов за данное количество сделок.

2. Эффективное обнаружение цен: фондовые рынки должны поддерживать эффективный механизм обнаружения цен, который относится к процессу определения правильной цены ценной бумаги и обычно выполняется путем оценки рыночного спроса и предложения и других факторов, связанных с транзакциями.

Скажем, американская компания-производитель программного обеспечения торгуется по цене 100 $ и имеет рыночную капитализацию 5 миллиардов долларов. В новостях говорится, что регулирующий орган ЕС наложил на компанию штраф в размере 2 миллиардов долларов, что по сути означает, что 40 процентов стоимости компании могут быть уничтожены. Хотя фондовый рынок, возможно, установил диапазон торговых цен от 90 до 110 долларов на цену акций компании, он должен эффективно изменить допустимый лимит торговой цены, чтобы приспособиться к возможным изменениям цены акций, иначе акционерам может быть сложно торговать по справедливой цене.

3. Поддержание ликвидности: в то время как получение количества покупателей и продавцов для конкретной финансовой безопасности выходит из-под контроля фондового рынка, необходимо обеспечить, чтобы любой, кто имеет квалификацию и желает торговать, получил мгновенный доступ для подачи заявок, которые должны быть выполнены по справедливой цене.

4. Безопасность и действительность транзакций: хотя для эффективной работы рынка важно большее количество участников, один и тот же рынок должен гарантировать, что все участники проверены и соблюдают необходимые правила и положения, не оставляя места для неисполнения обязательств какой-либо из сторон. Кроме того, он должен гарантировать, что все связанные субъекты, работающие на рынке, также должны придерживаться правил и работать в рамках правовых рамок, установленных регулирующим органом.

5. Поддержка всех подходящих типов участников: рынок создается множеством участников, включая маркет-мейкеров, инвесторов, трейдеров, спекулянтов и хеджеров. Все эти участники действуют на фондовом рынке с разными ролями и функциями. Например, инвестор может покупать акции и удерживать их в течение многих лет, в то время как трейдер может входить и выходить из позиции в течение нескольких секунд. Маркет-мейкер обеспечивает необходимую ликвидность на рынке, в то время как хеджер может торговать деривативами для снижения риска, связанного с инвестициями. Фондовый рынок должен гарантировать, что все участники могут беспрепятственно работать, выполняя свои желаемые роли, чтобы рынок продолжал работать эффективно.

6. Защита инвесторов: наряду с состоятельными и институциональными инвесторами, очень большое количество мелких инвесторов также обслуживаются фондовым рынком для своих небольших вложений. Эти инвесторы могут иметь ограниченные финансовые знания и могут не полностью осознавать подводные камни инвестирования в акции и другие листинговые инструменты. Фондовая биржа должна принять необходимые меры, чтобы предложить необходимую защиту таким инвесторам, защитить их от финансовых потерь и обеспечить доверие клиентов.

Например, фондовая биржа может классифицировать акции по различным сегментам в зависимости от их профилей риска и разрешать ограниченную или нулевую торговлю обычными инвесторами акциями с высоким риском. Биржи часто вводят ограничения, чтобы люди с ограниченным доходом и знаниями не могли совершать рискованные ставки на деривативы.

7. Сбалансированное регулирование: котирующиеся на бирже компании в значительной степени регулируются, и их операции контролируются рыночными регуляторами, такими как Банк России или Комиссия по ценным бумагам и биржам (SEC) США. Кроме того, биржи также устанавливают определенные требования, такие как своевременная подача ежеквартальных финансовых отчетов и мгновенная отчетность о любых соответствующих событиях, чтобы все участники рынка знали о корпоративных событиях. Несоблюдение правил может привести к приостановке торгов биржами и другим дисциплинарным мерам.

Регулирование фондового рынка

Местному финансовому регулятору, компетентному денежно-кредитному органу или институту поручено регулировать фондовый рынок страны. Комиссия по ценным бумагам и биржам (SEC) — это регулирующий орган, которому поручено контролировать фондовые рынки США. В России контроль над фондовыми рынками осуществляет Банк России и его соответствующие подразделения.

Что касается SEC, — это федеральное агентство США, которое работает независимо от правительства и политического давления. Миссия SEC сформулирована так: «защищать инвесторов, поддерживать справедливые, упорядоченные и эффективные рынки и способствовать накоплению капитала».Как фондовые биржи зарабатывают деньги

Фондовые биржи действуют как коммерческие институты и взимают плату за свои услуги. Основным источником дохода для этих фондовых бирж являются доходы от комиссионных за транзакции, которые взимаются за каждую сделку, осуществляемую на их платформе. Кроме того, биржи получают доход от листингового сбора, взимаемого с компаний в процессе IPO и других последующих предложений и размещений на бирже.

Биржа также зарабатывает на продаже рыночных данных, созданных на ее платформе, таких как данные в реальном времени, исторические данные, сводные данные и справочные данные, что имеет жизненно важное значение для исследования акций и других целей. Многие биржи также будут продавать технологические продукты, такие как торговый терминал и выделенное сетевое подключение к бирже, заинтересованным сторонам за приемлемую плату.

Биржа может предлагать привилегированные услуги, такие как высокочастотная торговля, крупным клиентам, таким как паевые инвестиционные фонды и компании по управлению активами (AMC), и соответственно зарабатывать деньги. Существуют положения о регулирующем и регистрационном сборах для различных профилей участников рынка, таких как маркет-мейкер и брокер, которые образуют другие источники дохода для фондовых бирж.

Биржа также получает прибыль за счет лицензирования своих индексов (и их методологии), которые обычно используются в качестве эталона для запуска различных продуктов, таких как паевые инвестиционные фонды и ETF, AMC.

Многие биржи также проводят курсы и сертификацию по различным финансовым темам для участников отрасли и получают доход от таких подписок.

Конкуренция на фондовых рынках

В то время как отдельные фондовые биржи конкурируют друг с другом за максимальный объем транзакций, они сталкиваются с угрозой по двум направлениям.

Темные пулы: Темные пулы, которые представляют собой частные биржи или форумы для торговли ценными бумагами и работают в рамках частных групп, создают проблему для публичных фондовых рынков. Хотя их юридическая сила регулируется местным законодательством, они набирают популярность, поскольку участники значительно экономят на комиссии за транзакции.

Блокчейн и Венчурные биржи: на фоне роста популярности блокчейн технологий появилось много криптобирж. Такие биржи являются площадками для торговли криптовалютами и деривативами, связанными с этим классом активов. Хотя их популярность остается ограниченной, они представляют угрозу для традиционной модели фондового рынка, поскольку автоматизируют большую часть работы, выполняемой различными участниками фондового рынка, и предлагая услуги с нулевыми или низкими издержками.

Значение фондового рынка

Фондовый рынок — один из важнейших компонентов рыночной экономики.

Он позволяет компаниям зарабатывать деньги, предлагая акции и корпоративные облигации. Он позволяет обычным инвесторам участвовать в финансовых достижениях компаний, получать прибыль за счет прироста капитала и зарабатывать деньги за счет дивидендов, хотя возможны и убытки. В то время как институциональные инвесторы и профессиональные управляющие деньгами действительно пользуются некоторыми привилегиями благодаря своим глубоким карманам, лучшим знаниям и более высокой способности принимать риски, фондовый рынок пытается предложить равные условия игры для обычных людей.

Фондовый рынок работает как платформа, через которую сбережения и инвестиции физических лиц направляются в продуктивные инвестиционные предложения. В долгосрочной перспективе это помогает в накоплении капитала и экономическом росте страны.

Как торговать и заработать начинающим на фондовом рынке?

Для торговли на фондовом рынке и бирже начинающим инвесторам прежде всего необходимо понимать что торговля и заработок на рынке это не азартная игра, не лотерея и не казино. Торговля на фондовом рынке это безэмоциональный, прагматичный и техничный расчет.

Большинству новичков на фондовом рынке надо понимать что вы не разбогатеете по щелчку пальцев, независимо от ваших накоплений. Помните что торговля ценными бумагами всегда связана с риском. Поэтому всем начинающим инвесторам и трейдерам я рекомендую с выбора самой безопасной и консервативной стратегии и инструментов. Не стоит заниматься инвестициями и торговлей на фондовом рынке если у вас нет свободного времени и денежных средств. Инвестируя свои деньги необходимо всегда иметь подушку безопасности и не инвестировать свои последние деньги.

Самый лучший путь для начинающего инвестора это изучить рынок и выбрать пару-тройку (можно больше) компаний и других эмитентов ценных бумаг. Изучить данные компании, их финансовые данные, стратегии развития, в общем «просканировать» их вдоль и поперек. Если после данного этапа вам по-прежнему нравятся данные компании и вы верите в их рост и рост их ценных бумаг, то можете рискнуть приобрести их ценные бумаги на фондовой бирже через брокерскую компанию. Здесь важно выбрать именно несколько компаний, чтобы диверсифицировать свои риски и не класть яйца в одну корзину. Через определенное время вы сможете продать данные ценные бумаги и зафиксировать прибыль. Опять же помните что получение прибыли на фондовом рынке это не удача, не надо использовать при торговле интуицию и сплетни, необходимо все рассчитывать без лишних эмоций и догадок, оперировать только фактами. Процесс торговли и заработка на фондовом рынке это не игра и не хобби, это трудоемкая работа.

При выборе брокерской компании обязательно обращайте внимание есть ли у данного брокера лицензия на осуществление своей деятельности. Кроме того я настоятельно рекомендую на первых порах пользоваться услугам только проверенных брокеров с репутацией и многолетним опытом. Так вы обезопасите себя от мошенников и риска потери своих сбережений.

Более подробно о том как торговать, инвестировать и зарабатывать деньги на фондовом рынке я расскажу в отдельной статье в скором времени. А напоследок давайте рассмотри крупнейшие мировые и Российские фондовые биржи, чтобы вы могли лучше ориентироваться на рынке.

Крупнейшие фондовые биржи мира

Ниже мной приведен список десяти крупнейших мировых фондовых бирж по капитализации на конец 2018 года:

- New York Stock Exchange (NYSE) — Нью-Йоркская фондовая биржа с капитализацией 30 923 млрд долларов

- NASDAQ— также Нью-Йоркская фондовая биржа, специализирующаяся на акциях высокотехнологичных компаний, с капитализацией 10 857 млрд долларов

- Japan Exchange Group — японская биржевая группа включающая в себя две биржи — Токийскую и биржу Осаки, с общей капитализацией 5 679 млрд долларов

- Shanghai Stock Exchange — крупнейшая китайская торговая площадка, основанная в 1990 году и уже имеющая капитализацию 4 026 млрд долларов

- Hong Kong Stock Exchange — Гонконгская фондовая биржа, одна из самых быстрорастущих в мире, с капитализацией 3 936 млрд долларов

- Euronext — объединенная Европейская фондовая биржа с капитализацией 3 927 млрд долларов

- London Stock Exchange Group — британская биржевая компания с капитализацией 3 767 млрд долларов

- Shenzhen Stock Exchange — Шэньчжэньская фондовая биржа, одна из крупнейших в Китае, с капитализацией 2 504 млрд долларов

- TMX Group — канадская фондовая биржа с капитализацией 2 095 млрд долларов

- Bombay Stock Exchange — старейшая индийская биржа, также самая старая в Азии, с капитализацией 2 056 млрд долларов замыкает десятку крупнейших бирж в мире по капитализации.

Крупнейшие фондовые биржи России

Выход на многие зарубежные биржи затруднен разного рода барьерами, поэтому начинающий инвестор наверняка начнет с российских бирж, так крупнейшими российскими биржами являются:

- Московская биржа — капитализация около 700 млрд долларов.

- Санкт-Петербургская валютная биржа

- Санкт-Петербургская биржа

Как видите Московская биржа отстает по капитализации от крупнейших мировых, более того на момент 2019 год не входит даже в 20-ку крупнейших. Однако, потенциал у отечественной биржи высокий, как и торгующихся на ней компаниях. Повысить капитализацию Московской биржи можно за счет привлечения новых денег от трейдеров и инвесторов. Одним из способов является повышение финансовой грамотности и привлечение наших граждан на фондовый рынок.

Резюме

- Фондовые рынки являются жизненно важными компонентами свободной рыночной экономики, поскольку они обеспечивают демократизированный доступ к торговле и обмену капиталом для всех инвесторов.

- Они выполняют несколько функций на рынках, включая эффективное определение цен и эффективные сделки.

- В США фондовый рынок регулируется SEC и местными регулирующими органами. В России регулятором является Банк России (ЦБ РФ).

А на это сегодня все про фондовый рынок и фондовую биржу, если остались вопросы — пишите их в комментариях! Также не забывайте, пожалуйста, добавлять статью и сайт в закладки! До скорых встреч на страницах проекта «Тюлягин»!

Что такое фондовый рынок? Простым языком о сложном

Торги ценными бумагами в современном мире производятся централизованно – на специальных рынках, которые именуются фондовыми (или финансовыми). Однако новичку в инвестировании не всегда понятно, что такое фондовый рынок, как он устроен, какова его структура, и какие активы на нем обращаются. В результате появляются заблуждения – например, что на этом рынке якобы торгуют валютой и нефтью. Поэтому нужно разобраться, как на самом деле всё работает. Постараюсь изложить всю информацию о фондовом рынке максимально простым языком.

- Что такое фондовый рынок простыми словами?

- Для чего нужен фондовый рынок?

- Чем торгуют на фондовом рынке

- Участники фондового рынка

- Виды фондовых рынков

- Как начать торговать на фондовом рынке?

Что такое фондовый рынок простым языком?

Если говорить простыми словами, то фондовый рынок – это место, где инвесторы покупают и продают ценные бумаги ( акции и облигации ). Это целая экосистема, совокупность различных механизмов. В работе фондового рынка принимает участие множество частных и юридических лиц (фондов, брокеров, дилеров), которые порождают спрос и предложение, и делают рынок саморегулируемым.

Структура фондового рынка

Понятие финансовый рынок шире, чем главный герой статьи. Фондовый рынок – это часть финансового, в структуру которого также входят:

- валютный рынок – здесь ведутся торги валютами разных стран;

- срочный рынок – здесь торгуются деривативы , главным образом, опционы и фьючерсы ;

- внебиржевой рынок – на нем покупатели и продавцы напрямую обмениваются ценными бумагами, главным образом, по предварительной договоренности.

Вопреки общепринятым суждениям, фондовый рынок не является самым крупным по обороту: больше всего сделок производится на валютных и внебиржевых рынках (оборот последних даже сложно подсчитать).

По факту фондовый рынок мало чем отличается от любого другого рынка, например, фермерского. Только обмениваются здесь не фрукты и овощи, а ценные бумаги. Их стоимость определяется спросом и предложением. На «фонде», как и на любом другом рынке, вскипают свои пузыри, есть свои лидеры и аутсайдеры, есть инсайдерская торговля и т.д.

Рекомендую прочитать также:

Как купить акции Intel? Обзор компании и перспективы

Intel – один из крупнейших производителей полупроводниковой продукции на планете. Компания известна в первую очередь своими процессорами, недавно вышла […]

Для чего нужен фондовый рынок?

Главная задача фондового рынка – перераспределение прибыли . Лица, у которых избыток денежных средств, передают их тем, кому они нужны для генерирования прибыли. Теоретически все должны оставаться в выигрыше:

- инвесторы финансируют предпринимателей и получают за это проценты;

- предприниматели получают деньги и запускают производство;

- биржа организовывает работу фондового рынка и получает вознаграждение.

Но в дело вмешиваются трейдеры и спекулянты, которые используют неэффективности рынка (или сами их порождают). Например, они могут манипулировать ценами, искусственно вызывая ажиотаж или, напротив, сея панику, и в результате зарабатывают на мощных движениях котировок.

Чем менее развит фондовый рынок в стране и чем ниже его ликвидность (т.е. оборот ценных бумаг), тем больше он подвержен влиянию спекулянтов или же воздействию со стороны. Так, в России, африканских странах, странах Южной Америки финансовые рынки в целом неразвиты, поэтому они крайне неустойчивы к сторонним проявлениям. Крупные биржи, например, Нью-Йоркская , Nasdaq, Лондонская , Токийская, Гонконгская, в целом работают более устойчиво и дают инвесторам больше возможностей для заработка.

Еще одна задача фондового рынка – управление госбюджетом . Государство в лице Министерства финансов может прибегнуть к выпуску долговых бумаг для увеличения своей казны. Так, в России выпускаются ОФЗ ( облигации федерального займа ), в США – казначейские облигации. Покупателями государственных долговых бумаг могут выступать как собственные граждане, так и иностранные инвесторы.

В России деятельность фондового рынка регулирует Центробанк, в США – Комиссия по ценным бумагам ( SEC ).

Чем торгуют на фондовом рынке?

Итак, говоря простым языком, фондовый рынок – это пространство, где обращаются ценные бумаги, а именно:

- обыкновенные акции – класс активов, которые дают своему обладателю права на долю собственности компании, участие в распределении прибыли (в виде дивидендов ) и голосовании по особо важным делам;

- привилегированные акции (или префы) – как и обыкновенные акции, дают право на часть имущества компании и получение дивидендов, но не позволяют голосовать (зато по префам дивиденды платятся всегда, по обыкновенным выплаты могут быть «заморожены»;

- государственные облигации – долговые бумаги государства, дают инвестору право на получение купонного дохода, как правило, по доходности близки к ключевой ставке центрального банка страны;

- муниципальные облигации – выпускаются регионами (областями, штатами, провинциями и т.д.) и городами;

- корпоративные облигации – выпускаются частными компаниями;

- еврооблигации – разновидность корпоративных облигаций, размещаются в иностранной валюте и обычно на зарубежной бирже;

- ГДР и АДР (глобальные и американские депозитарные расписки ) – эквиваленты акциям, выпускаются на иностранных биржах в тех случаях, когда размещение стандартных акций невозможно.

Есть и более экзотические инструменты, например, ноты или структурные облигации . Но их процент составляет ничтожную долю, в основном на фондовом рынке инвесторы торгуют акциями и облигациями всех видов.

Рекомендую прочитать также:

Акции BDC – обзор компаний по развитию бизнеса. Как инвестировать?

Business Development Companies создавались главным образом для облегчения развития малого и среднего бизнеса. Практика показала, что акции BDC – […]

Участники фондового рынка

Чтобы полностью понимать структуру фондового рынка, необходимо рассказать об его участниках. Всех их можно разделить на несколько крупных групп:

- эмитенты – это те, кто выпускают акции и облигации в обращение;

- инвесторы и трейдеры – лица, которые покупают и продают активы;

- посредники – это брокеры, дилеры и маркетмейеры, в задачу которых входит допуск на биржу инвесторов и обеспечение ликвидности финансовых инструментов ;

- инфраструктурные организации – обеспечивают непосредственно деятельность механизма биржи.

В роли эмитента могут выступать государства, муниципалитеты и частные компании. Акции размещаются на бирже в ходе IPO – именно так называется первичная эмиссия ценных бумаг. Дополнительный выпуск бумаг именуется SPO .

В роли инвесторов на фондовом рынке могут выступать:

- частные лица – самая широкая категория участников, в нее входят как крупные инвесторы уровня Баффетта , Сороса или Питера Линча, так и мелкие игроки;

- юридические лица – различные банки, брокеры, трасты, фирмы и организации;

- инвестиционные фонды – в том числе хедж-фонды, ПИФы и ETF ;

- государство – так, РФ в лице Росимущества обладает крупными пакетами акций в Газпроме , Лукойле, Роснефти и массе других компаний;

- муниципальные образования – так, Башкирии принадлежит контрольный пакет Башнефти, а Татарии – Татнефти.

В роли посредников выступают:

- брокеры – обеспечивают допуск на торги физических лиц и организаций;

- дилеры – приобретают акции и облигации на себя и перепродают их частным инвесторам;

- маркетмейкеры – крупные участники рынка, как правило, представители эмитента, которые поддерживают спрос и предложение, активно участвуя в сделках большими пакетами.

Непосредственно работу фондового рынка обеспечивают:

- биржа – площадка, где проводятся торги, примеры бирж: Московская , Нью-Йоркская, Насдак;

- клиринговая палата – организация, которая обеспечивает «стык» сделок, т.е. сводит непосредственно покупателя и продавца;

- депозитарий – ведет учет количества ценных бумаг и обеспечивает их сохранность и действительность;

- реестродержатель – записывает, кто является владельцем бумаг и в каком количестве они ему принадлежат.

Также к участникам рынка можно отнести финансовых советников, аудиторов, консультантов, оценщиков . Они не принимают непосредственного участия в работе бирже, но помогают адекватно оценить стоимость инструментов и помогают инвесторам принимать правильные финансовые решения.

Виды фондовых рынков

Видов фондовых рынков много. Самая простая классификация – по географическому признаку . Другой вариант разделения: по типу торгуемых активов .

Еще одна классификация основана на характере обращения ценных бумаг:

- первичный рынок (+премаркет) – на нем обращаются бумаги, эмитируемые в ходе IPO (первичного размещения);

- вторичный рынок – здесь производится 90% всех сделок, сюда бумаги попадают после размещения и, как правило, здесь же и удерживаются;

- внебиржевой (третий) рынок – здесь торгуются бумаги, которые не прошли листинг на основную биржу, т.е. не зарегистрированы официально;

- четвертый рынок – здесь крупные держатели акций и облигаций заключают сделки в индивидуальном порядке, обычно продаются и передаются крупные пакеты акций.

Простому физлицу открыт свободный доступ на вторичный рынок. При необходимости можно найти выходы на первичный и внебиржевой рынок, а вот на четвертый фондовый рынок ему пути однозначно закрыты.

Как начать торговать на фондовом рынке?

Чтобы стать участником фондового рынка, необходимо:

- выбрать подходящего брокера и заключить с ним договор на открытие брокерского счета (сейчас это можно сделать онлайн буквально за 5-10 минут);

- дождаться открытия счета и перевести на него нужную сумму денег (учитывайте минимальный баланс и примерный объем сделок, который планируете проводить);

- скачать торговую программу ( QUIK , MetaTrader ) или же использовать веб-терминал;

- найти нужную бумагу по тикеру или названию;

- указать количество лотов, которые нужно купить (в одном лоте акций содержится от 1 до 10 000 акций, в лоте облигаций обычно находится 1 облигация);

- выбрать направление сделки – long (покупка) или short (продажа);

- нажать «Купить».

Выбранный актив будет перечислен на ваш брокерский счет. Поздравляем: вы участник фондового рынка.

Автор: Вадим Бон

Инвестор, предприниматель, трейдер, автор и создатель финансового блога internetboss.ru

«Занимайтесь любимым делом — только так можно стать богатым».

Источник https://wiki.fenix.help/yekonomika/fondovyy-rynok

Источник https://tyulyagin.ru/investicii/chto-takoe-fondovyj-rynok-kak-on-rabotaet-i-kak-torgovat-nachinayushhim.html

Источник https://internetboss.ru/fondoviy-rynok-prostym-yazykom/