Кредитные посредники. Кто такие ипотечные брокеры и как они могут обмануть

В интернете полно объявлений ипотечных брокеров, которые обещают помощь в выборе самого выгодного кредита, оформлении документов и даже в одобрении ипотеки. Стоит ли обращаться в такие конторы, рассказывает АиФ.ru.

Кто такие ипотечные брокеры?

Ипотечный брокер — это, по сути, аутсорсинг отдела продаж сразу для 10-15 банков, говорит сооснователь онлайн-сервиса для рефинансирования ипотеки Михаил Чернов. Ипотечный брокер осведомлен обо всех условиях и тонкостях ипотечных программ финансовых организаций, причем обязательно крупных. Он консультирует, помогает собрать документы, оформляет и подает за клиента заявки в банки через личные кабинеты аккредитованного партнера.

«В России еще не регламентирована деятельность кредитных брокеров. Однако у профессионального брокера есть три обязательных атрибута: зарегистрированное юридическое лицо и подписанные договоры со всеми банками-партнерами, а также пройденная проверка службой безопасности этих финансовых учреждений», — поясняет эксперт.

Статья по теме

Работа ипотечного брокера выглядит следующим образом: он оценивает платежеспособность клиента на основании его кредитной истории, дохода, места работы, а также исходя из его пожеланий относительно покупки жилья. «Он оценивает ваши шансы на одобрение банком кредита. Далее брокер собирает нужный пакет документов, несет его в банк и ведет переговоры от вашего имени. Он организовывает процесс взаимодействия со всеми сторонами (страховая, оценочная компании) и оказывает юридическое сопровождение вплоть до заключения сделки», — рассказывает финансовый эксперт Ян Марчинский.

«Мало кто знает, что при оформлении ипотеки также возможны торг и индивидуальный подход при составлении условий ипотечного договора. Опытный ипотечный брокер постарается обеспечить своему клиенту максимально выгодные условия соглашения, в результате чего экономия средств превысит стоимость услуг брокера. Получается, что, заключая ипотечный договор посредством услуг брокера, можно не только избежать хлопот и сэкономить время, но также остаться в прибыли», — делится финансист, член Ассоциации профессиональных директоров АНД Николай Неплюев.

Когда следует обращаться к ипотечному брокеру?

По словам Михаила Чернова, обращаться к брокеру следует в следующих случаях:

— Во-первых, когда вы ограничены во времени и у вас нет возможности и желания общаться с банками. Брокер возьмет всю подготовку на себя.

— Во-вторых, если вы подали заявку на ипотеку в банк и не смогли получить одобрение самостоятельно. Брокер поможет разобраться в причинах отказа. Затем он подберет финансовую организацию, которая одобрит заявку на ипотеку.

Юрист, эксперт в сфере недвижимости Ольга Благовещенская добавляет, что ипотечные брокеры могут помочь заемщику с плохой кредитной историей, неофициальной зарплатой, большой кредитной нагрузкой, словом, с любым стоп-фактором для банка.

«Ипотечные брокеры также помогают получить ипотеку „неидеальным“ клиентам с точки зрения банка. Например, если у вас нестабильные доходы, вы ИП или фрилансер, вы не можете официально подтвердить доходы, у вас есть кредитная задолженность или судимость», — перечисляет Марчинский.

Сколько стоят услуги ипотечного брокера?

Единой тарификации на услуги ипотечных брокеров нет. Брокеры сами принимают решение о том, какую стоимость установить. Некоторые из них получают комиссионное вознаграждение от банков, поэтому могут вообще не брать деньги с клиентов, рассказывает Чернов.

Статья по теме

В остальных случаях, по словам Благовещенской, стоимость услуг брокера может варьироваться от 3% до 15% от полученной суммы кредита плюс оплата расходов и погашения задолженностей или старых кредитов (если они были).

«Необязательно перепоручать брокеру полностью выбор и оформление ипотеки под ключ, можно воспользоваться только нужными услугами, например исключительно консультация или сбор необходимых документов. Тогда расходы будут меньше», — подсказывает Неплюев.

Как обманывают ипотечные брокеры?

Поскольку рынок ипотечных брокеров никак не регулируется, этим пользуются аферисты. Схем обмана много. Например, по словам члена Ассоциации юристов России Асии Мухамедшиной, брокер может пообещать подобрать кредитную организацию, подать заявку и документы, а в действительности его услуга будет заключаться только в получении предоплаты или полной оплаты с клиента без возврата денег за услугу, которую даже и не собирался оказывать.

«Либо лукавый брокер заключает договор и дает обещание „решить вопрос“ с гарантией 100% клиенту , которому везде отказали в оформлении ипотеки, указав при этом в договоре мелким шрифтом „консультативные услуги“. При отказе банка по заявке брокер просто разведет руками и не вернет деньги за оказанные услуги. <. >Часто встречаются посредники, которые подделывают справки о доходах и трудовые книжки. Как минимум в результате этой несложной, но опасной схемы заемщик попадает в стоп-лист банка, да и до уголовной ответственности не далеко», — предупреждает юрист.

Она призывает не верить брокерам, утверждающим, что у них связи в службе безопасности банка или есть возможность почистить кредитную историю. Это невозможно: в финансовых организациях все строго по регламенту, такие процессы максимально автоматизируются.

«Банки заинтересованы в первую очередь в платежеспособных клиентах, так как их доход зависит от финансово чистых операций, поэтому очевидно, что каждый банк будет делать все возможное для чистоты операций», — подчеркивает Мухамедшина.

Как быстрее закрыть ипотеку: советы и лайфхаки

Каждый человек мечтает обзавестись собственным жильём и, наконец, забыть про постоянные поиски квартиры, переезды, а иногда и споры с арендодателями. Причем для большинства россиян ипотека является единственным вариантом приобрести недвижимость. В этой статье мы разберёмся в том, как быстрее погасить ипотеку.

Доля сделок с ипотекой постоянно растёт

На постоянное увеличение сделок с ипотекой указывают цифры, представленные Департаментом аналитики и консалтинга «НДВ Супермаркет Недвижимости». По сравнению с 2021 годом число ипотечных сделок выросло на 21%, до 89,4%. Интересно, что основной рост показателей пришёлся именно на массовый сегмент жилья.

Изменение доли ипотеки на первичном рынке старой Москвы (масс‑маркет)

| Старая Москва | Сентябрь, 2021 | Январь, 2022 | Сентябрь, 2022 | Динамика за год, % | Динамика с начала года, % |

| Доля сделок | 68,4% | 69,3% | 89,4% | 21% | 20,1% |

| Количество сделок | 1 594 | 2 151 | 2 745 | 72,2% | 27,6% |

Именно ипотека поддерживает спрос на новостройки в Москве. Безусловно, нестабильность в экономической и политической сферах внесла свои коррективы. Но субсидирование ипотеки – как со стороны государства, так и застройщиков – позволяет гражданам получать займы на выгодных условиях. Сниженные процентные ставки и поддержка со стороны правительства позволяют оформить ипотеку с комфортным ежемесячным платежом.

Быстрое погашение ипотеки: досрочные платежи

На сегодняшний день все банки позволяют клиентам выплачивать ипотеку раньше срока. Практика комиссий и ограничений по договору давно осталась в прошлом. Поэтому выгодно выплачивать ипотеку раньше срока. Поговорим об этом подробнее.

Основные правила досрочного погашения:

- Делать досрочное погашение выгоднее в самом начале. Допустим, вы оформили ипотеку на 15 лет. Самый выгодный сценарий – внести как можно больше досрочных платежей, скажем, в первые 5 лет. Но почему? График выплат по ипотеке рассчитывается таким образом, что сначала заёмщик выплачивает проценты по ипотеке, а уже потом – гасит основное тело кредита. Поэтому тело кредита выгоднее всего уменьшить в самом начале, за счёт досрочных платежей, ведь проценты насчитываются именно на него.

В редких случаях приходится ехать в банк и подавать заявление лично. Например, ежемесячный платёж по ипотеке составляет 50 000 рублей. Вы планируете внести 63 000 рублей. На 13 000 рублей нужно написать заявление на частичное досрочное погашение.

Пример расчёта №1

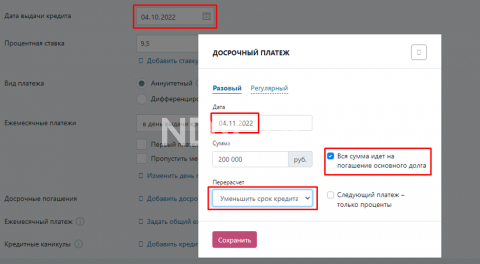

Итак, для расчёта возьмём сумму ипотечного кредита 5 000 000 рублей с процентной ставкой в 9,5% сроком на 20 лет. Предположим, у нас есть 200 000 рублей, которые мы можем дополнительно внести в первый месяц. И пойдут они на уменьшение основного тела кредита и сокращение срока. Для расчётов воспользуемся калькулятором досрочного погашения (Здесь и далее — в се расчёты по ипотеке являются примерными, основанными на гипотетических ситуациях).

За счёт одного такого досрочного погашения мы сможем уменьшить общую стоимость кредита на 993 213 рублей. Т. е. 200 000 рублей, внесённых в первый месяц, помогают сэкономить практически миллион. При этом срок кредита сокращается на 25 месяцев.

Пример расчёта №2

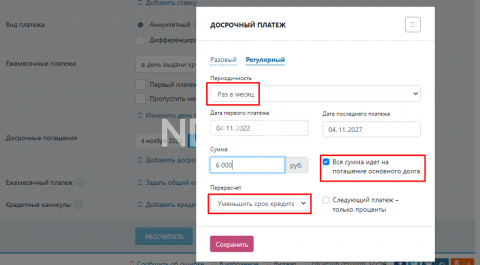

Например, у вас нет возможности сделать большой единоразовый платёж как в первом примере. Но допустим, что вы можете позволить себе переплачивать каждый месяц на 6 000 рублей. Условия оставим прежними: 5 000 000 рублей, ставка – 9,5%, срок – 20 лет. Однако в этом варианте мы будем переплачивать по 6 000 рублей каждый месяц в течение, например, первых 5 лет.

Воспользуемся кредитным калькулятором.

За счёт регулярных переплат всего на 6 000 рублей в течение первых 5 лет мы сможем сократить общую стоимость кредита на 1 303 088 рублей. То есть, потратив 360 000 рублей, вы сэкономите 943 088 рублей. При этом срок кредита сократится на 35 месяцев.

Коротко:если вы выполните частичное досрочное погашение ипотечного кредита, то сможете меньше переплатить по процентам. Чем раньше вы это сделаете, тем значительнее будет экономия.

Как найти средства на досрочное погашение: ТОП-5 лайфхаков

Очевидно, что частично досрочное погашение ипотечного кредита – это выгодно. Но где же взять деньги, если ежемесячные платежи и так не дают вздохнуть свободно? Есть несколько способов, о которых мы сейчас расскажем.

Лайфхак №1: налоговые вычеты

Кому подойдёт? Всем получателям дохода, который облагается налогом НДФЛ (13%). Например, работникам по найму и рантье.

По закону заёмщик может рассчитывать на два типа налоговых вычетов каждый год:

- имущественный. Заёмщик может вернуть 13% от стоимости жилья. Однако его стоимость ограничивается 2 000 000 рублей. И если вы купили квартиру за 5 000 000 рублей, то всё равно не сможете получить налоговый вычет, превышающий 260 000 рублей в год. Помимо этого, общий размер налогового вычета не может быть более 2 000 000 рублей.

- с выплаченных процентов по ипотечному кредиту. В этом случае заёмщик также может получить 13% от суммы, не превышающей 3 000 000 рублей. То есть если вы переплатили 3 500 000 рублей, вы всё равно получите максимум 390 000 рублей за один раз. Общий размер вычета также ограничен суммой 3 000 000 рублей.

При получении налоговых вычетов заёмщики могут столкнуться с некоторыми подводными камнями. Но не стоит бояться, ведь они коснутся далеко не каждого.

- Вы купили недвижимости до 1.01.2014 года. В этом случае вы сможете получить ЕДИНОРАЗОВЫЙ имущественный вычет и вычет по переплаченным процентам. Но он не будет ограничен по сумме.

Вопрос: я купил 4 квартиры по 5 000 000 рублей. Могу ли я получить налоговый вычет?

Ответ: Да. За каждую квартиру можно получить 13% от её стоимости и 13% от суммы переплаченных процентов, если они зарегистрированы на разные лица. Но даже в таком случае общий объём выплат не будет превышать 2 000 000 рублей и 3 000 000 рублей соответственно.

Лайфхак №2: экономия на страховке

Кому подходит? Всем заёмщикам.

Страхование является обязательным условием при оформлении ипотеки. Однако вы не обязаны каждый год продлевать договор с одной и той же компанией. Благо мы живём в условиях рыночной экономики, где принято бороться за клиентов. Итак, после окончания первого года возьмите свой расчёт по страховым взносам и обратитесь с ним в другую компанию. Вам гарантированно предложат более интересные условия, но не соглашайтесь на них сразу. Возьмите распечатку с новым расчётом и вернитесь с ним в свою старую компанию. Скорее всего, вам предложат ещё более выгодные условия, чтобы сохранить клиента.

Но это ещё не всё. При досрочном погашении заёмщик может частично вернуть сумму страхового взноса. Тут тоже есть нюанс. Если вы сделаете досрочное погашение в начале года, то вам вернётся бóльшая часть от приобретённой страховки.

Лайфхак №3: материнский капитал

Кому подходит? Семьям с детьми, которые ещё не воспользовались материнским капиталом.

Сегодня россиянки могут рассчитывать на получение выплаты в 524 500 рублей за первого ребёнка, 168 600 – на второго. Сертификатом также можно воспользоваться для досрочного погашения. Однако и тут есть свои нюансы:

- Ребёнок должен иметь долю в квартире, на приобретение которой тратится материнский капитал.

- При продаже недвижимости, купленной за маткапитал, детям потребуется выделить долю в другом жилье.

Для погашения ипотечного кредита за счёт средств материнского капитала заявление можно подать в пенсионном фонде или в отделении банка.

Есть лишь одно «но» – материнский капитал можно потратить только для уменьшения размера платежей. Но стоит учитывать и плюсы – уменьшив размер платежа, вы сможете ежемесячно делать небольшое частичное досрочное погашение, сокращая срок кредита и переплату по процентам.

Лайфхак №4: субсидии и выплаты

Кому подойдёт? Многодетным семьям, которые имеют трёх или более несовершеннолетних детей.

Субсидия в размере 450 000 рублей предусмотрена для многодетных семей. Она может быть направлена на частичное досрочное погашение ипотечного займа. Обратите внимание, что субсидия может быть потрачена только на приобретение недвижимости или участка под строительство.

Тут есть одно важное условие – один из детей должен быть обязательно рождён после 01.01.2019 года.

Лайфхак №5: рефинансирование ипотеки

Рефинансирование – это возможность сэкономить на переплате, оформив новый ипотечный договор. Предположим, в одном банке предложили ставку 13%, вы согласились и взяли кредит. Но потом ЦБ изменил ключевую ставку, и другой банк начал выдавать ипотечные займы под 7%. Вот на такой разнице вы и сможете выиграть.

Процесс рефинансирования максимально прост. Вы оформляете договор, получаете средства и гасите за их счёт действующую ипотеку. И продолжаете платить уже другому банку на новых условиях.

Обратите внимание! Для рефинансирования под залог недвижимости придётся снова проводить оценку квартиры и собирать полный пакет документов – на это придётся потратить время и деньги. Поэтому если вам осталось платить по ипотеке буквально несколько лет, то делать рефинансирование, скорее всего, бессмысленно.

Что можно сделать ещё?

Конечно, существует ещё масса способов найти дополнительные деньги на досрочное погашение ипотеки. Не будем говорить о том, что можно взять подработку, отказаться от поездки на море и покупки нового телефона. Существуют более гуманные варианты, благодаря которым вам не нужно будет сильно ущемлять себя во время выплаты ипотеки.

- Продайте ненужные вещи. Практически в каждом доме есть техника, которой все пользуются максимум раз в год. Вот в углу пылится подаренный кухонный комбайн, работает вешалкой велотренажёр и грустно смотрит вдаль старый компьютер. Не поленитесь и продайте это через Интернет. Если собрать все ненужные вещи, то можно выручить добрых 30-50 тысяч.

- Поищите квартирантов. Вариант подойдёт тем, кто жил в другом месте до покупки своего жилья. Например, с родителями или в коммунальной квартире. Да, возможно некоторое время придётся потерпеть неудобства. Но средняя стоимость аренды двухкомнатной квартиры в Западном округе старой Москвы составляет 51 200 рублей (согласно исследованию, опубликованному в «РБК-Недвижимость). Например, вы можете сдать новую квартиру в аренду на год и каждый месяц делать частичное досрочное погашение на 50 000 рублей. При ипотеке в 5 000 000 со ставкой 9,5% сроком на 20 лет вы уменьшите общую стоимость кредита на 2 462 140 рублей, а период выплат – на пять с половиной лет. Неплохой курс обмена, да?

Когда невыгодно быстро гасить ипотеку?

Допустим, у вас появилась крупная сумма денег. Велик соблазн досрочно погасить ипотеку, но это не всегда может быть выгодно. Особенно в такой ситуации, когда проценты по вкладам выше, чем по займам. Это, в частности, касается людей, которым удалось оформить семейную, сельскую или любую другую льготную ипотеку.

В феврале 2022 года из-за изменения ключевой ставки ЦБ банки предлагали невероятные проценты по вкладам – до 20%. В такой ситуации было бы разумно положить деньги на депозит, получить прибыль и благодаря этим средствам досрочно гасить ипотеку. Сейчас, конечно, ситуация с депозитами изменилась. Но сделаем примерный расчёт, если вдруг ситуация повторится. Тогда вы сможете не заниматься рассуждениями, а быстро принять выгодное для себя решение. Итак:

Возьмём семейную ипотеку в ВТБ :

- Сумма кредита – 2 400 000 рублей

- Первоначальный взнос – 600 000 рублей

- Ставка – 5,7%

- Срок – 20 лет

Без частично досрочного погашения переплата составит 1 627 680 рублей. Приличная сумма, составляющая половину стоимости квартиры. Для её уменьшения лучше воспользоваться досрочным погашением. Например, у нас появилось 300 000 рублей. Можно сразу пустить их на выплату ипотеки, но в условиях высоких процентов по депозитам лучше приумножить сумму.

Вернёмся в март 2022 года, ведь для того, чтобы сберечь накопления россиян от инфляции, ЦБ может вновь изменить ключевую ставку. Итак, рассмотрим депозит в банке «Ренессанс Кредит». На специальном тарифе действовала ставка 20% годовых. Если мы положим 300 000 на депозит на 181 день, то через полгода можно будет снять 329 753 рублей. Вернёмся к калькулятору по досрочному погашению ипотеки.

- Если мы сразу тратим 300 000 рублей на погашение ипотеки, то переплату удаётся сократить на 528 287 рублей;

- Если мы пользуемся депозитом и тратим 329 753 рубля, то общая стоимость кредита уменьшится на 552 488 рублей.

Небольшой, но плюс. Чем больше будет сумма, тем серьезнее получится экономия.

Резюмируем

Как же побыстрее рассчитаться с ипотечным кредитом? Безусловно, такие мысли мучают любого человека, который недавно стал счастливым обладателем новой квартиры. Резюмируем – для скорейшего возвращения банку долга:

– используйте все лишние деньги для частичного досрочного погашения с первого же месяца;

– не забывайте о поддержке государства, в том числе о налоговых вычетах;

– следите за предложениями кредитных организаций о рефинансировании и за ситуацией с банковскими депозитами.

Ипотека как кинуть банк

Дмитрий Заборовский

эксперт по кредитам

Не всегда менеджеры в банках подсказывают, как можно снизить ставку по ипотеке, когда человек уже подал документы.

В результате уже после подписания документов выясняется, что ставка могла быть иной, а платежи — меньше.

Я сотрудничаю с разными банками и каждый день помогаю людям оформлять ипотеку. Расскажу, что влияет на процентную ставку и с помощью каких опций ее можно снизить. Буду рассматривать только стандартную покупку жилья на первичном и вторичном рынках без субсидий и госпрограмм.

Какие есть варианты снижения ставки

Опции, с помощью которых можно снизить процентную ставку по ипотеке на весь срок кредита, есть только в определенных банках. Поэтому нужно каждый раз узнавать в конкретных банках, какие опции у них есть.

Я перечислю все опции, а дальше расскажу подробно о каждом пункте.

Вот что может влиять на ставку

- Страхование

- Статус заемщика

- Размер первоначального взноса

- Размер кредита

- Тип приобретаемой недвижимости и площадь

- Преференции от партнеров банка

- Способ регистрации сделки — офлайн или электронная регистрация

- Специальные программы от застройщиков

- Специальные платные программы от банков

- Способ подтверждения дохода и занятости

- Кредитная история

- Поручительство и дополнительный залог

Страхование

По закону заемщик обязан застраховать объект, то есть саму недвижимость. На вторичном рынке эту страховку оформляют сразу. С новостройками она не требуется, пока дом не построят. Но на ставку этот вид страхования не влияет.

Основное, что влияет на размер процентной ставки в большинстве банков, — личное страхование, то есть страхование жизни и здоровья заемщика. Это необязательный вид страхования по закону, и заемщик может отказаться его оформлять. В этом случае банки увеличивают размер процентной ставки по ипотеке на 1—3 процентных пункта. Например, вот так изменится процентная ставка по данным на февраль 2023 года, если отказаться застраховать жизнь по программе на покупку готовой квартиры.

Как меняется ставка, если в зависимости от того, есть ли у заемщика страховка

| Банк | Надбавка к стандартной ставке |

|---|---|

| Сбербанк | +1 п. п. |

| ВТБ | +1 п. п. |

| Альфа-банк | +1 п. п. |

| Открытие | +2 п. п. |

| Совкомбанк | +2,75 п. п. |

Банк

Надбавка к стандартной ставке

Совкомбанк

Как правило, страхование жизни и здоровья обходится заемщику дешевле, чем более высокая ставка по кредиту. Например, средняя стоимость полиса личного страхования для людей до 35 лет без особых проблем со здоровьем и без рискованных хобби в виде прыжков с парашютом — 0,2—0,5 процентного пункта от суммы ипотеки. Поэтому выгоднее оформлять личное страхование. Во-первых , переплата по ипотеке будет меньше, а во-вторых , кредит будет защищен. Если с заемщиком произойдет несчастный случай или он получит инвалидность, страховая выплатит остаток задолженности по ипотеке.

Но есть категории, для которых нужно все считать отдельно. Например, для заемщиков старше 50 лет личное страхование стоит дорого. Поэтому нужно соотнести риски и стоимость страховки. При этом нужно понимать, что, если заемщик получит инвалидность или уйдет из жизни до того, как выплатит ипотеку, страховка покроет его долг перед банком.

Если заемщик все-таки решил отказаться от личного страхования и оформить ипотеку под повышенную ставку, следует искать банк, где надбавка за отсутствие страховки будет минимальной.

Посчитайте на калькуляторе, что выгоднее в вашем случае: оформить дополнительную страховку или взять ипотеку по повышенной ставке.

Например, если страховку оформлять в страховой компании, которая входит с банком в одну финансовую группу, то ставка по ипотеке будет минимальной. Если оформить полис в сторонней аккредитованной страховой — ставка увеличится на 0,8 процентного пункта. А если вообще не оформлять личное страхование — на 2 процентных пункта.

Стоимость страховки в аккредитованных банком компаниях иногда завышена, поэтому может быть выгоднее либо оформить полис в другой страховой, либо вообще отказаться от страховки и оформить ипотеку под повышенную ставку. Чтобы сохранить низкую ставку по ипотеке, в большинстве банков страховку нужно оформлять каждый год непрерывно. Если хотя бы один раз пропустить пролонгацию договора страхования, то, по условиям кредитного договора, ставка увеличится до конца срока действия ипотечного кредита. То есть, если оформить ипотеку в 2023 году со страховкой, затем продлить страховку в 2024, а в 2025 году отказаться от страховки, банк увеличит ставку. Если в 2026 году заемщик снова решит застраховать жизнь и здоровье, чтобы понизить ставку, банк может отказать и повышенная процентная ставка останется до конца срока выплаты ипотеки.

Все, что нужно знать о недвижимости

Лучшие статьи о том, как покупать, продавать, снимать и обустраивать жилье — в вашей почте по вторникам. Бесплатно

Статус заемщика

Банки часто разделяют заемщиков на категории в зависимости от того, где и как они работают, как подтверждают доход, по семейному положению и по другим параметрам. Такую классификацию можно назвать статусом заемщика. В зависимости от статуса может меняться процентная ставка по ипотеке. Зарплатник. Это клиент, который получает заработную плату на карту банка. В большинстве банков, чтобы получить статус зарплатного клиента, потенциальный заемщик должен получать зарплату именно в рамках зарплатного проекта организации. Как долго работник получает зарплату на карту этого банка — три или шесть месяцев, — неважно. Важен именно сам факт зарплатного проекта. Но если человек сам предоставил банковские реквизиты своей карты работодателю, чтобы ему переводили на нее зарплату, это не зарплатный проект и статус зарплатника в банке он не получит. Работодатель должен заключить с банком договор на зарплатный проект и перечислять деньги в рамках этого договора.

Многие кредиторы предлагают своим зарплатным клиентам не только упрощенный пакет документов для заявки на ипотеку, но и более выгодные условия кредитования. Обычно зарплатникам предлагают более низкую ставку — на 0,2—0,5 процентного пункта — на весь срок кредитования.

Размер скидки на процентную ставку для зарплатных клиентов на покупку готовой квартиры в феврале 2023 года

| Банк | Размер скидки к ставке |

|---|---|

| Сбербанк | −1 п. п. |

| ВТБ | −0,3 п. п. |

| Открытие | −0,3 п. п. |

| Газпромбанк | −0,6 п. п. |

Банк

Размер скидки к ставке

Газпромбанк

Госслужащий. Банки лояльны к работникам бюджетной сферы и предлагают госслужащим более выгодные условия кредитования по ипотеке. Зачастую это условия как для зарплатников: ставка снижена на 0,2—0,5 процентного пункта.

Статус заемщика как госслужащего банки определяют по-разному . В одних банках к госслужащим относят всех без исключения работников бюджетной сферы. В других в эту категорию входят только работники определенных структур, например администрации, здравоохранения, образования и другие.

В большинстве банков статус госслужащего получают заемщики, которые работают в бюджетной сфере или проходят службу по контракту: например, сотрудники судов, прокуратуры, федеральных министерств. Если человек работает на государственном предприятии — МУП или ФГУП, — он не госслужащий и скидку на процентную ставку, скорее всего, не получит.

- Работодатель заемщика и банк-кредитор входят в одну финансовую группу или они аффилированные лица. Например: «Газпром» и «Газпромбанк», «Лукойл» и ФК «Открытие».

- Работодатель заемщика — крупное надежное предприятие, и банк-кредитор заинтересован выдавать ипотеку его работникам. В этом случае у каждого банка свои требования к аккредитации компаний как корпоративных клиентов. Как правило, эти требования относятся к сроку ведения бизнеса и количеству работников на предприятии. Обычно банки по умолчанию относят к категории корпоративных клиентов все градообразующие и государственные предприятия, например МУП, ФГУП. Иногда сюда попадают и организации, которые заключили договор на зарплатный проект.

Допустим, заемщик работает в организации с численностью сотрудников более 100 человек или в бюджетной организации. Когда такой заемщик обращается в банки за ипотекой, следует обязательно уточнить, есть ли льготные программы кредитования для корпоративных клиентов. Иногда, чтобы получить статус корпоративного клиента, достаточно заполнить карточку организации и подождать пару дней, пока компанию аккредитует головной офис банка. Это не потребует много сил, зато можно получить скидку: даже снижение ставки на 0,1 процентного пункта на весь срок ипотеки будет приятно.

Размер первоначального взноса

В некоторых банках от размера первоначального взноса зависит процентная ставка по ипотеке. Выглядит это примерно так: есть базовая процентная ставка, например 10%, и в зависимости от доли собственных средств заемщика банк дает либо скидку, либо надбавку к базовой ставке.

Как влияет размер первоначального взноса на ставку по кредиту

| Размер первоначального взноса | Скидка/надбавка к базовой процентной ставке |

|---|---|

| 10—15% | +0,5 п. п. |

| 15—20% | 0 п. п. |

| 20—30% | −0,3 п. п. |

| >30% | −0,5 п. п. |

Размер первоначального взноса

Скидка/надбавка к базовой процентной ставке

Цифры в таблице приведены условные, чтобы была понятна суть. На размер первоначального взноса обязательно нужно обращать внимание, особенно если он более 30%. В таком случае есть шанс получить в банке ставку ниже, чем в других банках. Чтобы узнать это, нужно при оформлении ипотеки прямо спросить сотрудника банка: « Есть ли возможность снизить ставку, если мы увеличим первоначальный взнос?»

Размер кредита

Некоторые банки предлагают более выгодные условия кредитования на крупные суммы ипотеки. Размер суммы обычно зависит от региона. Например, крупная сумма ипотеки для Москвы может начинаться от 30 млн рублей, для Санкт-Петербурга — от 15 млн рублей, для регионов — от 5 млн рублей.

Пониженную ставку при таких суммах устанавливают на весь срок кредитования и не меняют весь срок. Кроме случаев, когда заемщик рефинансируется. Поэтому даже если у заемщика есть деньги на большой первоначальный взнос, иногда выгоднее оформить ипотеку на крупную сумму и получить скидку к ставке. А затем сразу же , например на следующий день, сделать частичное досрочное погашение. Таким образом можно оформить ипотеку со скидкой и уменьшить переплату.

Тип и площадь приобретаемой недвижимости

Обычно самая низкая процентная ставка — на квартиры, а самая высокая — на загородную недвижимость. Обусловлено это в первую очередь ликвидностью. Чем более ликвидный объект, тем меньше риски кредитора и, соответственно, меньше ставка по ипотеке на этот тип недвижимости. Если заемщик перестанет платить по ипотеке, продавать загородную недвижимость будет сложнее и дольше. Это менее ликвидные объекты, чем квартиры.

Также ставка может отличаться на новостройки и на жилье с вторичного рынка. Ставка на новостройки обычно чуть ниже, чем на готовое жилье.

При этом в банках могут различаться требования к объекту: что считается новостройкой, а что — готовым жильем. Например, некоторые банки считают новостройкой только сделки, которые оформляются по ДДУ или договору цессии — переуступки права требования. Но есть те, кто под новостройкой понимает и готовую квартиру по договору купли-продажи. Но при условии, что ее продает застройщик, который построил этот дом.

Банки иногда предлагают скидку на процентную ставку, если будущее жилье большой площади. Обычно такую скидку предоставляют только на квартиры, а на загородные дома скидка не распространяется. Площадь таких квартир должна быть больше средней — обычно от 65 м². Такие программы, как правило, реализуются в формате краткосрочных акций.

Логика тут аналогична скидке при оформлении ипотеки на крупную сумму: чем больше квартира, тем она дороже — соответственно, сумма кредита больше.

Преференции от партнеров банков

Преференция — это скидка от базовой процентной ставки. Для клиентов некоторых крупных партнеров — например, застройщиков, агентств недвижимости, ипотечных брокеров — банки предлагают льготные условия кредитования. Это делают, чтобы увеличить лояльность партнеров и привлечь новых клиентов. Обычно скидка составляет 0,15—1 процентный пункт на весь срок кредитования.

Поэтому в некоторых случаях выгоднее одобрять ипотеку через официального партнера банка, чем самостоятельно. В первую очередь это относится к ситуации, когда вы хотите купить квартиру у застройщика. Скидка партнера может перекрыть скидку заемщика как зарплатного клиента, если он будет подавать заявку сам.

В отделе продаж застройщика следует задать прямой вопрос, есть ли у них преференции и в каких банках.

С крупными агентствами недвижимости ситуация может быть аналогичная. Часто банки предлагают партнеру выбор: сделать клиенту скидку, то есть применить преференцию, или получить за клиента агентское вознаграждение. Если клиент не знает о возможных скидках и соглашается на любые условия кредитования, то в большинстве случаев вместо скидки агентство зарабатывает на клиенте дополнительную комиссию.

Преференции есть не во всех банках и не у всех профессиональных участников рынка недвижимости. Об этом стоит прямо спросить у организации, риелтора или брокера, которые участвуют в сделке.

Способ регистрации сделки

Банки активно развивают сервис электронной регистрации сделок. Суть этой услуги в том, что все необходимые действия по сделке купли-продажи проходят в банке, а на государственную регистрацию в Росреестр документы направляют в электронном виде. При электронной сделке идти ногами в МФЦ или к нотариусу не нужно: все зарегистрируют онлайн и пришлют документы на электронную почту.

Для развития сервиса электронной регистрации некоторые банки предлагают скидку на процентную ставку по ипотеке на весь срок кредитования для клиентов, которые выберут этот способ для регистрации сделки. Размер скидки обычно около 0,3 процентного пункта. И несмотря на то, что обычно эта услуга платная, экономия на процентной ставке будет значительно ощутимее стоимости сервиса в банке.

Например, вы хотите оформить ипотеку по программе «Господдержка 2020» со страхованием жизни в феврале 2023 года. Для примера возьмем программу кредитования Сбера. Итак, базовая ставка — 8%, а с сервисом электронной регистрации — 7,7%. Предположим, использование сервиса стоит от 8600 Р в регионах и 11 900 Р в Москве, из которых 350 Р — госпошлина. Ее вы и так заплатите, если покупаете квартиру по ДДУ.

Теперь давайте посмотрим, как изменится ежемесячный платеж и размер итоговой переплаты, если использовать сервис электронной регистрации. Для примера возьмем следующие вводные: стоимость квартиры — 8 млн, первоначальный взнос — 2 млн, сумма ипотеки — 6 млн, срок — 20 лет, оформляем со страхованием жизни.

Как изменится ежемесячный платеж и размер итоговой переплаты, если использовать сервис электронной регистрации

| Сумма ипотеки | Ставка | Срок | Ежемесячный платеж | Итоговая переплата |

|---|---|---|---|---|

| 6 000 000 Р | 7,7% (с сервисом электронной регистрации) | 240 месяцев | 49 072 Р | 5 769 666 Р |

| 6 000 000 Р | 8% (без сервиса электронной регистрации) | 240 месяцев | 50 186 Р | 6 036 342 Р |

Источник https://aif.ru/money/mymoney/kreditnye_posredniki_kto_takie_ipotechnye_brokery_i_kak_oni_mogut_obmanut

Источник https://www.ndv.ru/journal/articles/kak-bystree-zakryt-ipoteku-sovety-i-lajfhaki-1119

Источник https://journal.tinkoff.ru/guide/how-to-reduce/