Что происходит с рынком стартапов в РФ: итоги 2021 и перспективы 2022 года

2021 год на российском венчурном рынке отличился уже в первой половине: объем инвестиций в отечественные компании превысил рекордный $1 миллиард. Рассмотрим, чем закончился минувший период и какие перспективы нас ждут в 2022 году.

Рост венчурного рынка в России

Российское подразделение журнала Inc. утверждает: к концу 2021 года объемы рынка российского венчура составили почти $1,8 миллиарда на 217 сделок. При этом по сравнению с минувшим годом рынок вырос в 6 раз: в 2020-м Inc. оценивал его объем всего в $304,4 миллиона.

Если учесть проекты, созданные российскими фаундерами, но уже на зарубежных рынках, общий объем привлеченных средств составил $3,3 млрд, общее число сделок — 262. © Inc.

Фонд The Untitled Ventures и телеграм-канал «Русский венчур» подсчитали, что за 2021 год отечественный венчур получил инвестиций на сумму ₽85,2 миллиарда за 221 сделку. Это почти в 3,5 раза больше, чем в минувшем году (₽24,9 миллиарда за 203 сделки).

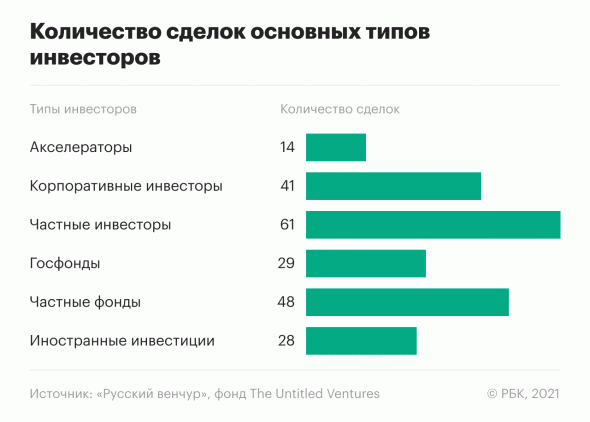

Взглянем на статистику, собранную в ходе совместного исследования The Untitled Ventures и «Русского венчура»:

Мы видим, что в 2021 году наибольший рост показали сделки, заключенные с иностранными и корпоративными инвесторами, а также частными фондами. Однако эксперты не торопятся праздновать расширение секторов, объясняя свою осторожность следующими факторами:

- основная часть сделок совершена за рубежом;

- на показатели повлияло несколько крупных сделок в поздних стадиях;

- количество сделок на ранних стадиях в РФ продолжает уменьшаться;

- недавно созданные частные фонды вышли из анабиоза 2020 года, так как мировая экономика адаптировалась к условиям COVID-19;

- российский венчурный рынок лишь повторяет общемировой тренд роста.

Однако есть и хорошая новость: увеличилось число инвестиций в российские стартапы на ранней стадии, зарегистрированные за рубежом.

По количеству совершенных в 2021 году сделок структура распределилась следующим образом:

Российские стартапы на международной арене

Отечественные стартапы успешно воспроизводят свои бизнес-модели за пределами России. В первую очередь на зарубежные рынки расширяются бизнесы по доставке продуктов и еды, особенно актуальна технология экспресс-доставки за 15–30 минут. Благодаря российским сервисам эта услуга, давно знакомая жителям Москвы и Санкт-Петербурга, стала впервые доступна в некоторых городах Европы и Северной Америки.

Приведем несколько примеров. Проект Fridge No More (основатели — Антон Гладкобородов, Павел Данилов) работает в Нью-Йорке с 2020 года. Минувшей весной он закрыл раунд инвестиций серии А на сумму $15,4 миллиона. Еще один бизнес по доставке продуктов Yango Deli от «Яндекса» расширился за пределы Израиля и теперь работает в Париже и Лондоне.

Другие зарубежные сервисы «от отечественного производителя»:

- Food Rocket — США;

- GetFaster — Германия;

- Jiffy — Британия;

- Tiggy — Ванкувер;

- Yalla Market — Дубай.

Однако есть и неудачные кейсы: зимой 2021 года закрылся нью-йоркский сервис доставки 1520. Стартап, созданный с расчетом на дальнейшее M&A, не сумел договориться о сделке с конкурентами и не привлек финансирование.

Благодаря экспансии за пределы России наши бизнесы получили существенный прирост капиталовложений от иностранных инвесторов. Общая сумма инвестиций составила ₽44 миллиона — рост почти на 450 % по сравнению с прошлым годом. И хотя показатели могут вызвать эйфорию, эксперты не спешат делать выводы: большинство сделок совершены в юрисдикции других стран.

Видные сделки 2021 года

Журнал Inc составил рейтинг из сотни самых успешных стартапов 2021 года. Первое место в нем занял сервис заказа автомобиля InDriver. Лидирующая позиция ему досталась за состоявшийся в начале года раунд инвестиций на $150 миллионов. Оценка стартапа достигла $1,2 миллиарда, а среднемесячная годовая выручка выросла на 162 %.

Среди других интересных капиталовложений можно ответить компанию по доставке товаров Borzo (новое название сервиса Dostavista), которая привлекла $35 миллионов от таких инвесторов, как Mubadala, VNV Global, РФПИ, Flashpoint Venture Capital и др. Оценка Borzo достигла $150 миллионов, годовой рост — 66 %. Благодаря этому стартап завоевал девятую строчку рейтинга от Inc.

Также в мае произошла сделка с онлайн-кинотеатром ivi — он получил $250 миллионов от «ВТБ Капитал», Millhouse, Invest AG и других инвесторов. Капиталовложение стало самым масштабным в сегменте частных технологических компаний. Эксперты отмечают: сделка окупится, только если ivi выйдет на IPO.

Школа английского языка Skyeng подводит школу маркетинга и дизайна Qmarketing Academy к будущему M&A: 25 ноября стало известно о приобретении доли 25 %. После этой покупки Skyeng планирует встроить новый сервис в вертикаль дополнительных образовательных услуг, которые оказывает онлайн-университет Skypro.

Теперь рассмотрим самые примечательные экзиты. Компания МТС приобрела блокчейн-платформу Factorin по оценке ₽1,7 миллиарда. Это крупнейшая сделка российского рынка в сфере блокчейн-инструментов.

А вот самый дорогой экзит российской компании — это покупка за $298 миллионов соцсети для трейдеров TradingView. В раунде финансирования лидировала компания Tiger Global. Ранее в октябре 2021 года стартап TradingView привлек $278 миллионов и достиг оценки $3 миллиарда. Причем с начала пандемии COVID-19 число пользователей социальной сети увеличилось на 237 %.

Через слияния с SPAC экзиты совершили еще две компании отечественного происхождения. Так, на биржу вышли игровая студия Nexters и производитель электрокаров Arrival.

Тренды отечественного венчура

По данным журнала Inc. со ссылкой на ежегодное исследование «Венчурный барометр», в 2021 году в российские стартапы чаще всего инвестировали крупные экосистемы. На «Сбер», VK, «Яндекс» и другие корпорации пришлось 22 % сделок. Для сравнения: в 2020-м такие сделки занимали 11 %. Эксперты связывают это с усилением конкуренции и консолидацией рынка.

Также «Венчурный барометр» называет самые популярные сферы для венчурных инвестиций. Первое место занимает FinTech; широко популярны образование, SaaS и B2B-софт.

Подробнее об итогах и перспективах EduTech в России можно узнать в статье «Рынок образовательных стартапов в РФ».

Констатируется снижение тренда на экспорт российского FoodTech в виде мгновенной доставки продуктов из дарксторов. Так как пандемия утратила сенсационный шокирующий характер, BioTech и медицина тоже покинули список наиболее привлекательных индустрий.

В другом материале управляющие партнеры фонда Begin Capital отметили рост доверия к сервисам FinTech. По их оценке, многие компании в сфере финансовых инноваций кажутся переоцененными. Но спрос на мгновенные транзакции и услуги блокчейн-инструментов по-прежнему остается беспрецедентным. По этой же причине сегодня в России очень популярны сервисы DeFi.

Основываясь на сведениях, собранных в ходе совместного исследования, The Untitled Ventures и «Русский венчур» выделяют следующие тренды:

- Рост денежного объема сделок с иностранными инвесторами. Показатель даже превысил сумму «домашних» сделок: иностранцы вложили ₽44 миллиардов, наши игроки — ₽40 миллиардов. Также многократно увеличился средний чек зарубежной инвестиции.

- Двукратное увеличение сделок с частными фондами. Исследователи насчитали 48 сделок на сумму ₽23,8 миллиарда. По сравнению с прошлым годом это в 2 раза больше в количественном выражении, в 6 раз — в денежном. Это объясняется появлением игроков, способных совершать сделки на $10 миллионов и выше, а также растущей возможностью серийных венчурных фирм за год вкладывать больше капитала.

- Рост числа и объема инвестиций со стороны корпораций. Зафиксирована 41 сделка на сумму ₽11,5 миллиарда; по объему и количеству это почти в два раза больше, чем в прошлом году. Причина заключается в том, что крупные компании осознали пользу приобретения стартапов и взаимодействия с ними.

- Непрозрачность сделок с частными инвесторами. Продолжается тренд на анонимность бизнес-ангелов. Почти в 20% случаев объемы таких инвестиционных раундов и имена инвесторов остаются в тайне. Известно о 61 сделке на сумму ₽3 миллиарда — на одну сделку больше, чем в 2020 году, но на ₽700 миллионов меньше в денежном эквиваленте.

- Снижение активности государственных фондов. В 2021 году госфонды закрыли всего 29 сделок общим объемом ₽2,3 миллиарда. Для сравнения: в 2020 году объем составил ₽3,9 миллиарда. Похоже, интерес государства переключился на масштабную реформу институтов развития.

Согласно рейтингу, собранному в рамках того же исследования, больше всего инвестиций вложено в следующие сегменты российского рынка:

- FinTech — ₽22,5 миллиарда;

- транспорт — ₽13,2 миллиарда;

- E-commerce — ₽12,5 миллиарда;

- образование — ₽9,2 миллиарда;

- решения для бизнеса — ₽7,3 миллиарда.

А вот количественное распределение (взято из списка «100 самых успешных стартапов 2021 года» от Inc.) выглядит следующим образом:

- услуги — 15 проектов;

- образование — 11 проектов;

- инжиниринг — 9 проектов;

- IT — 9 проектов;

- FinTech — 9 проектов;

- AI — 9 проектов;

- игры — 7 проектов;

- медицина — 7 проектов;

- еда и продукты — 4 проекта;

- HR — 3 проекта;

- медиа — 3 проекта.

Прогнозы на венчур в 2022 году

Эксперты предупреждают: тренды венчурных инвестиций всегда связаны с внешними факторами социальной среды, геополитики, событий в России и в мире. Поэтому на 2022 год многие прогнозируют смещение фокуса на энвайронментализм и осознанное потребление. Особо востребованными могут стать стартапы по альтернативной энергетике, синтезу еды, производству биоразлагаемой экологичной упаковки.

Пандемия продолжит усиливать инвесторский интерес к онлайн-платформам и цифровизации. Часть бизнесов намерена остаться в режиме удаленного сотрудничества, поэтому будут широко востребованы технологии в HR-сфере и IT-инструменты для разработки приложений без знания языков программирования (так называемые no-code и low-code tools).

Очевидно, огромное будущее ждет сферы NFT, криптовалюты, метавселенной и блокчейн. Такое предсказание никого не удивит. Эксперты замечают более неожиданные тенденции: технологии стирают границы между государствами. Это может сгенерировать проекты на стыке иммиграции и путешествий, которые помогают туристам оставаться в стране на длительный срок без бумажной волокиты.

Стоит также предупредить о риске экономической стагнации Китая при сохранении высокого уровня инфляции. Очевидно, шоковая волна неизбежно заденет рынки других стран, особенно США, но точный эффект спрогнозировать невозможно.

В целом, эксперты рекомендуют к любому прогнозу на 2022 год относиться со здравой осторожностью. Как мы уже убедились на примере пандемии, экономическая реальность способна измениться в два счета — и по тем причинам, которых никто не ожидал.

Подводим итоги

По оценкам экспертов, объемы венчурного рынка в России выросли в 6 раз: с $304,4 миллиона в 2020 году до $1,8 миллиарда в 2021-м. Также возросли и объемы инвестиций: за минувший период отечественный венчур получил в 3,5 раза больше инвестиций — с ₽24,9 миллиарда в 2020 году до ₽85,2 миллиарда в 2021-м.

Больше всего возросли объемы сделок в следующих категориях:

- иностранные инвесторы — средний чек увеличился на 447,5 %;

- частные инвесторы — средний чек увеличился на 252,7 %;

- корпорации — средний чек увеличился на 82,9 %.

Однако рост во многом объясняется общемировой тенденцией развития венчурного рынка — отечественный венчур неизбежно перенимает ее как участник международных процессов. К тому же в игру вступили новейшие частные фонды, созданные незадолго до пандемии. С наступлением постковидного периода они очнулись от ковидного анабиоза и адаптировались к новым рыночным условиям.

Эксперты призывают осторожнее отнестись к расширению венчурной индустрии в РФ в связи со следующими факторами:

- основная часть сделок совершена в иностранной юрисдикции;

- на показатели повлияло несколько крупных сделок в поздних стадиях;

- количество сделок на ранних стадиях в российской юрисдикции продолжает уменьшаться.

Отметим далее: в течение 2021 года наблюдалось расширение отечественных стартапов за рубеж. Наиболее экспортной стала технология экспресс-доставки за 15–30 минут: компании с российскими корнями пробуют свои силы в разных городах Европы, а также в США, Канаде и Израиле.

Экспансия за границы России объясняет приток капиталовложений от иностранных инвесторов. Общая сумма таких инвестиций составила ₽44 миллиона, это почти в 4,5 раза больше, чем в 2020 году. Тем не менее эксперты замечают, что спрос на российский FoodTech постепенно угас, и прогнозируют неудачу новым попыткам зайти на европейские и североамериканские рынки.

В целом тенденции указывают на стирание границ и переход к транснациональному сотрудничеству. Российские стартапы все чаще привлекают инвестиции из-за рубежа. «Наши» инвесторы тоже охотнее участвуют в раундах финансирования иностранных частных компаний. В игру активнее вступают крупные корпорации, такие как «Сбер» или ВТБ, а вот государство демонстрирует меньше интереса к стартап-индустрии и инновациям.

Судя по объему инвестиций, в топ-5 наиболее востребованных индустрий входят FinTech, транспорт, E-commerce, образование и B2B-софт.

Прогнозы на 2022 год подчеркивают важность технологий по сохранению и защите окружающей среды. Среди инвесторов будут по-прежнему популярны онлайн-платформы, B2B-решения, IT-инструменты по программированию без специальных знаний. Сохранят важность технологии блокчейна, NFT и криптовалюты. Но так как тренды напрямую зависят от событий в мире, любое событие «ковидного» масштаба или, например, кризис на крупном национальном рынке могут резко изменить ситуацию.

P. S. Если у вас остались вопросы по данной теме, то можно обсудить их в чате Admitad Projects в Telegram. Еще больше информации о стартапах — на нашем канале «Раунд, экзит, два пивота».

Инвестировать в стартап: риски и советы юристов

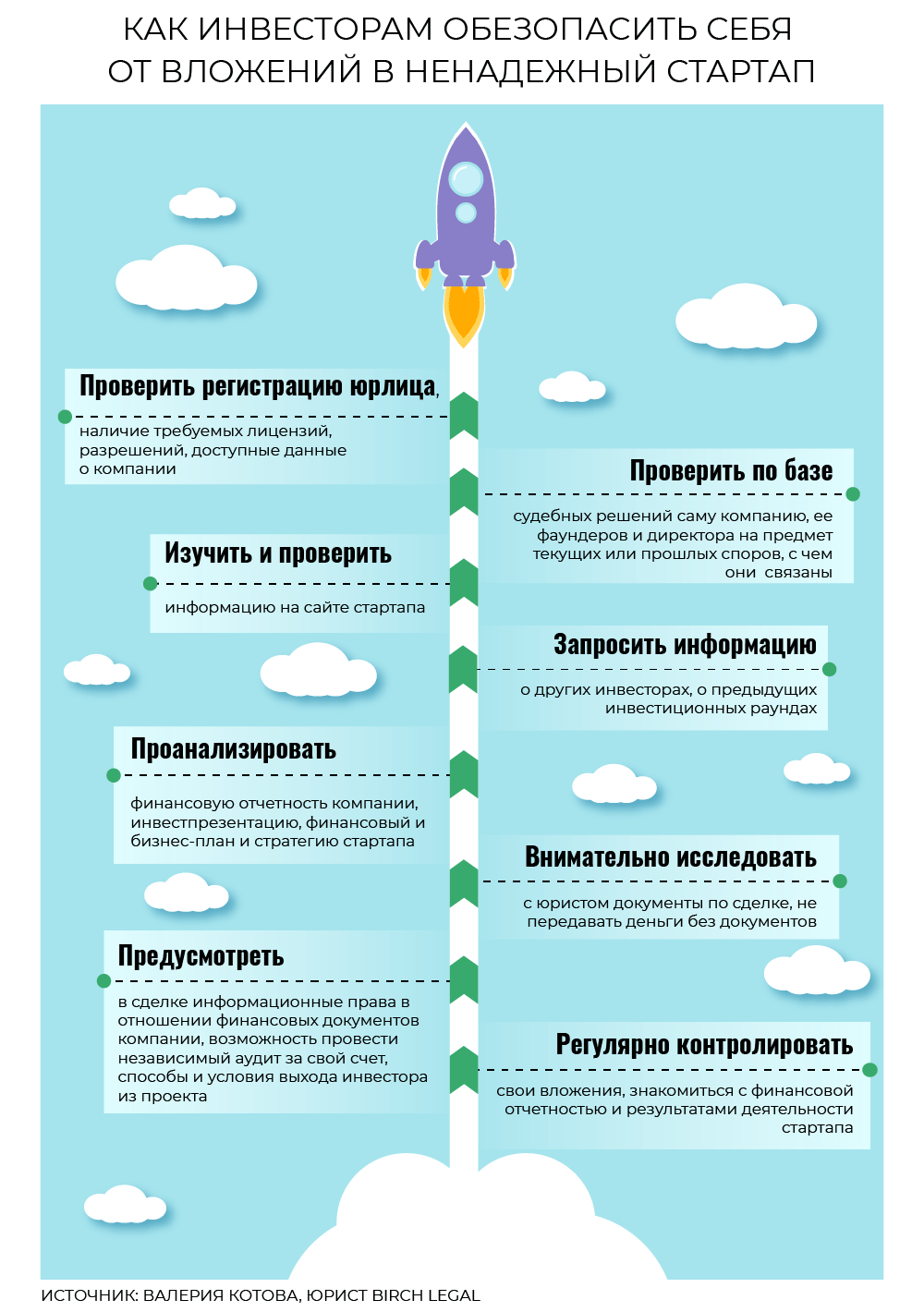

Инвестировать в развивающийся бизнес всегда рискованно. Стартап в перспективе может стать одним из лидеров рынка или обанкротиться, потому что идея не понравилась аудитории. А еще инвестор может встретить мошенников. Они соврут об успехах идеи, уговорят вложить деньги в их проект, но потратят средства на личные цели. Юристы рассказали, как безопасно выбирать стартап для вложения денег. Специалисты советуют запрашивать у стартаперов технические материалы о продукте и предусмотреть в сделке способы выхода инвестора из бизнеса.

Стартап — бизнес, команда которого разрабатывает новый продукт и привлекает средства для его реализации. Инвестиции в стартапы называют венчурными — это вложения в бизнес с высокой степенью риска. Как пишет Forbes, 80% компаний, куда вложились венчурные инвесторы, как правило, ожидает провал. Вкладывать деньги в такой бизнес может частное лицо — на рынке их называют бизнес-ангелами, и венчурные фонды — компании, которые специализируются на поддержке рискованных проектов. Их капитал создают из средств вкладчиков, которые потом направляют на развитие инновационных проектов.

Юлия Остапенко, старший юрист Tomashevskaya & Partners Tomashevskaya & Partners Федеральный рейтинг. группа Корпоративное право/Слияния и поглощения (high market) группа Частный капитал группа Интеллектуальная собственность (Консалтинг) группа Комплаенс группа Налоговое консультирование и споры (Налоговое консультирование) группа ТМТ (телекоммуникации, медиа и технологии) × , объясняет: если вкладывать деньги в развитие понятного бизнеса, например открытие кафе, строительство офисного центра, запуск линии производства, то можно проверять бизнес-планы, финансовые модели, анализировать рынок. Затем оценивать, как идет бизнес: закупили ли обещанное оборудование, открыли ли точки в срок, какие закупочные цены, какие рынки сбыта. Такие проекты могут получить финансирование в банке. Стартапы же, которые привлекают инвестиции через венчурные фонды, не могут четко описать свой бизнес, объясняет эксперт.

В отношении стартапа все привычные категории сильно размываются: бизнес-план — это видение идеи. Реализация — умение основателя. Оценка рисков — вера в гениальность и прибыльность идеи.

Продукт может просто не зайти аудитории. Но другой риск для инвестора — нарваться на мошенников и поэтому потерять вложения. В конце прошлого года банк JPMorgan Chase подал иск к основательнице финтех-стартапа Frank Чарли Джевис, пишет Forbes. В 2021-м Джевис убедила банк приобрести ее бизнес за $175 млн. Суть идеи Frank: молодым американцам, нуждающимся в финансовой помощи, предлагают программу, которая упрощает подачу заявки на кредит на образования. Как сообщает издание, чтобы банк вложился в ее дело, Джевис солгала JPMorgan, что сервисом воспользовались 4 млн пользователей. Когда компания проводила финансово-юридическую экспертизу, предпринимательница создала базу подставных клиентов с выдуманными данными. Получив список якобы клиентов Frank, банк начал рассылать им тестовые рекламные письма, чтобы продвигать свои услуги. В итоге до адресатов дошло только порядка четверти сообщений, прочитали же их и вовсе лишь 1%. Джевис направила встречную жалобу, где указала, что при проверках банк предъявил ей ложные обвинения в ненадлежащем исполнении обязанностей. Разбираться в деле по иску JPMorgan будет Федеральный окружной суд штата Делавэр.

В другом деле основательницу медицинского стартапа Theranos Элизабет Холмс осудили за обман инвесторов и мошенничество, пишут на vc.ru. Компания разрабатывала оборудование для мгновенных клинических анализов крови. В 2015-м организацию обвинили в том, что она использовала чужие технологии. А в 2018-м Комиссия по ценным бумагам и биржам США указала: предпринимательница вместе с экс-президентом компании преувеличивала успехи бизнеса перед инвесторами и СМИ, чтобы привлечь больше денег. Заседания по делу несколько раз переносили из-за пандемии и беременности Холмс. В итоге в ноябре прошлого года ей назначили почти 11 лет тюрьмы.

В США рынок венчурных инвестиций, то есть рисковых вложений в потенциально перспективный молодой бизнес, — это уже сложившаяся индустрия, отмечает РБК. В России же эта сфера развита не так сильно. Но случаи обмана в области стартапов встречаются и в РФ. Например, в августе 2022-го полиция задержала шестерых подозреваемых в мошенничестве при инвестировании в стартапы, пишет ТАСС. Их уличают в хищении 15 млн руб. Аферисты организовали консалтинговую компанию по созданию, сопровождению и продаже проектов в сфере предпринимательства и стартапов. После того как заключались сделки (вид сделок не уточняется) и приходила предоплата, они просто присваивали деньги и не делали ничего для заказчиков. В итоге москвичей обвиняют в мошенничестве, которое совершили группой лиц по предварительному сговору в особо крупном размере (ч. 3 и 4 ст. 159 УК). О дальнейшей судьбе дела в открытых источниках пока нет информации.

Венчурный рынок в России

70% стартапов

покинуло Россию в 2022 году.

В 2022-м российский рынок инвестиций резко сократился, пишет «Коммерсант». Вложения в отечественные IT-стартапы по сравнению с 2021-м упали на 57% и составили $1,1 млрд, а число сделок сократилось с 291 в 2021 году до 128 в 2022-м. При этом порядка $900 млн инвестиций сделали в январе (из общих за 2022 года $1,1 млрд). Такую динамику связывают со спецоперацией, санкциями и релокацией многих проектов.

Издание пишет, что из России ушло около 70% стартапов. Проекты переехали в Казахстан, Грузию, Армению и Турцию. Оттуда они пытаются перебраться в страны с более развитым венчурным рынком: Испанию, Германию, Нидерланды и Великобританию, сообщает издание. Георгий Пчелинцев, старший советник Nextons Nextons Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые коммерческие споры — mid market) группа Банкротство (споры mid market) группа Интеллектуальная собственность (Консалтинг) группа Интеллектуальная собственность (Регистрация) группа Комплаенс группа Корпоративное право/Слияния и поглощения (mid market) группа Налоговое консультирование и споры (Налоговое консультирование) группа Недвижимость, земля, строительство группа Природные ресурсы/Энергетика группа Ритейл, FMCG, общественное питание группа Санкционное право группа Трудовое и миграционное право (включая споры) группа Фармацевтика и здравоохранение группа Цифровая экономика группа Антимонопольное право (включая споры) группа Банкротство (реструктуризация и консалтинг) группа ГЧП/Инфраструктурные проекты группа Интеллектуальная собственность (Защита прав и судебные споры) группа Международные судебные разбирательства группа Международный арбитраж группа Налоговое консультирование и споры (Налоговые споры) группа Разрешение споров в судах общей юрисдикции группа ТМТ (телекоммуникации, медиа и технологии) группа Транспортное право группа Финансовое/Банковское право группа ВЭД/Таможенное право и валютное регулирование группа Частный капитал Профайл компании × , считает, что факторы, из-за которых упал венчурный рынок, скорее всего, резко не изменятся в лучшую сторону и не «развернут» рынок. Тем не менее, с точки зрения эксперта, уход иностранных компаний — ключевой фактор роста для российских стартапов в текущей ситуации.

Инициативные российские стартапы будут стараться занять освободившиеся ниши. Кроме того, сейчас повысился интерес к отечественному рынку со стороны инвесторов из дружественных юрисдикций.

Валерия Котова, юрист BIRCH LEGAL BIRCH LEGAL Федеральный рейтинг. группа АПК и сельское хозяйство группа ВЭД/Таможенное право и валютное регулирование группа Интеллектуальная собственность (Защита прав и судебные споры) группа Трудовое и миграционное право (включая споры) группа Экологическое право группа Арбитражное судопроизводство (средние и малые коммерческие споры — mid market) группа Банкротство (реструктуризация и консалтинг) группа Интеллектуальная собственность (Консалтинг) группа Корпоративное право/Слияния и поглощения (high market) группа Природные ресурсы/Энергетика группа Ритейл, FMCG, общественное питание группа Фармацевтика и здравоохранение группа Антимонопольное право (включая споры) группа Налоговое консультирование и споры (Налоговое консультирование) группа Недвижимость, земля, строительство группа ТМТ (телекоммуникации, медиа и технологии) группа Финансовое/Банковское право Профайл компании × , полагает, что в 2023 году станет больше венчурных сделок по сравнению с 2022-м, так как за год многие компании смогли адаптироваться к изменившейся ситуации на рынке. Тем не менее в условиях спада экономики не только в России, но и в мире, не приходится ожидать бурного роста рынка венчурных инвестиций и повышения среднего чека инвестиционного проекта, отмечает Котова. Следовательно, сохраняются риски прогореть при вложении в развивающийся бизнес.

Как безопасно инвестировать в стартапы

Остапенко рассказывает, что на практике переговоры с командой стартапа начинают с получения какого-либо оформленного материала — презентации, буклета. Их может подготовить как сам создатель, так и привлеченные консультанты и посредники. Юрист обращает внимание: важно внимательно проанализировать эти материалы. Это поможет понять, что из себя представляет компания и есть ли у нее разрешения на нужный вид деятельности, оценить финансовую отчетность, узнать о возможных судебных спорах и их причинах. Искать информацию о фирме можно и в открытых источниках. Полезным окажется и сайт. Алла Киприянова, юрист BIRCH LEGAL BIRCH LEGAL Федеральный рейтинг. группа АПК и сельское хозяйство группа ВЭД/Таможенное право и валютное регулирование группа Интеллектуальная собственность (Защита прав и судебные споры) группа Трудовое и миграционное право (включая споры) группа Экологическое право группа Арбитражное судопроизводство (средние и малые коммерческие споры — mid market) группа Банкротство (реструктуризация и консалтинг) группа Интеллектуальная собственность (Консалтинг) группа Корпоративное право/Слияния и поглощения (high market) группа Природные ресурсы/Энергетика группа Ритейл, FMCG, общественное питание группа Фармацевтика и здравоохранение группа Антимонопольное право (включая споры) группа Налоговое консультирование и споры (Налоговое консультирование) группа Недвижимость, земля, строительство группа ТМТ (телекоммуникации, медиа и технологии) группа Финансовое/Банковское право Профайл компании × , советует обратить внимание на наличие контактной информации. Если электронная почта организации использует не корпоративный домен, а бесплатные почтовики yahoo, gmail, mail, это может быть признаком несерьезности стартапа.

Есть и другие аспекты, на которые инвесторам стоит обратить внимание, чтобы не быть обманутыми.

«Красные флажки»: сигнал инвестору быть осторожным при инвестировании в стартап

Котова и Киприянова рекомендуют осторожнее принимать решение об инвестировании, если:

❌ Нет инвестиционной презентации, четкого бизнес-плана, стратегии, бюджета.

❌ Нет сайта с описанием проекта, информацией о компании.

❌ У стартапа непонятный, неактуальный или скопированный у конкурентов продукт или решение.

❌ Стартап не готов юридически оформлять отношения и подписывать документы.

❌ Компания не зарегистрирована как юрлицо, у нее нет лицензии или разрешения, если деятельность подлежит регулированию.

❌ У бизнеса нет команды специалистов в сфере, где работает стартап.

❌ Стартап не готов сотрудничать и предоставлять информацию и документы, чтобы проверить бизнес.

❌ Нет основных средств или минимальных вложений самих фаундеров в уставный капитал.

❌ У основателей и генерального директора стартапа сомнительная репутация.

❌ У бизнеса есть признаки финансовой пирамиды. Например, обещают гарантированно высокий доход от вложений.

❌ В стартап предлагают инвестировать наличкой.

❌ У основателей нет релевантного опыта.

❌ Нет специалистов, которые сопровождают инвестиционные сделки.

❌ Есть судебные споры, в том числе трудовые или о выплате зарплаты, конфликты с контрагентами о выплатах вознаграждений.

❌ Есть задолженность перед налоговыми органами.

❌ Основатели, директор или члены совета директоров участвовали в стартапах, которые покинули рынок.

На практике российские стартапы заимствуют форму соглашения о намерениях, известную на западе как term sheet, уточняет Киприянова. Часто там указывают, что у него нет юридической силы, а нужен он лишь для фиксации результатов переговоров. В таком случае этот документ не связывает подписантов никакими обязательствами. Поэтому на основе term sheet без заключенных договоров* и надлежащей проверки стартапа инвестировать не рекомендуют, обращает внимание Киприянова.

Что делать, если инвестировали в стартап мошенников

Вопрос обмана венчурных инвесторов, вложившихся в стартап, весьма тонкая материя, обращает внимание Антон Панченков, партнер корпоративной практики / M&A ALUMNI Partners ALUMNI Partners Федеральный рейтинг. группа ГЧП/Инфраструктурные проекты группа Интеллектуальная собственность (Защита прав и судебные споры) группа Интеллектуальная собственность (Консалтинг) группа Корпоративное право/Слияния и поглощения (high market) группа Международный арбитраж группа Недвижимость, земля, строительство группа Ритейл, FMCG, общественное питание группа ТМТ (телекоммуникации, медиа и технологии) группа Цифровая экономика группа Антимонопольное право (включая споры) группа Арбитражное судопроизводство (средние и малые коммерческие споры — mid market) группа Банкротство (реструктуризация и консалтинг) группа ВЭД/Таможенное право и валютное регулирование группа Комплаенс группа Международные судебные разбирательства группа Налоговое консультирование и споры (Налоговое консультирование) группа Природные ресурсы/Энергетика группа Санкционное право группа Трудовое и миграционное право (включая споры) группа Фармацевтика и здравоохранение группа Финансовое/Банковское право группа Частный капитал Профайл компании × В основе таких инвестиций лежит повышенный риск потерять вложения, в этом их суть, объясняет эксперт. «Поверил в идею, она выстрелила, инвестиции, как правило, многократно окупились. Не выстрелила — инвестор потерял деньги», — говорит юрист.

Ждать от каждого стартапа успеха нельзя. И зачастую непрофессиональные венчурные инвесторы, в особенности государственные структуры и суверенные фонды, подходят к рисковым инвестициям как к банковскому вкладу. Они хотят видеть гарантированную доходность и целый набор защит, которые для венчура не характерны.

Одно дело, когда стартаперы откровенно обманывают своих инвесторов и выдумывают несуществующую технологию или подделывают научно-техническую информацию о продукте. Другое — когда инвестор сам оказывается в плену завышенных ожиданий, говорит Панченков. Юрист объясняет, что первое — это преступление, а второе — неудачное стечение обстоятельств и искаженное понимание сути венчура.

Если же инвестор уже вложился в стартап, но понял, что его обманули, есть несколько механизмов, как себя защитить и попытаться вернуть деньги. В первую очередь, можно подать заявление в правоохранительные органы. Если дела возбуждаются, то, как правило, по ст. 159 УК о мошенничестве, отмечает Остапенко. Эксперт рассказывает, что в таких делах необходимо доказать не только пропажу денег, но и то, что лицо изначально не собиралось вести бизнес, а после сбора средств распорядилось ими в личных интересах.

Помимо уголовно-правовой защиты, чтобы вернуть хотя бы часть инвестиций, можно инициировать процедуру банкротства стартапа и оспаривать сделки по выводу активов, привлекать менеджмент к субсидиарной ответственности, отмечает Артем Кукин, партнер Инфралекс Инфралекс Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые коммерческие споры — mid market) группа Банкротство (реструктуризация и консалтинг) группа Банкротство (споры high market) группа ГЧП/Инфраструктурные проекты группа Корпоративное право/Слияния и поглощения (mid market) группа Антимонопольное право (включая споры) группа Налоговое консультирование и споры (Налоговые споры) группа Недвижимость, земля, строительство группа Семейное и наследственное право группа Цифровая экономика группа Налоговое консультирование и споры (Налоговое консультирование) группа Санкционное право группа Уголовное право Профайл компании × Кроме того, если инвесторов много, можно подать коллективный иск, говорит Котова. Это привлечет внимание СМИ и общества к ситуации вокруг стартапа. При таком раскладе, возможно, ответчики охотнее пойдут на заключение мирового соглашения, объясняет юрист.

Киприянова рекомендует в суде представить доказательства того, какие финансовые показатели обещал стартап, на какие цели собирался тратить инвестиции. Юрист объясняет, что для этого может подойти переписка в мессенджерах и по почте, информация с сайта и из социальных сетей стартапа, любые документы, подписанные сторонами, материалы и презентации продукта стартапа, которые отправляли потенциальным инвесторам для привлечения внимания, аудио- и видеозаписи с переговоров.

* Отношения с инвестором можно оформить по-разному. Инвестор может купить долю, дать заем или вложиться в уставный капитал. Например, с инвестором могут заключать инвестиционное соглашение, договор конвертируемого займа.

Перспективы венчурного бизнеса в РФ Что ждет стартапы в 2023 году

Венчурный рынок — одна из самых чувствительных к геополитическим штормам сфер. Изменение глобальной политико-экономической обстановки в мире и особенно в нашей стране привело к его радикальной трансформации для российских игроков. Каковы же его перспективы на 2023 год?

В енчурное инвестирование представляет собой вложения в новые идеи, проекты, разработки и так далее. Это финансирование инновационной бизнес-идеи, которая в будущем может «выстрелить», захватить свою нишу на рынке, или провалиться, похоронив все инвестиции (что случается чаще, чем хотелось бы). С этим тесно связано понятие «стартапа» (от англ. start up «запускать») – временной организационной формы, направленной на поиск новой бизнес-модели. Особенности стартапов – уникальность идеи (не всякий новый бизнес – стартап), очень быстрый рост, создание новой модели, меняющей рынок или его заметную часть. И, разумеется, риск провала, если рынок оценен неверно. Или, что сейчас особенно важно, если рынок необратимо изменился.

Что мы имели

Чтобы понять, что изменилось в венчурном инвестировании в России и каковы его ближайшие перспективы, полезно оценить ситуацию на конец 2021 года. Тогда наблюдался пик инвестиционной активности, и показатели были самыми высокими за всю историю сектора. По итогам 2021 года российский венчурный рынок вырос в три с половиной раза, объем венчурных инвестиций увеличился до $2,4 млрд. Однако стоит учесть несколько весьма важных моментов.

Глобальный объем венчурных инвестиций в 2021 году составил $643 млрд, так что локальный рынок оставался малозаметным в мировых масштабах – всего 0,2%, почти ничего. Кроме того, рос он не за счет увеличения количества сделок, а благодаря повышению среднего чека. За шесть последних месяцев прошлого года российские компании закрыли всего 228 сделок на общую сумму $1,9 млрд. Эти цифры дает исследование «Венчурная Россия. Евразия и Восточная Европа», подготовленное специалистами аналитической компании Dsight. Для сравнения: в США происходит от 10 до 15 экзитов (продажа доли собственности или выход на IPO) в сутки.

Стоит также отметить, что до 2022 года в этом сегменте наблюдался тренд на глобализацию: фонды с российскими корнями вкладывались в глобальные компании с основателями из России. Основные успешные кейсы, когда стартапы, опробовав себя на российском рынке, получив какую-то выручку и подтвержденный трэкшн (качественные и количественные показатели и метрики, которых достигла компания), выходили на зарубежные рынки.

Внутри России активны были в основном корпоративные фонды: «Сбер», VK, «Яндекс» и другие. На них пришлось по 31% выходов для инвесторов в 2021 году.

То есть внутренний венчурный рынок не процветал и ранее. За рубежом инвестиции в российские стартапы воспринимались как токсичные сделки еще с 2014 года.

Динамика спада

В текущем году на отечественном венчурном рынке произошли значительные изменения. Из-за санкционного давления и ухода из страны крупных игроков количество сделок и число инвестиций снизилось. Иностранные фонды приостановили работу в России, отечественные корпорации заморозили переговоры с молодыми командами и сократили вложения в инновации. С января по июнь 2022 года состоялось 85 сделок на общую сумму $658 млн. Количество сделок в первом полугодии оказалось минимальным с 2016 года. При этом около половины инвестиций обеспечила одна сделка в январе, то есть еще в старых экономических условиях. Тогда онлайн-платформа для совместной работы Miro привлекла $400 млн от группы инвесторов во главе с американским фондом Iconiq Capital. Если эту сделку не учитывать, то объем венчурного рынка за январь – июнь 2022 года составил $258 млн, что крайне мало.

Три крупнейших сделки первого полугодия после февраля:

- Интернет-магазин с товарами для ремонта «ВсеИнструменты.ру» получил $40 млн от Российского фонда прямых инвестиций (РФПИ) и фонда «Эльбрус Капитал III».

- Платформа для сбора и разметки данных Heartex привлекла $25 млн в раунде А от американской венчурной фирмы RedpointVentures. Но это американский стартап с российскими корнями, не очень показательный случай.

- Разработчик инструментов по персонализации маркетинга RetailRocket привлек $24 млн от кипрского фонда Fintera (тоже компания «с российскими корнями» и иностранный фонд).

Андрей Заворин , венчурный инвестор и технологический предприниматель:

Первым и наиболее заметным фактором, который оказал влияние на текущий инвестиционный климат в России, я бы назвал значительный отток корпоративных инвесторов. Если в первом и частично втором кварталах это было не так заметно, поскольку закрывались уже одобренные сделки, то сейчас кратное снижение активности стало очевидным для всех. Можно добавить и негатива: фондовый рынок убит, на дворе кризис банковской ликвидности, страну покинули десятки тысяч экономически активных высококвалифицированных специалистов и так далее. Все это, конечно, тоже оказывает свое влияние. Многим стартапам, годами занимающимся любимым проектом, придется совершить очень жесткие пивоты (резкое изменение направления бизнеса), потому что альтернативой им станет гарантированный провал. Похожая ситуация в некоторых отраслях возникла в период пандемии.

Структурные моменты

Чтобы оценить перспективы, надо понять, как изменились условия и структура венчурного рынка России после февраля 2022 года.

Главных факторов изменения два.

Первый ― изоляция России от европейских и американских рынков, денег и фондов. Этот фактор по сути закрыл путь российским стартапам к работе на привычный международный рынок: невозможно проводить транзакции, платить сотрудникам, получать транши инвестиций. Многие фаундеры (человек, который основал компанию, запустил стартап) склоняются в пользу глобального рынка с продажей бизнеса в России. Большинство стартапов, как показали различные исследования, изначально ориентировано на международный рынок. Это заложено в их стратегии развития.

Второй — массовые релокации игроков. Согласно опросам, как минимум 40% стартапов перебрались в страны Европы, СНГ, Ближнего Востока. Половина из них не считает Россию основным рынком для себя. Самая распространенная модель сейчас такая: основатель релоцировался и пытается привлечь деньги в новой локации, а команда осталась в России и пытается развивать то, что осталось в России.

Что стало с рынком? Прежде всего, он стал крайне ограничен и монополизирован — в текущих условиях о существенном заработке на капитализации говорить не приходится, — поэтому компаниям придется обращаться к традиционным прямым инвестициям от банков или партнеров.

Можно сказать, что фактически рынок перестает быть венчурным и переходит на дивидендную модель: это когда кто-то инвестировал в компанию, которая разработала продукт, продала двум-трем крупным заказчикам и существует на доходы от обслуживания этих клиентов, выплачивая им дивиденды. Дивидендные модели внутри страны работают даже лучше, чем прежде, потому что в пострадавшие от санкций отрасли (IT, автомобильную промышленность, авиастроение и другие) сейчас вливается больше внутренних — государственных и частных — денег. Те компании, которые решили остаться в России, получат серьезные преимущества: низкая конкуренция, заказы от государства и так далее. Но они перестанут быть венчурными по своей сути. Бюджеты на импортозамещение выделены, но до небольших стартапов они вряд ли дойдут.

При этом у российских инвесторов, желающих вложиться в иностранные проекты, дела обстоят даже тяжелее, чем у отечественных стартапов. Их деньги на западе не хотят, потому что это дополнительные риски вторичных санкций для компаний-реципиентов.

Однако есть и плюсы — освободившиеся ниши, где можно будет показывать кратный рост. Самые перспективные рынки в России те, откуда ушли сильные западные конкуренты. Или технологические рынки, которые неплохо росли и до 2022 года: e-commerce, foodtech, edtech, HR-tech, medtech, ERP-системы. Импортозамещение — это неплохая стратегия для развития компании, если ей есть что предложить и она не питает иллюзий по поводу легкости получения государственных денег. Такие проекты будут привлекательными для государственных инвесторов.

На фоне общего падения инвестиционной активности рост показали государственные фонды. За январь – июнь 2022 года они закрыли 19 сделок на общую сумму $85 млн, тогда как в первом полугодии 2021 года состоялось 15 сделок на общую сумму $46 млн. Это дало рост инвестиций от госфондов в общем объеме инвестиций на рынке с 4 до 33%, что можно уже оценивать как некую тенденцию. Скорее всего, доля участия крупных государственных компаний в инвестиционных сделках будет расти и дальше.

Андрей Заворин , венчурный инвестор и технологический предприниматель:

В последние месяцы на инвестиционном рынке громко заявило о себе государство. Оно декларировало намерение оказывать всестороннюю поддержку стартапов, на что уже выделено (но пока не потрачено) колоссальное количество средств. Заявлено множество способов поддержки: субсидии, гранты, всевозможные льготы. Особенно для тех компаний, которые развивают инновационные продукты или заняты в программах импортозамещения. Теперь отрасль с интересом ждет от власти конкретных шагов по выполнению собственных обещаний. Больше возможностей предлагают открытые комьюнити с широким спектром интересов. Мы, например, в этом году приняли участие в организованном «Норникелем» международном форуме In’Hub. Инноваторы там могли учиться, свободно общаться друг с другом, получать методическую поддержку. В рамках состоявшегося этим летом мероприятия через экспертов прошли десятки стартапов. Потенциальные инвесторы, включая нас, оказали посильную менторскую помощь, одновременно присматриваясь к наиболее интересным командам. На заключительном демодне основателям лучших проектов была предоставлена возможность выступить перед инвесторами со своими презентациями.

Прогнозы и перспективы

Прогнозов венчурного рынка на ближнее будущее хватает, но все они страдают общим недостатком – основаны на линейной экстраполяции текущей ситуации в будущий год. Между тем, «черные лебеди» (случайные или труднопрогнозируемые события, которые могут иметь существенные последствия для мировой экономики) сейчас перестали быть редкими птицами, начав преобладать в популяции. Проще говоря – никто не может предсказать геополитический фон на 2023 год с хоть какой-то достоверностью. Тем не менее, можно попробовать выделить некие высоковероятные тренды.

Первый – распад глобального рынка на национальные и макрорегиональные сектора скорее всего углубится. Для России это означает рост изоляции от рынков запада, требующий разворота экономической деятельности на восток и попытки активизировать внутренний рынок, который по определению небольшой и при этом еще и достаточно консервативный из-за большой доли госкапитала. Из этого следует:

1. Фаундерам придется выбрать ― работать в России или за рубежом. Сочетать не выйдет.

2. Российским венчурным инвесторам останутся российские же стартапы ― или никаких.

3. Денег от международных инвесторов можно не ждать.

Это тренды, с которыми согласны все эксперты, но прогнозы они строят на их основании достаточно разные. Попробуем условно разделить их на негативные и позитивные.

Уровень монополизации рынка и так очень большой, и он будет расти. Это приведет к тому, что крупнейшие корпоративные фонды будут диктовать условия. Например, у Яндекса 80% рынка доставки, а у VK — все UGC (user-generated content) платформы, то есть 50%+ рынка цифровой рекламы. Стартапы в этой области обречены принимать их цены. Сложности с использованием традиционных инструментов хеджирования рисков ведут к тому, что инвесторы ужесточают требования к условиям венчурных сделок. На рынке будут преобладать сделки M&A (mergers and acquisitions, «слияния и поглощения»), предполагающие поглощение компании ради продукта или команды.

Рынок вернется к показателям 5–7-летней давности. Инвесторов, готовых вкладывать в стартапы, будет в разы меньше. Основными покупателями станут крупные отраслевые компании. На высокую оценку могут рассчитывать достаточно зрелые стартапы, которые уже вышли на самоокупаемость.

Многие фаундеры выберут приоритетом развитие на международном рынке. Стартапы на начальных стадиях с продуктом, ориентированным на российский рынок, могут продаваться с большим дисконтом.

Кейсы с привлечением инвестиций будут, потому что в России есть капитал. Да, он трансформировался и теперь преимущественно государственный, но он есть.

Инвесторы, как и в любой кризис, готовы соглашаться на меньшую доходность при условии, что у них снижаются риски.

Будут создаваться государственные фонды специально для импортозамещения. Но при этом нужно понимать, что эта стратегия закрывает стартапу путь к зарубежному капиталу.

Государство анонсировало множество способов поддержки: субсидии, гранты льготы. Особенно для тех компаний, которые развивают инновационные продукты или заняты в программах импортозамещения.

Рынок снова начнет расти, и сейчас, пока он находится внизу, — самое время принимать решения и инвестировать.

Андрей Заворин , венчурный инвестор и технологический предприниматель:

Вложения в недвижимость утратили привлекательность, а состояние реального бизнеса таково, что риски в нем уже не значительно ниже, чем в венчурном. Они стали сопоставимы при заметно различающейся доходности. Если потолком для обычного бизнеса можно назвать 30% годовых, то для венчура вполне реальны и 100%. Неэффективность, а то и просто недоступность традиционных инструментов привели к накоплению огромных средств на руках частных инвесторов. Люди активно ищут, во что вложиться. По данным ЦБ, на конец 2021 года в России было зарегистрировано 339 тысяч квалифицированных инвесторов. Спустя полгода их стало уже более 500 тысяч. Рост в два раза! Еще я бы отметил «скрытые активы» — криптовалюту. В начале года Михаил Мишустин заявил, что на руках россиян порядка 2,2 трлн рублей в цифровых деньгах. С тех пор этот рынок просел практически втрое, но речь все еще идет о триллионах. И многие из держателей этого нестабильного актива ищут другие пути роста капитала. Шанс в этом кризисе получит тот, кто не будет цепляться за привычное и откроется новой реальности.

Источник https://admitad.pro/ru/blog/Chto-proiskhodit-s-rynkom-startapov-v-RF

Источник https://pravo.ru/story/245124/

Источник https://business.digitalocean.ru/n/perspektivy-venchurnogo-biznesa-v-rf