Стоит ли вкладываться в облигации федерального займа?

Есть небольшая сумма для инвестиций — в районе 300 тысяч рублей. Ежемесячно могу пополнять эту сумму примерно на 20 тысяч. Срок инвестиций — 5—6 лет. Как один из вариантов рассматриваю ОФЗ.

Я слышал, что при ухудшении отношений между США и Россией очередные санкции могут затронуть ОФЗ. Пока что США не вводят санкций против госдолга России, но новости об этом периодически всплывают. Если это все же произойдет, что может случиться с купленными облигациями?

Евгений Шепелев

частный инвестор

Андрей, ОФЗ — одни из самых надежных ценных бумаг, которые есть на российских биржах. Даже в случае санкций против российского госдолга с вашими инвестициями вряд ли случится что-то плохое.

Расскажу, что такое ОФЗ, какие у них свойства и как санкции могут отразиться на этих облигациях. Заодно разберу, как инвестировать в ОФЗ.

Что такое ОФЗ и какие они бывают

ОФЗ, или облигации федерального займа, — это долговые ценные бумаги, которые выпускает Министерство финансов. С помощью ОФЗ Минфин привлекает деньги инвесторов, прежде всего институциональных вроде банков и управляющих компаний.

Инвесторы, купившие ОФЗ, регулярно получают купонный доход — процентные выплаты по облигациям. В заранее известную дату Минфин погашает облигации, выплачивая инвесторам номинал облигаций и купон за последний купонный период.

Большинство ОФЗ торгуется на бирже, и их можно купить и продать в любой торговый день. Биржевая цена может заметно отличаться от номинала.

Всего сейчас есть более 50 наименований ОФЗ, и у них различаются даты погашения, частота и даты выплаты купонов, а также доходность. Кроме того, существуют разные виды ОФЗ с отличающимися свойствами.

С постоянным купоном (ОФЗ-ПД). Это самый популярный вид облигаций. Размер всех купонов заранее известен и не меняется до погашения.

Пример — ОФЗ 26229. Эта облигация будет погашена 12 ноября 2025 года, а ставка всех купонов — 7,15% годовых. Купоны выплачиваются дважды в год в размере 35,65 Р .

С фиксированным купоном (ОФЗ-ФД). Размер всех купонов тоже заранее известен, но может различаться в разные годы. При этом у таких бумаг есть амортизация, то есть постепенное погашение, так что они могут обозначаться как ОФЗ-АД.

Пример — ОФЗ 46012 с погашением 5 сентября 2029 года. Купоны выплачиваются раз в год, и каждый год ставка купона будет разной. Так, с сентября 2021 по сентябрь 2022 года действует ставка 6,573% годовых, потом ставка будет 9,496%, потом — 8,799% и так далее. При этом уже дважды было выплачено по 2,5% номинала, а оставшийся номинал выплатят в четыре приема, начиная с сентября 2026 года.

С переменным купоном (ОФЗ-ПК). Купон со временем меняется и зависит от ставки RUONIA, близкой к ставке ЦБ. Это значит, что посчитать доходность к погашению заранее не получится: известны не все будущие купоны.

Пример — ОФЗ 29012 с погашением 16 ноября 2022 года. Купоны выплачиваются дважды в год, а ставка определяется как среднее арифметическое значений ставок RUONIA за шесть месяцев плюс 0,4 процентных пункта.

С индексируемым номиналом (ОФЗ-ИН). Их номинал постепенно увеличивается на размер инфляции, а купон фиксируется на весь срок существования ОФЗ и при этом считается от проиндексированного номинала. Эти облигации, по аналогии с американскими TIPS, защищают от инфляции. Доходность к погашению не посчитать, зато можно узнать реальную доходность, то есть с поправкой на инфляцию.

Пример — ОФЗ 52002 с погашением 2 февраля 2028 года. Купон выплачивается дважды в год по ставке 2,5%, так что реальная доходность должна быть примерно такой — если не учитывать комиссии и налоги.

Народные ОФЗ (ОФЗ-н). Эти ОФЗ не торгуются на бирже — их можно купить через Сбербанк, ВТБ, Почта-банк и Промсвязьбанк. Понадобится брокерский счет, а вот через ИИС их не купить. ОФЗ-н можно погасить досрочно по цене не ниже цены покупки, но не выше номинала.

Что делать? 27.09.18

На декабрь 2021 года актуальна ОФЗ-н 53008, которую погасят 14 августа 2024 года. Ставка купона постепенно увеличивается: если в первый купонный период она 5%, то постепенно вырастет до 8,87% годовых. Облигацию можно приобрести дешевле номинала, так что доходность к погашению заметно выше, чем ставка купона.

Параметры размещаемой сейчас ОФЗ-н и расчет доходности можно посмотреть на сайте Минфина.

Особенности ОФЗ

Низкий кредитный риск. Основное преимущество ОФЗ по сравнению с другими облигациями — их высокая надежность. Кредитный риск ОФЗ ниже, чем у облигаций крупных компаний и тем более высокодоходных облигаций.

ОФЗ выпускает Минфин — орган власти. Очень маловероятно, что Минфин не сможет погасить свои рублевые обязательства.

С другой стороны, то и дело возникают опасения, что США введут санкции против российского госдолга и это как-то повлияет на инвесторов, владеющих ОФЗ.

По данным Центробанка, на 1 ноября 2021 года нерезидентам из разных стран, включая США, принадлежало 21,2% ОФЗ. Для сравнения: в конце 2017 и начале 2018 годов этот показатель превышал 30%. На начало 2021 года американцы владели лишь 6,9% ОФЗ.

Доля инвестиций нерезидентов в объеме выпусков облигаций федерального займа, ЦентробанкXLS, 18,7 КБ

Если США запретят своим гражданам и юридическим лицам покупать российские ОФЗ и владеть ими, то многие нерезиденты начнут распродавать ОФЗ. Предложение превысит спрос, рыночная стоимость ОФЗ упадет.

Подобное, но в меньших масштабах, было в середине апреля 2018 года на фоне санкций против некоторых российских чиновников, бизнесменов и юридических лиц. С 9 по 17 апреля иностранные инвесторы продали российских ОФЗ приблизительно на 100 млрд рублей, из них на 52 млрд — за 9—10 апреля.

Но ничего страшного не случилось. Российские банки и инвестиционные фонды быстро скупили долговые бумаги, от которых избавились нерезиденты.

При этом из-за временного снижения цены ОФЗ их доходность к погашению повысилась. Это значит, что в апреле 2018 года можно было купить ОФЗ чуть выгоднее обычного: цена бумаг была меньше, а номинал и купонные выплаты не менялись. Это плюс для тех, кто покупал ОФЗ в это время.

Что делать? 26.02.20

Кроме того, санкции далеко не всегда приводят к значительным последствиям. Например, в июне 2021 года США запретили американским финансовым организациям участвовать в первичном размещении ОФЗ. На вторичный рынок запрет не распространяется, поэтому не кажется серьезным. На рынке ОФЗ это особо не отразилось.

Таким образом, цена ОФЗ может падать из-за ситуации на рынке. Доходность к погашению при этом будет расти. Дефолт по облигациям маловероятен даже в случае санкций против госдолга. У России есть большой золотой запас и куда более устойчивая экономика, чем более 20 лет назад, когда случился крах пирамиды ГКО.

Высокая ликвидность. Все ОФЗ, кроме народных, торгуются на бирже. У ОФЗ, по крайней мере с постоянным купоном, обычно высокая ликвидность: есть много заявок на покупку и продажу облигаций, а разница между ценами покупки и продажи небольшая.

Это позволяет быстро покупать и продавать ОФЗ на крупные суммы, что особенно важно для банков и управляющих компаний.

Большой выбор. Выше я показал, что есть разные виды ОФЗ, а разных выпусков насчитывается более 50. Это значит, что инвесторы могут выбрать бумаги с подходящими датами погашения, датами выплат купонов и другими свойствами.

Так, если деньги будут нужны в августе 2023 года, подойдут ОФЗ 26215. Они будут погашены 16 августа 2023 года.

Если инвестор хочет защититься от инфляции, он может купить ОФЗ-ИН . Если инвестор хочет избежать процентного риск и меньше зависеть от изменений ставки ЦБ, он может купить ОФЗ-ПД с погашением через год-два или ОФЗ-ПК с привязкой к ставке RUONIA.

Что делать? 27.11.17

Приемлемая доходность. У таких облигаций эффективная доходность к погашению сопоставима с доходностью вкладов в крупных банках или немного выше. Правда, комиссии брокера и биржи, а также налог с купонов снизят доходность.

Например, в середине декабря 2021 года эффективная доходность к погашению ОФЗ 26215 была примерно 8,7% годовых без поправки на комиссии и налоги. Обычно чем больше времени до погашения, тем выше доходность ОФЗ, особенно если речь про ОФЗ-ПД.

Можно заработать больше, если покупать облигации через ИИС. Если применять вычет типа А — на взнос, можно возвращать НДФЛ с зарплаты или иных доходов. Вернуть можно 13% от внесенной на ИИС суммы, но не более 52 000 Р в год и не более НДФЛ за тот же год. Если же применить вычет типа Б , то не будет налога с большинства видов дохода на ИИС, в том числе с купонов.

У ОФЗ-н доходность выше, чем у ОФЗ-ПД . Однако народные ОФЗ нельзя купить через ИИС.

Конечно, у корпоративных облигаций доходность выше, чем у ОФЗ, особенно если рассматривать облигации небольших компаний. Но и риск заметно выше, а ликвидность обычно ниже.

Как вложиться в ОФЗ

Инвестировать в облигации можно двумя основными способами: купить отдельные ОФЗ или вложиться в инвестиционные фонды, состоящие из таких облигаций.

Что делать? 10.11.20

Отдельные облигации. Обычные ОФЗ можно приобрести на Московской бирже через любого российского брокера. Для этого надо открыть брокерский счет или индивидуальный инвестиционный счет и внести на него деньги. Затем вы сможете купить нужные вам облигации через торговый терминал для компьютера или приложение для смартфона.

Чтобы выбрать подходящие ОФЗ, пригодятся ресурсы типа Rusbonds и Smart-lab. Также пригодится калькулятор доходности на сайте Московской биржи.

Если покупать отдельные облигации, можно создать портфель таким образом, чтобы он соответствовал нуждам инвестора. Однако понадобятся знания и время, чтобы создать подходящий портфель и управлять им.

Фонды облигаций. Можно не покупать отдельные ОФЗ, а инвестировать сразу в целую корзину таких бумаг. Для этого достаточно купить паи биржевого ПИФа, состоящего из ОФЗ.

Фонд INFL отслеживает индекс инфляционных ОФЗ в рублях и состоит из ОФЗ-ИН. Уровень расходов — до 0,4% в год. Расходы постепенно удерживаются из активов фонда и тем самым учитываются в цене его паев. В других фондах списание расходов устроено так же .

SBGB отслеживает индекс Мосбиржи государственных облигаций полной доходности. В фонде 24 разных ОФЗ-ПД , а уровень расходов фонда — до 0,8% в год.

SPBF отслеживает индекс БСПБ Капитал — ОФЗ 1000 и состоит из коротких облигаций — с дюрацией до 1000 дней. Благодаря этому фонд меньше зависит от изменений процентных ставок, чем SBGB. Уровень расходов — до 0,9% в год.

Наконец, SUGB отслеживает индекс государственных облигаций полной доходности и состоит из коротких облигаций с дюрацией 1—3 года. Как и SPBF, фонд мало зависит от того, как меняются процентные ставки. Уровень расходов — до 0,8% в год.

Вложения через фонды удобны: не надо выбирать облигации, реинвестировать купоны. Расходы фондов снизят доходность, зато фонды не платят налог с поступающих в них купонов.

Правда, доходность фондов менее предсказуемая, чем доходность отдельных облигаций, которые, в отличие от фондов, можно держать до погашения. И помните, что цена паев зависит от стоимости активов фондов. Если ОФЗ будут дешеветь из-за роста процентных ставок, санкций или еще чего-то , паи фондов тоже подешевеют.

Что в итоге

Вложение денег в ОФЗ через российского брокера — это довольно безопасный вариант инвестиций. У ОФЗ низкий кредитный риск и высокая ликвидность. Чтобы избежать процентного риска, можно покупать ОФЗ с погашением через небольшой срок или использовать ОФЗ с переменным купоном. ОФЗ подходят как защитная часть портфеля.

Даже если США введут санкции против российского госдолга, ОФЗ не исчезнут, а купоны продолжат поступать. Цена ОФЗ при этом может упасть, но погашение все равно будет по номиналу. Дефолт по ОФЗ маловероятен: вряд ли у Минфина возникнут проблемы с тем, чтобы исполнить свои рублевые обязательства.

Доходность ОФЗ примерно равна доходности вкладов в крупных банках, особенно если учесть комиссии и налоги. Если инвестировать в ОФЗ через ИИС либо использовать народные облигации, можно улучшить результат.

Инвестировать в ОФЗ можно, покупая отдельные облигации либо паи фондов, состоящих из ОФЗ. У этих способов есть плюсы и минусы, и какой выбрать — решать вам.

Какие облигации купить в 2023-м: 15 надежных выпусков с высокой ставкой

Долговой рынок в 2022-м, несмотря на драматические события, смог не только выстоять, но и выйти в плюс. Смогут ли облигации остаться надежной гаванью в 2023 году и какие события будут на них влиять, рассказали эксперты

Фото: Shutterstock

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

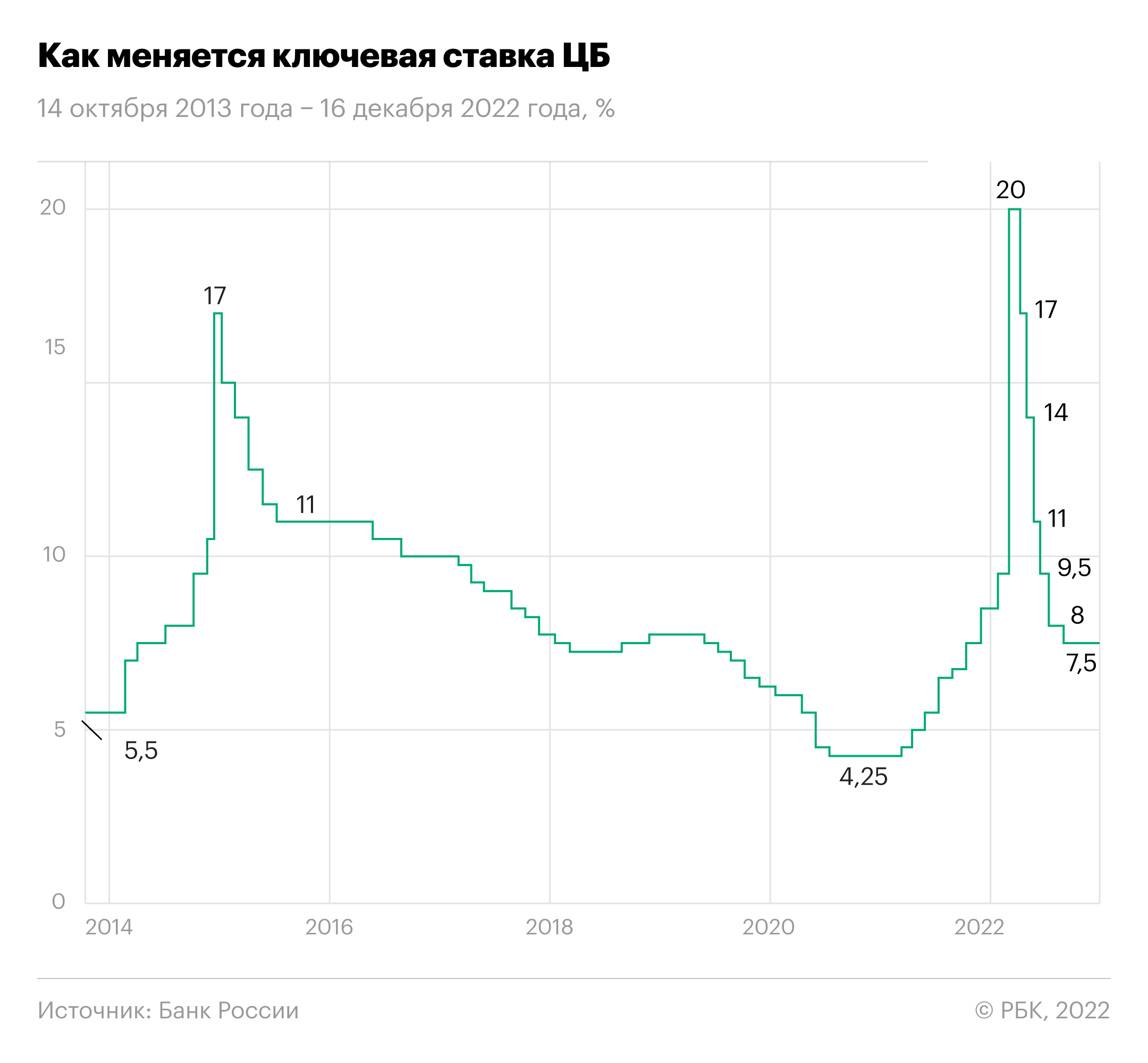

Банк России установил ключевую ставку на уровне 7,5% с 16 сентября и на двух последующих заседаниях — в октябре и декабре — оставлял ее неизменной.

Как меняется ключевая ставка ЦБ, 14 октября 2013 года — 16 декабря 2022 года (Фото: РБК)

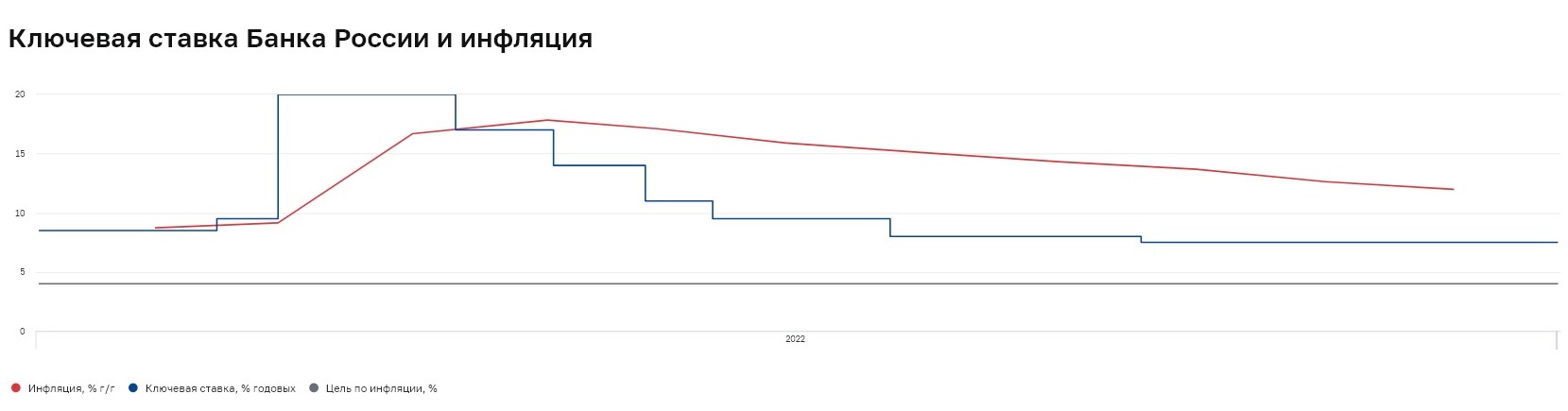

При этом инфляция с сентябрьских показателей в 13,68% в октябре снизилась до 12,63%, а в ноябре — до 11,98% год к году. По данным на 26 декабря, инфляция составила 12,19% в годовом исчислении.

Фото: Банк России

Что ждет рынок облигаций в 2023 году

Как ключевая ставка и инфляция будут влиять на облигации

Российская экономика продолжает адаптироваться к работе в условиях как старых, так и новых западных санкций, что пока не позволяет с уверенностью говорить о том, по какому пути она пойдет в 2023 году, считает начальник отдела анализа долгового рынка брокерской компании «Открытие Инвестиции » Владимир Малиновский. «С одной стороны, Банк России прогнозирует инфляцию на уровне 5–6%, что открывает возможность для дальнейшего снижения ключевой ставки. С другой стороны, ЦБ говорит о сохраняющихся среди населения проинфляционных настроениях, вероятности расширения в 2023 году бюджетного дефицита и роста объема заимствования Минфина на открытом рынке», — напоминает Малиновский. Он обращает внимание на то, что снижение экспорта углеводородов, а также потенциальное снижение цен на ключевые товары на глобальном рынке может привести к изменениям счета текущих операций, что окажет давление на курс рубля и, возможно, на уровень инфляции.

«Два этих сценария предполагают диаметрально противоположную реакцию рынка облигаций и, соответственно, стратегию инвестиций. Принимая во внимание возможные риски, считаем, что начинать следующий год стоит с достаточно консервативным портфелем, с тем чтобы впоследствии адаптировать его в зависимости от развития ситуации. Такой портфель может включать относительно короткие облигации срочностью около года качественных корпоративных эмитентов с рейтингом А и выше, выпуски ОФЗ с переменным купоном (ОФЗ-ПК) и линкеры (ОФЗ-ИН), а также замещающие облигации в долларах или евро», — считает эксперт. Портфельный управляющий УК «Альфа-Капитал» Евгений Жорнист ожидает снижение ключевой ставки, что повлечет и снижение доходностей ОФЗ с разными сроками до погашения. «Наклон кривой ОФЗ будет сокращаться, в первую очередь за счет снижения длинных доходностей. В целом долговой рынок будет расти», — говорит эксперт.

Новые размещения на долговом рынке

В четвертом квартале 2022 года заметно возросла активность первого эшелона на рынке первичных размещений. Корпорации предлагали бумаги в основном с комфортной срочностью два-три года и с премией к рынку. «Активность размещений облигаций первоклассных компаний в 2023 году на внутреннем рынке, вероятно, будет только нарастать», — считают аналитики «ВТБ Мои Инвестиции». Евгений Жорнист ожидает на рынке появления новых эмитентов и продолжения замещений еврооблигаций. Он не исключает размещения облигаций в разных валютах, но если базовыми валютами станут доллар или евро, то расчеты по погашению и купонам будут вестись в рублях.

В «Тинькофф Инвестициях» также прогнозируют большое количество первичных размещений в рублевом сегменте в 2023 году для рефинансирования долгов. «Кроме того, продолжится тренд на рост заимствований в юанях, крупные заемщики будут размещать все больше валютных облигаций, поскольку стоимость заимствования в данной валюте существенно ниже», — рассказал кредитный аналитик «Тинькофф Инвестиций» Михаил Иванов. Основной объем первичных размещений будет сосредоточен в первом эшелоне, эмитентам с более низким кредитным качеством придется конкурировать за средства инвесторов, уверен эксперт по фондовому рынку «БКС Мир инвестиций» Игорь Галактионов. «Минфин может быть активен на первичных аукционах, к чему располагает ожидаемый дефицит бюджета. Ведомство может предпочитать долгосрочные выпуски, за счет чего крутой наклон кривой ОФЗ сохранится большую часть года», — добавил эксперт.

Риски дефолтов

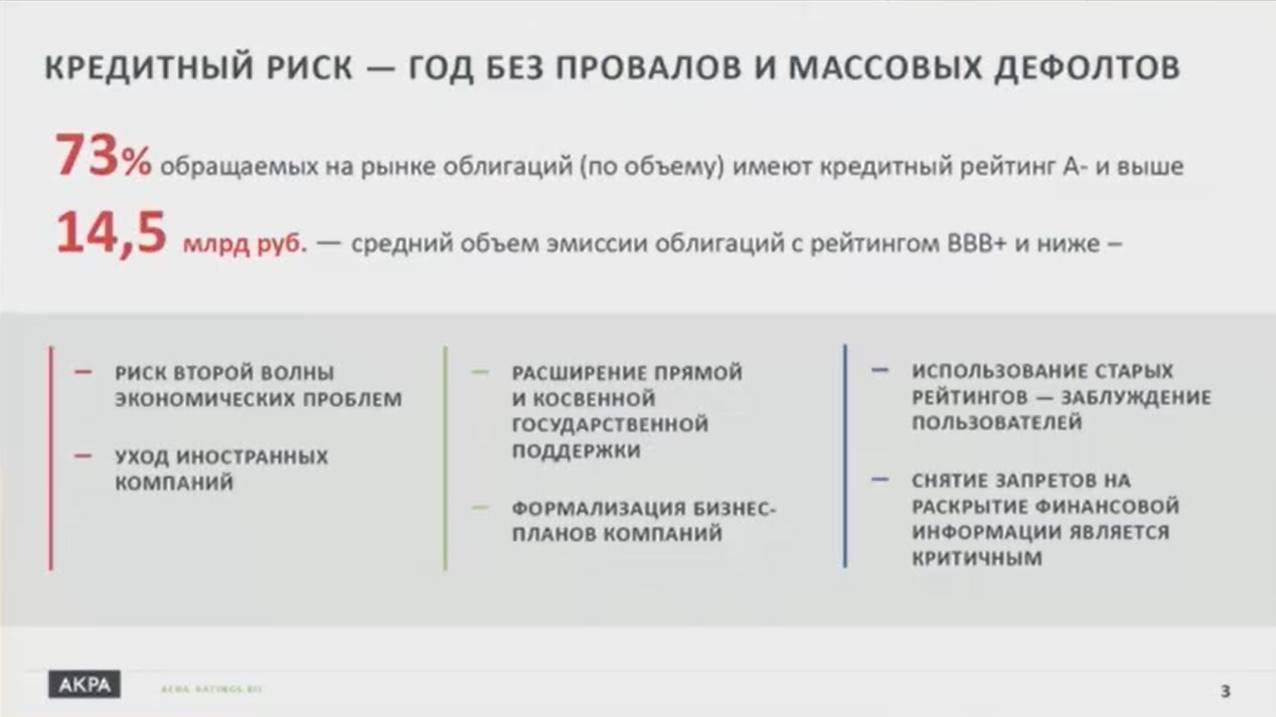

«В 2023 году мы не увидим толпу обманутых инвесторов и массовых дефолтов , как когда-то было с толпой обманутых вкладчиков», — считает генеральный директор Аналитического кредитного рейтингового агентства (АКРА) Михаил Сухов. По его словам, АКРА не видит никаких оснований для системных проблем, которые долговой рынок может доставить инвесторам в 2023 году. Мнение кредитных аналитиков он аргументировал тем, что ¾ (или 73%) от общего объема облигаций, которые обращаются на рынке, имеют достаточно высокий кредитный рейтинг — А- и выше. «По таким бумагам по определению, по тем моделям, которыми пользуется АКРА, дефолтность не может быть выше, чем 1%», — рассказал Сухов.

Игорь Галактионов, в свою очередь, считает, что велика вероятность роста дефолтов облигаций в рейтинговой категории ниже BBB по национальной шкале. «В 2022 году уже наблюдался рост числа дефолтов в сегменте ВДО ( высокодоходные облигации . — «РБК Инвестиции»), и в 2023 году на фоне сложностей с рефинансированием взятых по низким ставкам долгов проблема может усугубиться. Инвесторам в ВДО важно диверсифицировать портфель и внимательно следить за качеством входящих в него эмитентов», — предостерег эксперт.

Ожидание новых налоговых льгот для инвесторов в облигации

Среди тенденций на долговом рынке в 2023 году Владимир Малиновский также отметил, что не исключает появления мер, стимулирующих дальнейший выход физических лиц на финансовый рынок. «Например, для них могут быть расширены налоговые льготы при инвестировании в бумаги компаний отдельных отраслей, а также гособлигации», — говорит эксперт.

Полноценное раскрытие информации по финансовым показателям

Аналитики «Открытие Инвестиций» ожидают постепенного восстановления транспарентности банков и компаний, многие из которых полностью или частично прекратили публикацию финансовой отчетности в 2022 году.

Какие облигации покупать для высокой доходности в 2023 году

ОФЗ

Доходности на рынке ОФЗ остаются повышенными в среднесрочных и долгосрочных выпусках — 9,5–10,3% годовых, отмечают аналитики «ВТБ Мои Инвестиции». По их оценке, краткосрочные ОФЗ выглядят перекупленными — торгуются значительно ниже уровня ключевой ставки в пределах 7–7,3% годовых. В результате разница в доходностях между десятилетними и двухлетними ОФЗ превысила средние исторические уровни и находится в диапазоне 200–250 б. п. Эксперты ожидают, что этот спред будет постепенно сужаться. «На рынке ОФЗ выделяем участок 4–7 лет с доходностями 8,5–9,8% годовых, где в последнее время максимальный перепад доходностей в 140–150 б. п., то есть премия за год разницы, составляет 40–50 б. п.», — приводят расчеты эксперты. В «ВТБ Мои Инвестиции» напомнили о необходимости диверсификации инвестиций. «В портфеле всегда нужно иметь небольшую долю (до 15–20%) защитных инструментов. ОФЗ с плавающими купонами (флоутеры) выступают защитой от непредвиденного роста ключевой ставки — за счет квартальных переменных купонов они быстрее адаптируются к новым уровням ключевой ставки. Инфляционные ОФЗ (линкеры) — как страховка от всплеска инфляции благодаря индексации номинала на размер инфляции с трехмесячным лагом», — аргументировали аналитики.

Несмотря на то что Банк России на последнем заседании в 2022 году вновь сохранил ставку на текущих уровнях и дал достаточно нейтральный сигнал в пресс-релизе, в «Тинькофф Инвестициях» ожидают, что в 2023 году регулятор все-таки перейдет к ужесточению своей политики на фоне увеличения бюджетного дефицита, ослабления курса рубля и высоких рисков стагфляции в ведущих экономиках мира. Регулятор также отмечает, что проинфляционные факторы в настоящий момент преобладают. «Кроме того, недавнее продление льготной ипотеки также говорит в пользу ужесточения денежно-кредитной политики в будущем, поскольку льготные программы становятся автономным фактором смягчения денежно-кредитных условий и этот эффект ЦБ вынужден компенсировать через более высокую ставку для рыночного кредита», — считает кредитный аналитик «Тинькофф Инвестиций» Михаил Иванов. На этом фоне эксперт не рекомендует инвесторам наращивать позиции в долговых бумагах с дюрацией более трех лет. «Вместо этого предлагаем обратить внимание на ОФЗ с плавающей ставкой. Купон таких ОФЗ привязан к ставке RUONIA, которая близка к уровню ключевой ставки. Это позволяет получать хорошую доходность даже в периоды ужесточения политики Банком России. Можно рассмотреть выпуски ОФЗ 24021, ОФЗ 29014, ОФЗ 52002», — считает Иванов.

Дюрация — это период времени до момента полного возврата инвестиций, а также мера риска процентных ставок, то есть показатель, на сколько процентов снизится цена актива при повышении учетной ставки и наоборот.

«Если цель — высокая доходность, то для оптимистов можно порекомендовать длинные ОФЗ. Уровень неопределенности такой, что максимально консервативные ОФЗ-ПК вполне могут показать лучший результат», — полагает эксперт по фондовому рынку «БКС Мир инвестиций» Игорь Галактионов.

Фото: Shutterstock

Рублевые корпоративные облигации

В фокусе «Открытие Инвестиций» остаются в основном облигации рейтинговой категории от А- до А+, обеспечивающие оптимальную доходность при приемлемом уровне кредитного риска. «Мы пока продолжаем с настороженностью относиться к эмитентам сегмента высокодоходных облигаций (ВДО), в том числе ввиду достаточно большого объема погашений облигаций этого сектора в 2023 году, которые будет необходимо рефинансировать при ограниченном спросе на них со стороны физлиц, традиционно являющихся основными покупателями высокодоходных облигаций. Также мы считаем, что текущая премия по большей части займов ВДО к облигациям хорошего кредитного качества не оправдывает потенциальные кредитные риски», — говорит начальник отдела анализа долгового рынка «Открытие Инвестиций» Владимир Малиновский.

На рынке корпоративных рублевых облигаций в 2023 году предпочтительнее первый эшелон с низкими кредитными рисками и с премией к ОФЗ выше средних исторических значений — ~90–120 б.п., считают в «ВТБ Мои Инвестиции». Их аналитики обращают внимание, что на рынке прослеживается четкое разделение между качественными именами и заемщиками с низкими рейтингами, у которых кредитные спреды и доходности остаются на повышенных уровнях. «Это может создать трудности для рефинансирования коротких долгов и привести к угрозе дефолтов в 2023 году», — предостерегают в «ВТБ Мои Инвестиции». Розничному инвестору без должной кредитной экспертизы, а также в условиях ограниченного доступа к корпоративной информации безопаснее инвестировать в облигации первоклассных заемщиков, уверены эксперты. В корпоративном сегменте аналитики «Тинькофф Инвестиций» отдают предпочтение бумагам с умеренным кредитным риском, где по-прежнему кредитные спреды расширены к своим средним историческим уровням, а дюрация не превышает трех лет. «В то же время мы не видим существенного потенциала в рублевых бумагах с высоким кредитным рейтингом. Однако они могут быть добавлены в портфель для диверсификации, но не стоит забывать о дюрации», — отмечает Михаил Иванов.

Валютные облигации

Для диверсификации портфеля по валютам в российской инфраструктуре без рисков блокировок хорошо подойдут появившиеся в 2022 году замещающие облигации, уверены эксперты. Всего в обращении уже находится порядка 20 выпусков замещающих облигаций в долларах, евро и фунтах на общую сумму более 7 млрд в долларовом эквиваленте. «Выбор имен в этом сегменте уже довольно широкий: «Газпром», ЛУКОЙЛ, «Металлоинвест», «Совкомфлот», ММК, «Борец», ПИК. Доходности замещающих облигаций в валютах варьируются от 4% до 8% годовых. Нельзя исключать, что рынок замещающих облигаций в ближайшие месяцы может удвоиться в объемах», — говорят аналитики «ВТБ Мои Инвестиции». Замещающие облигации появились на долговом рынке в сентябре 2022 года: российские компании начали размещать их в обмен на свои евробонды. Расчеты проходят в рублях по курсу ЦБ. Игорь Галактионов также ждет расширения линейки биржевых валютных инструментов. «Они помогут инвесторам диверсифицировать вложения, размещая средства в долларах, евро и юанях. Ждем увеличения числа замещающих бондов и выпусков в юанях», — говорит эксперт по фондовому рынку «БКС Мир инвестиций».

Облигации против вкладов: чья доходность будет выше

Банки начали повышать ставки по вкладам с начала октября, несмотря на неизменную ключевую ставку и в условиях снижения инфляции. Ставки по депозитам с сентябрьского годового минимума на уровне 6,5% достигли ко второй декаде декабря 8,19% годовых, согласно данным мониторинга ЦБ максимальных процентных ставок по вкладам в российских рублях десяти кредитных организаций, привлекающих наибольший объем депозитов физических лиц. Основная причина увеличения ставок связана с возросшей конкуренцией банков за вкладчиков из-за оттока средств населения в сентябре и сохраняющейся неопределенности на длинном горизонте, отметили аналитики Банка России в обзоре «Денежно-кредитные условия и трансмиссионный механизм денежно-кредитной политики» от 19 декабря (.pdf). Ставки по вкладам традиционно отстают и догоняют ставки доходностей по облигациям федерального займа (ОФЗ) постфактум. Регулятор пишет: «В сегменте депозитов на срок до одного года средневзвешенная ставка за месяц (ноябрь. — «РБК Инвестиции») уменьшилась с учетом снижения доходностей ОФЗ (заметнее — на коротком участке кривой) и сохранения ключевой ставки в октябре на неизменном уровне». «Привлекательность вкладов или облигаций во многом зависит от текущего состояния финансового рынка — в периоды турбулентности выигрывают вклады, при стабилизации ситуации для большей массы инвесторов облигации смотрятся более интересно. В настоящий момент облигации, на наш взгляд, выглядят предпочтительнее», — считает начальник отдела анализа долгового рынка «Открытие Инвестиций» Владимир Малиновский. «Я полагаю, что доходности по облигациям будут выше, чем ставки по вкладам, и принесут своим держателям больший доход. Тут фокус я бы поставил на облигации второго и третьего эшелонов», — полагает портфельный управляющий УК «Альфа-Капитал» Евгений Жорнист.

Топ-15 доходных корпоративных облигаций с высокими рейтингами и доходностью

Put-оферта (возвратная облигация, put-опцион) — договор, по которому инвестор имеет право продать облигации по номиналу до наступления срока погашения. Эмитент обязан их выкупить в дату оферты. ГК «Самолет», выпуск БО-П12

- ISIN: RU000A104YT6

- Дата погашения: 11 июля 2025 года

- Доходность к дате погашения: 13,07%

«О’КЕЙ Финанс», выпуск 001P-01

- ISIN: RU000A105FM7

- Дата погашения: 1 ноября 2032 года, put-оферта 14 мая 2026 года

- Доходность к дате оферты: 12,07%

Хоум Кредит энд Финанс Банк, выпуск БО-07

- ISIN: RU000A102RF3

- Дата погашения: 6 февраля 2026 года, put-оферта 09 февраля 2024 года

- Доходность к дате оферты: 11,93%

«ГИДРОМАШСЕРВИС», выпуск БО-03

- ISIN: RU000A1026H0

- Дата погашения: 20 сентября 2030 года, put-оферта 29 сентября 2023 года

- Доходность к дате оферты: 11,14%

«РЕСО-Лизинг», выпуск БО-П-11

- ISIN: RU000A103C53

- Дата погашения: 20 июня 2031 года, put-оферта 28 июня 2024 года

- Доходность к дате оферты: 11,11%

«Сэтл Групп», выпуск БО-001P-03

- ISIN: RU000A1030X9

- Дата погашения: 17 апреля 2024 года

- Доходность к дате погашения: 11,02%

Фото: Shutterstock

«Балтийский лизинг», выпуск БО-П03

- ISIN: RU000A101Z66

- Дата погашения: 26 июля 2024 года

- Доходность к дате погашения: 10,84%

РН Банк, выпуск БО-001Р-10

- ISIN: RU000A105HN1

- Дата погашения: 1 декабря 2025 года

- Доходность к дате погашения: 10,66%

АФК «Система», выпуск БО 001P-19

- ISIN: RU000A102SX4

- Дата погашения: 17 февраля 2031 года, put-оферта 24 февраля 2025 года

- Доходность к дате оферты: 10,58%

ЛК «Европлан», выпуск 001P-02

- ISIN: RU000A1034J0

- Дата погашения: 17 мая 2024 года

- Доходность к дате погашения: 10,55%

Международный банк экономического сотрудничества, выпуск 001P-01

- ISIN: RU000A100VX2

- Дата погашения: 26 сентября 2029 года, put-оферта 4 октября 2023 года

- Доходность к дате оферты: 10,47%

«Позитив Текнолоджиз», выпуск 001Р-02

- ISIN: RU000A105JG1

- Дата погашения: 3 декабря 2025 года

- Доходность к дате погашения: 10,46%

«Биннофарм Групп», выпуск 001Р-01

- ISIN: RU000A1043Z7

- Дата погашения: 05 ноября 2036 года, put-оферта 22 ноября 2023 года

- Доходность к дате оферты: 10,01%

«ПИК — Корпорация», выпуск 001Р-04

- ISIN: RU000A103C46

- Дата погашения: 30 июня 2023 года

- Доходность к дате погашения: 10,1%

Трубная металлургическая компания, выпуск БО-7

- ISIN: RU000A0JXSF8

- Дата погашения: 21 мая 2027 года, put-оферта 26 мая 2023 года

- Доходность к дате погашения: 9,36%

Подборка «РБК Инвестиций» составлена из облигаций:

- с индикативной доходностью выше 9,3% на конец декабря 2022 года;

- дюрацией до трех лет;

- имеющих рейтинг эмитента/эмиссии (компании/выпуска) не ниже А- (по национальной шкале агентства «АКРА») / ruA- (по национальной шкале «Эксперт РА») / A-.ru (по национальной шкале НКР);

- доходности к датам погашения/оферт приведены по состоянию на закрытие рынка 27 декабря 2022 года;

- по версии экспертов долгового рынка Владимира Малиновского, Михаила Иванова, Игоря Галактионова.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Средневзвешенный срок получения дохода от облигации. Характеристика риска вложения в облигацию — чем выше дюрация, тем выше процентный риск. Сравнивать доходность облигаций имеет смысл при сопоставимой величине дюрации. При прочих равных условиях облигация с меньшей дюрацией будет предпочтительнее. Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Ценные бумаги с большими обещаниями и высокими рисками. Их еще часто называют «мусорными» бумагами. У этих бондов и их эмитентов либо вообще нет кредитного рейтинга, либо он ниже инвестиционного

Ольга Копытина

Что такое ОФЗ и стоит ли сейчас покупать облигации федерального займа

Самый популярный способ размещения свободного капитала – открыть банковский вклад. Однако сегодня на рынке имеется альтернативный вариант в виде приобретения гособлигаций. Расскажем в статье, что такое облигации федерального займа, насколько они надежны и стоит ли сейчас покупать ОФЗ.

Что такое ОФЗ простыми словами

Облигации федерального займа для физических лиц – это долговые ценные бумаги, выпускаемые Минфином РФ. Покупая облигацию, инвестор выступает в качестве кредитора государства. Министерство финансов обязуется в заранее оговоренную дату выплатить весь номинал бумаги.

Так как котировки по облигациям федерального займа подвержены влиянию спроса и предложения на финансовом рынке, инвестор может приобрести облигацию по цене выше или ниже номинала. При этом погашаться ОФЗ будут только по номинальной стоимости.

Номинал облигации – стоимость долговой ценной бумаги, по которой облигация была выпущена на биржу.

Цель выпуска облигаций ОФЗ:

- Снижение дефицита государственного бюджета.

- Финансирование целевых программ правительства.

- Погашение внешнего долга страны.

Государственные облигации – наиболее надежные ценные бумаги на рынке, так как гарантом обязательного возврата денег выступает государство в лице Минфина.

Чем отличаются от других инструментов инвестирования

Инвесторы приобретают ОФЗ России, если не склонны к чрезмерному риску, ищут способ максимальной сохранности денег или не имеют должного опыта при инвестировании в более сложные финансовые инструменты.

Помимо ОФЗ, на финансовом рынке есть корпоративные облигации и акции. Можно также открыть банковский вклад. Однако зачастую инвесторы оставляют свой выбор именно на покупке облигаций федерального займа по нескольким причинам.

- Если сравнивать ОФЗ для физических лиц с акциями, то государственные облигации обладают более низким уровнем риска и имеют стабильный доход.

- Рассматривая ОФЗ как альтернативу банковскому вкладу, стоит отметить, что облигации федерального займа для населения позволяют инвестировать в различные отрасли экономики (нефтегазовую, горнодобывающую и т. д. ), а не только в банковский сектор. Также немаловажно для инвестора то, что ОФЗ можно продать в любой день без ограничений.

- Главное преимущество ОФЗ перед корпоративными облигациями, выпущенными акционерными компаниями, – более высокая надежность эмитента.

Для добавления в инвестиционный портфель инвестора облигаций федерального займа подойдут как краткосрочные, так и долгосрочные государственные бумаги.

Краткосрочные (короткие) ОФЗ – облигации федерального займа со сроком погашения до двух лет.

Долгосрочные (длинные) ОФЗ – долговые ценные бумаги Минфина, выпущенные на 5, 10 или 15 лет.

Доходность ОФЗ

Доходность по облигациям федерального займа зависит от нескольких составляющих:

- Ключевая ставка ЦБ. Когда Центральный банк страны увеличивает размер ставки, доходность облигаций растет, и наоборот.

- Срок погашения. Чем дольше ОФЗ будет обращаться на рынке ценных бумаг, тем большую доходность получит инвестор.

- Рыночная стоимость ОФЗ. Если инвестор купит облигации по цене ниже номинала, то доход от инвестирования повысится, так как при погашении облигации эмитент выплатит полный номинал бумаги.

По состоянию на март 2022 года доходность большинства ОФЗ находится в диапазоне 13–17%.

Какие бывают виды

Облигации федерального займа различаются между собой сроком погашения, частотой и датой выплаты купона.

Купонный доход – это периодические процентные выплаты (раз в месяц, квартал, полгода и т. д. ), получаемые держателями облигаций от эмитента.

Рассмотрим следующие виды ОФЗ:

- С постоянным доходом(ОФЗ-ПД). Размер выплаты купонного дохода не подлежит изменению, так как определяется заранее Минфином.

- С фиксированным доходом (ОФЗ-ФД). Особенность таких облигаций состоит в том, что изначально инвестору известен размер дохода по долговой ценной бумаге. Однако впоследствии величина купонных выплат может изменяться на некоторый период.

- С переменным купоном (ОФЗ-ПК). Купон долговой ценной бумаги зависит от среднего значения процентной ставки по межбанковским кредитам (RUONIA).

- С индексируемым номиналом (ОФЗ-ИН). Номинал облигации увеличивается на размер инфляции, а купон фиксируется на весь срок обращения ОФЗ. Такие облигации помогают инвестору защититься от инфляции.

- С амортизацией долга (ОФЗ-АД). Возврат номинала ценной бумаги производится эмитентом в течение всего срока погашения.

- Народные облигации (ОФЗ-н). Облигации могут купить только физические лица в банке, так как ОФЗ-н не торгуются на бирже. Кроме этого, купонная доходность подобных бумаг со временем растет.

Полный перечень облигаций федерального займа представлен на сайте Московской биржи. Информацию по народным ОФЗ можно получить в банке, который имеет право на их реализацию.

Как купить облигации федерального займа физическому лицу

Изучим способы, как инвесторы могут приобрести гособлигации.

Покупка с помощью брокера

Один из вариантов стать владельцем ОФЗ – воспользоваться услугами брокера.

Рейтинг лучших брокеров России в 2022 году представлен на финансовом портале Выберу.ру.

После того как посредник выбран, инвестор заключает с ним договор на обслуживание.

Самый популярный способ покупки новых выпусков ОФЗ – проведение сделки через мобильное приложение брокера. При этом есть и другие варианты, где физическому лицу купить гособлигации: в офисе брокера, по телефону или через торговый терминал.

Сделка через банк

Банки также могут выступать посредником между инвестором и биржей наравне с инвестиционными и брокерскими компаниями.

Однако при этом у некоторых финансовых учреждений имеется особое преимущество. Уполномоченные Министерством финансов РФ Сбербанк, ВТБ, Промсвязьбанк и Почта Банк обладают правом покупки и продажи ОФЗ-н – так называемых народных облигаций.

Сделки с ОФЗ-н имеют ряд особенностей:

- При покупке и досрочной продаже бумаг инвестор должен уплатить комиссию, размер которой зависит от количества купленных облигаций.

- Минимальная сумма вложения в народные государственные бумаги составляет 10 тысяч рублей.

- Продажа облигаций в течение первого года после покупки приводит к потере накопленного купонного дохода.

Накопленный купонный доход (НКД) – это процент по облигации, который накопился после последнего купона, но еще не выплачен инвестору.

Инвестиции в ПИФ

Если инвестор в силу определенных обстоятельств не может самостоятельно выбрать и купить отдельные облигации, стоит рассмотреть вариант приобретения доли в паевом инвестиционном фонде.

Паевой инвестиционный фонд (ПИФ) – это объединение капитала инвесторов, направленного на покупку ценных бумаг под руководством управляющей компании. Составная часть фонда – пай.

При инвестировании в ПИФы гособлигаций важно не забывать два момента:

- Из суммы полученной прибыли всегда вычитается размер комиссии за управление деньгами.

- Ни один паевой инвестиционный фонд не может гарантировать инвестору получение дохода от вложения капитала в ОФЗ.

Среди популярных российских ПИФов выделяют биржевой паевой инвестиционный фонд SBGB, отслеживающий индекс Мосбиржи государственных облигаций, и фонд INFL, состоящий из облигаций с индексируемым номиналом (ОФЗ-ИН).

Способы заработка

Имеется несколько вариантов, как можно получить доход по облигациям федерального займа.

Купля-продажа

Допустим, инвестор купил 10 государственных облигаций по номинальной стоимости 1000 руб. за шт. с доходностью 8% годовых и выплатой купона 2 раза в год.

Через полгода рыночные котировки по облигациям повысились и достигли отметки в 1010 руб. Инвестор продал российские ОФЗ и зафиксировал прибыль.

Рассчитаем полученный доход от перепродажи государственных облигаций:

1010 руб. * 10 шт. – 1000 руб. * 10 шт. = 100 руб.

Помимо этого, за полгода инвестору начислили половину годового купона (4%):

1000 руб. * 10 шт. * 0,04 = 400 руб.

Таким образом, общий чистый доход за период владения ОФЗ составил 500 руб. (400 руб. + 100 руб.).

Купонный доход

Рассмотрим на примере, как выплачивается участнику рынка купонный доход по ОФЗ.

Представим, что инвестор приобрел три облигации федерального займа по номиналу 1000 руб. за шт. с купонным доходом в 10% годовых. Частота выплаты процентов – один раз в год.

Каждый год эмитент будет выплачивать покупателю облигации 100 руб. в виде купона с одной бумаги. Общая сумма годовых выплат составит 300 руб. (1000 руб. * 0,1 * 3 шт.).

Погашение облигации по условиям выпуска планируется через 2 года. Соответственно, без учета реинвестирования инвестору выплатят 600 рублей в виде купонов и вернут номинальную стоимость каждой облигации.

Министерство финансов РФ выпускает и бескупонные ОФЗ. Их особенность заключается в том, что торгуются такие ценные бумаги ниже своей номинальной стоимости, купон по ним не выплачивается. Инвестор может заработать только на курсовой разнице ОФЗ.

Покупка с ИИС

Покупая ОФЗ, физическое лицо также может инвестировать через индивидуальный инвестиционный счет (ИИС).

Преимущество ИИС перед обычным брокерским счетом состоит в возможности получить налоговый вычет.

- Вычет типа «А». Инвестор имеет право вернуть 13% от суммы внесенных средств на ИИС. Максимально налоговый вычет составляет 52 тысячи рублей. Соответственно, льгота может быть предоставлена на сумму не более 400 тысяч рублей.

- Вычет типа «Б». Подобное налоговое послабление позволяет инвестору освободить от налогообложения всю прибыль, полученную в результате финансовых сделок через ИИС.

Обратите внимание! По российскому законодательству запрещено иметь более одного ИИС. К тому же с индивидуального инвестиционного счета нельзя выводить денежные средства в течение трех лет после его открытия. В противном случае необходимо будет вернуть государству все средства, полученные от применения того или иного типа налогового вычета.

Налогообложение

С 2021 года купонный доход со всех видов ОФЗ облагается НДФЛ по ставке 13% для резидентов и 30% для нерезидентов.

При превышении совокупного дохода в 5 млн руб. налоговая ставка для российских налогоплательщиков составит 15%.

Если инвестор намерен открыть ИИС для покупки ОФЗ, он может воспользоваться определенными налоговыми льготами.

Плюсы государственных облигаций на сегодняшний день

Покупка облигаций федерального займа – наиболее безопасный способ инвестирования средств на фондовом рынке по ряду причин.

- Хорошая альтернатива банковскому вкладу.

- Низкая вероятность банкротства эмитента в лице государства.

- Стабильный денежный поток.

В связи с высокой волатильностью на российских биржах, инвесторы задаются вопросом, что делать с ОФЗ сейчас.

С целью стабилизации финансового сектора 28 февраля Центральный банк России повысил ключевую ставку до 20%. По этой причине рыночные котировки большинства ОФЗ существенно снизились (примерно на 30–40% по отношению к номинальной стоимости).

Для тех инвесторов, кто только планирует покупать облигации Минфина, сегодня наиболее удачный момент для совершения финансовой сделки.

Есть ли риски вложений в гособлигации

Так как котировки облигаций федерального займа постоянно изменяются, такой вид актива также подвержен различным рискам:

- дефолту эмитента;

- экономическим санкциям;

- росту инфляции;

- низкой ликвидности на рынке ОФЗ.

Вышеперечисленные факторы негативно влияют на облигации и приводят к снижению рыночной стоимости долговых ценных бумаг.

При возникновении подобных ситуаций в зону риска попадают те инвесторы, кто приобрел гособлигации до наступления перечисленных экономических явлений.

Лучшие облигации ОФЗ для покупки сейчас

Ниже составлен список наиболее привлекательных гособлигаций для обычных инвесторов с различной ставкой купона, доходностью и сроком погашения.

Итак, какие купить ОФЗ в 2022 году:

Выпуск

Ставка купона, %

Доходность к погашению, %

Дата погашения

Источник https://journal.tinkoff.ru/ask/state-bonds/

Источник https://quote.rbc.ru/news/article/63ab60a39a79476a7f601809

Источник https://www.vbr.ru/investicii/help/investicii/chto-takoe-ofz-i-stoit-li-ih-pokupat/